機構:中泰證券

評級:買入

目標價:14.49 港元

可轉債轉換影響非常正面,看好控股股東把握市場窗口穩定股權的行動 根據港交所前晚的公告,控股股東建發房產行使本金餘額為 19.8 億港元的永久可換股債券換股權, 因而公司以 7.42 港元的換股價發行 2.67 億股的新股;換股權行使後,公司永久可換股債券餘額為 0,我們估計控股股東持股比約 69.0%,管理層持股 5.1%,我們留意到,近期控股股東在二級市場 以市場價向投資者出讓股票,從而成功避免了換股權行使後控股股東及管理層持股比例過高,減輕 了配股壓力(根據權益披露,19 年 12 月 17 日至 20 年 1 月 10 日以 8.46-10.44 港元的市場價格於二 級市場向市場投資者出售約 6300 萬股)。我們認為,可轉債對股本的影響的不確定性,一直以來 是抑制股價的重要因素,現在這一因素已消除,所以我們判斷此次行動對公司股價的影響是非常正 面的。由於可轉債亦記為權益,我們預計行使換股權對淨負債率無顯著改變。

19 年合約銷售超預期達 507.8.億人民幣,20 年合約銷售有望達 700 億 19 年全年公司合約銷售同比增長 104.8%達 507.8 億人民幣,超過我們預期的 480 億,合約銷售面積 同比增長 78.6%達 293.24 萬平方米,銷售均價 17,300 元/平方米。我們預計公司 2020 年合約銷售有 望達 700 億,同比增長超過 35.0%,顯著高於同業平均增速,考慮:1)實幹的管理團和產品優勢, 公司聚焦“新中式”,打造了業內標杆項目;2)充沛的貨值,公司 19 年拿地積極,我們預計 2019 年底可售貨值至少超過 1600 億;3)低廉的融資成本,受惠於母公司建發房產低廉融資成本以及公 司多元化的融資渠道(境內銀行借貸/ABS/香港銀團貸款),19 年上半年公司平均融資成本下降 23bp 至 5.49%,在房住不炒的框架下,我們相信公司可以維持融資優勢。

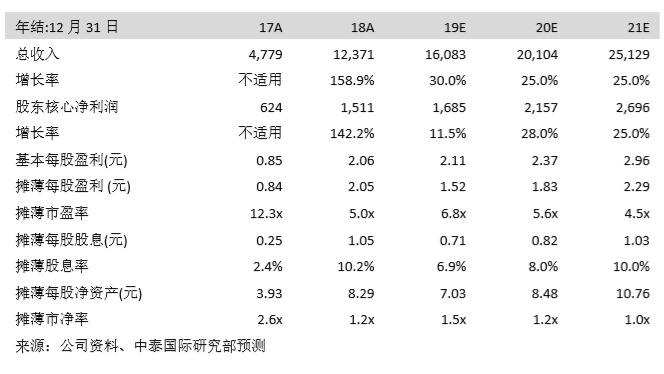

持盈利預測,上調目標 20 年 PE,上調目標價至 14.49 港元 我們維持目前的盈利預測,由於我們一直沿用攤薄每股盈利,故行使轉股權亦對我們的每股盈利預 測無影響。按照每股盈利計算,公司現價對應 5.6x 的 20 年預測市盈率,8.0%的 20 年股息率以及 1.2 倍的 20 年預測市淨率。考慮 1)可轉債對股本攤薄的不確定性消除;2)公司 2020 年有望獲得 超過行業平均的銷售增速;3)可比優質央企、國企房企 8-9 倍的 1 年市盈率,我們將目標 20 年 PE 上調至 7.0 倍,相應的目標價上調至 14.49 港元,目標價對應 6.4%的股息率,考慮公司的國企背 景,仍為非常合理的估值水平。目標價對應現價有 24.3%的漲幅,我們維持買入評級。

風險提示:(一)中國宏觀經濟下行;(二)人民幣匯率波動