昨日晚間,富時羅素宣佈將牧原股份、立訊精密納入富時中國A50指數,與此同時將中國交建、寶鋼股份從指數中剔除,該變更將於2019年12月20日星期五交易日收盤後生效。而中國交建和寶鋼股份被剔除一事,也引起了眾多投資者的好奇。

一般而言,富時中國A50指數包含選取中國A股市場市值最大的50家公司。而被剔除的原因則包括:市值收縮以及可投資性出現等問題(例如停牌等流動性問題)。

事實上,也的確如此。從盤面上來看,中國交建目前市值為1426億 ,市值較最高值縮水逾60%。截止今日收盤,其股價下跌0.23%至8.82元。

(行情來源:wind)

需要指出的是,在此前傳的沸沸揚揚的“A股364只破淨股”中,中國交建就是其中一個。據該公司三季報披露,其每股淨資產為11.65元,而當前8.8元的股價明顯已經低於它每股市場的淨資產價格。

那麼,被剔除富時中國A50指數的中國交建,具體遇到哪些問題,未來還可以期待嗎?

一

據瞭解,中國交建是全球領先的特大型基礎設施綜合服務商,隸屬於國務院國資委。其核心業務領域分別為基建建設、基建設計和疏浚業務,主要從事交通基礎設施的投資建設運營、裝備製造、房地產及城市綜合開發等。目前是中國最大的港口建設及設計企業、中國最大、世界第三的疏浚企業以及中國領先的公路、橋樑建設及設計企業。

一言蔽之,中國交建可謂是建築行業中數一數二的龍頭企業。不過,這麼強大的背後,為什麼市值會縮水那麼多呢?

仔細翻閲該公司相關數據發現,今年三季度中國交建業績表現並不是很理想,而這也或許是該股票受冷落的重要原因。

具體而言,其三季報顯示,今年前三季度,該公司實現營收3746.89億元,同比增長14.04%;實現歸母淨利潤133.41億元,同比增加3.73%;實現扣非淨利潤為119.30億元,同比下滑0.75%,整體而言營收增速高於歸母淨利與扣非淨利。

(數據來源:wind)

在這其中,引人注意的是中國交建放緩明顯的歸母淨利與扣非淨利。據相關數據顯示,單季度來看,2019年一季度、二季度以及三季度,中國交建的歸母淨利增速分別為14.45%、-1.99%、1.66%;扣非淨利增速分別為10.19%、-14.25%、3.49%。

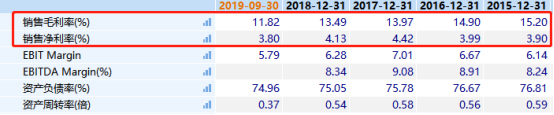

與此同時,近幾年來中國交建的毛利率和淨利率水平都不算高。數據顯示,2016年至2019年9月30日,其銷售毛利率分別為14.9%、13.97%、13.49%、11.82%,呈逐年下降的狀態;而銷售淨利率則維持在3%—5%的區間內,而這些數據也側面的反映了其盈利不佳的狀態。

(數據來源:wind)

而最值得注意的是,是中國交建現金流量的問題。據三季報顯示,報告期內,該公司經營活動現金淨流量為-382.25億元,投資活動現金淨流量為-397.18億元,現金淨增加額為-149.23億元,整體現金流承壓。

此外,資產負債率也越過了“安全邊際”,近幾年都處在70%的水平線上。據財報數據顯示,2016年至2019年9月30日,其資產負債率分別為76.67%、75.78%、75.05%、74.96%,在70%以上的水平線上高居不下。

由此根據以上種種數據來看,中國交建三季報的表現的確不是一個龍頭企業應該有的水平。而此財報一經發出,自10月30日到11月15日,該股票堪稱一路下行,累跌逾14%。此走勢也引起了投資者的注意,有投資者還曾在互動平台上提問——“貴公司股價一路單邊下行大幅下跌,是什麼原因呢?經營問題還是有人惡意做空?”

二

事實上,中國交建業績水平表現不如意,與其所處的當前景氣度不高的行業也有一定的關係。

據wind數據顯示,當前建築板塊漲幅、估值、持倉三低。自今年年初以來,申萬建築裝飾行業指數漲幅約為-7%,處於28個申萬一級行業漲幅中的末位,估值仍然處於歷史底部。與此同時,目前申萬建築行業指數PE(TTM)為9倍左右,僅高於銀行行業;PB(LF)為0.94倍,僅高於鋼鐵和銀行行業。

(行情來源:wind)

而在行業景氣度不行的大環境下,作為行業中的龍頭公司,所受的衝擊自然是比較大的。那麼,行業景氣度下行,三季度承壓,被剔除富時的中國交建真的沒有翻身的機會嗎?

實則不然,行業處於不景氣之際,是風險也是機遇,具體有以下幾個方面;

其一, 基建投資小幅回暖,逆週期政策或進一步發力“穩經濟”。與此同時,貿易不確定性增加、製造業疲弱以及地產融資趨緊之際,也使得基建重要性再度提升。

其三, 當前基建項目申報較快、前期專項債發行較快,後續基建仍有加快動力。一方面,地方上9月份基建投資項目申報額環比大增119%,同比大增164%,創近年來新高;另一方面,今年專項債額度基本發行完畢,而近期財政部提出“提前下達明年專項債部分新增額度”,將為穩基建提供重要資金來源。

其三, 9月19日發佈的《交通強國建設綱要》進一步明確了中國交通建設的具體規劃,對基建的中長期增長形成支撐。

而疊加以上因素來看,絕大部分券商機構認為,目前建築行業板塊估值與持倉極低的情況下,其實是具有較強的安全邊際,行業中的低估值龍頭企業也仍具有配置價值——一方面是比較“便宜”,性價比比較高;另一方面則是龍頭公司業績爆發也比較容易。

其中,國盛證券指出,在2019年下半年,基建仍是國內穩投資的核心政策工具,當前仍具有配置價值,其中包括了低估值建築央企:中國建築、中國鐵建、中國中鐵,以及被剔除富時中國A50指數。

除此之外,值得一提的是,“一帶一路”也使得中國交建的發展空間變得更加廣闊。

具體而言,今年上半年中國交建在第二屆“一帶一路”峯會上簽署各類協議34項,順利重啟馬來西亞東海岸鐵路項目,並連續中標沙特布蓋格東部路橋、阿布扎比裏發港場站一期等項目,且尼日利亞萊基港等項目也取得了實質性的進展,預計海外業務也將在“一帶一路”下持續回暖,對盈利形成向上支撐。

由此可見,中國交建作行業中的龍頭企業還是有一定翻身機會,未來也仍然可以期待。當然,這一條翻身的路也並不是那麼好走,一方面因市值縮水、業績不佳被被剔除掉富時中國A50指數的“餘威”還沒消散,另一方面其還面臨着基建投資增速不及預期,訂單轉化不及預期等種種風險。