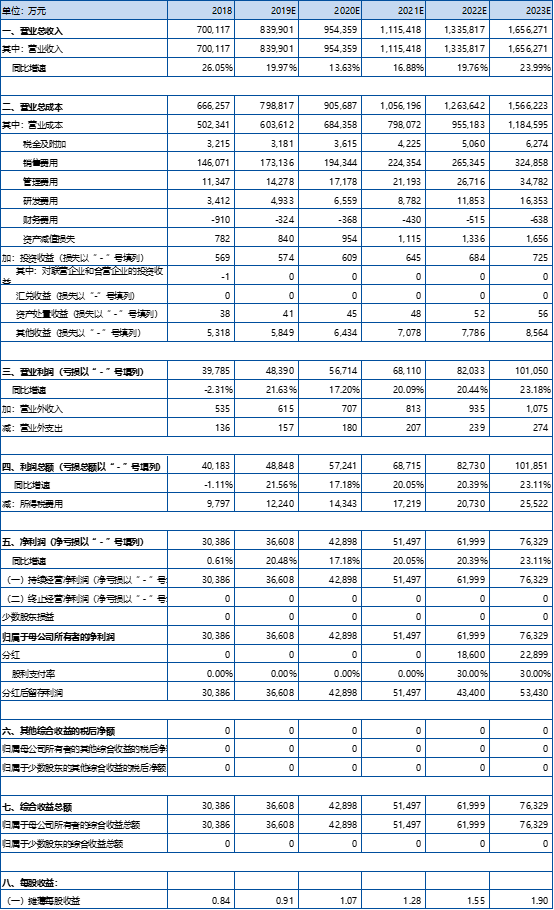

三隻松鼠目前主要有堅果、零食、乾果、果乾、禮盒、花茶等六大品類,考慮公司線上電商、線下直營+聯盟兩大渠道的滲透和集中度提升的前景,我們將以各品類產品的銷售數據為預測基礎。

業務預測的思路如下:

(1)堅果:短期增長放緩,需求促使中長期快速回升。由於18年堅果原材料進口受限,公司18年的堅果收入增速下滑到5.44%,我們認為低增速的情況是短期的。長期看好堅果在中國的消費前景,11年、17年堅果炒貨行業年度產值分別為529.2億元、1214億元,CAGR為14.8%,堅果增長處於快車道,且目前我國堅果從人均消費量,消費頻次來看,都偏低。我們預計,公司作為行業龍頭,堅果產品的增速將整體快於行業增速,2019年後增速將提升到10%以上。

(2)零食:隨着規模增大,增速放緩,但仍處於快車道。零食細分品類非常多,競爭賽道寬,終端消費需求強勁,整體市場集中度有較大的上升空間,我們認為,公司的龍頭優勢將在零食品類繼續發揮優勢,增速從18年的77.4%快速放緩,未來幾年增速維持20%以上。

禮盒:禮盒品類規模小,仍將維持高增長。零食禮盒產品消費場景多,市場接受度越來越高,我們認為,公司禮盒產品將快速擴張,高增速情況有望維持3-4年。

(3)乾果:規模穩定,低增速。得益於公司品牌優勢,乾果產品有望形成穩定受眾,我們預計公司乾果產品小幅負增長情況將停止,未來收入增速穩定在5%左右,毛利回升到歷史水平。

(4)果乾:隨着規模增大,增速放緩,品牌沉澱,毛利回升歷史水平。產品18年增速為18%,未來幾年將逐步降低到8%附近。

(5)花茶:市場萎縮後進一步穩定。花茶產品銷售18年已萎縮65%,,我們預計該產品收入萎縮至300萬元後將進一步穩定,形成穩定受眾後,產品毛利有略微提升。

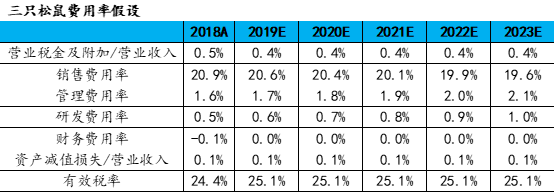

我們預計,未來5年三隻松鼠將加大研發投入,研發費率有所升高,形成頭部品牌價值後,平台服務費、促銷費用的下降促使其銷售費用率將有一定程度的下降。

我們預計,得益於品牌價值的進一步沉澱,公司整體毛利水平有所提升,同時經營管理規模效益逐漸顯著,公司淨利潤增速快於營收增速。我們預計,公司營收18-23年的CAGR為18.79%,同期淨利潤CAGR為20.23%。

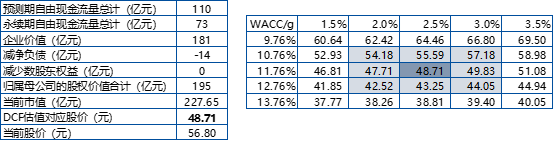

DCF估值假設:永續增長率為2.5%,無風險報酬率為3.0%,風險補償率為7%,則WACC為11.76%。根據敏感性分析得出估值區間為42.52–57.18元,對應2019年預測收益為46.6倍-62.6倍PE,高PE的主要是公司在備貨週期時,應付賬款大量增加(結算週期為30-60天),導致營運資本追加每年均為負值,應收賬款的浮存造成企業自由現金流逐年大增。

根據目前股價,三隻松鼠市場價格相對其內在價值已經存在約16%的溢價。

本模型展示了我們對於歐派家居未來發展的一種理解,不作為任何投資依據。各位用户可根據自己對公司發展的推測,自行設置參數調整估值模型。

利益聲明:

本文所有分析僅為分享交流,並不構成對具體證券的買賣建議,不代表任何機構利益,同時可能存在觀點有偏情況,僅供參考。各位讀者需慎重考慮文中分析是否符合自身特定狀況,自主作出投資決策並自行承擔投資風險。