2017年10月,萬科創始人王石卸任董事局主席職位,標誌着曠日持久的“寶萬股權之爭”終於落下帷幕。接下來的2年時間,王石本人逐漸淡出資本市場的視野。

今年10月,王石新書《我的改變——個人的現代化40年》已經開售,但沒有在市場上引起多大的反響。11月23日,在首都圖書館新書分享會上,王石談及萬科稱“根據我掌握的信息,公司年報非常好”,引起了軒然大波。

11月25日,萬科A(000002.SZ)大漲6.07%,萬科企業(2202.HK)大漲5.24%,A+H市值一日合計大漲超過180億,並帶動港A兩市房地產板塊集體暴漲。王石的“劇透”樂了廣大的散户朋友,同時也迎來信披違規的質疑。

(來源:Wind)

後來,萬科A在互動易上緊急迴應稱,公司未向王石先生提供有關經營業績的未披露或預測數據,王石未掌握關於公司業績的內幕信息。説白了,萬科認為這是王石自己的判斷,我們什麼也沒幹!

王石“泄密”所帶動的行情,並不持續,今日萬科下跌超1%。當然,這也有消息面上的利空。昨日晚間,“建行總行暫時關閉了該行深圳分行的按揭貸放款系統,或將於2020年元旦恢復放款。”迅速佔領財經頭條。

今年以來,萬科累計上漲24%,不算多,並且相比於2018年1月曆史高點仍然下跌超過27%,遠遠跑輸同期其他領域的白馬龍頭。

那麼,問題來了,風口當下的萬科,究竟還有沒有投資價值?

一、萬科為何持續萎靡?

今年前三季度,萬科營收2239.15億元,同比增長27.12%,歸母淨利潤182.41億元,同比更是大增30.43%。去年,營收和歸母淨利潤同比增速分別為22.55%、20.39%。

今年相對去年,盈利數據均好於去年。然而30%以上的利潤增速並沒有帶動萬科股價走多強。

為什麼?

第一,萬科今年的銷售額以及銷售面積的同比增速大幅下滑。

今年前三季度,銷售金額為4756億元,同比僅增長10.2%,銷售面積為3062萬平方米,同比增速下滑至5.5%。因為房地產的結算週期的因素,業績並不是反應當下的真實情況,存在滯後性。這也是30%以上的利潤增速還拖不動萬科股價上漲的重要邏輯之一。

第二,市場對於未來預期的房地產市場極度悲觀。

除了此前限售限貸限購等傳統打壓手段外,今年上層政策直接圍堵房企的“融資端”,導致超過446家中小房企破產,大中型房企仍然受到波及,甚至一些大型房企全面停止拿地,並加大“甩賣”回籠資金。

並且,在三季度政治局會議上,高層明確提出不再靠房地產刺激短期經濟增長,明確政策不會放鬆。這無疑讓房企們心灰意冷,更是給投資者澆了一盤冷水。

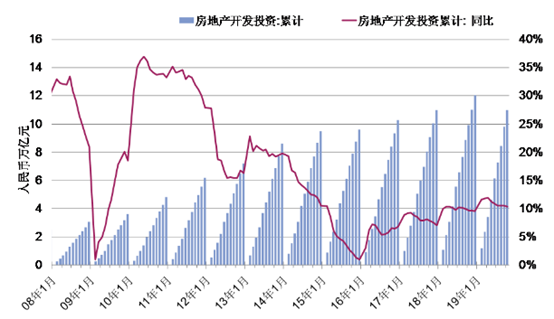

數據上,同樣有所表現。2019年1-10月,全國房地產開發投資額累計人民11萬億元,同比增加10.3%,較前9月環比回落0.2個百分點。

總之,不管是開發商,還是投資者,均對於未來的房地產市場持有非常悲觀的預期。這亦是包括萬科在內的地產板塊表現持續低迷的重要因素之一。

二、長期投資邏輯不變

在A股市場,一家優秀的上市公司往往伴隨着高分紅,不管是茅台平安還是格力美的,還是萬科恆大。這是從側面反映投資價值的維度之一。

在房地界,萬科一直是行業標杆,不管是對於行業遠景把握、公司治理水平、經營穩健、以及對待中小股東上。

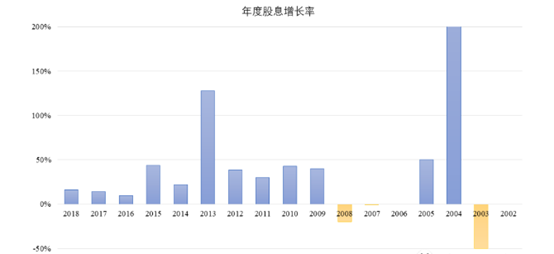

我們來看一組分紅數據:萬科自從1991年上市以來,共計分紅27次,意味着上市後便有分紅記錄。這在大A市場上是極度少見的。

27年來年,累計實現淨利潤為2011.7億元,累計分紅高達573.6億元,累計分紅率高達28.51%。

並且,萬科的股息支付率越來越高。2012年,股息支付率為15.79%,2018年已經高達34.97%。據統計,最近5年股息年化增長率為20.6%,最近10年股息年化增長率為35.5%。

目前,萬科股息率為3.774%,僅次於2013年的5.07%。這意味着股價不漲,拿着分紅就有將近4%的收益率,跑贏大多銀行理財。

雖然未來5年,不能奢望股息增長率能達到20%以上,取一半也有10%,加之近4%的股息率,手握萬科,未來享有14%的收益率不難。

那麼,對應萬科的增長邏輯又是什麼呢?

1、房地產仍然是經濟的支柱

前三季度,GDP同比增速僅有6.2%,單看三季度僅有6%。

今年以來,貢獻經濟增長60%的消費表現較為疲軟。其中,9月消費增速同比增長7.8%,環比8月提升0.3%,而到了10月,增速回落0.6%,僅有7.2%。

另外,全國固定資產投資完成額累計同比增速為5.4%,房地產投資增速為10.5%,基建投資增速為4.5%。

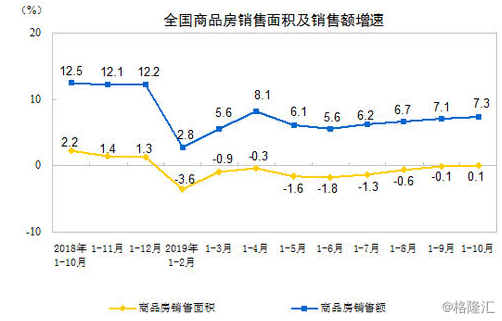

從目前的數據來看,地產銷售表現並不差。1—10月份,商品房銷售面積133251萬平方米,增速今年以來首次由負轉正,同比增長0.1%,1—9月份為下降0.1%。前10月,商品房銷售額同比提升7.3%,已經是連續第4個月環比回升。

房地產依然是國民經濟的“定海神針”,如果未來經濟繼續下行,穩定房地產投資是必要的。最近一時間,南京、深圳、成都等地方城市均採取不同程度刺激低迷樓市,也基本貫徹“鬆了就要緊,緊了就要鬆”的原則。

未來,房地產肯定沒有過去一輪增速那麼快,但地產仍然是支柱,我們的城市化率還沒有達到西方發達國家的水平。

縱觀全球,房地產幾乎無一例外的是國民經濟增長的重要一環。在中國,同樣缺不了這把夜壺,經濟壓力大的時候,拿出來用一用是必須的。不要看口號看得響亮,要看實際怎麼做。

2、萬科享受超行業平均的增速

其實,萬科對於地產前景把握幾乎是所有房企中最有前瞻性的。在2014年,萬科高喊地產進入“白銀時代”,拿地謹慎保持穩健的擴張速度,而不像碧桂園等大型房企瘋狂拿地、瘋狂擴張,一度衝上房企的“頭把交椅”,賭的就是未來地產反轉。

然而,事實並不是那樣。2018年,萬科首度打出“活下去”的標語,叫醒了沉睡不醒的大中小房企,提前應對未來的糟糕的宏觀背景。

萬科,其實算是最早開啟轉型的地產巨頭。

2014年,萬科物業營收19.9億元,到2018年增長至98億元(營業利潤率為17.4%),增長392%,佔總營收的3%。

此外,萬科還大力發展租賃市場。截止今年9月底,公司租賃住宅業務覆蓋35個城市,累計開業9.8萬間,其中74%位於一線、杭州等14個核心城市。

雖然,萬科還沒有完全轉過頭來,但動作要明顯快於同行。可以看出,萬科管理層具備商業遠景意識。

從歷年財報看,萬科經營穩健(擴張不急不慢),財務信用狀況極好。萬科最新發行的五年期住房租賃專項債,利率竟然低至3.55%,僅比十年國債略高;公司半年報信息顯示,公司發行的債券最高利率僅有4.54%。

所以,萬科未來長期跑贏行業平均增速是板上釘釘。並且,隨着接下來的一輪房地產市場洗牌,萬科等為首的龍頭房企有望擴大市佔率。

三、尾聲

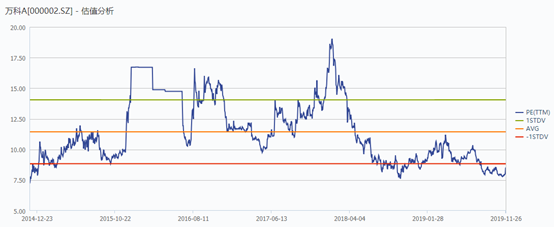

目前,萬科動態市盈率為8.43,處於多年來估值區間下限。從PB角度看,目前也僅有1.92倍,同樣處於較低水平。

此外,明年宏觀經濟預期還將繼續受壓,房地產市場也不會太好,短期投資還將面臨政策調控等多方面的影響,風險不小。

如果從中長期來看,目前入局的點位是不錯的,畢竟是歷史估值地位。不過要記住,未來房地產股投資不會有太強的爆發力,但是享受一個穩穩當當、超過10%以上年化收益率應該不成問題。