機構:華西證券

評級:買入

目標價:4.02港元

事件概述:

11月15日,公司發佈公告稱其於14日收到香港國際仲裁中心於10月31日出具的《部分仲裁裁決書》,歷時近兩年的加多寶糾紛解決方案成功落地。

加多寶糾紛解決方案成功落地。裁決使股東權益得到保障:公司所獲的2.30億元賠償為按中糧包裝投資實際出資時間及金額計算的應得收益,773萬元則為對應利息,該裁決結果公平合理,合乎公司及其股東利益。雙方合作進一步推進:該裁決認定之前香港王老吉(加多寶旗下公司)申請的終止增資協議無效以及要求加多寶須配合商標註入手續。公司收到上述仲裁裁決後已和加多寶集團進行有效溝通,未來將與加多寶集團密切合作,共同推動加多寶集團上市計劃,從而實現持續健康的發展。

鋁包裝業務:二片罐行業加速整合&啤酒罐化率穩步提升,行業供需格局優化。供給端:新增產能有限,近兩年落地及在建的較大項目主要來自於一線制罐企業,我們推算二片罐總增加產能約27.7億罐,若考慮皇冠產能退出,二片罐新增產能實際更少。行業通過收併購加速整合,目前已初步形成中糧包裝+奧瑞金+波爾、寶鋼包裝、昇興+太平洋三大產能集羣,產能市佔率合計佔比約70%。需求端:啤酒罐化率穩步提升帶來增量市場,我們預計2019-2021年二片罐年新增需求約20-30億罐。

馬口鐵業務:收入端有一定壓力,成本端受益原材料價格下跌。受部分客户向兩片罐轉換以及地產因素影響,三片罐、方圓罐銷售承壓拖累馬口鐵業務同比下降5.5%。原材料馬口鐵價格回落,2019H1馬口鐵業務毛利率同比提升0.4pct至15.2%,後續仍有望持續改善。

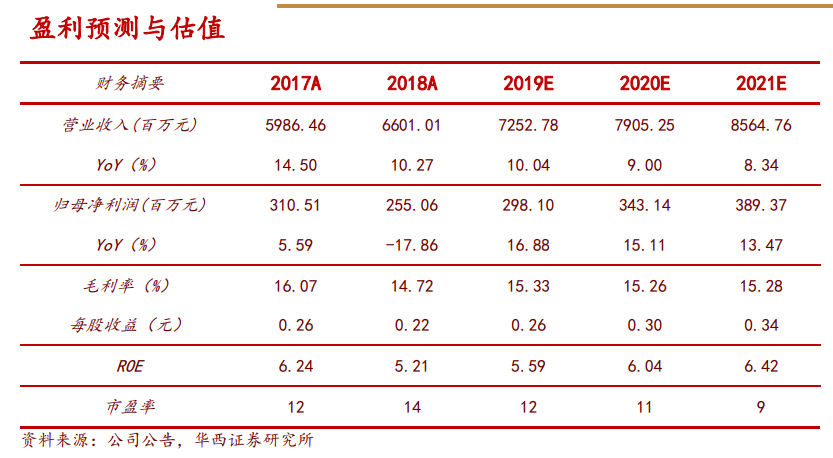

投資建議:我們預計2019-2021年中糧包裝實現營收分別為72.5/79.1/85.6億元,實現歸母淨利潤分別為3.0/3.4/3.9億元,對應EPS分別為0.26/0.30/0.34元,PE分別為12.2/10.6/9.3X。公司2012年以來PE中樞13倍,我們認為基本面改善有望推動估值向中樞回升;同時參考A股可比公司2020年平均14倍估值,我們給予公司12倍PE,對應EPS0.30元,目標價為3.60元(以1人民幣兑1.1167港幣計算為4.02港元),首次覆蓋給予“買入”評級。

風險提示:原材料價格上漲、啤酒罐化率提升不及預期;客户拓展不及預期、A股和港股的系統性風險。