作者:鮑榮富等

來源:華泰建築建材研究

核心觀點

扣非利潤增速明顯回升,回購彰顯信心,維持“增持”評級

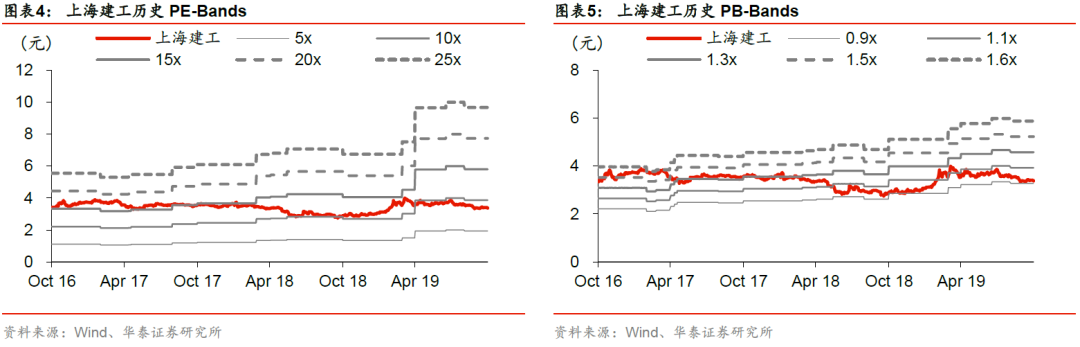

公司發佈三季報,前三季度實現營收1523億元,yoy+32%,歸母淨利潤27.2億元,yoy+50.2%,扣非歸母淨利潤yoy+21%,我們認為公司Q3扣非淨利增速較Q2回升幅度略超市場預期,收入回暖及費用率控制較好或是主要原因。Q1-3公司CFO淨流出121億元,同比多流出4億元,但我們判斷公司工程主業回款同比有所改善。公司同時公告擬以自有資金0.5-1億元回購公司股份用於員工持股,我們認為彰顯公司信心,且再次體現了公司在同類企業中激勵制度的優勢,預計19-21年EPS0.37/0.40/0.44元,目標價3.7-4.07元,維持“增持”評級。

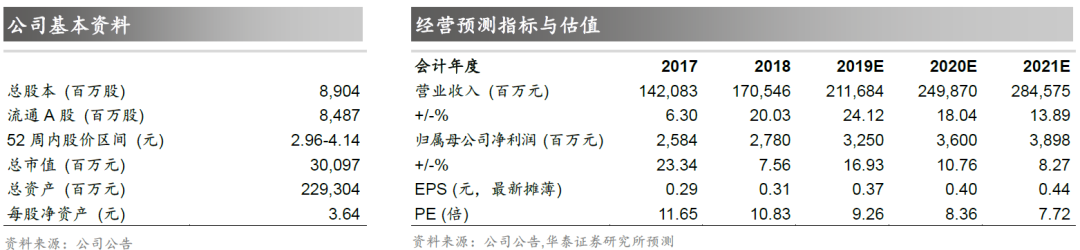

Q3單季收入增速明顯改善,盈利能力改善主要系費用控制較好所致

Q1-Q3公司單季營收增速52%/19%/32%,Q3收入增速改善,我們判斷主要系施工及建材業務收入增速較Q2提升所致。前三季公司毛利率9.52%,同比降1.53pct,Q3毛利率同比降3.2pct,我們判斷與低毛利施工、建材業務佔比提升,及施工業務自身毛利率下降有關,我們預計全年施工業務毛利率有望較前三季回暖,但結構變化對毛利率的影響或延續。Q1-Q3公司扣非利潤增速16%/8%/44%,Q3銷售/管理/財務/研發費用率同比下降0.1/0.71/0.75/1.52pct,減值對利潤影響同比下降,費用率的下降對衝了毛利率下行的影響,公司Q3扣非淨利潤率1.47%,為過去六個季度最高值。

工程主業現金流或有所改善,前三季度訂單仍然保持較高增長

前三季公司CFO淨流出同比增加4億元,但考慮到前三季房產預售金額大幅減少62億元,我們判斷公司工程主業回款情況或略有改善,我們預計公司全年現金流有望支撐其較好的分紅能力。前三季公司施工/設計/建材/地產預售新簽訂單增速 18%/53%/34%/-71%/,我們判斷Q3公司工程訂單增速放緩與公司主動控制有關,在經歷了16-19Q3連續訂單較高增長後,公司未來考核重點或逐步向提升盈利能力轉變。但總體而言,我們認為公司所在區域景氣優勢明顯,10月25日長三角一體化示範區總體方案獲國務院批覆,我們認為未來公司訂單增速有望維持在健康水平。

回購彰顯信心,激勵機制有望繼續優化,維持“增持”評級

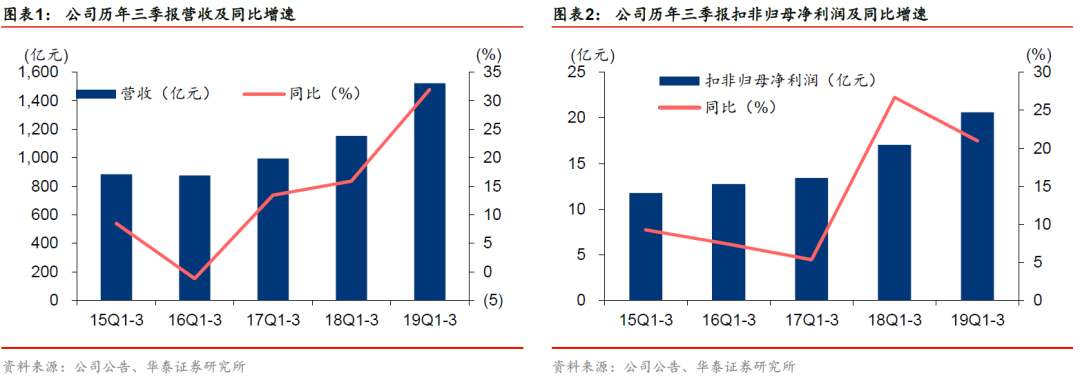

公司擬回購0.5-1億元股份用於員工持股,彰顯了管理層對未來持續增長的信心,8月上海發佈區域性國資國企綜合性改革實驗方案,重點針對混改及激勵機制優化,我們預計公司對於同類公司的激勵機制優勢未來有望延續。在不考慮股票投資收益的情況下,我們預計公司19-21年EPS0.37/0.40/0.44元(與前值持平),可比公司當前Wind一致預期19年PE7.5倍,公司所處區域優勢顯著,14-18年43%以上的分紅率顯著高於可比公司平均水平,我們認為公司未來高分紅有望延續,認可給予19年10-11倍PE,對應目標價3.7-4.07元,維持“增持”評級。

風險提示:Q4工程回款不及預期;施工業務毛利率下行超預期。

公司近期經營一覽

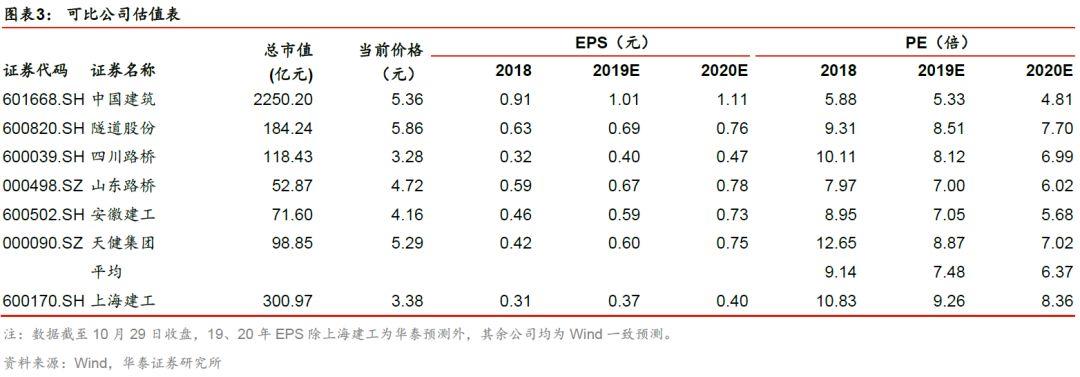

PE/PB - Band

盈利預測