作者:遊家訓、普紹增

來源: 電新產業研究

◾公司發佈2019年半年報:報告期內實現收入、歸上淨利潤、扣非後歸上淨利潤29.79、3.98、3.04億元,分別同比增長36.08%、77.23%、56.69%,業績保持快速增長。公司光伏膠膜業務全球市佔率在50%左右,成本優勢明顯,新型膠膜白色EVA、POE產能正在釋放,將對收入增長,盈利能力提升帶來貢獻。公司新材料業務中,感光幹膜業務發展加速,已基本完成大客户導入,業績貢獻將加大。維持“強烈推薦-A”評級,目標價為46-48元。

摘要

1、業績保持快速增長。公司發佈2019年半年報,報告期內收入、歸上淨利潤、扣非後歸上淨利潤分別為29.79、3.98、3.04億元,分別同比增長36.08%、77.23%、56.69%。其中,2季度收入、歸上淨利潤、扣非後歸上淨利潤分別為13.64、1.82、1.60億元,分別同比增長20.78%、48.05%、51.23%。

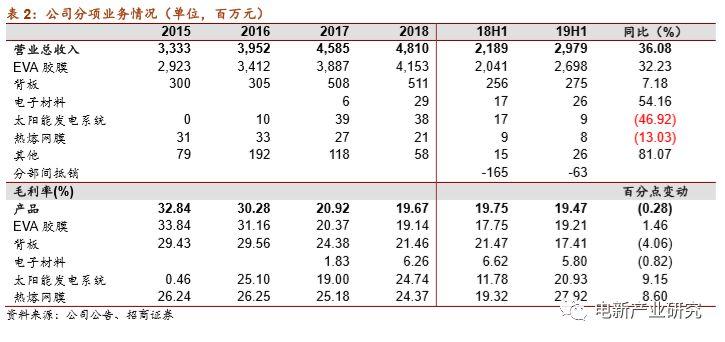

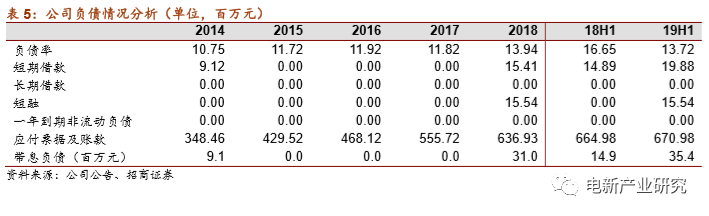

2、盈利能力分析。2019年上半年,公司綜合毛利率為19.47,同比下降0.28個百分點,銷售、管理、財務費用率分別為1.70%、5.09%、0.33%,分別同比增長0.03、-0.57、0.02個百分點。此外,2019年上半年公司無資產減值損失。綜合影響下,公司2019年上半年淨利率為13.33%,同比上升3.04個百分點。

3、光伏膠膜業務拉動公司業績增長。2019年上半年,公司光伏膠膜實現銷量3.55億平米,同比增長29.77%,對應收入26.98億元,同比增長32.23%;背板業務實現銷量0.25億平米,同比增長30.41%,對應收入2.69億元,同比增長14.34%;電子材料(感光幹膜)業務實現收入0.26億元,同比增長54.16%。

4、感光幹膜業務產業化加速。新業務中,公司持續完善感光幹膜產品系列,實現了大客户導入和量產投產。隨着客户突破與產能能穩步投放,業績貢獻將加大。

5、投資建議:維持“強烈推薦-A”評級,目標價為46-48元。

風險提示:新產能投放力度不及預期,國內、海外光伏裝機需求不及預期。

一、半年度業績摘要

業績保持快速增長。公司發佈2019年半年報,報告期內收入、歸上淨利潤、扣非後歸上淨利潤分別為29.79、3.98、3.04億元,分別同比增長36.08%、77.23%、56.69%。其中,2季度收入、歸上淨利潤、扣非後歸上淨利潤分別為13.64、1.82、1.60億元,分別同比增長20.78%、48.05%、51.23%。

盈利能力分析。2019年上半年,公司綜合毛利率為19.47,同比下降0.28個百分點,銷售、管理、財務費用率分別為1.70%、5.09%、0.33%,分別同比增長0.03、-0.57、0.02個百分點。此外,2019年上半年公司無資產減值損失。綜合影響下,公司2019年上半年淨利率為13.33%,同比上升3.04個百分點。

光伏膠膜業務拉動公司業績增長。2019年上半年,公司光伏膠膜實現銷量3.55億平米,同比增長29.77%,對應收入26.98億元,同比增長32.23%;背板業務實現銷量0.25億平米,同比增長30.41%,對應收入2.69億元,同比增長14.34%;電子材料(感光幹膜)業務實現收入0.26億元,同比增長54.16%。

二、光伏膠膜產能快速提升,盈利能力有望穩中有升

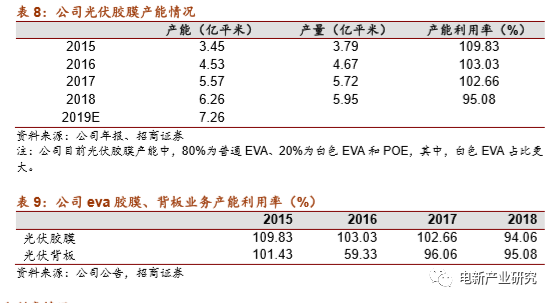

光伏新品膠膜產能快速提升。2018年,公司通過自籌資金投資11.76億,擴產年產2.5億平方米白色EVA膠膜技改項目和年產2億平方米POE封裝膠膜項目,其中白色EVA膠膜項目總投資5.5億,POE封裝膠膜總投資6.2億,分兩期建設。

2019年上半年,公司完成泰國生產基地6000萬平米產能釋放。同時,2019年上半年公司在建工程達0.84億元,較18年底增長48.53%,主要系本期增加2萬噸/年鹼溶性樹脂、年產2.5億平方米白色EVA膠膜技改項目和年產2億平方米POE封裝膠膜項目(一期)投入所致,預計在2~3年內完成全部產能投放。

光伏膠膜業務盈利能力有望穩中有升。公司光伏膠膜全球市佔率在50%左右,相對於其餘競爭對手成本優勢明顯,毛利率一直保持領先。目前,公司新產品白色EVA、POE產能正在穩步釋放,隨新產品起量,預計盈利能力、收入增速將有明顯提升。

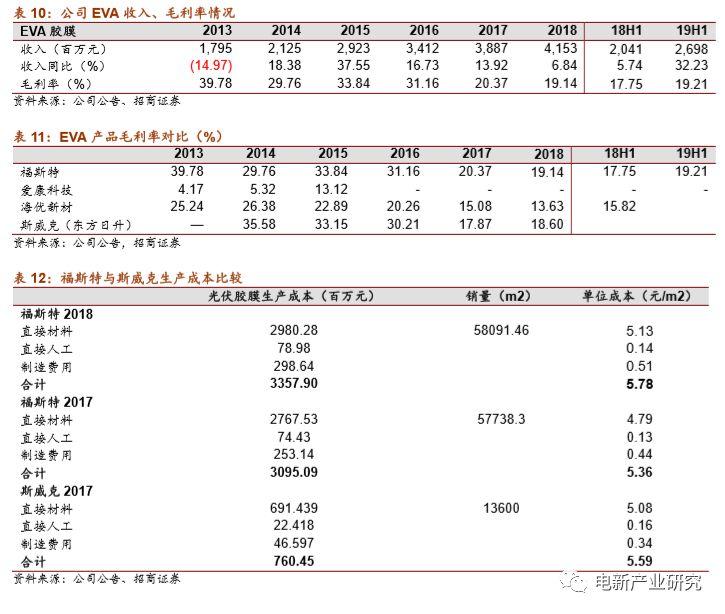

三、感光幹膜業務產業化加速

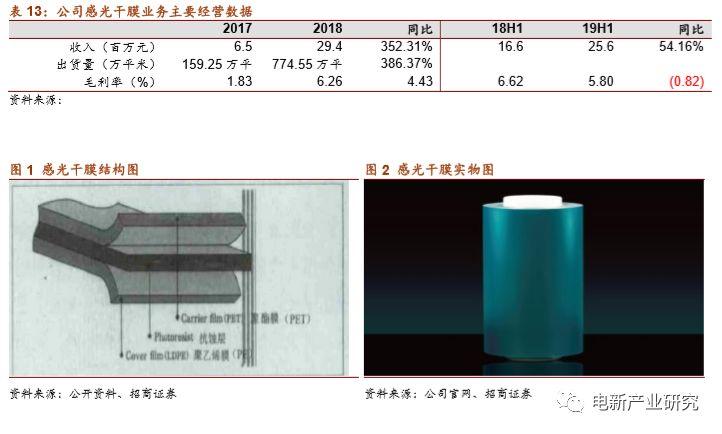

感光幹膜業務產業化加速。近年,公司持續增加和完善感光幹膜的產品系列,在高分辨率感光幹膜的基礎上成功開發出LDI感光幹膜產品。同時,公司感光幹膜產品完成了大客户導入和量產投產。預計到2020年公司將實現2億平米感光幹膜產能投放。隨客户持續突破,產能能穩步投放,有望加大業績貢獻力度。

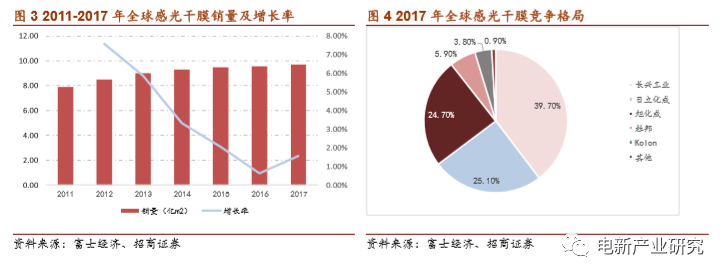

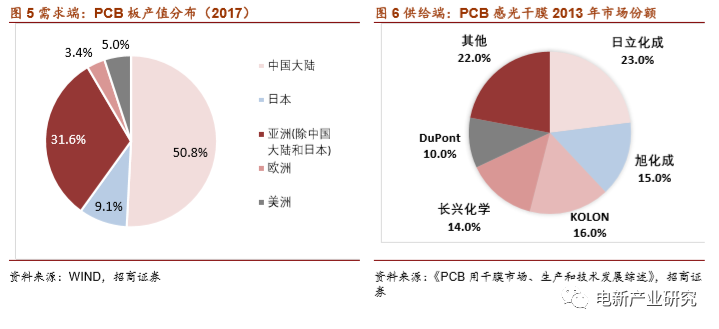

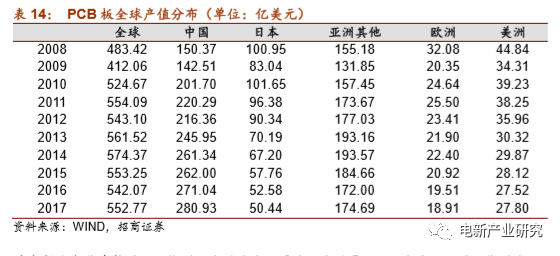

感光幹膜進口替代空間較大。需求端,中國約佔PCB感光幹膜的50%。全世界PCB用感光膜在2013年達到11.72億美元的規模,中國PCB感光幹膜用量佔全球的40%份額。2016年,全球PCB板產值約542億美元,中國產值約271億美元,佔比50%;而2013年,全世界PCB板產值約483億美元,中國產值約150億美元,佔比31%。按此增速,目前中國對PCB感光幹膜的需求約佔全世界的50%。

供給端,長期以來,以日、美等國的公司以及中國台灣地區的公司壟斷了PCB感光幹膜的生產,這些企業包括Asahi Kasei, Dupont, Eternal, Dow, HITACHI Chemical等等,國內的PCB材料起步比較晚,感光幹膜的關鍵材料PET和PE較晚才攻克,中國在PCB感光幹膜上的生產幾乎處於剛剛起步的階段。

其餘新業務穩步推進。鋁塑膜業務穩步實現量產,成功導入3C客户。公司鋁塑膜產品2018年成功實現量產,產品性能達到電池廠的性能要求,已成功導入3C電池客户。有機硅封裝材料(硅酮結構膠)成功完成客户導入,FCCL繼續進行產品完善和測試。新材料業務持續向好。

風險提示

新產能投放力度不及預期,國內、海外光伏裝機需求不及預期。

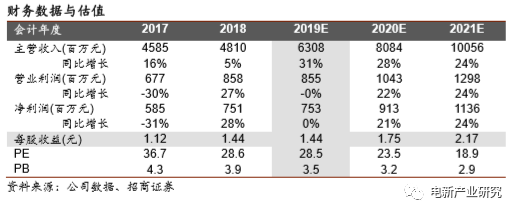

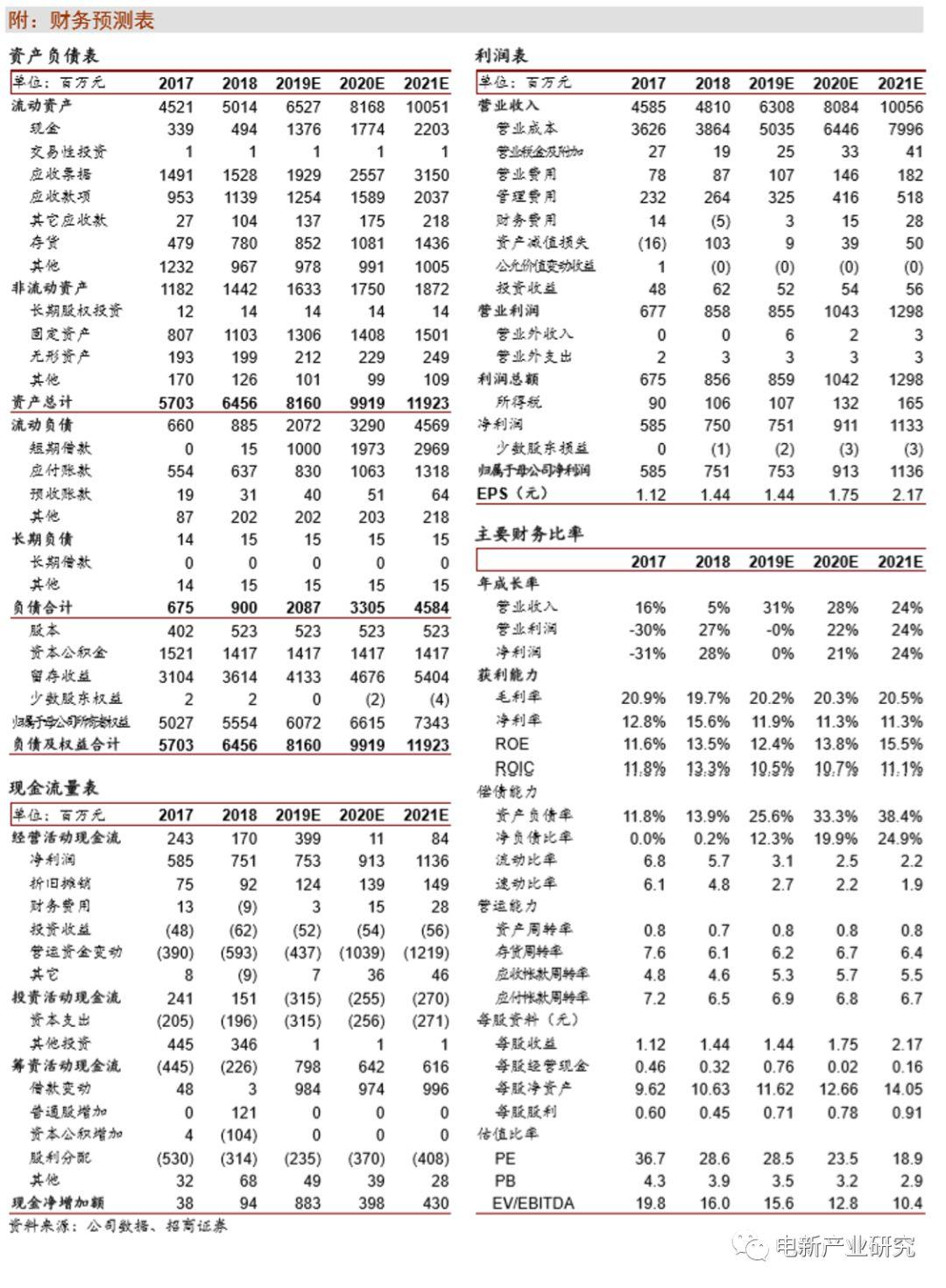

附:財務預測表

分析師承諾

負責本研究報告的每一位證券分析師,在此申明,本報告清晰、準確地反映了分析師本人的研究觀點。本人薪酬的任何部分過去不曾與、現在不與,未來也將不會與本報告中的具體推薦或觀點直接或間接相關。

◾遊家訓:浙江大學碩士,曾就職於國家電網公司上海市電力公司、中銀國際證券,2015 年加入招商證券,現為招商證券電氣設備新能源行業首席分析師。

◾普紹增:上海財經大學碩士,2017年加入招商證券,主要研究工控自動化與信息化產業。

◾劉珺涵:美國克拉克大學碩士,曾就職於台灣元大證券,2018年加入招商證券,研究新能源汽車中游產業

投資評級定義

◾公司短期評級

以報告日起6個月內,公司股價相對同期市場基準(滬深300指數)的表現為標準:

強烈推薦:公司股價漲幅超基準指數20%以上

審慎推薦:公司股價漲幅超基準指數5-20%之間

中性: 公司股價變動幅度相對基準指數介於±5%之間

迴避: 公司股價表現弱於基準指數5%以上

◾公司長期評級

A:公司長期競爭力高於行業平均水平

B:公司長期競爭力與行業平均水平一致

C:公司長期競爭力低於行業平均水平

◾行業投資評級

以報告日起6個月內,行業指數相對於同期市場基準(滬深300指數)的表現為標準:

推薦:行業基本面向好,行業指數將跑贏基準指數

中性:行業基本面穩定,行業指數跟隨基準指數

迴避:行業基本面向淡,行業指數將跑輸基準指數