机构:中信证券

评级:买入

目标价:9.0港币

上半年公司收入同比+16.8%,归母净利润同比+1.6%,售后维修业务持续增长,但二手车和汽车金融业务增速放缓。公司当前估值具有吸引力,短期受益于车市销量回暖,长期受益于车市消费升级,首次覆盖给予“买入”评级。

▍公司H1收入同比16.8%,,归母净利润同比+1.6%。公司2019H1实现综合营业收入296.3亿元,同比+16.8%;毛利率为11.1%,环比2018H2的10.2%提升0.9pcts。公司上半年实现净利润7.82亿元,同比+1.6%;归母净利润为7.34亿元,同比+1.5%,环比+38.6%。分业务来看,公司上半年新车销量达9.5万台,同比+17.9%,实现单车毛利0.62万元,同比18H1的0.79万元减少21.5%。公司售后服务收入同比+14.7%,售后服务毛利率同比减少0.3pcts到46.1%;金融自营业务收入2.46亿元,业务同比+0.4%;保险及其代理服务收入13.1亿元,同比+11.0%。

▍H1现金流大幅提高25.2亿元,净负债比率稳步下降18.0pcts。公司2019H1经营活动现金净流入29.8亿元(18H1为4.6亿元),同比涨幅达到25.2亿元,现金流得到改善。公司对存货周转天数进行了严格控制,2019H1的平均存货周转天数为36.7天,2018H1的平均存货周转天数为54.2天,同比减少17.5天。公司2019H1平均应收账款周转天数为5.6天,比2018H1减少1.0天。公司运营资本管理水平稳步提升,净负债比例同比下降18.0pcts,降至101.0%。

▍二手车、汽车金融业务增长放缓。公司2019H1销售二手车1.98万辆,同比+2.8%,低于去年+19%的增速。上半年,公司金融和保险代理服务收入5.3亿元,同比+14.0%;金融和保险业务收入7.8亿元,同比+9.3%;金融自营业务收入2.5亿元,同比+0.4%。公司短期二手车业务增长放缓与上半年汽车市场不景气有关,汽车金融受制于融资成本上行而稍有减速。长期来看,二手车和汽车金融类业务对比海外还有增长空间,有望持续为公司做出利润增量。

▍风险因素:乘用车销量回暖不达预期;利率上行侵蚀经销商盈利能力;行业终端爆发价格战。

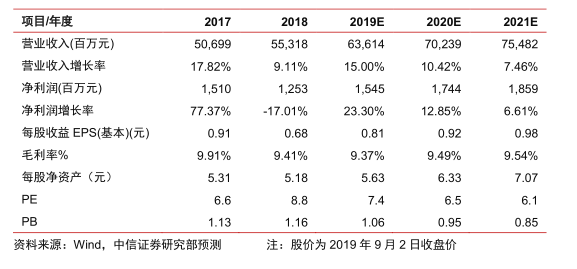

▍投资建议:预测公司2019/20/21年归母净利润15.5亿/17.4亿/18.6亿元。当前股价7.06港币,对应2019/20/21年PE分为7.4/6.5/6.1倍。公司盈利环比改善,长期受益于消费升级。考虑到当前市场风险偏好,给予公司合理估值为2019年10倍PE,目标价9.0港币,首次覆盖给予“买入”评级。