机构:招商银行

评级:买入

目标价:4.50港元

8月30日,农业银行公布2019年上半年业绩,净利润同比增长4.9%至1,214亿元人民币,占我们/市场一致预期全年净利润预测的56.3%/57.8%。上半年拨备前利润同比大致持平,主要由于净息差收窄,净利息收入增长乏力(同比增速1.9%)。不过,受惠于经营开支的下降(同比降低10.2%)及拨备计提力度的减弱(同比降低4.7%),单季净利润同比增速由一季度的4.3%提升至二季度的5.5%。

业绩正面因素:1)上半年净手续费长收入同比增长16.6%,主要来自于顾问咨询、银行卡及电子银行业务。农行的非息收入占比由2018年的18.3%提升到了今年上半年的22.4%。2)降上半年成本收入比同比下降0.8个百分点至28.4%,主要由于一般营运及管理费用的下降。3)贷款较年初增长8.8%,为四大行中最高增速,对公及零售贷款增速均衡,分别增长9.1%及8.6%。收益率较高的信用卡取得高速增长,上半年增速达到19.4%,逾期率保持相对可控。4)资产质量持续改善,二季度不良贷款率环比下降9个基点至1.43%,拨备覆盖率环比提升14.4个百分点至278.4%。逾期贷款及关注类贷款同样实现“双降”。信贷成本环比下降48个基点至0.90%;我们预期2019年下半年也将维持较低水平,以缓解收入端增长动能的减弱。

业绩负面因素:1)根据我们的测算,窄二季度净息差环比收窄10个基点至2.11%。资产端收益率今年上半年较去年下半年仅上升2个基点,同期存款成本则上升17个基点。作为银行间的净拆出方,同业市场利率的下行也对农行的净息差形成了挤压。2)二季度存款增速乏力,环比仅增长0.4%,同时活期存款占比下降0.6个百分点至57.0%。3)2019年上半年年化ROE同比下降1.3个百分点至14.7%,主要由于净利润增速为4.9%,并无超预期表现。

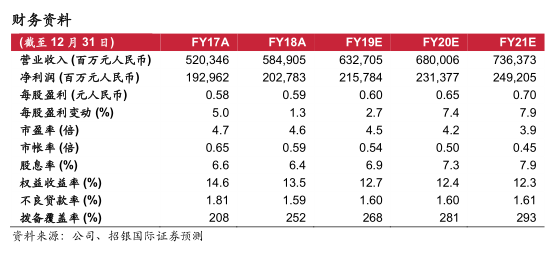

?维持「买入」评级,下调目标价至4.5港元。农行目前的估值为0.54倍2019年预测市帐率,较其自身五年历史平均值0.63倍低14%。我们保持盈利预测不变,但将目标价由5.3港元下调至4.5港元,主要由于我们将可持续ROE假设降低至12.3%、权益成本(COE)假设提升至14.5%以及将港元对人民币汇率假设调整至0.897。