一、收入净利齐增,盈利水平稳健提升

潍柴动力于8月29日盘后披露其2019年半年报。财报显示,公司于2019年上半年实现营业收入908.6亿元(人民币,单位下同),同比增长10.5%;归母净利润52.87亿元,同比增长20.4%。公司拟派发中期股息每10股1.50元。

受此消息刺激,公司股价于第二个交易日以超3%涨幅高开,之后一路冲高5.71%,最终收盘定格在3.81%,当天成交量、成交额分别达到1789万股、2.15亿港元,较前一日扩大了3倍之多。

实际上,近两年来潍柴持续获外资加仓,不过由于国际贸易形势的风险偏好下降,以及国内市场对重卡景气度持续的担忧,使得公司的股价一度处在回调阶段,而刚公布的这份业绩有望成为助力股价再次上行的契机。

在收入、净利双双增长之余,公司的盈利水平也在提升。今年上半年毛利率达21.75%,与去年同期基本持平;归母净利率同比提升0.5个百分点至5.8%,同比提升0.48%;净资产收益率同比提高0.7个百分点至12.5%。而盈利能力的提升主要由于期内三费比例下降至12.32%,降幅为0.42%,主要由于销售费用率下降0.74%所致。表明公司的管控效率进一步提升。

二、重卡景气度持续,市占率稳步提升

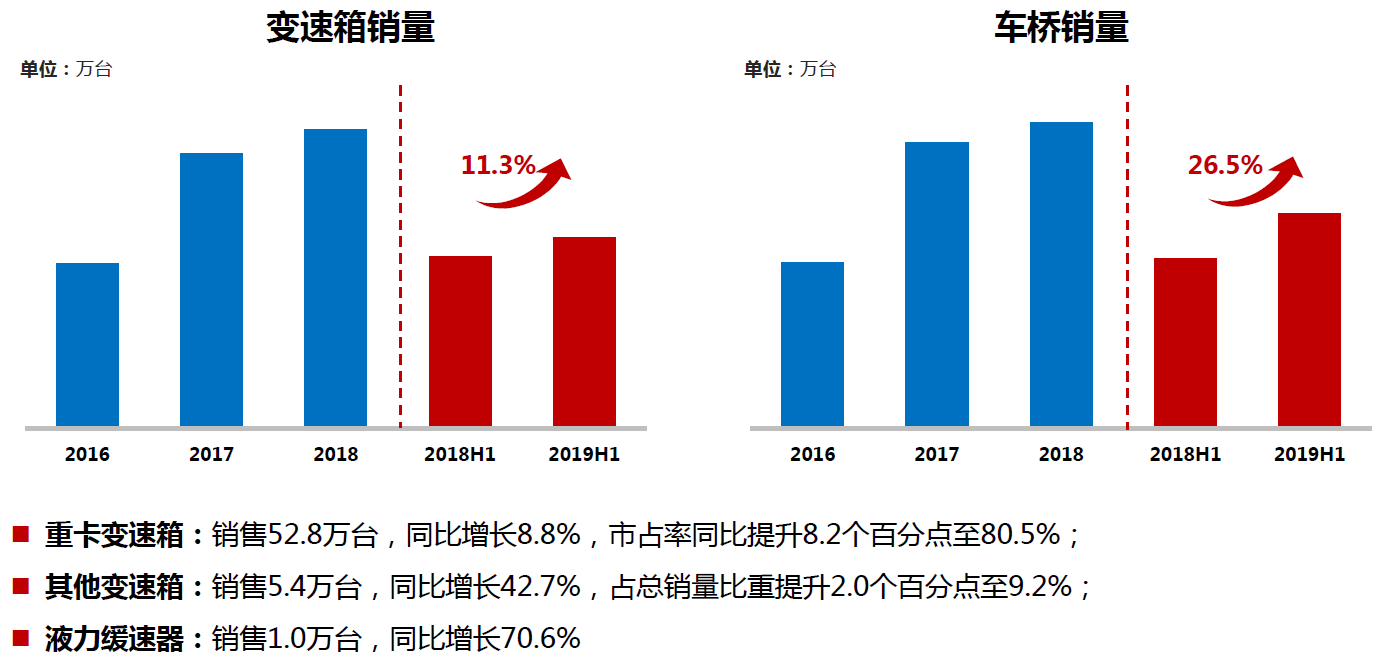

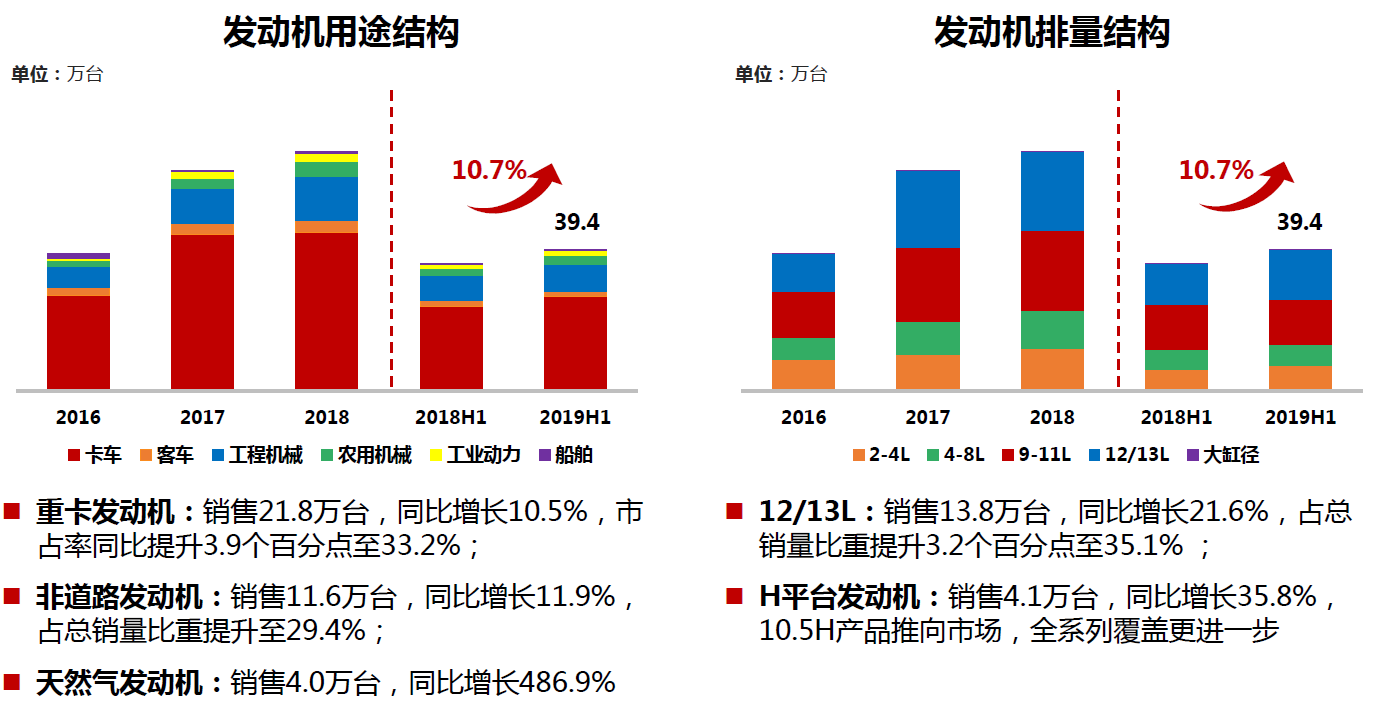

今年上半年中国重卡累计销售65.6万辆,同比微降2.3%,而公司在同期的重卡用发动机销量达21.8万台,同比增长10.5%,市占率达到33.2%,同比提升3.9%,继续保持行业领先优势。此外,陕重汽的重卡及法士特的变速器均保持稳定增长。值得一提的是,重卡用变速器市场占有率增至80.5%左右,继续保持行业领先地位。

三、发力高端产品,提升盈利能力

作为整个重卡产业链的龙头,公司持续发力高端产品,提升盈利能力。

1)发动机:一方面,大排量发动机产品(12/13L)销量增长13.8万台,占比提升3.2个百分点至35.1%。由于大排量发动机具有更高的利润,所以在大排量重卡渗透率快速提升下,公司发动机业务的盈利能力将进一步增强。另一方面,非道路用发动机作为公司未来五年全力突破的领域,在近两年发展势头良好。今年上半年,公司非道路用发动机销量达11.6万台,同比增长11.9%,占比近30%。该业务市场空间大,潍柴市目前市占率较小,未来提升空间较大。

2)重卡整车:陕重汽X3000系列顺利销售、X6000系列成功推出,今年上半年对重卡提价约6%。

3)变速箱:法士特的AT、AMT智能化传动产品初步形成自主核心能力。

4)新能源:潍柴配套的氢燃料电池率先在山东潍坊、聊城等地公交车上应用。

四、智能物流业务稳健增长,利润结构持续改善

智能物流业务继续稳健增长,进一步熨平其业绩周期性影响。

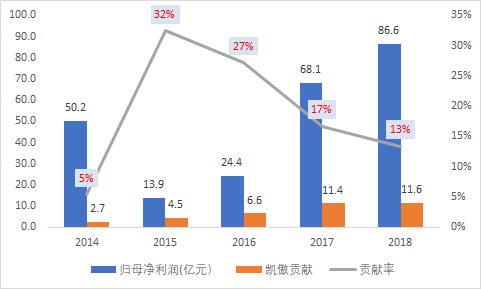

从细分业务来看,今年上半年叉车业务营收31.4亿欧元,同比增长11.7%;供应链解决方案业务收入12.1亿欧元,同比增长15.4%。同期凯傲集团对集团的归母净利润贡献占比已达26%。

而拉长时间轴来看,凯傲集团的利润占比逐年提升,推动公司的利润结构持续改善。

五、研发加码推动产品升级,培育未来新的增长极

创新是企业可持续增长的核心动力,作为行业领头羊,公司在研发端的投入仍在继续加码。报告显示,2019年上半年,公司研发投入同比上升25.9%至约36亿元,研发投入占总收入比重提升至4%。得益于持续在国六产品、氢燃料电池等领域投入研发,公司将进一步受益于国三淘汰和国六排放升级。国三淘汰方面,伴宿重点区域的持续推进,奠定今明两年重卡销量基数。国六升级方面,明后年将推行柴油发动机国六排放升级,潍柴已完成全系列开发、认证,并开始小批量投放,在行业具有先发优势,市占率有望继续提升。

此外,公司积极培育林德液压、大缸径发动机和新能源等战略新兴业务,新工厂按照既定战略加速推进,预计年内建设,为未来发展奠定产能基础。报告期内,林德液压(中国)实现营业收入1.8亿元,同比增长40%。而“潍柴发动机+林德液压”动力总成已在推土机、压路机、收获机械等市场推广应用;成立液压传动研究院,本地化研发能力获进一步提升;完成首台拖拉机CVT总成试配,搭载“潍柴发动机+林德液压”动力总成,填补国内高端农业装备CVT市场空白,成为国内首家CVT动力总成供应商,助力行业迈向高端。博杜安(潍坊)销售1000余台,同比增长43%,继续保持快速增长。

结语

综上来看,潍柴动力的综合实力在进一步提升,龙头效应凸显。在宏观经济堪忧背景下,公司旗下多数业务都实现强劲增长,提振了市场信心,有望进一步扭转市场悲观情绪,带动公司估值修复,目前不论是从横向还是纵向比较,潍柴仍处在估值的洼地。

潍柴历史PE(TTM)

据业内一致分析,此前市场担忧国内重卡周期见顶,考虑潍柴的业绩有下行风险,使其估值水平被压制在了历史低位。不过潍柴用良好的业绩及分红来证实这点,强化市场信心,而且从以下几个视角来看潍柴的业务,会发现其周期属性已逐渐弱化,未来成长确定性强:

1)国内重卡市场随物流重卡比例及保有量的提升,波动会逐渐降低,周期属性弱化;同时随新的排放标准及治超政策推进,重卡更新需求依旧较大,行业景气有望持续。

2)公司重卡产品有望在中国重汽、福田、徐工等重卡产品中提高渗透率,边际改善较大;伴随产品结构改善,量价齐升,确定性强。

3)目前市场忽略了非道路用柴油机的规模,在该领域,高端产品进口替代和低端产品的出清都在持续进行,潍柴在非道路用柴油机业务上有较大的增长空间。

4)凯傲集团的叉车物流业务周期属性很弱,业绩稳定增长,来自凯傲的净利润贡献比例近几年在平均20%左右,将是熨平公司业绩波动的重要力量。

5)对比全球龙头康明斯,长期PE在15倍以上,公司价值明显低估。