机构:广发证券

评级:买入

核心观点

19H1业绩表现快速增长:公司公告2019年中期业绩:19H1,公司实现营业收入+16.5%至6,584百万元(人民币,下同),实现归属股东净利润+24.2%至383百万元。扣除股权激励费用后的核心净利润+32.5%至412百万元。三项核心业务保持增长,总体业绩依然保持较快的增幅。

能源装备行业需求不及年初预期,但公司业务依然保持快速增长:公司清洁能源装备业务收入同比增长24.0%至3,120百万元。根据wind数据,19H1国内天然气表观消费量同比增长11.66%,持续推动相关储运装备(如LNG车载瓶等)的需求增长。国内“储气调峰”相关需求也带来了部分订单,但行业整体需求由于政策落实的强度略低于我们此前的预期。能源装备业务整体毛利率也因为LNG运输车缺乏规模效益以及液化气船毛利率下滑而下滑至14.3%,同比减少0.7pct。

化工业务毛利率改善,液态食品饮料装备保持稳健:化工业务需求稳健增长,且受益于美元升值,收入同比增长13.7%至1,933百万元;毛利率同比提升0.7pct至15.4%。液态食品饮料装备保持稳健发展,并在收购DME业务影响下收入同比增长6.9%,达1,507百万元;毛利率稳定在17.0%。加强费用控制,净利率改善:公司19H1综合毛利率为15.6%,同比略微下滑了0.3pct。公司19H1在精益管理和控本增效方面取得了较好的成效,三费控制良好,整体净利润率达到5.81%,同比提升0.36pct。

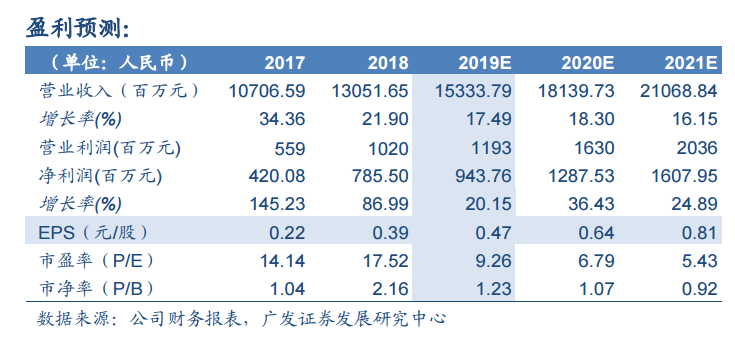

盈利预测和投资评级:由于行业需求强度略低于我们年初预期,我们小幅调整了公司盈利预测,预计公司2019-2021年分别实现营业收入15,334、18,140和21,069百万元人民币,归属股东净利润944、1,288和1,608百万元人民币。考虑可比公司估值和公司发展情况,我们给予公司2019年15倍PE的合理估值,对应合理价值7.88港元/股。维持公司“买入”的投资评级。

风险提示:能源装备需求波动风险;汇率大幅波动风险;贸易争端演化具有不确定性的风险。