机构:国泰君安

评级:增持

目标价:11.5港元

本报告导读:

我们认为公司中报业绩符合预期,盈利能力远超行业,浮法产能逆势扩张。

摘要:

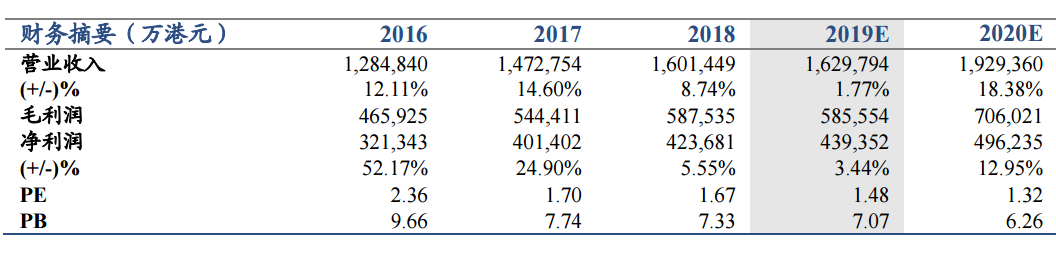

维持“增持”评级。公司19H1实现收入74.5亿港元,同减3.8%,归母净利21.25亿港元,同增5.8%,每股派息25港仙,对应年化股息率超6%,业绩符合预期(稳定性远超玻璃同业公司)。考虑到贸易摩擦等因素,下调公司2019-20年归母净利至43.9、49.6亿港元,分别同增3.4%、13%,对应19年PE约7X,同比例下调目标价至11.5港元。

浮法:盈利能力远超行业,产能逆势扩张。上半年板块收入35.28亿港币,同降14.7%,毛利率27.97%,同降5.5pct。我们判断主要源于销售均价的下行以及人民币汇率的波动,测算公司浮法均价同比下滑约7%,销量同比基本持平。根据行业协会的统计,沙河玻璃企业上半年毛利率区间仅为5-14%,公司盈利能力远好于沙河,而公司广西北海高品质硅砂矿建成后,制造成本有望进一步下行。19H1公司资本开支约12亿港元,预计全年超25亿,目前在建6条产线总日熔量约4700t,预计2020年底前全部投产。公司产能逆势扩张,成长性愈发鲜明。

建筑玻璃:量价齐升,差异化产品占比提升。19H1板块收入及毛利分别大幅增加15.2%、19%,毛利率提升1.19pct至40.17%。我们认为板块经营获益于高附加值(中空、双中空等)产品渗透率的提升,伴随着需求增量及单位价格的上升,测算报告期内量、价对于收入的提振效应基本相同。普通建筑玻璃周期一般与浮法拟合,公司板块盈利逆势上行,彰显逆周期属性。

汽玻:替换市场的需求稳态趋势,板块盈利穿越汽车行业低谷期。报告期内板块收入约22.04亿港元,同增4.2%,毛利率同比提升1pct至45.93%。分拆来看,板块盈利能力的提升主要源于后市场汽玻的拉动,测算销量同增约6%,替换玻璃与汽车保有量正相关,销量稳中有升验证了公司逆行业周期的盈利稳态;而公司OEM汽玻销量下滑超10%,基本与国内新车产销增速相匹配。

风险提示:房地产调控趋紧、汇率变动风险