机构:安信证券

评级:买入

目标价:3.27港元

中国旭阳集团是全球独立焦化及精细化工龙头,是全球最大的独立焦炭生产商及供应商、全球最大的焦化粗苯加工商、中国最大的焦炉煤气制甲醇生产商、中国最大的工业萘制苯酐生产商、全球第五大煤焦油加工商。公司拥有定州、唐山、沧州、邢台四大生产基地,总计管理784万吨焦炭产能、232万吨各类化工产品产能。

报告摘要

焦炭供给收缩格局持续。中国是全球最大的焦炭市场,过去几年间因需求下滑导致行业进入低谷。近年来,随着钢铁行业产量恢复增长,中国焦炭消费量回升,到2022年可能达到约456.9百万吨,未来5年CAGR约为1.5%。焦炭价格也随供求关系改善而大幅上涨。在供给侧,国家目前正积极推动焦化行业的落后产能淘汰工作,根据环保部最新要求,河北省及山西省4.3米以下焦炉淘汰进度将加快,新建产能需以减量置换的形式建设,我们认为未来焦炭供给将持续收缩。我们预计2019年10月起,焦化企业将执行更为严格的排放标准,这要求焦化企业进行一系列环保升级,将倒逼小型焦化企业退出市场。

乘风而起,重塑焦化行业竞争力。公司是全球最大的独立焦炭生产商及供应商,2018年产量分别占全球和中国的1.3%和1.8%,生产技术先进。公司采取纵向一体化的业务模式,使用焦化副产品制造精细化工产品,公司及其合营联营公司生产4大类39种产品,是全球或中国多个精细化工产品板块的领导者。公司生产基地位置优越,临近主要的国家铁路、公路及高速公路以及航运港口,且拥有先进的物流管理系统。

公司拥有完善的环保系统,得益于此,公司得以维持稳定的生产,充分利用产能。运营管理服务助力公司实现差异化的扩张路径。独立焦化产业与精细化工产业市场份额高度分散。我们认为在目前新建产能审批暂停、并购成本上涨的背景下,缺乏有效的规模扩张及行业整合手段。公司利用营运管理能力及行业经验,积极向第三方焦炭及化工公司提供营运管理和技术输出服务。截止2018年,公司与4家公司签订服务合同,合计实现焦炭产量26.7万吨、煤焦油加工量8.6万吨、苯加氢加工量7.8万吨。我们预计公司在2019-2020年将新签1-2个焦化项目,带动焦炭产量快速增长。我们预计2018-2020E公司运营管理服务业务收入和毛利的CAGR分别为83%和89%。

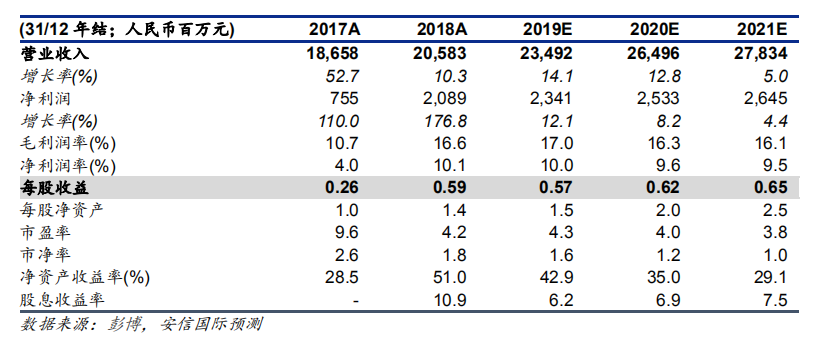

首予“买入”评级,目标价3.27港元。我们认为中国旭阳集团作为全球独立焦化和精细化工龙头,将充分受益于国内焦化及化工行业供给侧改革带来的红利。我们看好公司通过运营管理服务的轻资产模式实现行业整合及规模扩张。我们预计公司2019E-2021E净利润分别为23.4亿元,25.3亿和26.5亿,三年平均ROE将达35.7%。首予“买入”评级,目标价3.27港元,较现价有22%的上涨空间。我们的目标价对应2019E和2020E的P/E分别为5.1x和4.8x。

风险提示: 1)焦炭价格下跌;2)环保限产;3)行业整合进度不及预期。