机构:光大证券

评级:买入

目标价:123美元

◆业绩超预期,经营利润率持续改善

收入增长:4Q19公司实现营收8.43亿美元,同比增长20.2%(按人民币计同比增长28.4%),基本符合我们预期但超过市场预期,主要受益于K-12培训业务同比强劲增长28.5%(按人民币计算增长37.2%)所致。其中,优能中学、泡泡少儿同比分别增长27.2%、31%,按人民币计同比分别增长36%、40%。公司指引1Q20营收10.5-10.76亿美元,并预期按人民币计2020财年营收同比增长30%,公司指引超我们及市场预期。

利润水平:4Q19Non-GAAP经营利润1.03亿美元,同比增长30.3%,超市场预期。经营利润率12.2%,较18年同期提升1个百分点,其中销售费用率较18年同期的14.4%下降近1.8个百分点至12.6%,品牌效应及经营杠杆逐步体现。Non-GAAP归母净利润0.95亿美元,同比增长8.9%,增速低于Non-GAAP经营利润,主要由于1)受教育新政影响,预收学费不得超过3个月,致使账面现金减少,利息收入有所降低。2)有效税率由去年同期20%提升至31%,主要由于部分高新技术企业的税收优惠政策到期,以及4Q19长期投资的公允价值变动损失近3亿美元所致,预计2020财年有效税率将会恢复至20-23%。总体来看,我们认为培训行业的马太效应将逐步显现,公司销售费率逐步下降,经营利润率有望持续提升。

经营层面:公司经营扩张机会稳步推进,4Q19公司在已覆盖城市净增加65个学习中心,并在包头、常熟、榆次新开设3个培训学校,总教室面积同比增长24%,计划2020财年总教室面积扩张20%。受益于学校网点快速扩张,4Q19总学生人次同比增长33.9%至276万人。考虑到K-12培训行业为充分竞争市场,且竞争格局较为分散,我们认为行业存在较大的整合空间,公司凭借多年积累的口碑形象及优质的服务能力,市占率仍有较大提升空间。

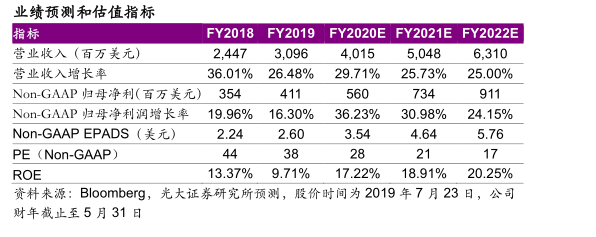

◆上调至“买入”评级,上调目标价至123美元。基于本次公司业绩指引超预期,上调公司20-22财年盈利预测。预计2020-2022年收入分别为40.15、50.48、63.10亿美元,同比分别增长30%、26%、25%;Non-GAAP归母净利润分别为5.60、7.34、9.11亿美元,同比分别增长36%、31%、24%。基于绝对估值,上调目标价至123美元,对应20财年35xPE。考虑到公司为培训行业龙头,布局全国且市占率提升空间大,上调至“买入”评级。

◆风险提示:教学质量下滑、教育政策变动、竞争加剧风险。