机构:中泰证券

评级:买入

目标价:无

投资要点

公司发布 2019 二季度运营表现,期内安踏品牌零售额实现 10%~20%的中段增 长,其他品牌实现同比 55%~60%的增长。从上半年的整体情况看,安踏品牌实 现同比 10~20%的低段增长,其他品牌录得 60%~65%的增幅。

店效提升及电商发力,主品牌 Q2 销售增长环比提速。分渠道看,1)线下:受 益于店效提升,成人装零售额同比低双位数增长,相比 18Q4、19Q1 的高单位 数增长有所提速。具体来看,产品价格保持稳定,而爆款的推出(如可口可乐 联名款、KT 系列)以及门店会员的引流使销量得以较快增长。预计下半年门店 数量稳定在 7300 家左右,渠道结构调整将带动店效持续提升。童装方面,Q2 销售额仍保持 30%的较高增长,预计全年新开 200 家门店至 2950 家左右。2) 线上:电商流水同增 25%,一方面由于 618 活动促销刺激消费需求,另一方面 受益于公司与唯品会的顺利合作,增速较 19Q1 的中双位数提升明显。整体来 看,主品牌全年或将保持中双位数增长。从运营情况看,Q2 折扣率与 Q1 基本 持平,成人装为 73 折,童装 7 折左右。同时,渠道库存健康,成人装/童装库 销比分别为 4/5。

Q2 非安踏品牌在高基数背景下保持高增长。分品牌看,Descente、Kolon、Sp randi、Kingkow 表现良好。Fila 同增 60%,增速环比 Q1(70%)略有放缓,主要 是受去年同期高基数的影响。其中 Fila classic/fusion/kids/电商/海外业务 增速分别为 45%/300%/70%/80%/80%,其产品持续热销,库销比(5)和折扣率 (线下 7.5 折,线上 6 折)均维持 Q1 水平。

Amer sports 并表,短期费用提升。Amer sports 于 19Q2 并表,将产生一次 性收购及财务费用共计约 3000 万欧元。同时由于 Amer Sports 产品本身季节 性较强,二季度存在常规性亏损,预计会对公司上半年利润产生一定影响。长 期来看,将丰富公司品牌矩阵,并充分发挥品牌及渠道协同效应,开启公司全 球化布局。7 月公司将召开懂事会,讨论其战略发展规划。

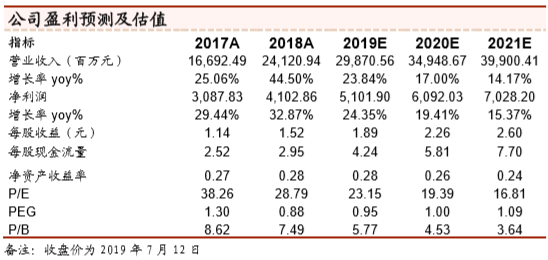

盈利预测与投资建议:公司在单聚焦、多品牌、全渠道战略下,主品牌稳健发 展,Fila 快速增长,其他品牌有望陆续发力,公司作为中国运动第一品牌的地 位稳固。同时通过并购 Amer sports,为公司国际化打下基础。预计 2019/20/ 21 年净利润为 51.02/60.92/70.28 亿元,分别同增 24.35%/19.41%/15.37%, 对应 EPS 分别为 1.89/2.26/2.60 元,现价对应 PE23/19/17 倍,维持“买入” 评级。

风险因素:宏观经济不景气导致终端销售下滑;主品牌增长低于预期;新品牌 门店扩张进展低于预期。