一則停產消息引爆鋰礦!

碳酸鋰期貨所有合約價格今日大漲,碳酸鋰主力合約漲幅達8%。

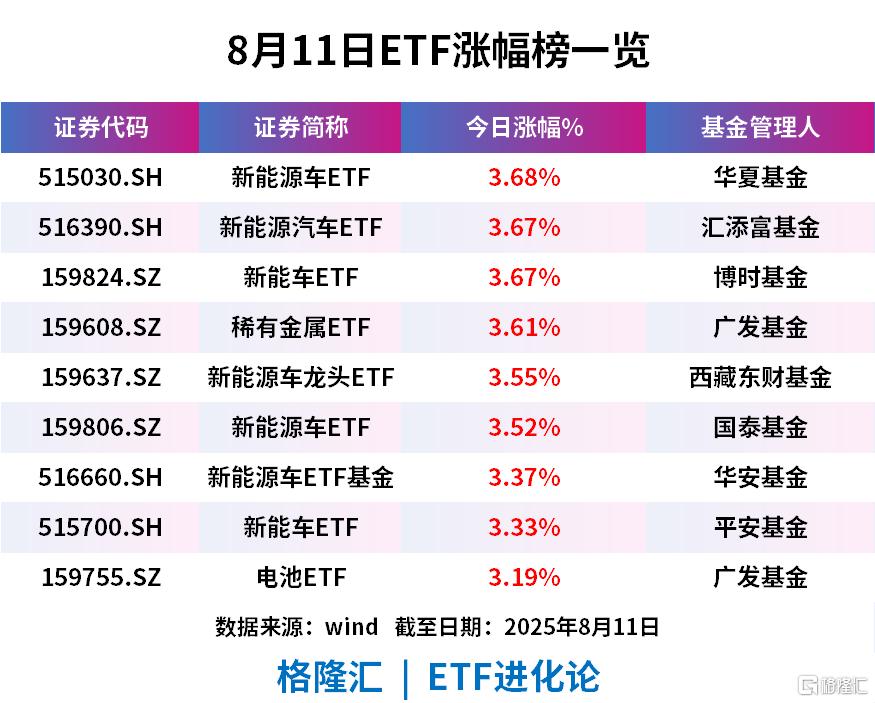

盛新鋰能、天齊鋰業、永杉鋰業漲停,帶動新能源車ETF、新能車ETF、電池ETF領漲。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

消息面上,鋰電池龍頭企業寧德時代今日在互動平臺表示,公司在宜春項目採礦許可證8月9日到期後已暫停了開採作業,正按相關規定儘快辦理採礦證延續申請,待獲得批覆後將盡早恢復生產。

市場上有消息稱,寧德時代梘下窩鋰礦停產,爲期至少三個月。

光大證券表示,寧德梘下窩鋰礦停產疊加藏格礦業等礦山停產的供給端擾動,短期鋰價有望擡升。

銀河期貨認爲,若僅有一家礦山停產,國內供應的短缺程度可能低於市場預期;若更多礦山被波及停產,則短缺幅度將隨之擴大。

...

近期,資金跑步入場A股。。

槓桿資金加速進場,兩融餘額一舉突破兩萬億大關,爲2015年7月以來首次重返兩萬億。

7月A股新開戶數196萬戶,同比增長71%。

市場交投活躍,7月全A日均成交額16336億元,環比+22.3%,同比+149.1%。

今日盤中,上證指數再刷年內新高,從市場風格來看,小盤成長風格年內強勢。

截至8月11日,年初至今,微盤股指數漲超67%,科創100指數、中證2000指數漲超27%;相反,大盤藍籌風格的中證A50、上證50、滬深300指數漲幅均在5%以內。

隨着A股市場自去年“9·24”以來整體上漲,低價股數量明顯減少。

股價低於2元的股票降至37只,爲近年A股市場低位水平。去年9月23日,A股市場股價低於2元的股票數量多達170餘隻。

在小盤成長風格領漲下,百億量化私募業績年內再度領跑。

私募排排網數據顯示,42家收益率超10%的百億私募中,百億量化私募佔到32家,百億主觀私募佔到9家,百億混合私募佔到1家。

此外,百億私募陣營迎來鉅變,量化私募在百億陣營中首次逼近半數佔比。

私募排排網最新數據顯示,截至7月底,百億私募總數維持90家不變。其中,量化機構淨增2家至44家,創歷史新高,而主觀私募則淨減2家至39家。

對於當下私募行業,有業內人士表示,今年的市場波動並不劇烈,但持續性較差,機會來得快、去得也快,對主觀選股提出了更高要求,資金的耐心下降,導致業績起伏較大的機構更容易遭遇贖回壓力。

對於當下市場風格,中信證券認爲:

小微盤現階段更需要放慢腳步,對148倍市盈率的中證2000和TTM利潤爲負的微盤股很難找到繼續向上的合理性;

小微盤背後主要還是依靠純粹的流動性來驅動上漲,結構性的盈利增長確實也存在,但自下而上的合理性加總後在整體上就變得不合理,小微盤整體的盈利增長遠不如2015年;

從驅動力來看,量化產品、小型主動權益產品以及散戶貢獻了小微盤的主要增量資金,板塊的融資熱度升溫也遠快於權重板塊;未來一旦宏觀邏輯逐步理順,微盤+銀行的結構可能會面臨較大的挑戰。

明河投資張翎表示,小票仍在加速趨勢中,強烈的收益前置、風險後置的屬性依然可以吸引資金趨之若鶩,但從歷史經驗看,最後終將一地雞毛,用過程的快樂去交換結果的痛苦;現在市場的瘋狂,表面上是對堅持理念者和長期主義者的嘲弄,實質上是在進行一場對理性投資者延遲獎勵的社會實驗。

...

美股市場方面,特朗普又開啓炮轟模式!

最近特朗普再度開火,強烈抨擊佩洛西,指責其投資收益率大幅跑贏所有對衝基金有貓膩。

在社交平臺上,特朗普言辭犀利,直接炮轟美國這位前衆議長:

“騙子佩洛西和她那‘很有意思’的丈夫,在2024年打敗了所有對衝基金。換句話說,這兩個腦子‘相當平庸’的人,打敗了華爾街上所有的超級天才——成千上萬的那種。這全都是內幕消息!就沒人查一查嗎?”

特朗普還表示,“她就是個令人作嘔的墮落者,毫無根據地彈劾了我兩次,結果都輸了!現在感覺怎麼樣啊,南希?”

特朗普這次炮轟,源於美國一個古老的投資傳說——跑贏巴菲特還得是國會山股神。

巴菲特是全球公認的投資高手,然而前美國衆議長南希·佩洛西雖是政客,但卻被貫以“國會山股神”的名號。

有信息平臺數據顯示,佩洛西的投資組合過去多次跑贏市場,在2024年更是盈利54%,大幅超過了標普500指數23%的漲幅。

佩洛西的發言人曾在一份聲明中表示,“佩洛西本人不持有任何股票,她對任何交易事先不知情,事後也不參與。”

話雖如此,但佩洛西丈夫保羅在股市中頻頻出手,投資者質疑作爲國會議員的身份使她在交易中佔據優勢。

根據美國2012年的一項法律,立法者不得利用從國會獲得的信息爲個人謀取利益,並要求他們或家庭成員在45天內披露股票交易。

今年年初,據市場人士統計,過去十年,佩洛西的投資累計收益率高達795%,換算成年化收益率達到23%,大幅超越了標普指數的同期表現。

近日,下一任美聯儲主席的可能人選及美聯儲降息預期,繼續引爆美股。

美股三大指數整體走高,納指再刷新收盤歷史新高。

美聯儲副主席米歇爾·鮑曼公開發聲,稱支持今年降息三次,並建議美聯儲在9月議息會議上啓動降息。

該消息點燃了市場的樂觀情緒。

CME美聯儲觀察的數據顯示,當前投資者認爲美聯儲在9月降息25個基點的可能性已經高88.4%。

強勢收復4月份史詩級崩盤跌幅後,美股一路高歌猛進,納指年內漲幅11.08%,標普500指數漲8.63%。

VandaResearch數據顯示,2025年上半年散戶向美國股票和ETF的資金流入達到1553億美元,創下歷史同期最高紀錄。

二季度,美股散戶更是蜂擁而上,交易佔比從2024年的25%提升至2025年上半年的36%,增長了44%,創下散戶參與度的新紀錄。

與之而來的是,分歧又開始出現了,不少市場人士變得謹慎。

彭博策略師Barnert直言,美股做多資金正開始對市場產生懷疑:這輪AI革命還能否無視其他因素推動美股市場向上?當下正面臨關稅、通脹和勞動力市場降溫的考驗。

高盛Richard Privorotsky指出,美國關稅其實是一種稅,通脹正在吞噬實際收入,經濟處在週期末期,美國勞動力市場雖不裁員但也沒有擴招的跡象。

Barnert認爲,7月美股上漲很大程度上是市場對AI的樂觀預期,大型科技股再次推動指數,這成功阻擋了調整,但交易擁擠使市場廣度變窄,潛在風險正在增加。

盤面指標上,一些資金正由攻轉守。

高盛報告“週期股與防禦性股票對比指標”今年已經兩次創下歷史新高。

野村表示,市場雖然看似“風平浪靜”,如果發生持續回撤,很容易失去平衡,尤其可能會引發一些波動性控制基金的壓力。

過去一段時間,儘管散戶情緒高漲,但企業高管等內部人士也開始變得謹慎。

標普500的公司中,7月份僅有不到1/3的內部人士增持,創下2018年以來最低水平。

與此同時,內部人士的買賣比例出現大幅度下降,目前僅爲長期平均水平的50%左右。這是近4年來的第二低點。

Roundhill Investments首席執行官表示,現在企業高管很像機構投資者:謹慎、保守、對估值敏感。他認爲,這些最瞭解公司(高管等內部人士)的人正在告訴市場,大部分利好消息已被市場所消化。