前期A股大盤持續上升,白酒板塊卻不温不火,維持低位盤整態勢。但從本週開始,白酒卻有了很強的進攻性。

短短5個交易日,中證白酒累計大升7.5%。其中,瀘州老窖大升13%,五糧液大升逾10%,捨得酒業大升8%,山西汾酒大升6%,貴州茅台升近3%。

白酒從2021年2月18日調整以來,足足持續了3年時間。今年2月初至今,白酒整體上升了18.5%。這是反彈,還是反轉?右側佈局的時機到了嗎?

01

今年2月初以來,升價的龍頭酒企越來越多。

2月1日,45度500ml西鳳酒15年陳釀、西鳳酒6年出廠價同步上調3元;2月5日,第八代五糧液執行上調出廠價50元,邁進千元級別;2月27日,紅花郎10年、15年渠道供貨價將於4月1日起每瓶分別提價20元和30元;3月1日,52度500ml水晶劍南春每瓶出廠價提高15元,上調至410元 /瓶;3月1日,今世緣五代國緣四開、對開、單開分別上調出廠價20元/瓶、10元/瓶、8元/瓶;近日,市場消息稱,自3月15日起,汾酒旗下青花汾酒20將上調出廠價,每瓶上升20元;……

在當前行業批零倒掛、貨存積壓、終端動銷不佳的大背景下,酒企究竟為何選擇逆勢提價呢?

在我看來,主要有如下幾點原因。

第一,茅台是行業標杆。它已經選擇在去年10月底將主力核心單品飛天茅台升價20%,為今年一大批龍頭酒企升價掃清了障礙。

第二,很多酒企多年未升價,渠道價格已經透明化了,不利於驅動經銷商做市場推廣。升價一來可以保持這種不透明;二來還可以驅使經銷商多進酒,搶佔渠道資源;三來可以提振經銷渠道信心,有利於消化庫存。

還有一點,在升價大背景下,大家樂於藏酒,有一些投機屬性在裏面。但宏觀消費環境不佳,亦或是像前期一樣的疫情封控背景下,白酒升價預期被打掉,一部分藏酒會被拋向市場,無疑加劇了市場零批倒掛的經營難題。現在開啟升價,讓市場又有較好預期,其實有利於激活整個渠道。

當然,不同酒企提價,市場接受度不一樣。全國品牌性名酒提價,可以增加自身業績表現,同時還可以鞏固自身高端品牌形象。而較弱的二三線品牌酒企或地產酒提價頻次多或幅度大的話,終端市場需求弱不認可,會一定程度上影響銷量,反而對經銷商信心和改善渠道是一種打擊。

有不少投資者將本週白酒集體大升歸因於酒企集體升價行為。不過我認為,這會有一定情緒上的影響,但不是最為核心的因素。去年茅台大幅升價,市場意思下就不認了,如今何況是二三線品牌小幅提價呢!

那麼究竟是什麼主要因素導致白酒週一開啟大升模式了呢?

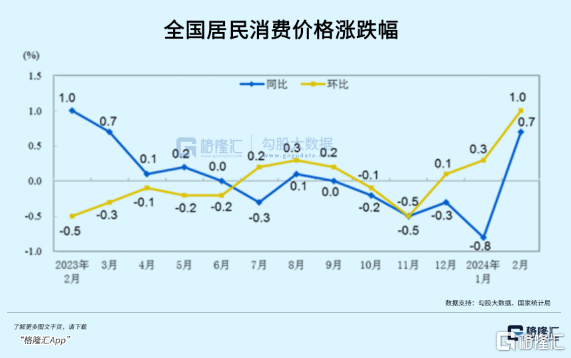

3月9日,國家統計局披露了2月份的通脹數據。據顯示,2月CPI同比上升0.7%,環比上升0.7%至1%,超出市場預期上升的0.4%。

從結構上看,2月食品、非食品價格環比分別上升3.3%、0.5%,較上月回升2.9%、0.3%。剔除食品和能源後,2月核心CPI環比續升至0.5%,同比上升1.2%,為2022年2月以來最高同比升幅。

食品方面,2月有春節消費需求提升以及部分地區雨雪天氣給供給造成的壓力,導致鮮菜、豬肉、水產品、鮮果等價格同比上升較為明顯。非食品方面,文旅消費火熱,旅遊價格環比上升13.1%,為有數據以來的歷史環比最高升幅。

剔除春節因素,今年前兩個月核心CPI、服務項CPI分別較上年末上升0.8%、1.4%,亦處於歷史同期較高水平,服務需求的回升是2月CPI環比超預期的主要原因。

CPI整體超市場預期,暗示宏觀經濟有邊際好轉跡象。這是白酒板塊整體大幅上升的核心觸發因素。因為白酒板塊非常受宏觀經濟表現影響,其貝塔行情往往跟着經濟表現走。

經濟好轉是否有持續性是決定白酒行情持續的關鍵因素。從今年確定的5%經濟目標+3%的赤字率+1萬億特別國債來看,今年貨幣政策或財政政策空間是足夠的,預期經濟整體會比2023年有邊際向好的改善。

02

最近20年,白酒板塊整體上升了數十倍,為長期價值投資者創造了非常驚喜的回報。但白酒也是有周期的,與經濟活躍度密切相關。

2008以來,白酒行情經歷了幾輪“過山車”:2008年次貸危機至暗時刻——2009-2012大牛市——2013年因三公消費再現至暗時刻——2014-2015業績增速很低,估值慢慢爬升——2016-2018H1大牛市——2018年H2迎來瀑布式暴跌—2019-2021初超級大牛市——2021年2月至今,白酒一度跌近50%。

在今年2月初的時候,中證白酒指數估值一度只有23.08倍,與2018年底部位置相齊平。

在過去幾輪白酒暴跌週期中,中國經濟在這些時間段均有降速,包括2008年、2013-2015年、2018年以及2022-2023年。

在新冠疫情之前,不管是茅五瀘,還是二三線酒企,其業績表現與行業週期大致匹配,吃到了行業景氣紅利。但從2023年開始,白酒業可能面臨新的週期特點。

2023年4月,中國酒業協會理事長宋書玉在貴州白酒企業發展圓桌會上表示,2023年可能是中國酒業在長週期發展中的變革之年、轉型之年和分化之年。

他還認為,白酒產業前期積累了諸多問題,伴隨着經濟大環境影響而逐漸顯現,行業內外部積累的矛盾越來越突出。第一,產能擴張與產銷量下滑的矛盾。二是名酒價格帶降維與盈利能力持續性的矛盾。三是名酒渠道下沉與區域酒突圍的矛盾。

2023年開始,以茅台、瀘州老窖、山西汾酒為首的頭部龍頭業績持續保持高增長。而以酒鬼酒、捨得為首的部分二線酒企業績則大幅放緩。

比如酒鬼酒在2023年前三季度,營收21.4億元,同比下滑38.5%。歸母淨利潤為4.8億元,同比下滑50.8%。這是酒鬼酒近7年來首次斷崖式下跌,其業績表現位列20家上市酒企最差。

2024年及以後,白酒業可能再也回不到過去同頻共振的節奏上去,而是更加內卷,競爭更加激烈。品牌硬核、經營優秀的頭部持續蠶食中小酒企的份額,也會開始向二三線酒企的蛋糕動刀子。比如茅台推出茅台1935,與五糧液、國窖1573進行正面PK,國窖1573推出800元價格帶的低度酒與洋河等酒企進行正面競爭。

整體而言,白酒業6000億大盤子不增長了,高端和次高端酒品牌酒企的業績也會伴隨市場容量以及宏觀經濟下台階,過去每年持續20-30%的高增長狀態將一去不復返。

過去幾輪白酒週期,深跌下去都悉數升回來並創新高。本輪大幅下跌之後呢?還能否有望延續此前的奇跡呢?

在我看來,絕大概率會發生,需要較長時間。一方面,酒企雖然增速相較於此前有所下滑,但相對很多行業仍然是偏高的。另一方面,白酒商業模式算是A股最佳,盈利能力強,業績增長的確定性和持續性較好,導致其真實價值不斷膨脹。

03

過去3年,白酒板塊對高估值、行業增速放緩等重大利空進行了較為充分的定價。目前,估值回到20倍多一點。其中,茅台30倍,五糧液和瀘州老窖20倍左右,洋河、捨得更是去到15倍左右。

伴隨着5%經濟目標的提出,宏觀上整體有利於白酒進行一波估值修復。本週開啟大升,大概率更像是觸底反轉,而不是簡簡單單的反彈。當然,還需要一段時間來確認。

其實,北向資金對於白酒態度已經發生了逆轉。去年下半年至今年年初,北向資金瘋狂減倉白酒為首的消費龍頭,但從今年2月初開始,大幅加倉白酒140億元,其中買入茅台73億,五糧液37億,山西汾酒12.5億,可以視為一個積極信號。

當前,對於白酒無需過於悲觀了,更多應該看到機會,而不是風險。(全文完)