公開信息顯示,深交所上市審核委員會定於2023年9月22日召開2023年第75次上市審核委員會審議會議,將審議的發行人為重慶新鋁時代科技股份有限公司(以下簡稱“新鋁時代”),擬登陸創業板,保薦人為中信證券。

新鋁時代主要從事新能源汽車電池系統鋁合金零部件的研發、生產和銷售,擁有鋁合金材料研發、產品設計、先進生產工藝以及規模化生產的完整業務體系。

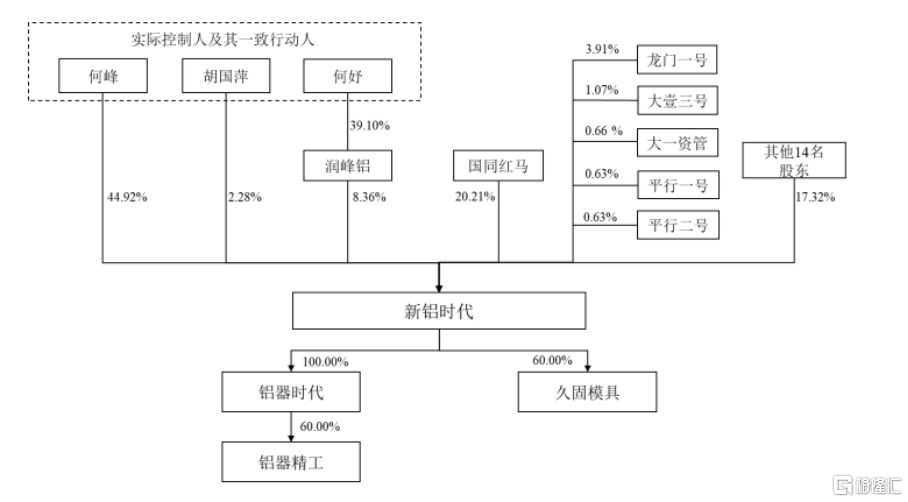

發行人實際控制人為何峯、何妤,其為父女關係。截至招股説明書籤署日,何峯直接持有公司 44.9246%的股份,何妤通過潤峯鋁間接控制發行人 601.00 萬股股份的表決權,佔發行人總股本的 8.3564%;同時,何峯的配偶、何妤的母親胡國萍為其一致行動人,其直接持有公司 2.2803%的股份。何峯、何妤及其一致行動人胡國萍通過直接及間接方式控制公司合計55.5613%股份的表決權。

股權結構圖,圖片來源:招股書

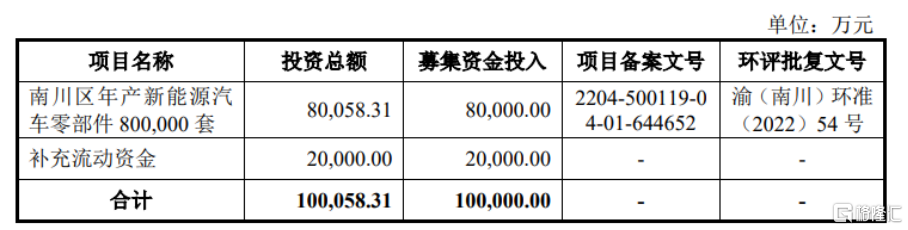

本次IPO擬募資10億元,主要用於南川區年產新能源汽車零部件800,000 套、補充流動資金。

募資使用情況,圖片來源:招股書

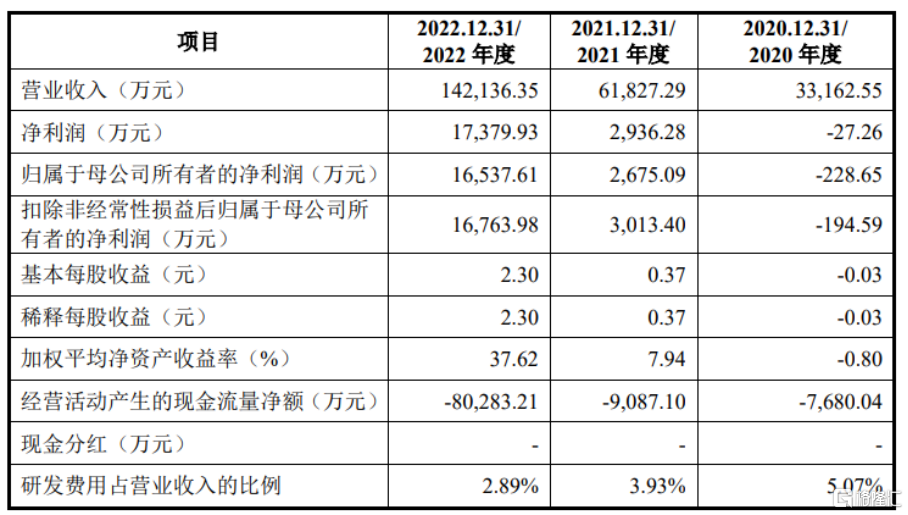

受新能源行業下游需求變化影響,公司經營業績存在一定的波動。報吿期內,新鋁時代實現營收分別3.32億元、6.18億元、14.21億元,扣除非經常性損益後歸屬於母公司所有者的淨利潤分別為 -194.59 萬元、3013.40 萬元、1.68億元。

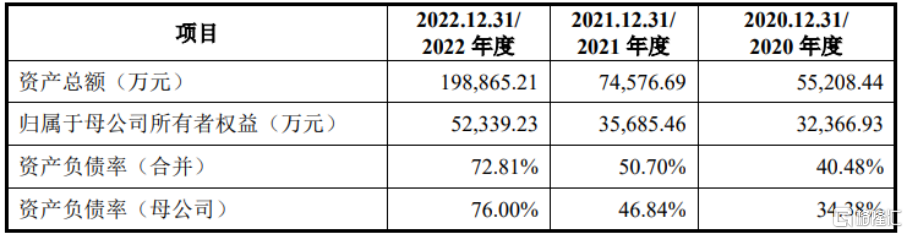

基本面情況,圖片來源:招股書

報吿期內,公司主營業務毛利率受新能源行業下游需求變化、新產品推出、鋁金屬材料價格波動、生產規模效應等因素影響而出現了一定幅度的波動,分別為 17.76%、21.51%、29.97%。

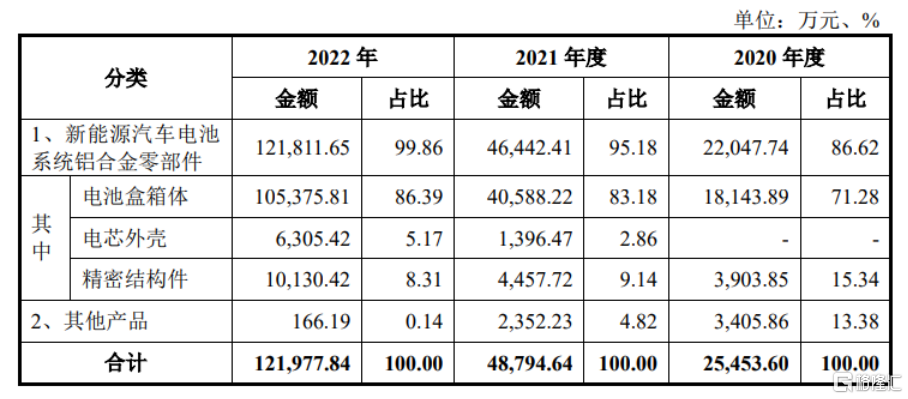

具體來看,公司主要產品為電池盒箱體,是新能源汽車動力電池系統的關鍵組成部分。 報吿期內,公司電池盒箱體的銷售均價分別為 1359.71 元/套、1515.87 元/套、1711.24 元/套,存在一定的波動。

公司主營業務收入的構成情況,圖片來源:招股書

事實上,新鋁時代的主要原材料為鋁棒,其市場價格主要受上游鋁錠的價格影響,作為大宗商品,鋁錠市場價格變動具有一定波動性。報吿期內,公司直接材料佔主營業務成本的比重較高,分別為 60.61%、67.78%、74.65%。因此,主要原材料鋁棒的價格波動對公司主營業務成本和盈利水平具有較大影響。

報吿期內,發行人主要收入來源於與比亞迪的合作,發行人來自比亞迪的營業收入佔比分別為 64.80%、70.42%、78.87%,因此發行人對比亞迪構成重大依賴。

報吿期各期末,公司應收項目主要包括應收賬款、應收票據及應收款項融資,分別為 1.24億元、2.15億元、10.36億元,佔公司流動資產比例分別為 47.76%、51.27%、69.85%,逐年上升。

報吿期各期末,新鋁時代的資產負債率為 40.48%、50.70%、72.81%,逐年上升。公司生產經營所用原材料成本佔比較大,需要較多的營運資金,主要依靠內部經營積累和銀行借款等債務性融資方式來補充營運資金。

報吿期內,公司經營活動淨現金流分別為-7680.04 萬元、-9087.10 萬元、-8.03億元,淨流出規模整體呈上升趨勢。報吿期內,公司經營活動產生的現金流量為負,且最近一年經營活動現金流淨流出金額增長,主要系公司將應收債權憑證“迪鏈”及票據用於保理或貼現獲取的現金流於籌資活動現金流入列示,導致經營性活動現金流入減少所致。