本文來自格隆匯專欄:中金研究,作者:林英奇、許鴻明等

事件

人民銀行發佈《2022年第4季度貨幣政策執行報吿》(下稱《報吿》)。

評論

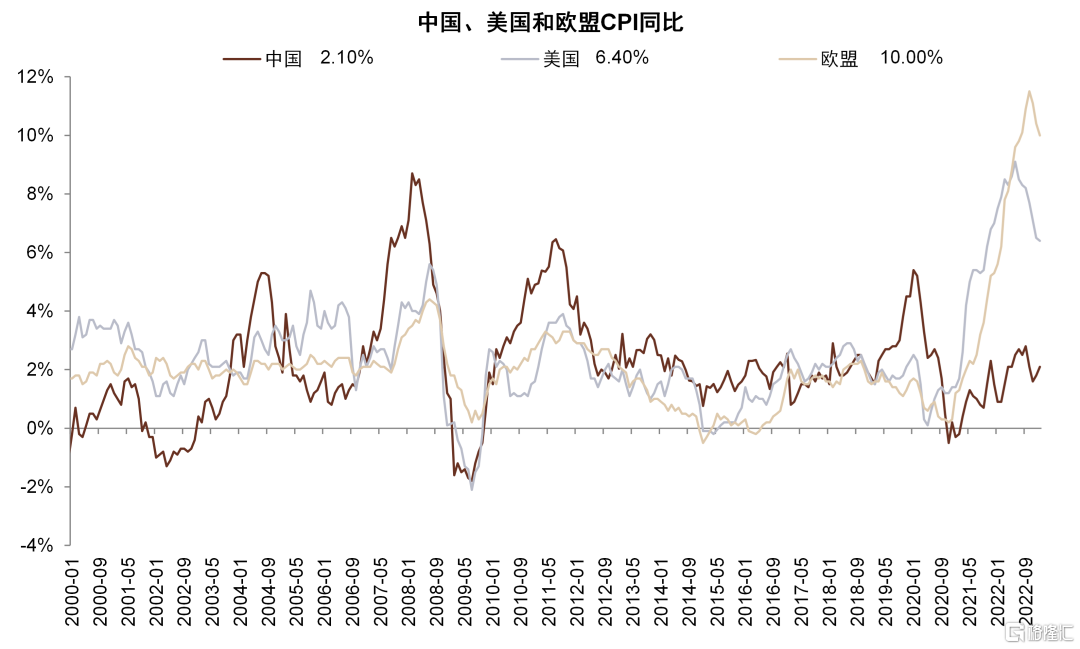

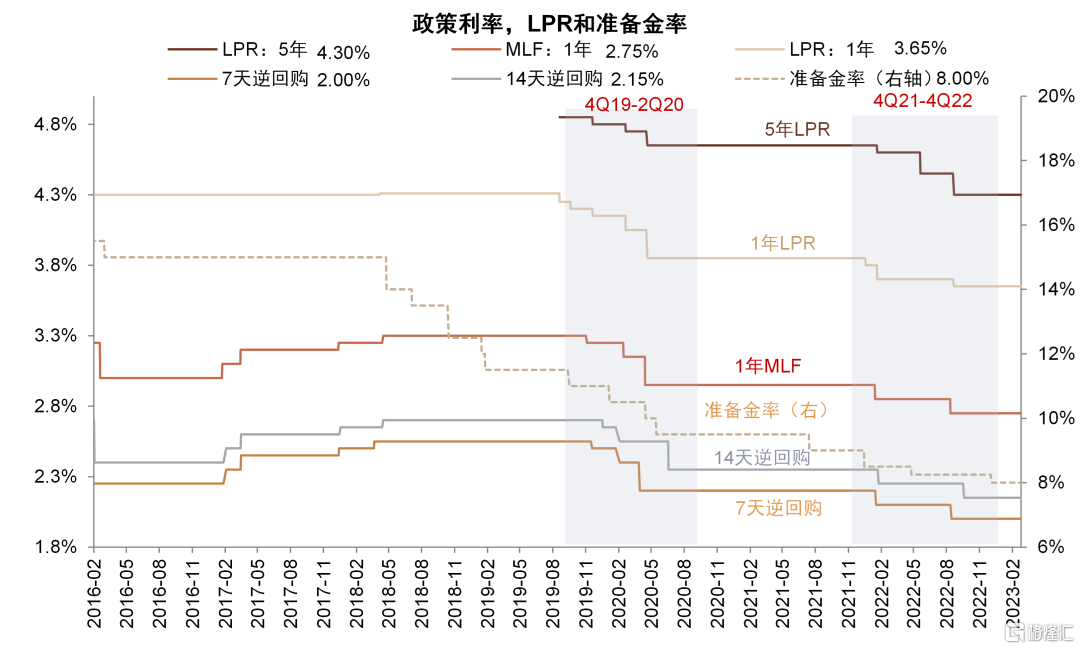

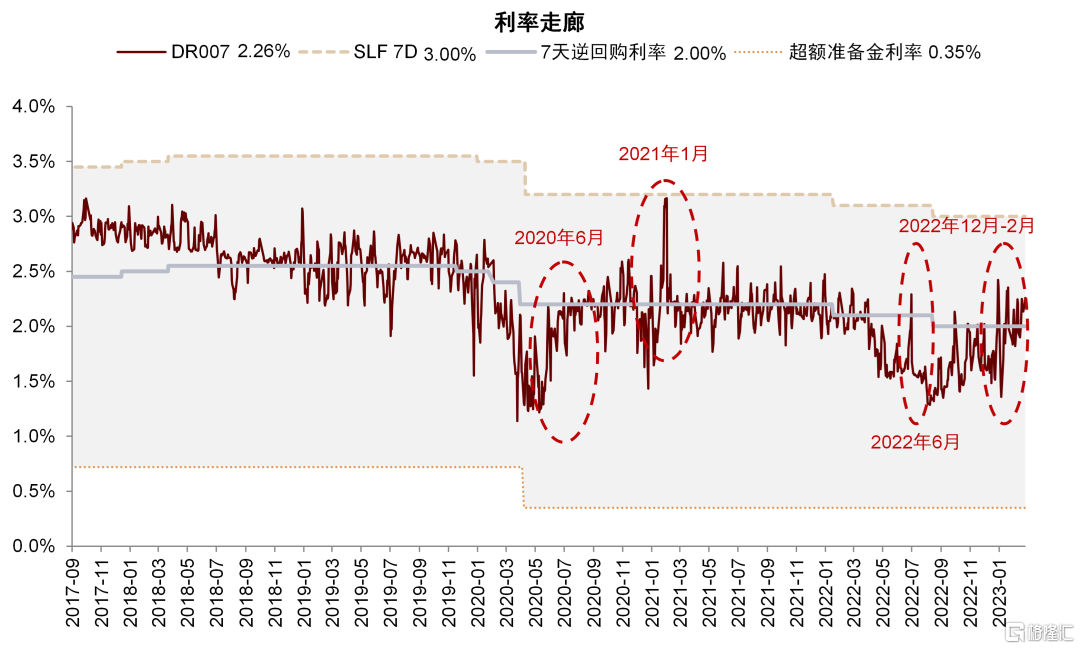

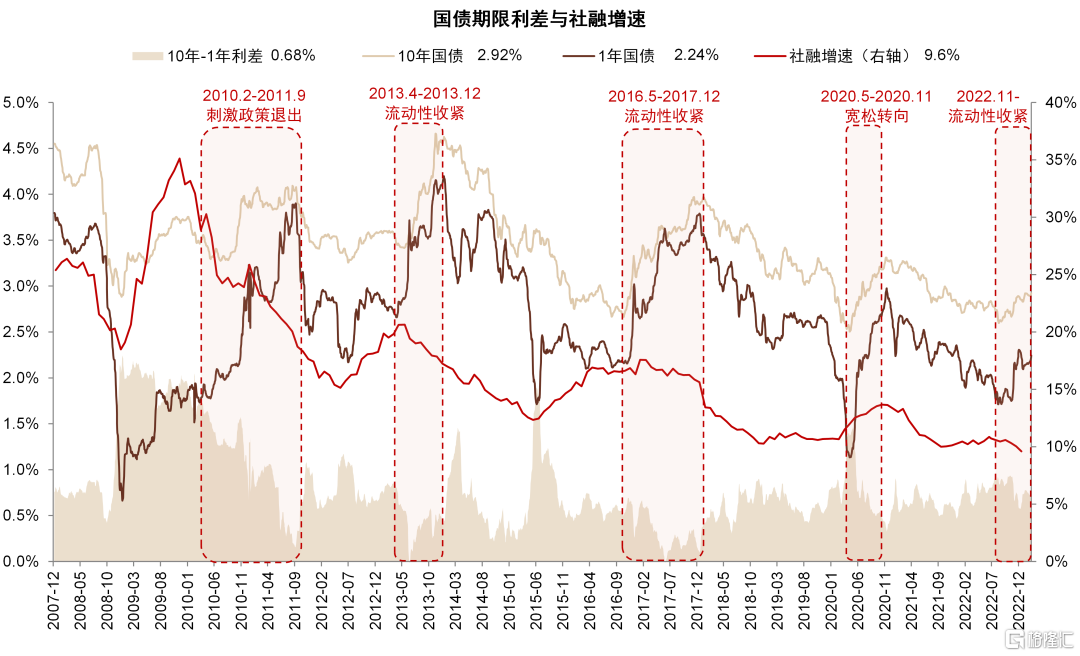

進一步降息必要性降低。《報吿》對經濟的展望相比3Q22更加積極,提到“我國經濟運行有望總體回升,經濟循環將更為順暢”,貨幣政策方面提到“穩健的貨幣政策要精準有力”(三季度為“加大穩健貨幣政策實施力度”),我們認為隨着經濟預期轉好,貨幣政策可能在逐漸轉向正常化。通脹預期方面,央行延續三季度“警惕未來通脹反彈壓力”的提法。2022年四季度以來DR007中樞上行至7天逆回購利率附近,我們認為流動性最為寬鬆的階段可能已經過去;總體而言,今年進一步降息的必要性可能降低,但考慮到銀行信貸開門紅投放速度較快,仍不完全排除上半年降準的可能。

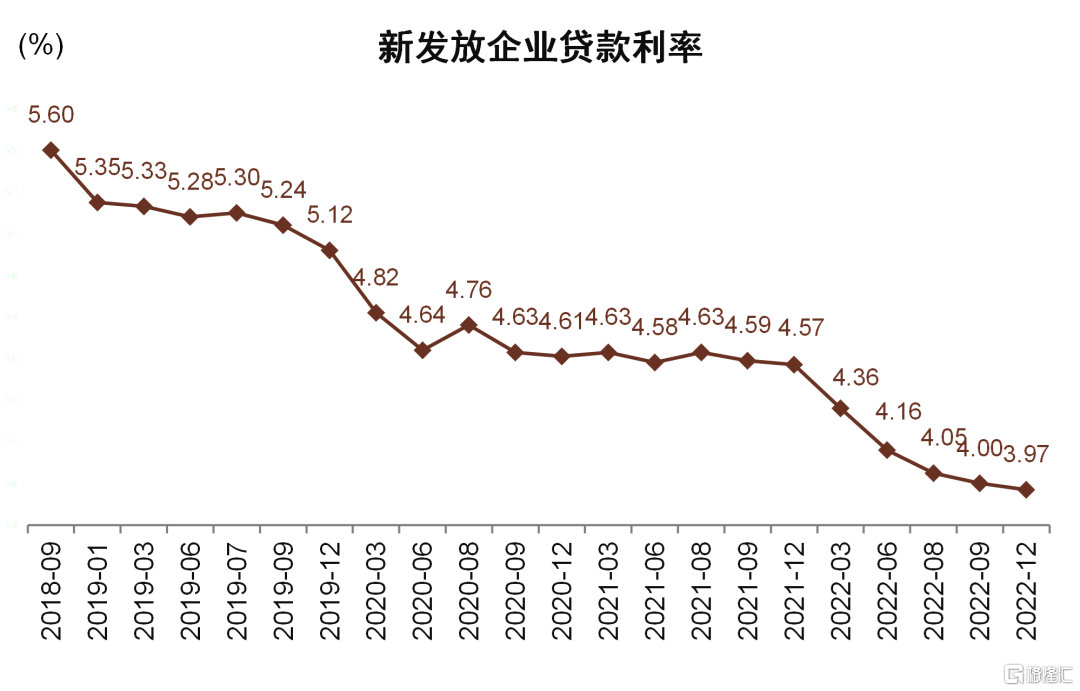

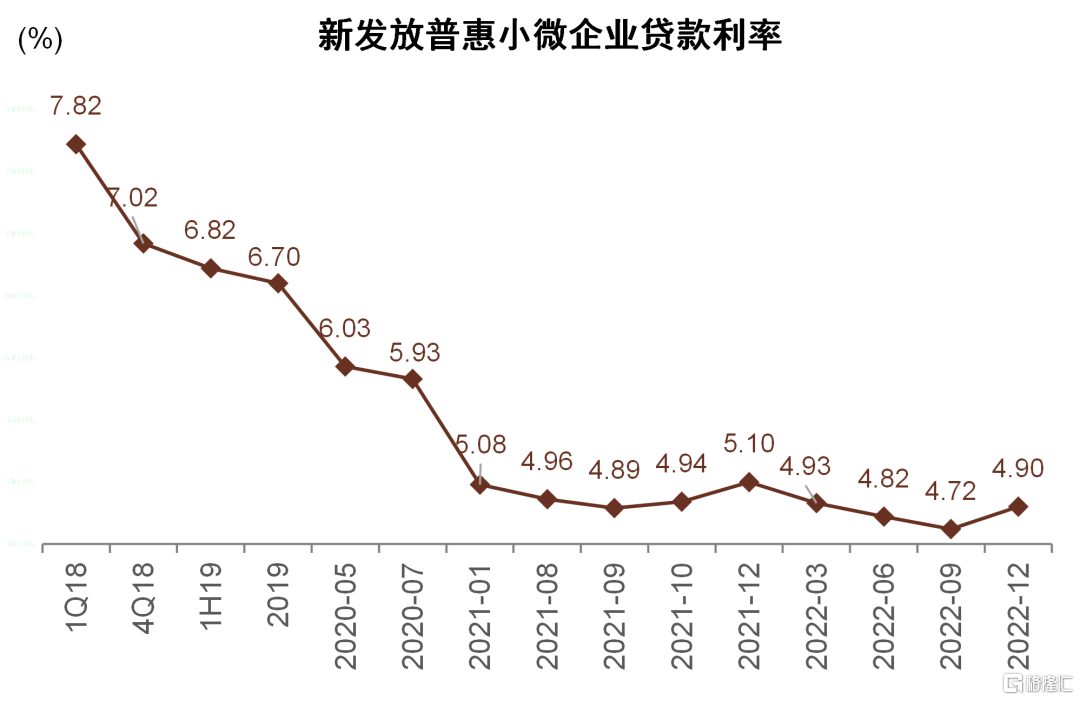

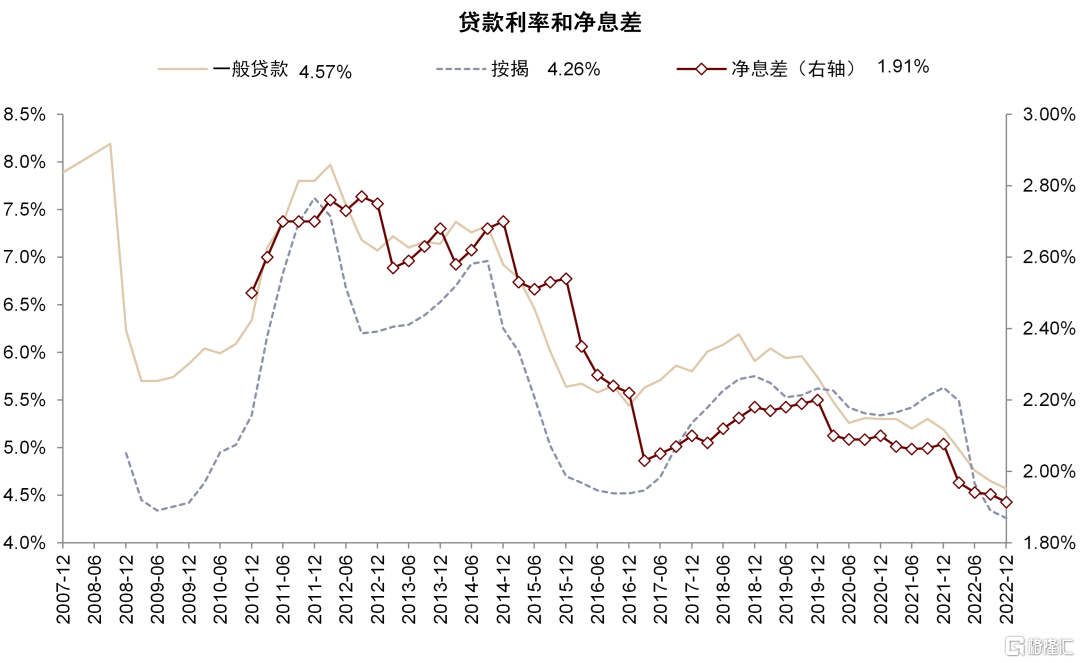

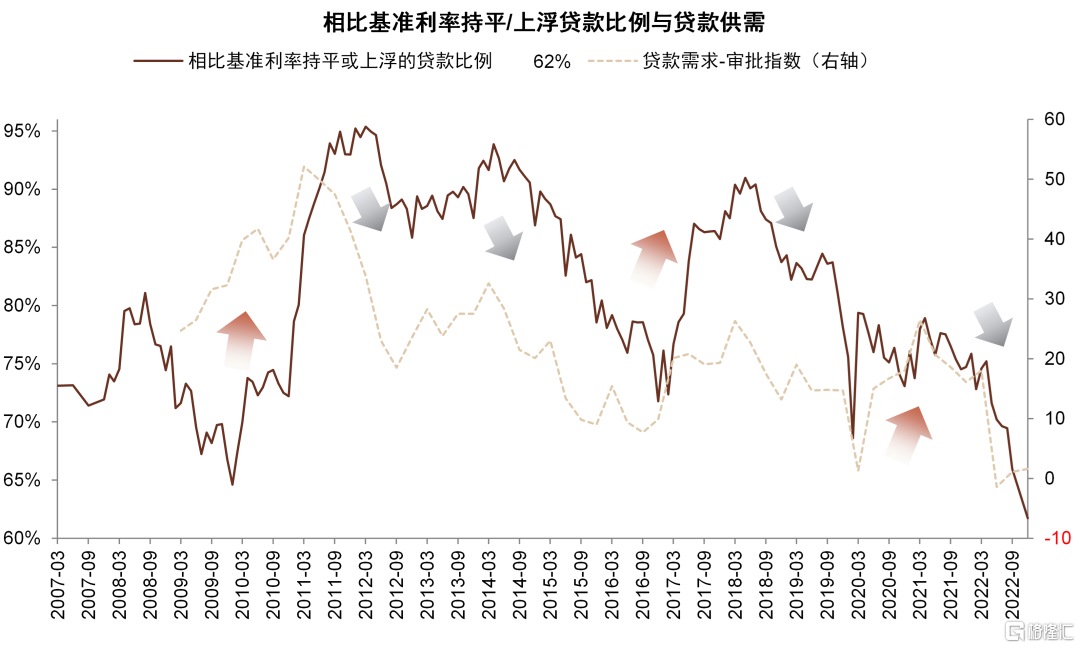

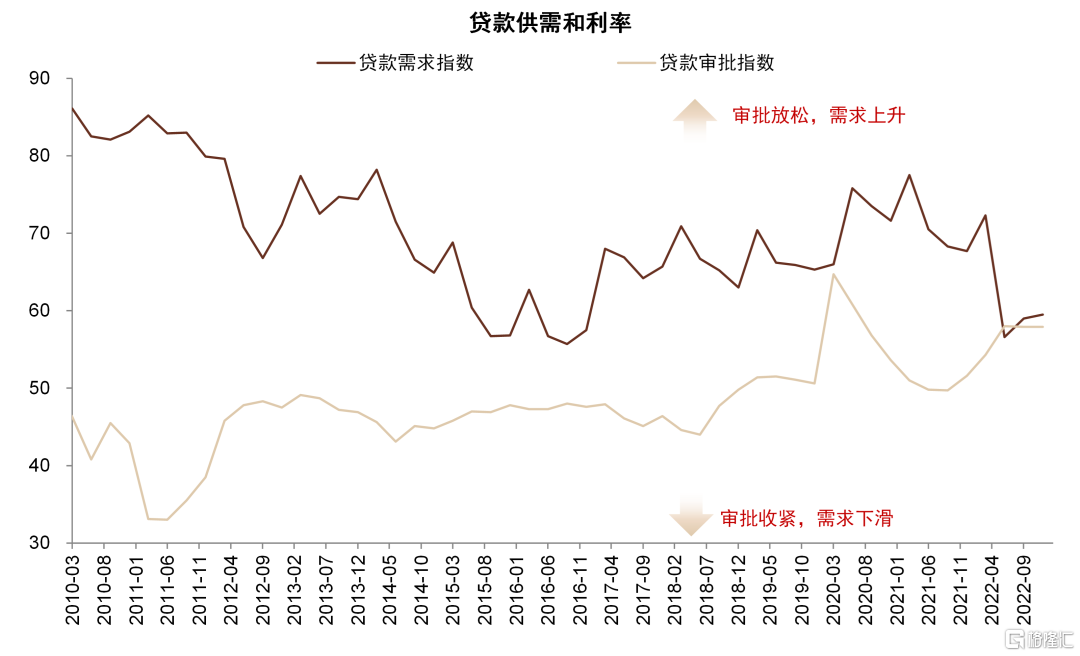

貸款利率繼續創歷史新低。2022年12月企業貸款、一般貸款、個人住房貸款利率分別為3.97%/4.57%/4.26%,相比9月分別下降3、8、8bps,相比2021年12月分別下降60、62、137bps。12月相比LPR下浮的貸款比例38.3%,相比9月上升4.2ppt,為2007年有數據以來歷史最高水平,體現出貸款供給仍然充裕、但信貸需求復甦較弱。2022年全年銀行業息差收窄16bps,創2017年以來最大降幅,我們預計2023年銀行息差仍有10-20bps的收窄壓力,但壓力可能集中在上半年,下半年貸款利率和息差有望環比企穩。

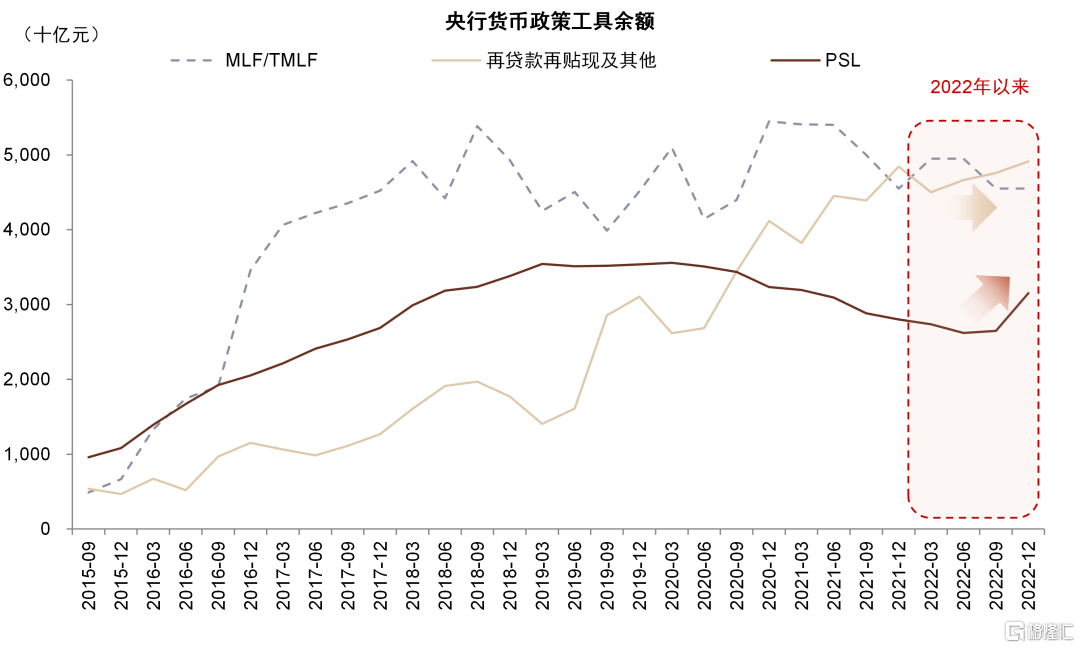

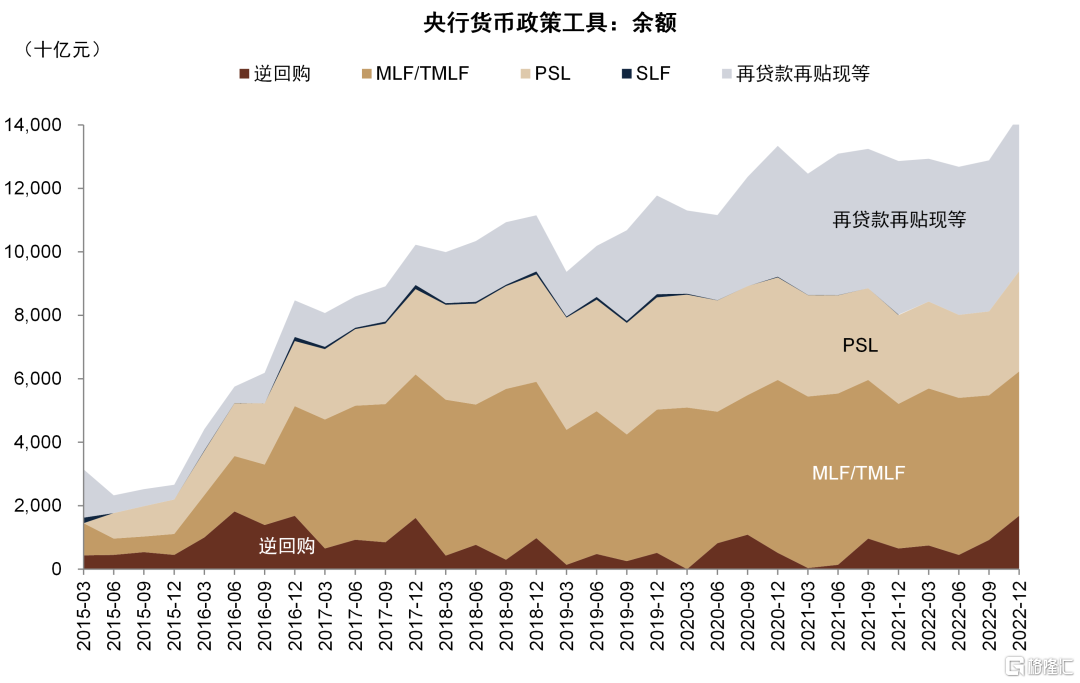

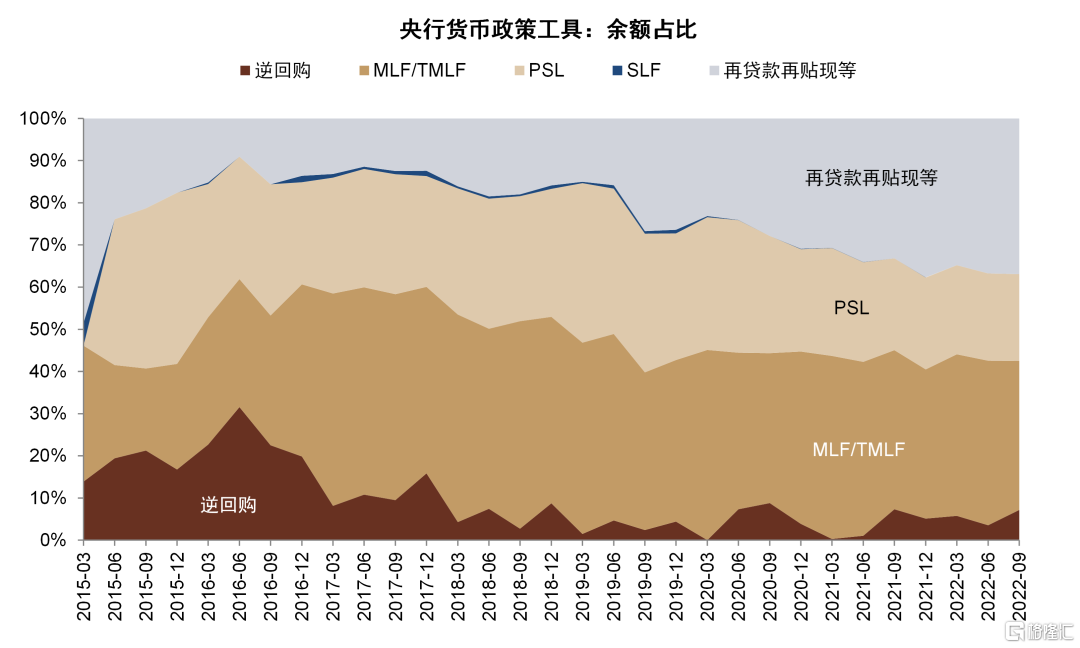

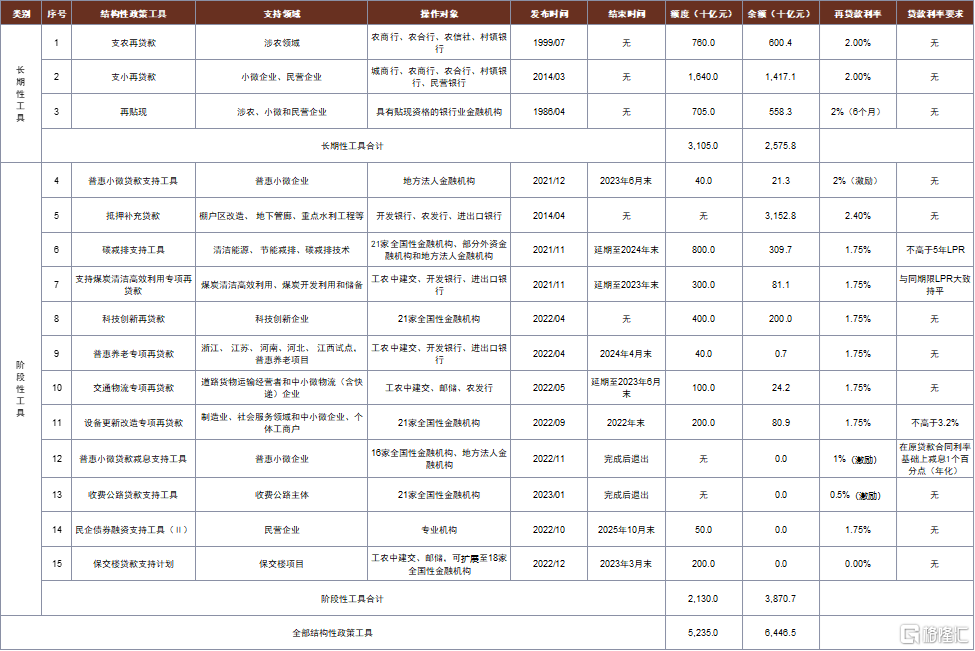

結構性貨幣政策工具增量可能低於去年。《報吿》首次提到結構性貨幣政策工具“合理適度、有進有退”,體現出精準支持實體經濟同時避免政策工具過度擴張的導向。截至 2022 年末,結構性貨幣政策工具餘額約6.4萬億元,約佔人民銀行總資產的15%,佔全部貸款比例約3%。我們估算2022年下半年結構性貨幣政策工具淨增約1萬億元,合計撬動貸款估計約2萬億元,約佔下半年新增貸款的20%-30%。如不再續期,多項階段性結構性貨幣政策工具可能在今年到期(見後頁附錄),我們預計今年結構性貨幣政策工具增量可能小於2022年。

新工具實現貸款存量降息。報吿提到2022年11 月和2023年1月先後推出普惠小微貸款階段性減息政策與收費公路貸款支持工具,支持銀行2022 年第四季度對普惠小微貸款減息1ppt,對收費公路貸款減息0.5個百分點,由金融機構通過直接扣減、先收後返等方式直接讓利給企業,對於金融機構實際減息金額,人民銀行給予等額資金激勵。與此前結構性貨幣政策工具(如支小支農再貸款、碳減排支持工具等)主要新發放貸款有所不同,此次兩項新工具針對存量貸款;兩項新工具能夠實現在不降低基準利率的情況下降低存量貸款利率,客觀上LPR降息必要性降低。

金融穩定保障基金已投入使用。《報吿》提到,金融穩定保障基金已有一定資金積累,資金來自金融機構、金融基礎設施運營機構等,並且已在兩個風險處置案例中得到實際運用。2022年政府工作報吿最早提出設立金融穩定保障基金,2022年7月21日新聞發佈會[1]上銀保監會表示金融穩定保障基金基礎框架初步確立,首批646億元資金籌集到位。我們預計金融穩定保障基金有望在2023年繼續得到使用,參考存款保險基金的經驗,具體用途可能包括注資問題機構、處置金融風險等。

信貸需求實質性改善拐點可期,銀行股逢低加倉。4Q22貨幣政策執行報吿對經濟展望更加積極。儘管信貸需求恢復未必一帆風順,但我們預計年內能夠出現實質回升拐點,資產質量領先指標上半年出現改善,息差下半年也有望企穩。建議關注以下信號判斷融資需求:1)房地產市場銷售和拿地情況,二手房熱度能否向新房銷售傳導;2)基建強度是否維持,開工情況是否繼續回升;3)居民消費恢復情況;4)民企投資需求,等等。近期龍頭銀行股回調10%左右,我們建議逢低建倉。

附:2023年(含2022年末)和2024年到期的結構性貨幣政策工具主要包括:1)設備更新改造專項再貸款到2022年末退出;2)“保交樓”貸款支持計劃2023年3月末退出,3)普惠小微貸款減息支持工具和收費公路貸款支持工具實施期為2022年第四季度,實施後退出;4)普惠小微貸款支持工具2023年6月末退出,5)交通物流專項再貸款延續至2023年6月末(原為2022年末),6)煤炭清潔高效利用專項再貸款延期至2023年末(原為2022年末),7)碳減排支持工具延期2024年末(原為2022年末)。

風險

物價上行超預期,房地產市場恢復不及預期。

圖表1:歐美通脹高位回落,中國通脹同比仍在低位

資料來源:Wind,中金公司研究部

圖表2:2021年四季度開啟寬鬆週期,2022年8月以來LPR保持不變

資料來源:Wind,中金公司研究部

圖表3:12月以來短端利率中樞有所上升,流動性有所收緊

資料來源:Wind,中金公司研究部

圖表4:與歷次流動性拐點不同,儘管近期社融增速仍處於低位,流動性已有所收緊

資料來源:Wind,中金公司研究部

圖表5:2022年新發放企業貸款利率相比2021年末下降60bps

資料來源:中國人民銀行,中金公司研究部

圖表6:2022年新發放普惠小微貸款利率相比2021年末下降20bps

資料來源:中國人民銀行,中金公司研究部

圖表7:一般貸款利率、按揭貸款利率和息差都降至歷史最低水平

資料來源:Wind,中金公司研究部

圖表8:貸款需求仍弱,2022年12月相比LPR持平或上浮的貸款比例相比9月下降4.2ppt

資料來源:Wind,中金公司研究部

圖表9:4Q22貸款需求弱復甦,供給仍然充裕

資料來源:Wind,中金公司研究部

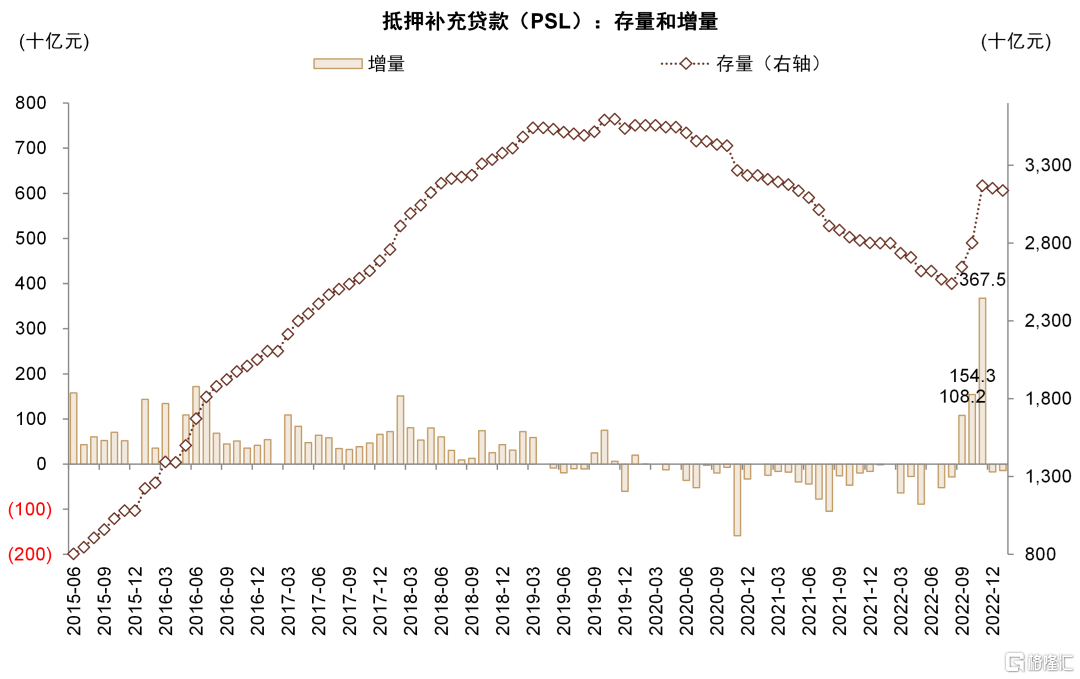

圖表10:2022年以來再貸款再貼現餘額增幅放緩,PSL餘額轉為上升

資料來源:Wind,中金公司研究部

圖表11:2019年以來結構性貨幣工具規模上升

資料來源:Wind,中金公司研究部

圖表12:2019年以來結構性貨幣工具佔比上升

資料來源:Wind,中金公司研究部

圖表13:2022年12月-2023年1月PSL餘額增速不再上升

資料來源:Wind,中金公司研究部

圖表14:結構性貨幣工具一覽

注:截至2022年12月底

資料來源:Wind,中金公司研究部

本文摘自:2023年2月27日已經發布的《貨幣政策報吿的金融信號》

分析員 林英奇 SAC 執證編號:S0080521090006;SFC CE Ref:BGP853;

聯繫人 許鴻明 SAC 執證編號:S0080121080063;

分析員 張帥帥 SAC 執證編號:S0080516060001;SFC CE Ref:BHQ055