本文來自格隆匯專欄:中金研究,作者:鄧志波 胡驥聰等

摘要

每週關注:哪些債券ETF近期更受關注?

今年以來,權益資產整體表現相對較弱,債券類資產雖然整體價格有所波動,但整體上仍維持正收益。在這樣的背景下,投資者對債券型產品關注度明顯提升,我們觀察了今年前4個月被動債券產品與權益產品發行募集情況,可以發現權益產品整體發行規模進入4月後明顯遇冷。相對而言,債券產品雖然1、2月並沒有產品發行,但3月發行量已超權益類產品,4月發行量更是大幅超過權益型產品。在這樣的背景下,我們嘗試分析目前市場上現有債券類ETF產品,並通過收益、規模、交易量等方面對產品進行觀察。目前國內債券類ETF產品數量相對較少,截止4月30日,產品數量為15只。短融類產品整體數量雖然較少,產品僅為1只,但規模上卻佔絕對優勢,4月底規模為91億元,規模佔比為34%。今年以來,債券類ETF產品規模也錄得一定增長,其中,短融類產品貢獻主要規模增量。我們認為,相對傳統場外基金而言,ETF產品主要優勢在於其靈活的交易方式,短融類產品主要解決投資者短期閒置資金收益問題,與ETF靈活的交易模式較為契合,因此,產品規模相對佔優。今年以來,短融ETF累計收益為0.89%,在15只債券ETF產品中排名第7。成交層面,短融ETF今年以來日均成交金額為17億元,遠超其他產品。由於整體成交更為活躍,產品折溢價相當較小,今年以來日均折溢價率在0附近。我們認為,雖然短融ETF收益率並非最優,但產品成交活躍,潛在折溢價交易風險相對有限,不失為短期閒置資金投資的一個方向。

全球:權益類ETF資金流明顯改善

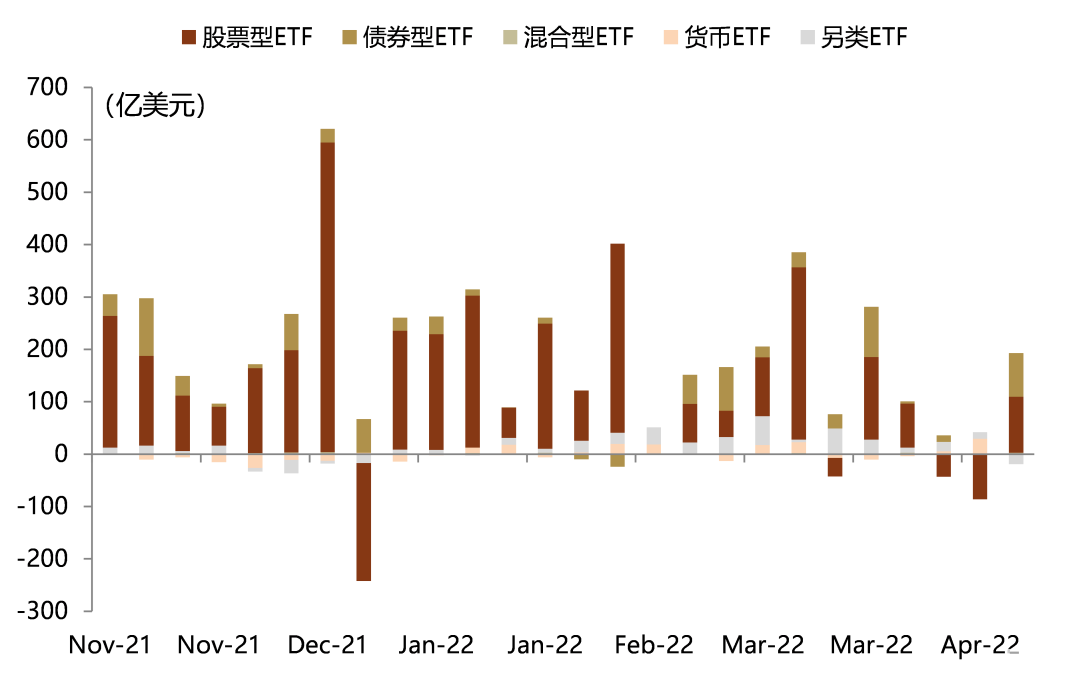

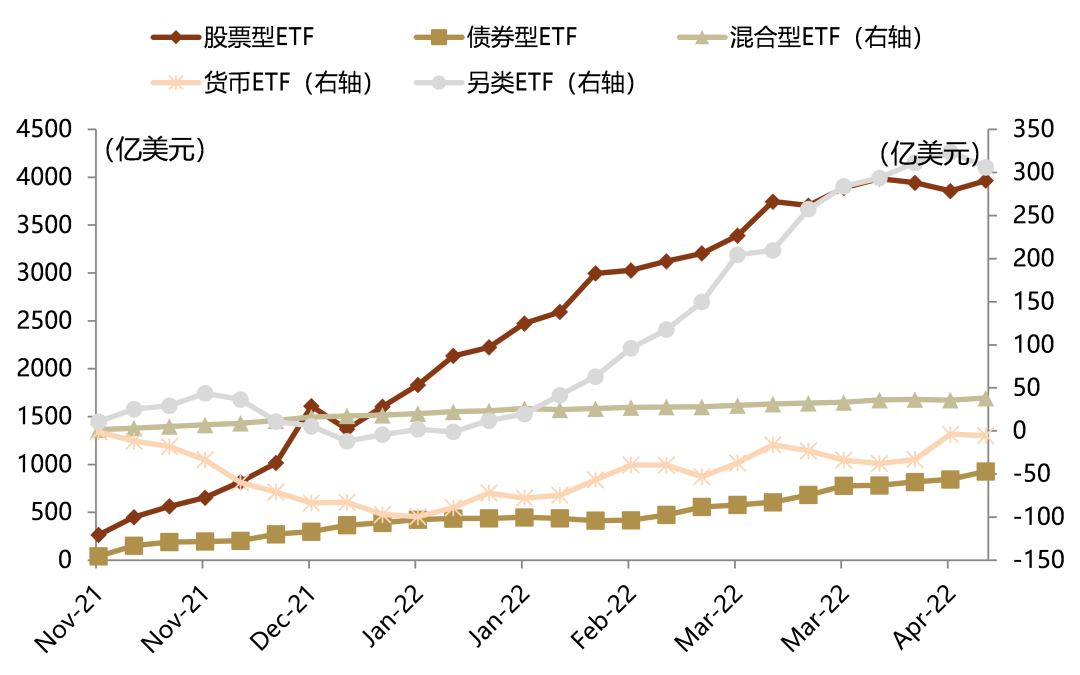

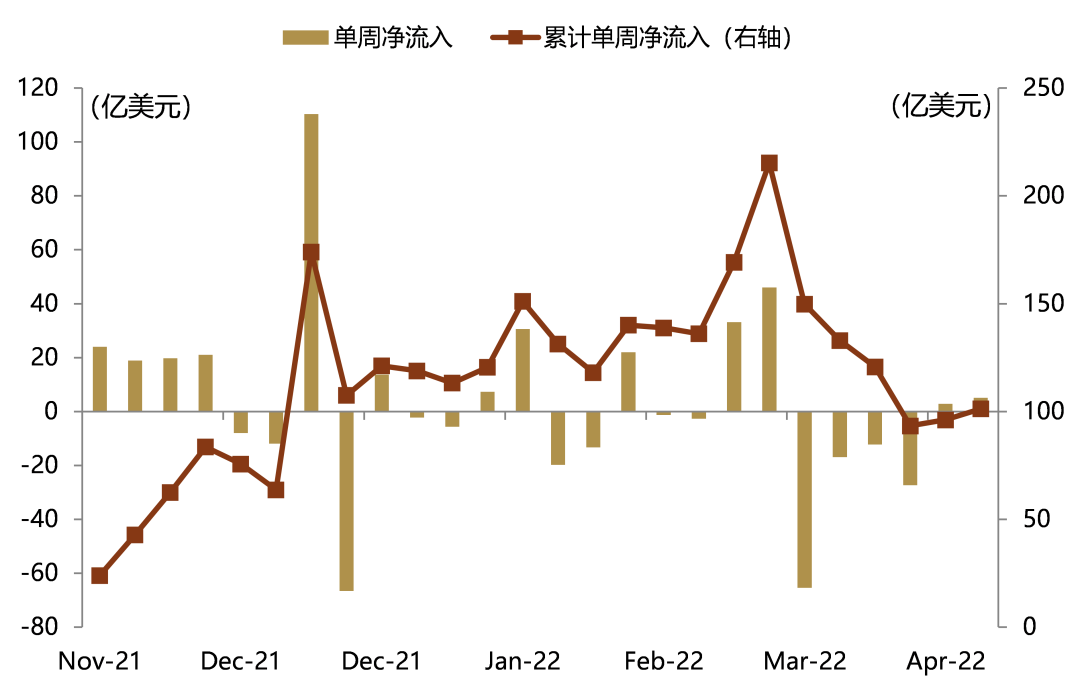

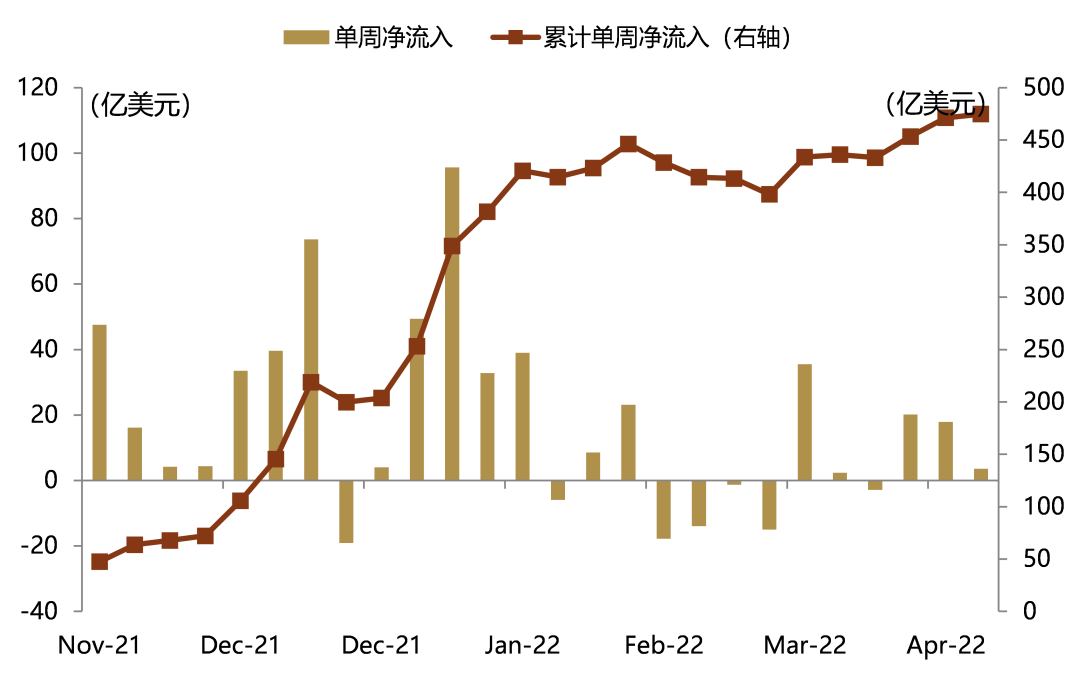

各類型產品:權益類ETF資金流明顯改善。上週,全球權益類ETF產品資金流明顯改善,具體,上週淨流入由此前的-87億美元大幅上升至109億美元。債券類ETF資金流入邊際也有明顯提升,上週資金流由流入27億美元上升至83億美元。貨幣ETF產品資金流則由正轉負,資金淨流入為-1.6億美元。

主要市場:新興市場股票ETF資金流入觸及近半年高位。上週,發達市場與新興市場股票ETF資金流均有所改善,其中發達市場資金邊際淨流入量由-131億美元大幅上升至50億美元,新興市場資金流則由44億美元進一步上升至60億美元,目前整體新興市場資金流入已處於近半年高位。債券ETF方面,發達市場債券ETF資金淨流入上升至93億美元,新興市場債券ETF資金流入則由正轉負,流出9.6億美元。

風格及行業:大盤風格資金入較為明顯。1)風格:上週,全球市場在風格方面,各類風格產品變化方向有所差異,其中大盤風格淨流入提升至109億美元,中盤風格ETF資金淨流出7.8億美元,小盤風格ETF淨流入5.1億美元。綜合產品歷史資金流情況,大盤風格產品資金流改善較為明顯。2)行業:上週各行業主題ETF資金流入佔比相對較多,其中中游行業資金流相對佔優,公用事業行業資金流入佔規模比例為1.45%。上游行業整體資金流入相對弱勢。

國內:權益產品資金流入明顯

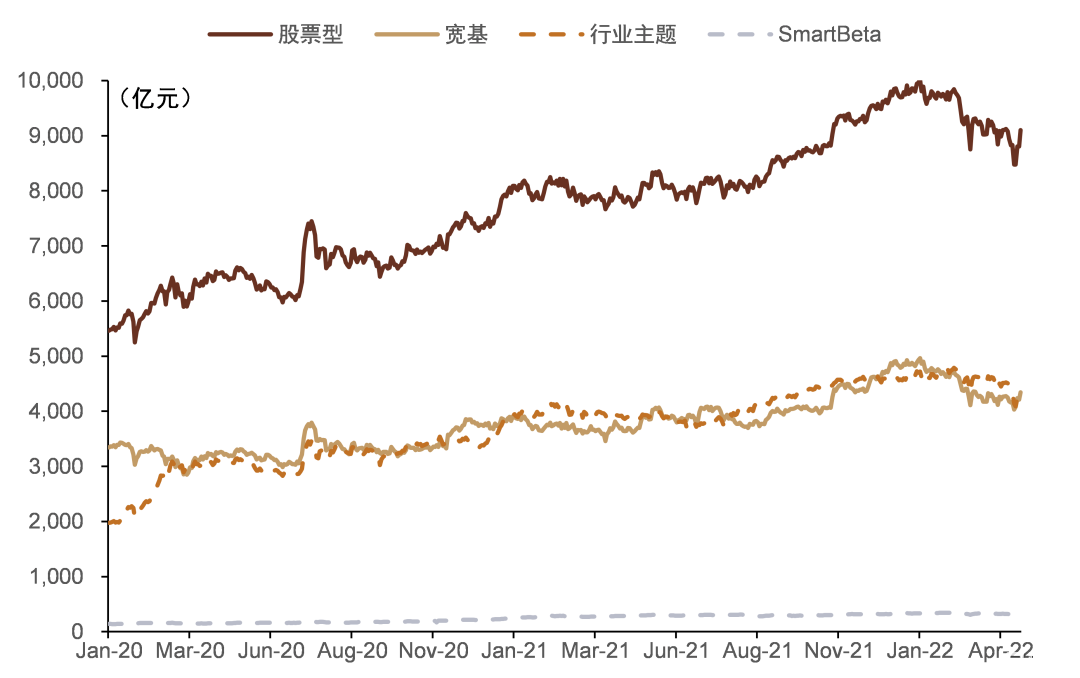

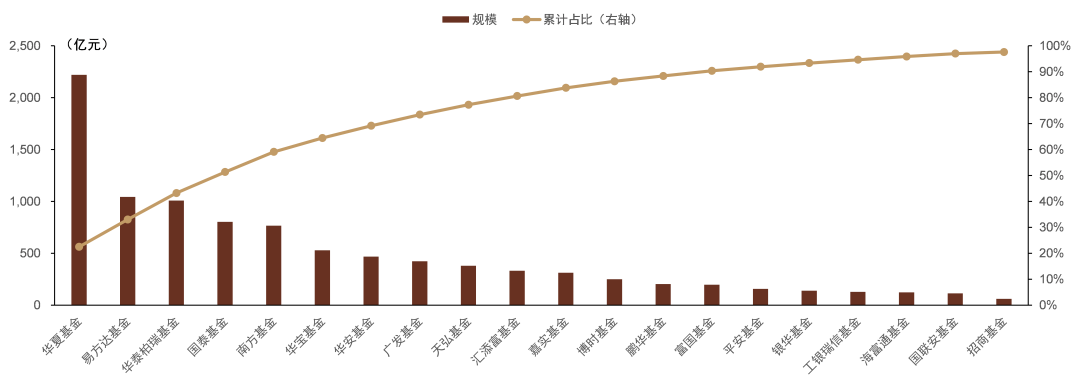

市場規模:1)存量:截止2022年4月29日,國內股票型ETF規模合計9,103億元,其中寬基類產品規模為4,346億元,行業主題產品規模為4,423億元。2)市場格局:華夏、易方達和華泰柏瑞非貨幣ETF規模居於前三,管理規模分別達2,219億元、1,043億元和1,007億元,規模前十大公司市場份額穩定在80%左右。

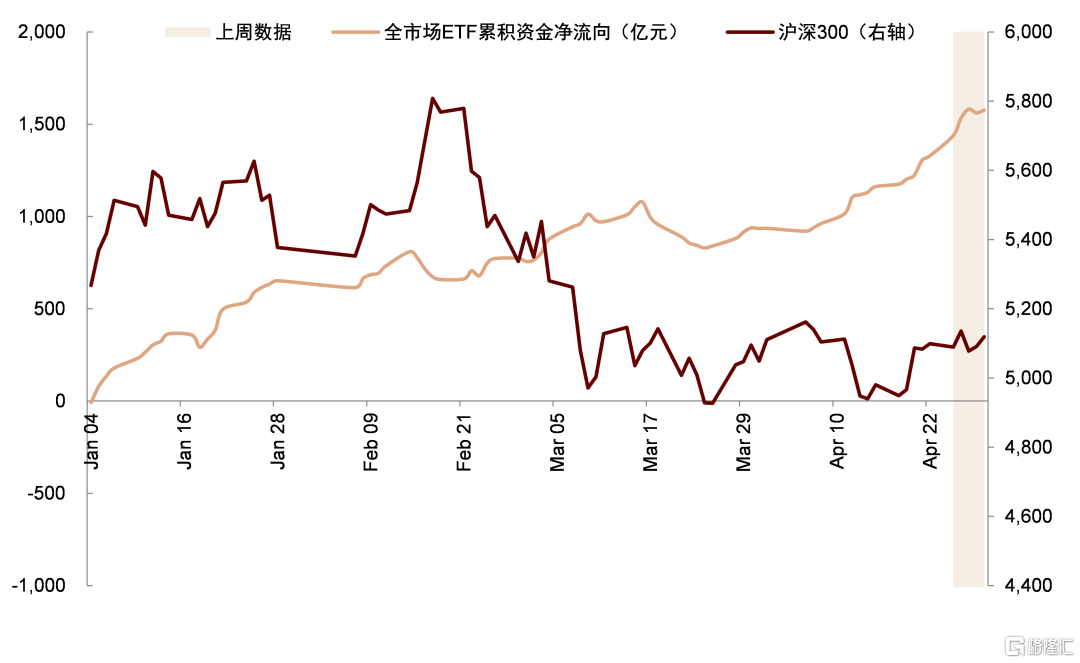

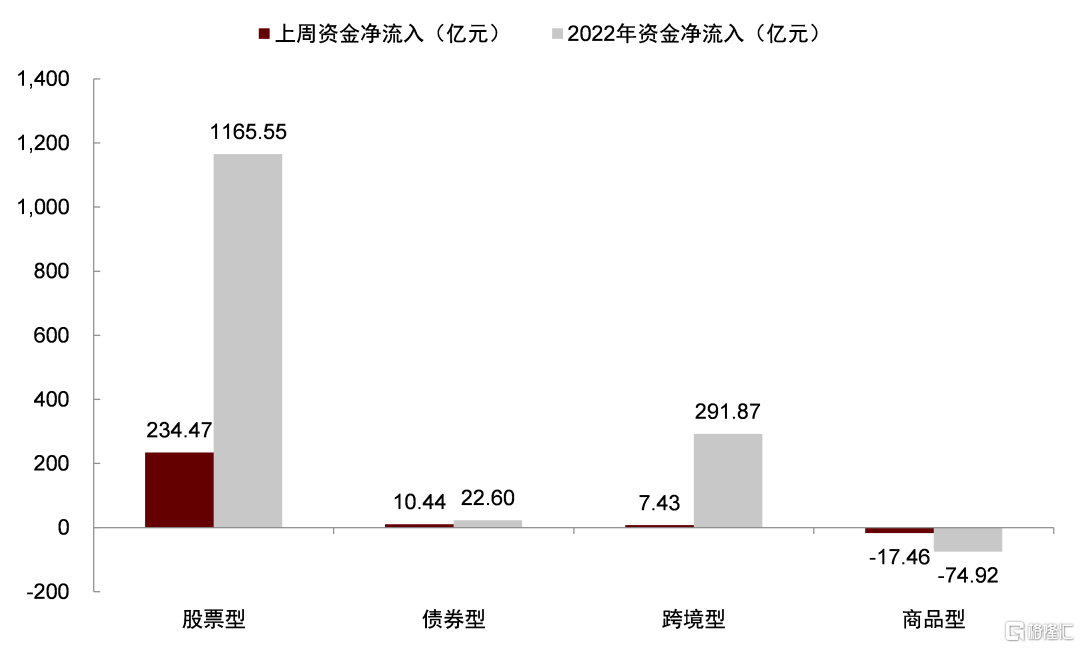

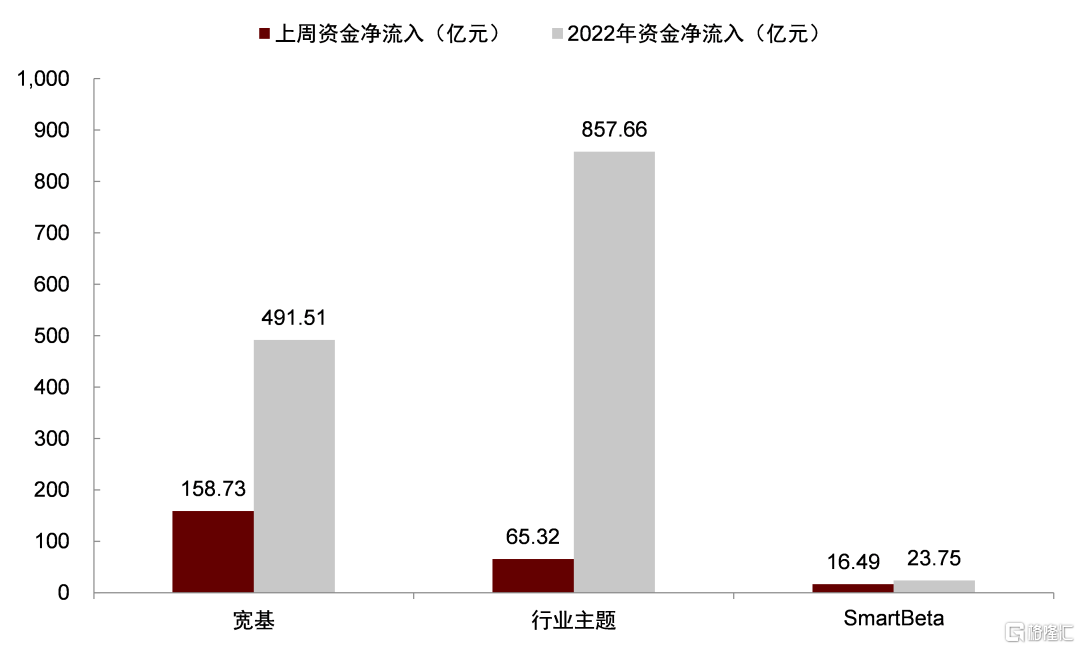

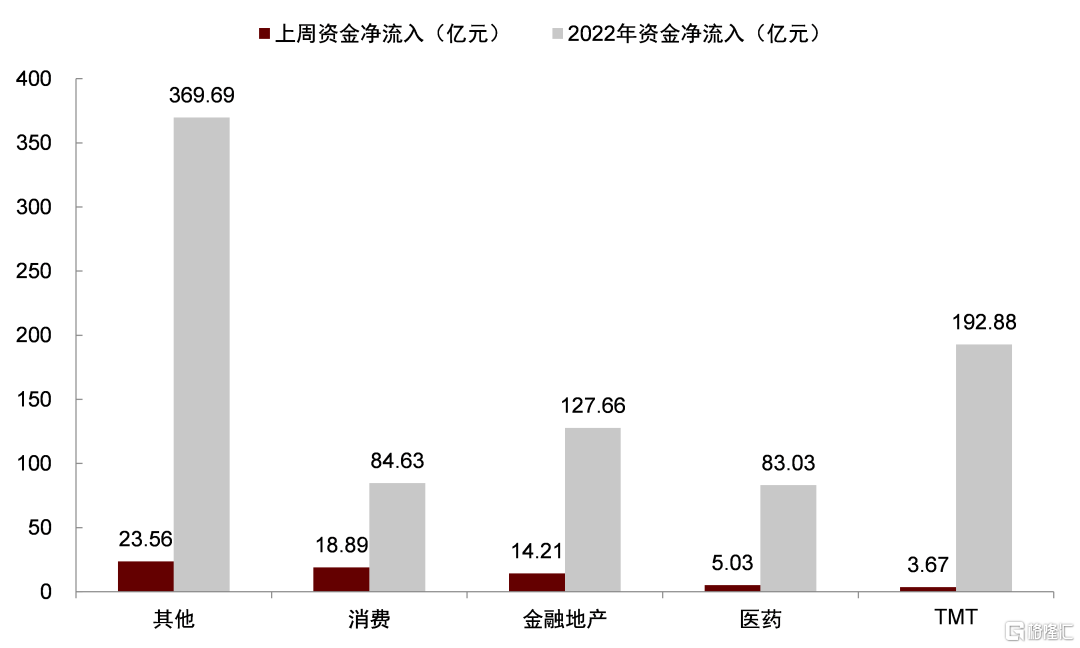

市場概況:上週國內非貨幣ETF錄得資金大幅流入,流入金額235億元,其中股票ETF淨流入顯著,為流入234億元,跨境型ETF則淨流入7.43億元。股票型ETF中,行業主題淨流入65億元,寬基ETF則淨流入159億元;消費主題產品淨流入相對領先,淨流入19億元。

產品動態:上週共有2只ETF上市,本週沒有ETF產品上市。

風險提示

1)ETF在基金管理運作過程中,可能面臨市場風險、管理風險、技術風險、贖回風險,從而影響基金的整體收益水平。2)基金產品及基金管理人的歷史業績並不代表未來表現。3)本報吿不涉及證券投資基金評價業務。

正文

每週關注:哪些債券ETF近期更受關注?

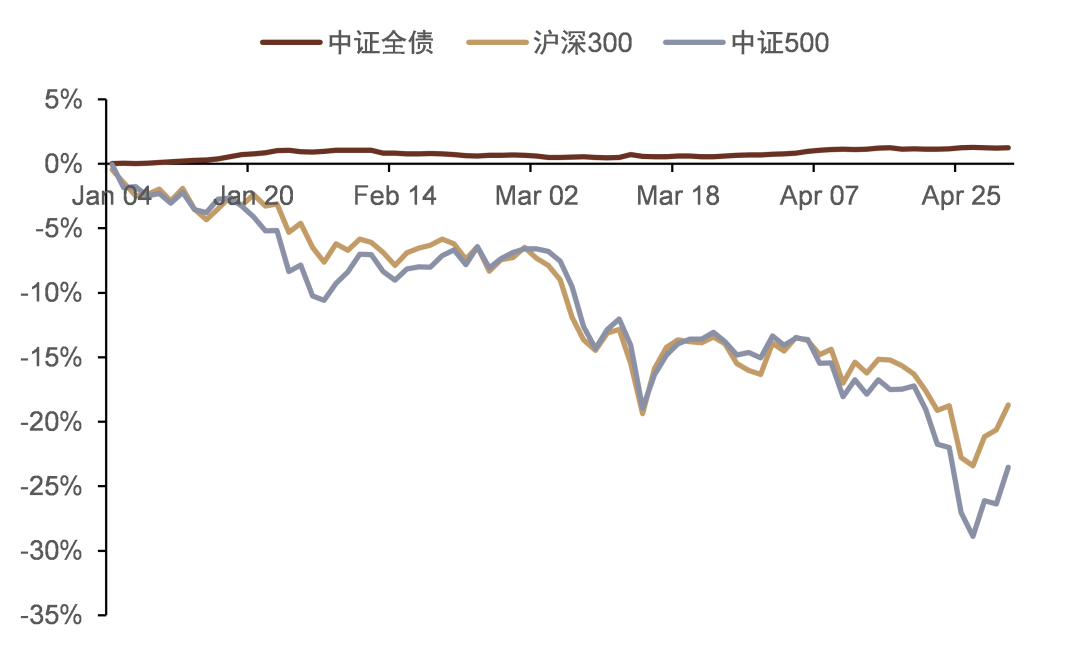

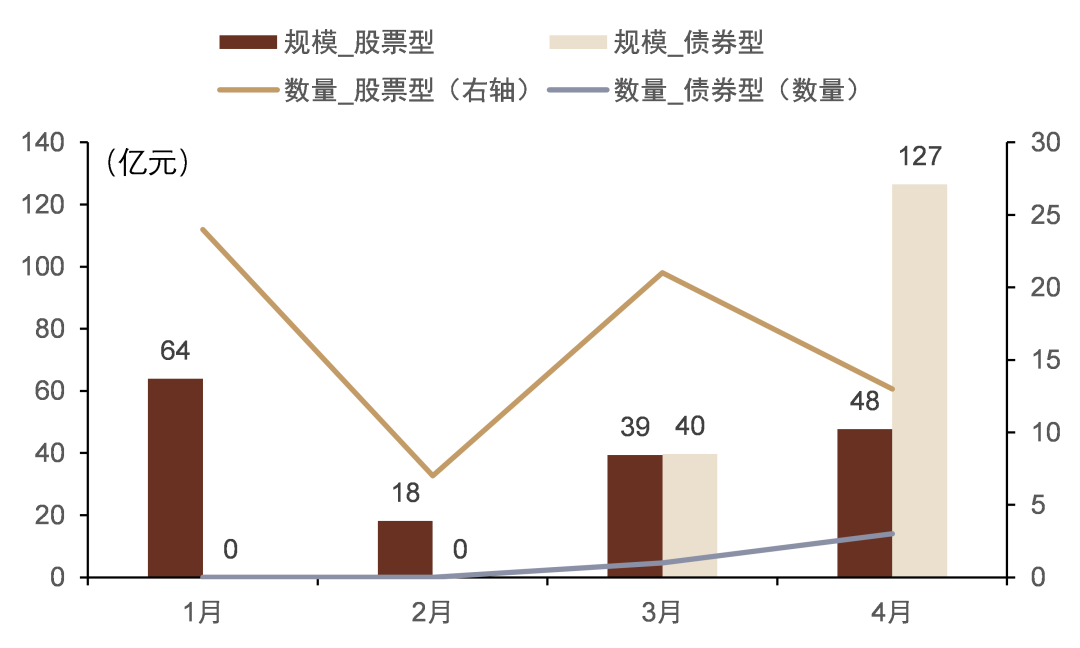

投資者對債券型產品關注度有所提升。今年以來,權益資產整體表現相對較弱,截止4月底,以滬深300等為代表的寬基指數回調幅度基本在20%以上。相對而言,債券類資產雖然整體收益有所波動,但整體上仍維持正收益,從中證全債指數走勢上便有所體現。疊加債券票息,今年以來債券資產相對權益資產收益較為明顯。在這樣的背景下,投資者對債券型產品關注度明顯提升,我們觀察了今年前4個月被動債券產品與權益產品發行募集情況,可以發現權益產品整體發行規模進入4月後明顯遇冷,表現為在發行數量環比提升下發行規模卻環比下降。相對而言,債券產品雖然1、2月並沒有產品發行,但3月發行量已超權益類產品,4月發行量更是大幅超過權益型產品。今年前四個月,新發債券產品中,發行規模最大產品為招商同業存單指數7天持有,發行規模為100億元,認購確認比例僅為52%。

圖表1:今年以來去債券資產整體表現佔優

資料來源:中證指數公司,中金公司研究部,注:數據截止日期為2022年4月30日

圖表2:發行角度今年債券類產品更受投資者關注

資料來源:中證指數公司,中金公司研究部,注:數據截止日期為2022年4月30日

圖表3:今年以來發行債券類產品情況

資料來源:中證指數公司,中金公司研究部,注:數據截止日期為2022年4月30日

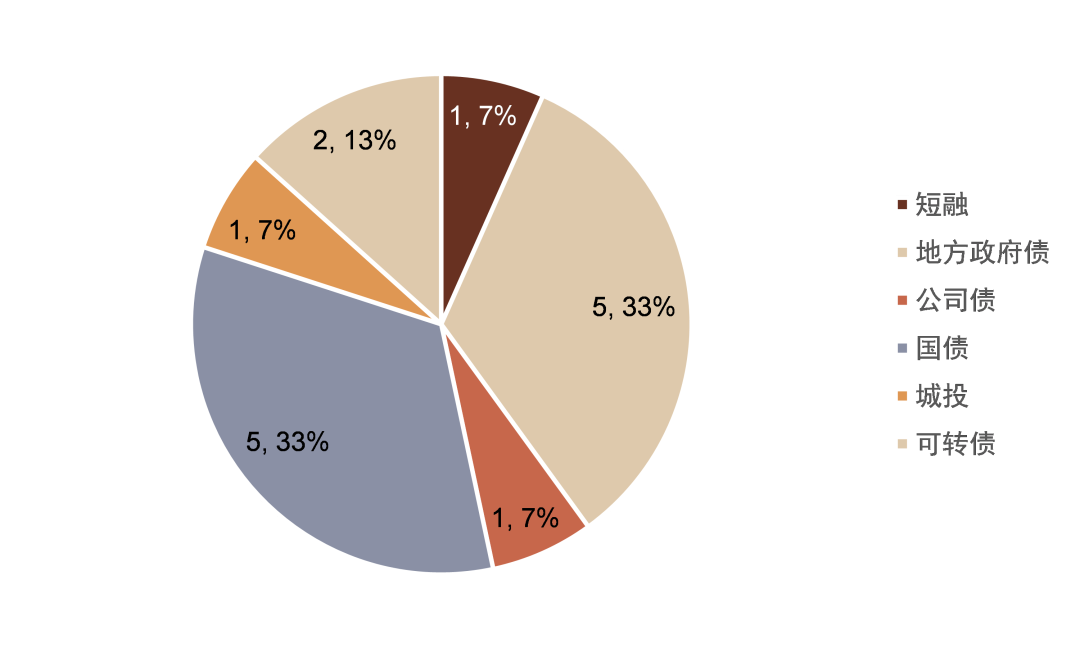

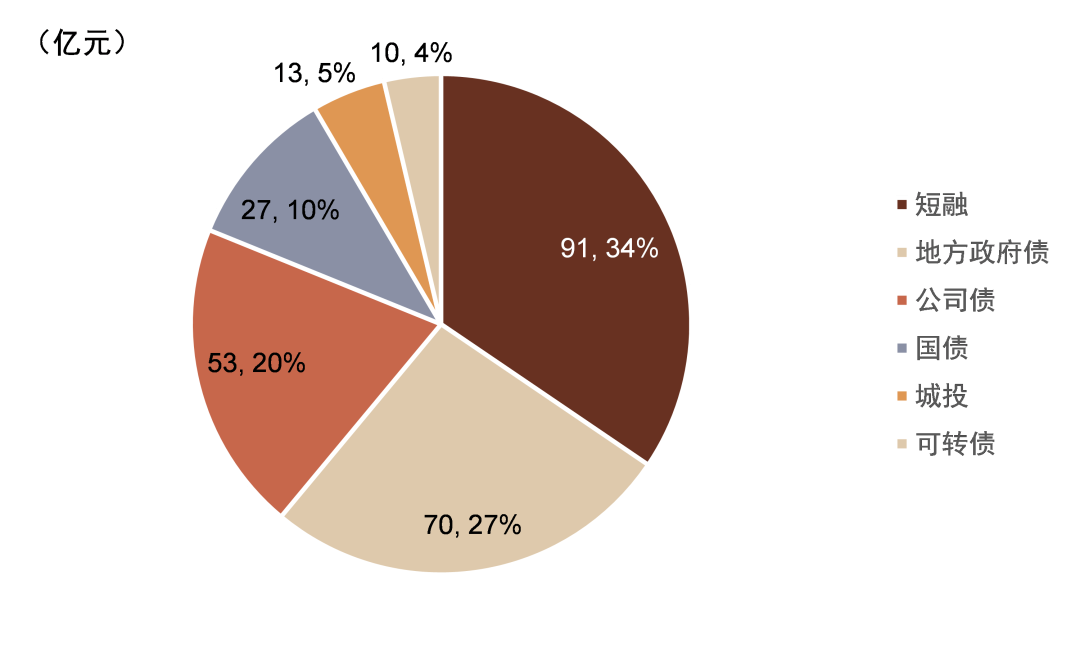

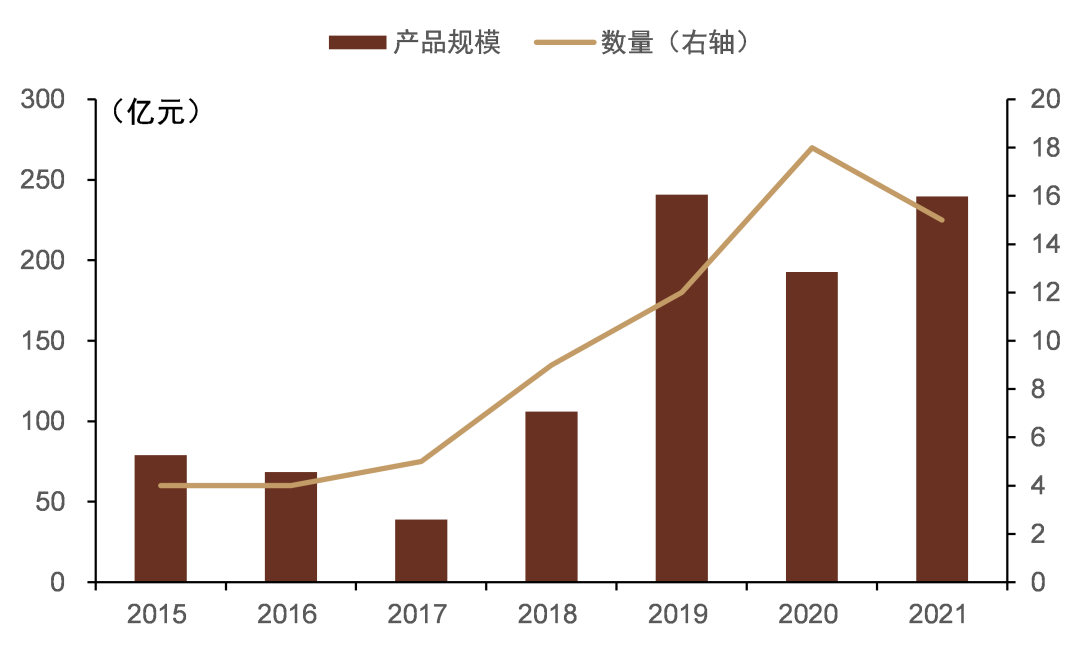

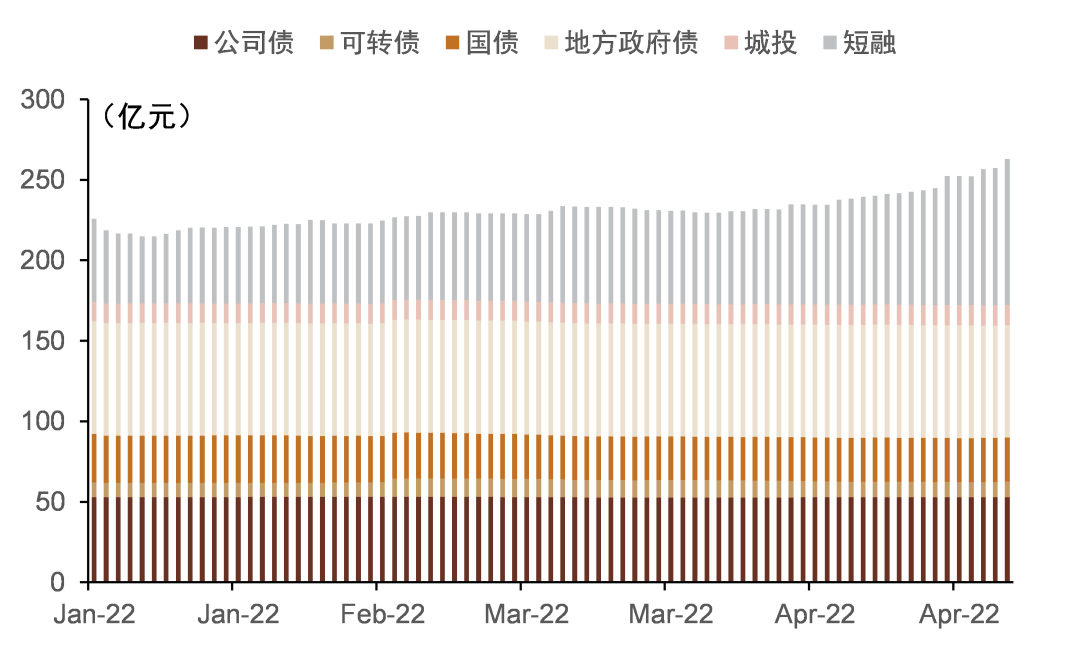

今年以來短融ETF規模增加較為明顯。目前國內債券類ETF產品數量相對較少,截止4月30日,產品數量為15只。從數量分佈上看,地方債券類ETF相對較多,對應數量為5只。而短融類產品整體數量雖然較少,但規模上卻佔絕對優勢,4月底規模為91億元,規模佔比為34%。今年以來,債券類ETF產品規模也出現增長,2021年末債券類ETF規模不足230億元,而4月末產品規模已超260億元,規模增長為16.5%。其中,短融類產品貢獻主要規模增量。我們認為,相對傳統場外基金而言,ETF產品主要優勢在於其靈活的交易方式,短融類產品主要解決投資者短期閒置資金收益問題,與ETF靈活的交易模式較為契合,因此,產品規模相對佔優。

圖表4:債券類ETF產品數量分佈

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表5:債券類ETF產品規模分佈

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表6:歷史上債券ETF產品數量及規模增長情況

資料來源:萬得資訊,中金公司研究部

圖表7:今年以來短融產品貢獻主要規模增量

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表8:目前市場上債券ETF產品規模情況

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

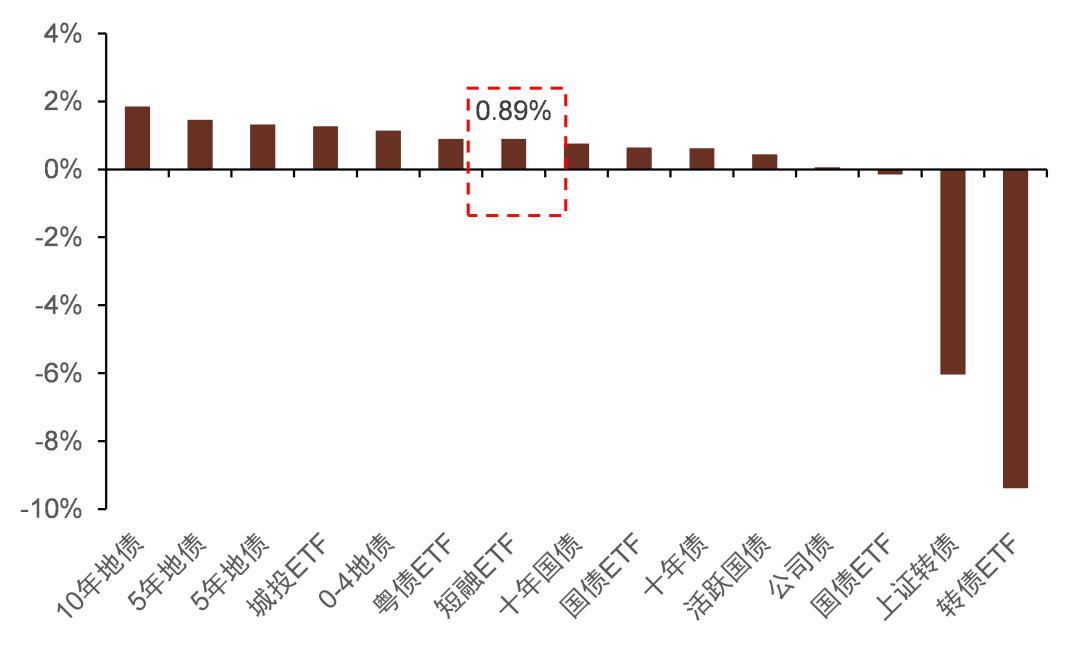

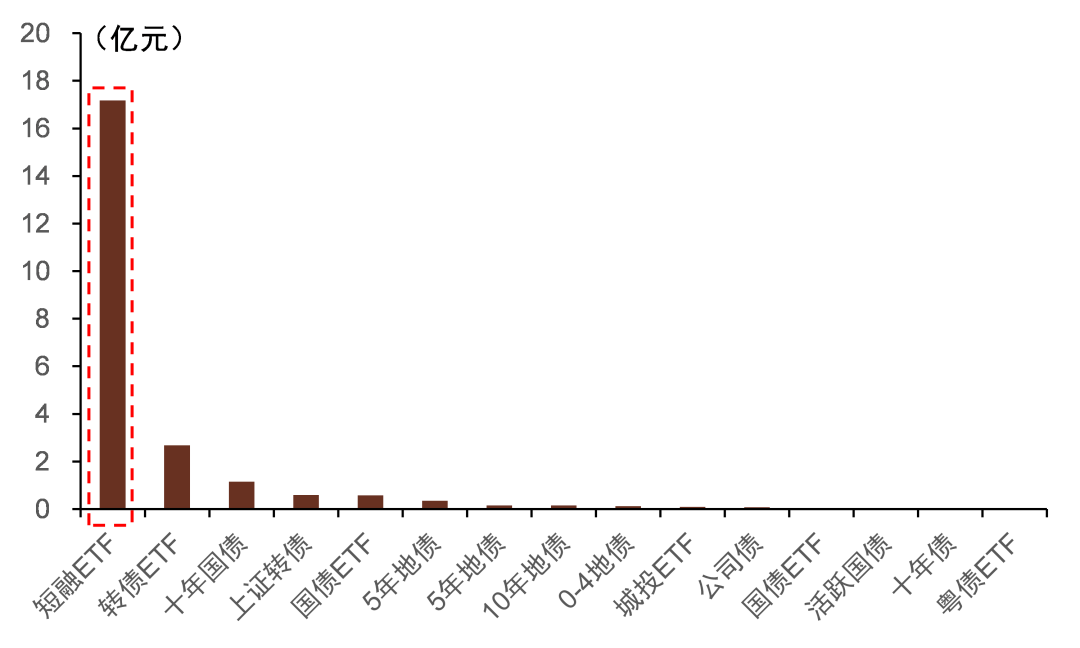

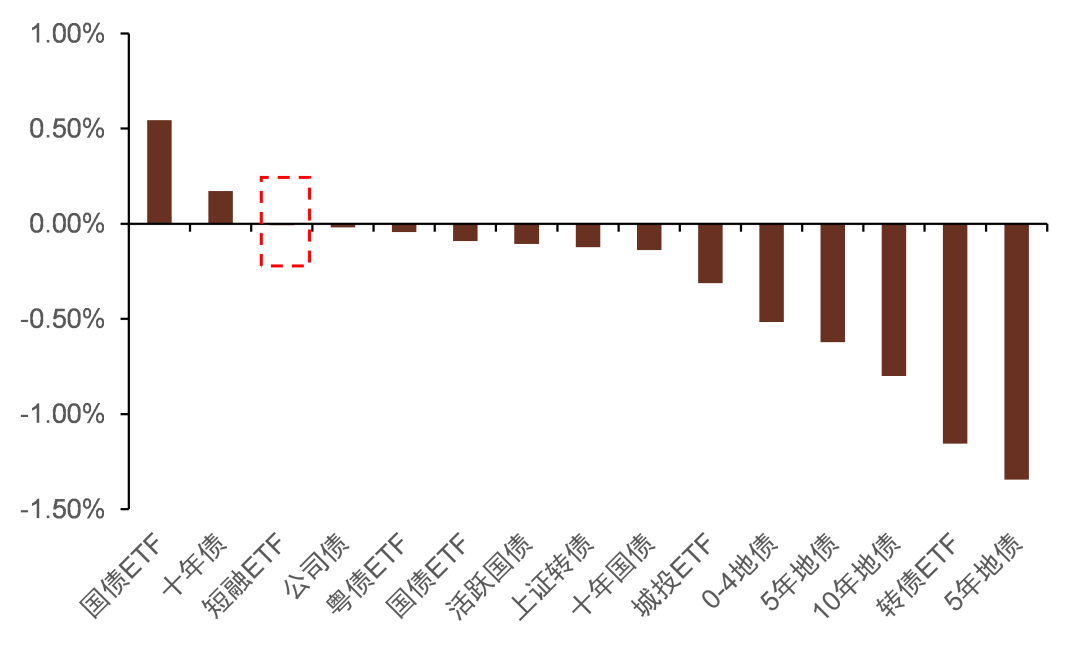

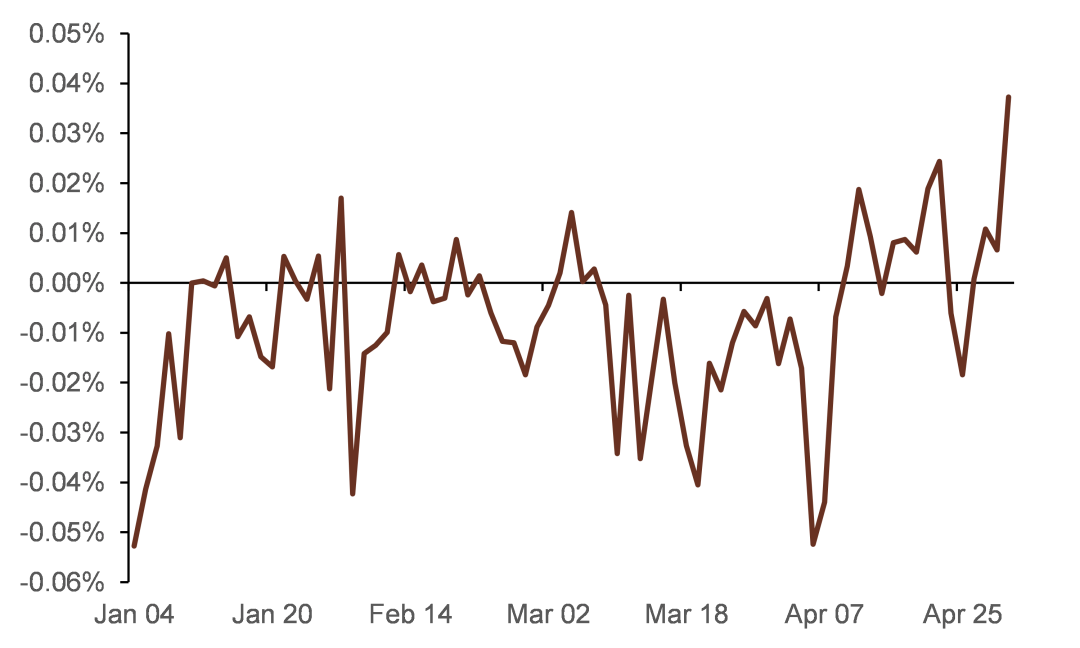

短融ETF投資者關注度更高。目前市場上以短融作為投資標的ETF產品僅有一隻,為海富通中證短融ETF(下稱短融ETF)。今年以來,短融ETF累計收益為0.89%,在15只債券ETF產品中排名第7,收益排名第一產品為10年地債ETF,今年以來收益為1.84%。成交活躍度層面,短融ETF今年以來日均成交金額為17億元,遠超其他產品。由於整體成交更為活躍,產品折溢價相當較小,今年以來日均折溢價率在0附近。

圖表9:債券ETF今年以來收益率

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表10:短融ETF日均成交金額遠超其他產品

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表11:短融ETF整體折溢價率趨向於0

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

圖表12:今年以來短融ETF折溢價率走勢

資料來源:萬得資訊,中金公司研究部,注:數據截止日期為2022年4月30日

全球市場:權益類ETF資金延續流出

產品及市場

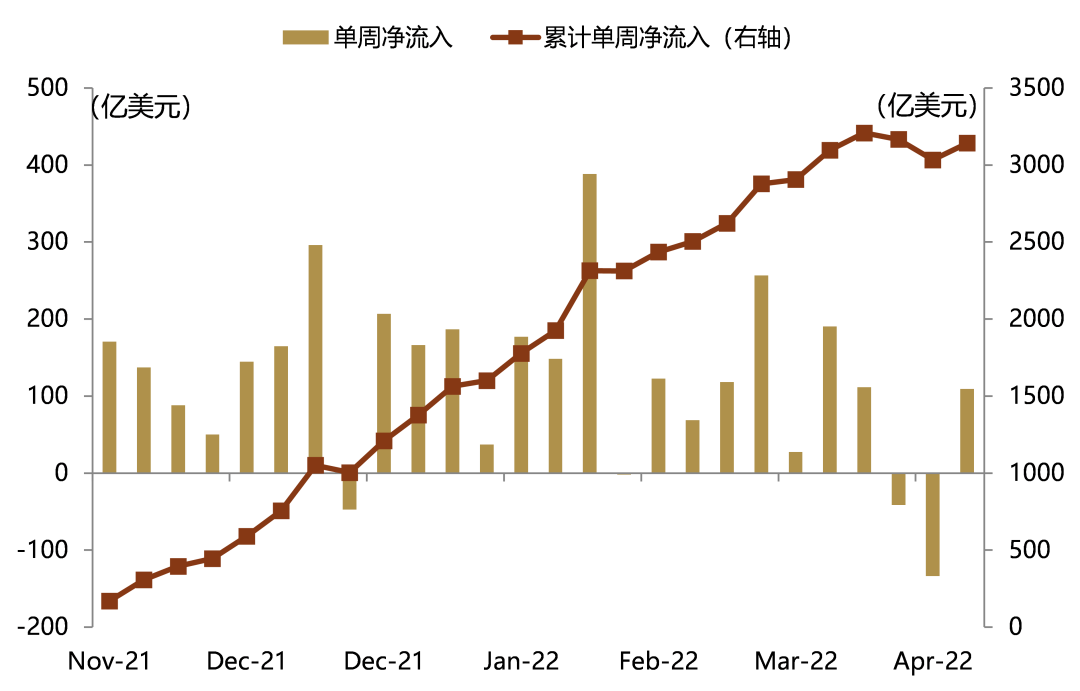

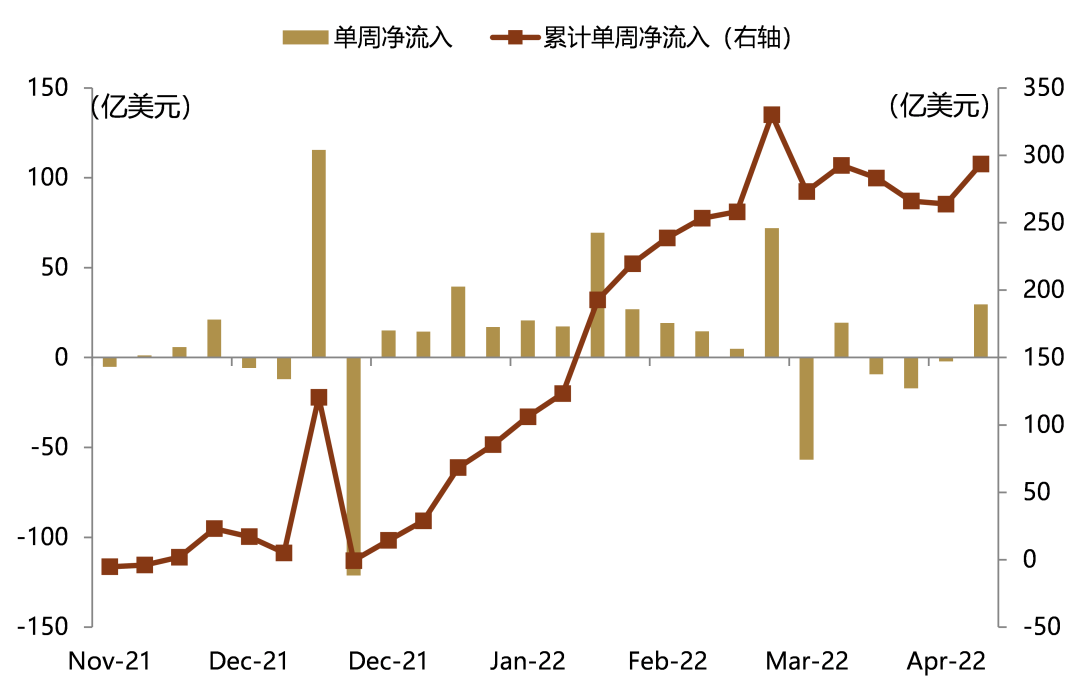

圖表13:過去半年每週全球各類ETF資金流入

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表14:過去半年每週全球各類ETF資金淨流入/淨資產

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

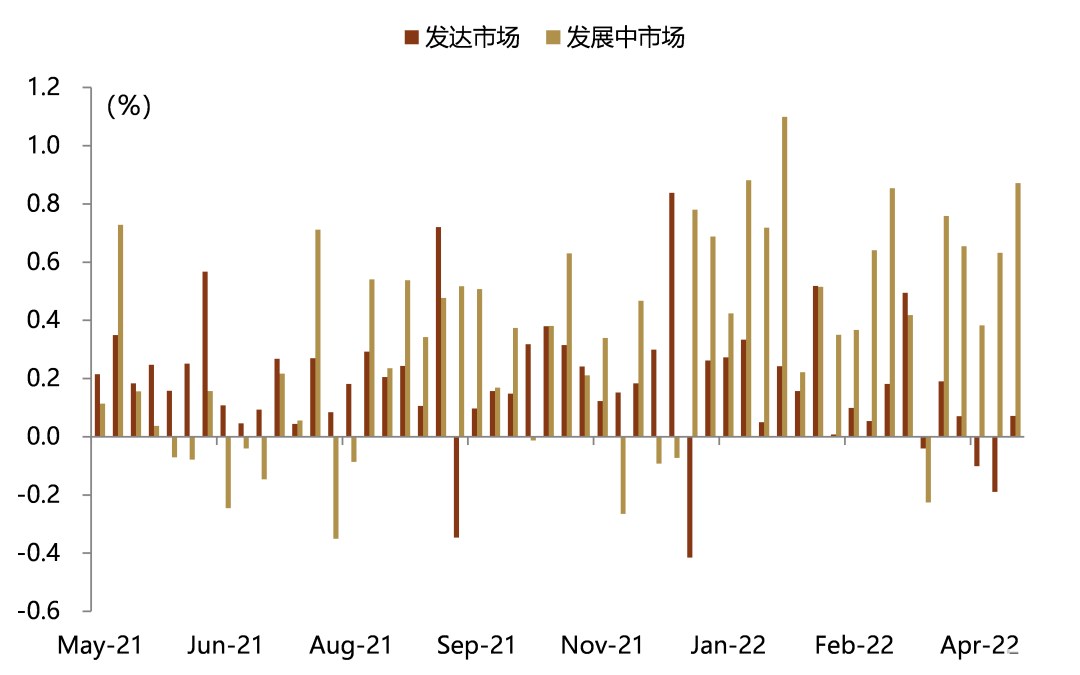

圖表15:發達市場/新興市場股票ETF資金流入/淨資產

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

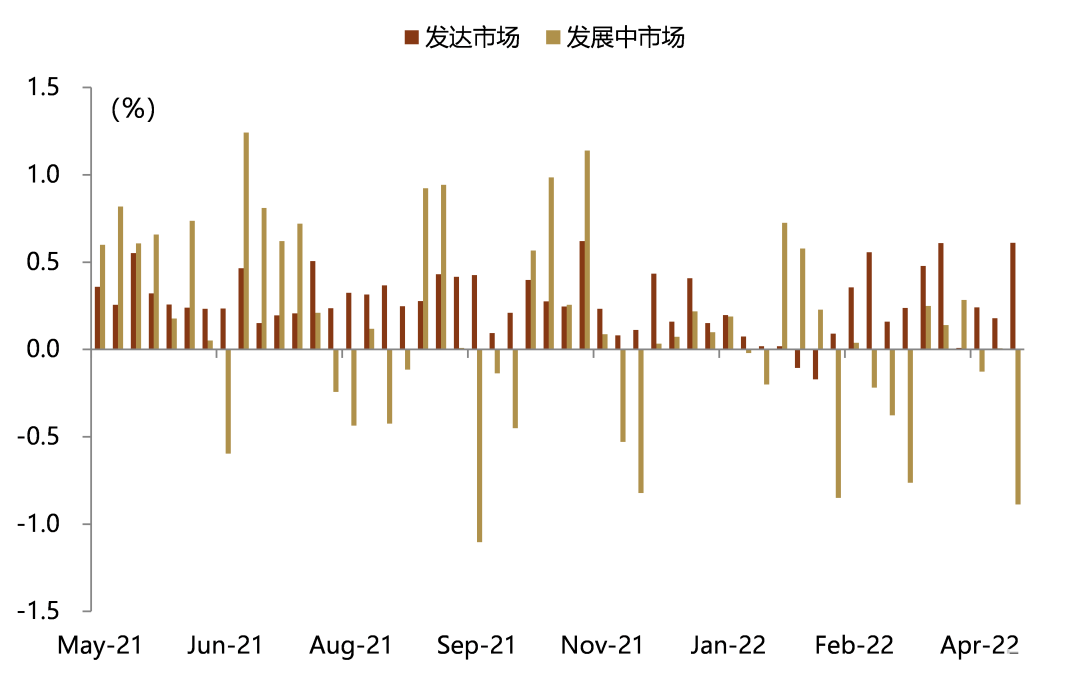

圖表16:發達市場/新興市場債券ETF資金流入/淨資產

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

風格及行業

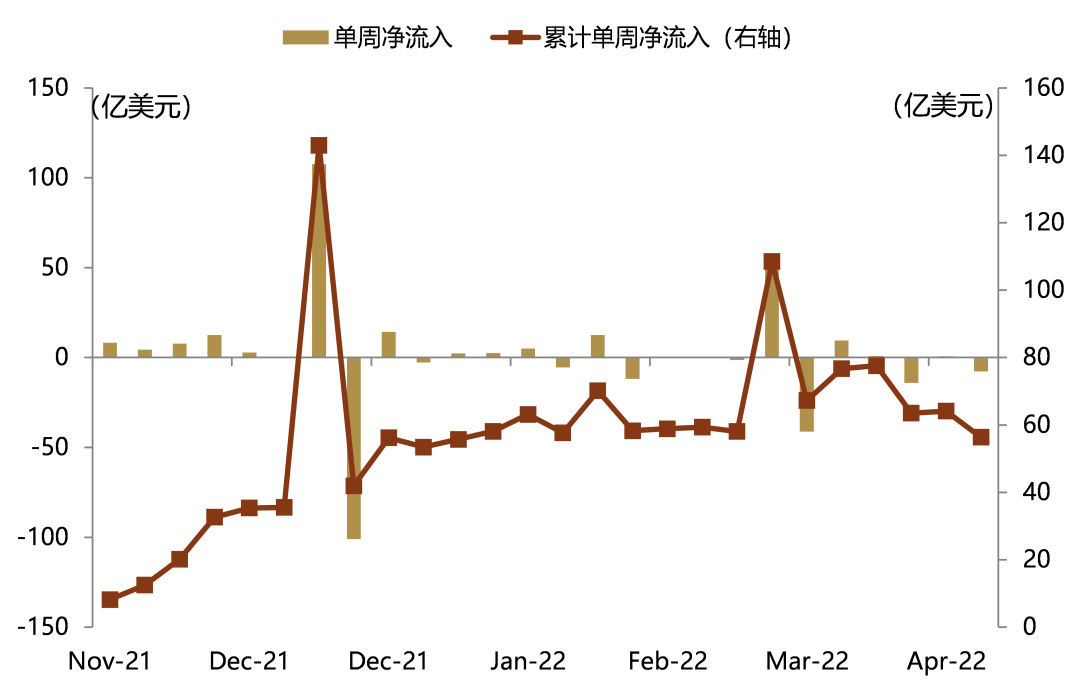

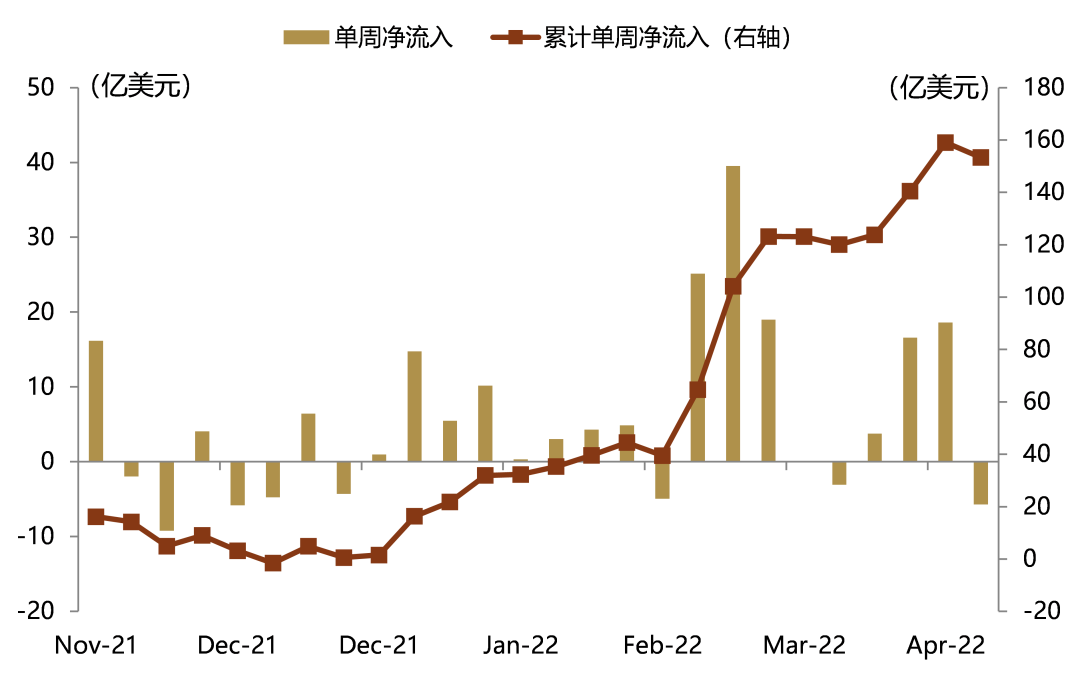

圖表17:全球大盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表18:全球價值風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

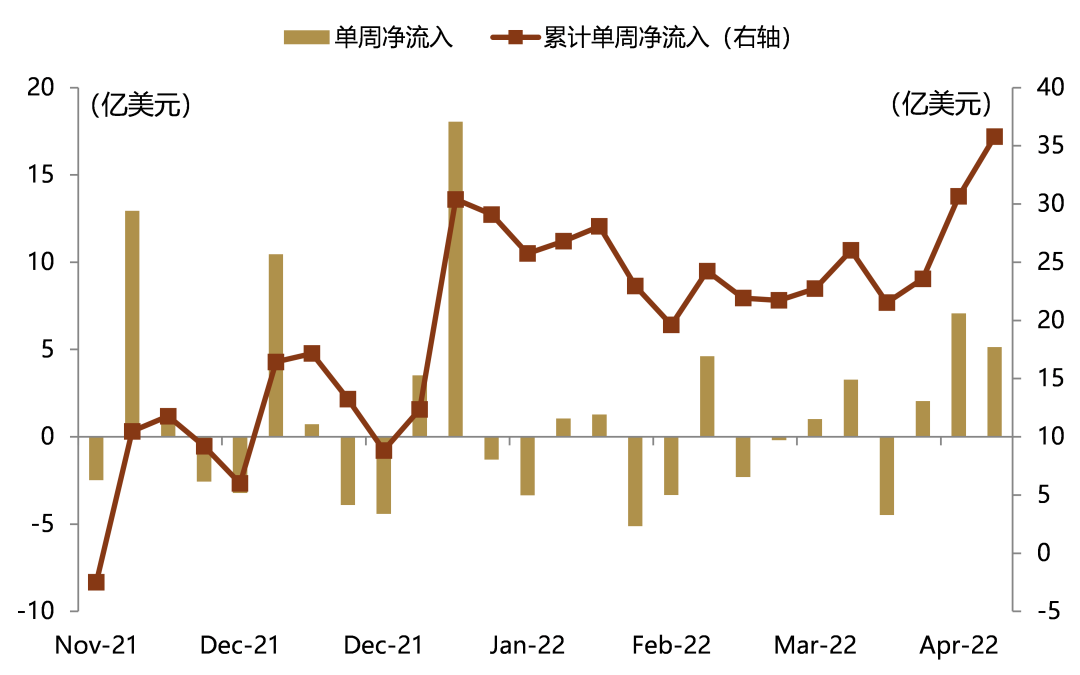

圖表19:全球中盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表20:全球平衡風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表21:全球小盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表22:全球成長風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表23:上週行業ETF資金流入/淨資產(%, 全球)

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

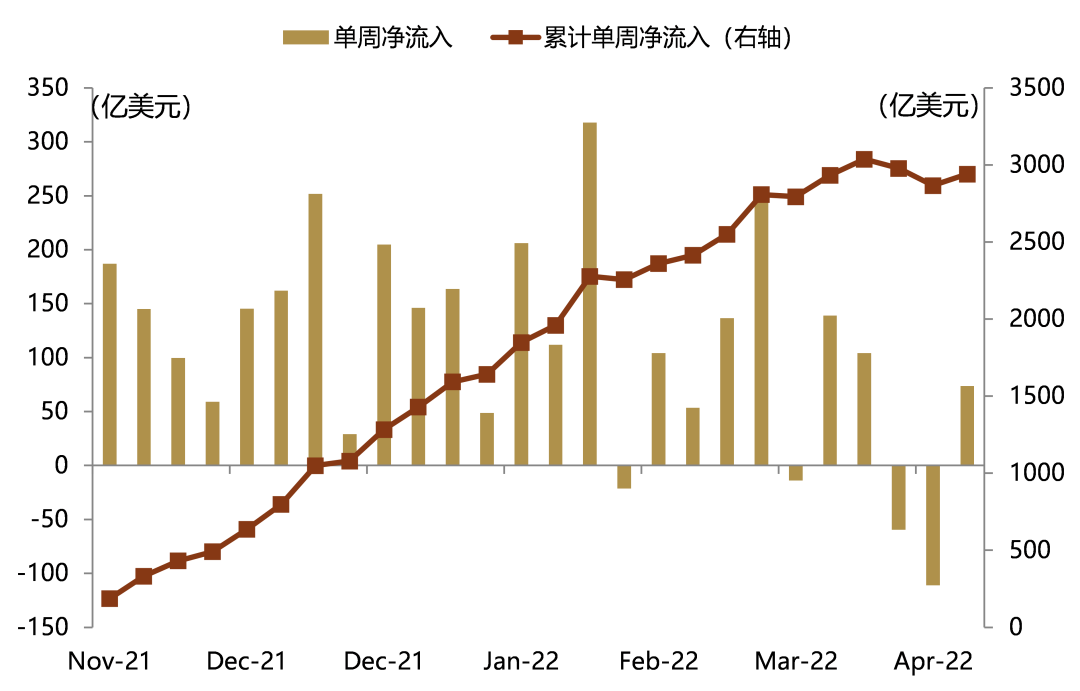

圖表24:全球上游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表25:全球中游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

圖表26:全球下游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

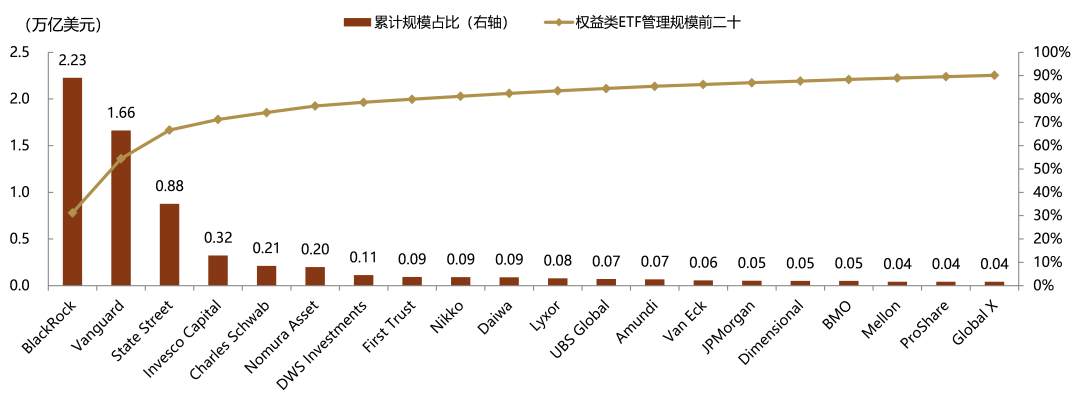

機構情況

圖表27:全球權益類ETF管理規模前二十的基金公司

資料來源:EPFR,中金公司研究部,注:數據截至2022.4.27

國內市場:權益產品資金流入明顯

各類型產品

圖表28:國內股票ETF規模變化(按指數類別)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29

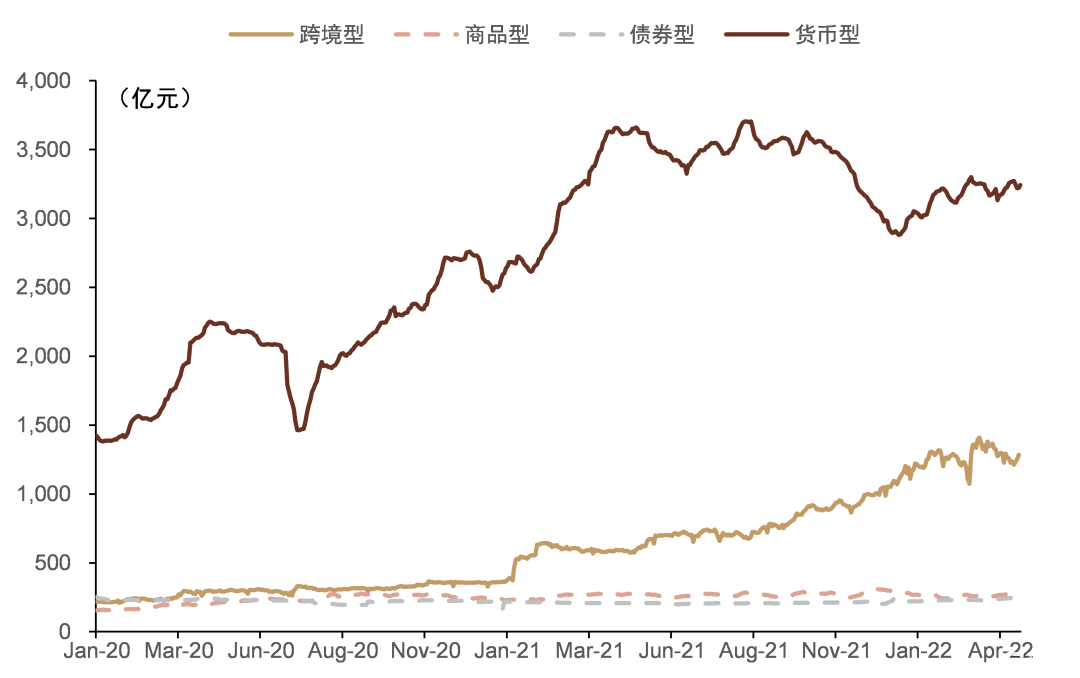

圖表29:國內非權益ETF規模變化(按資產類別)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29

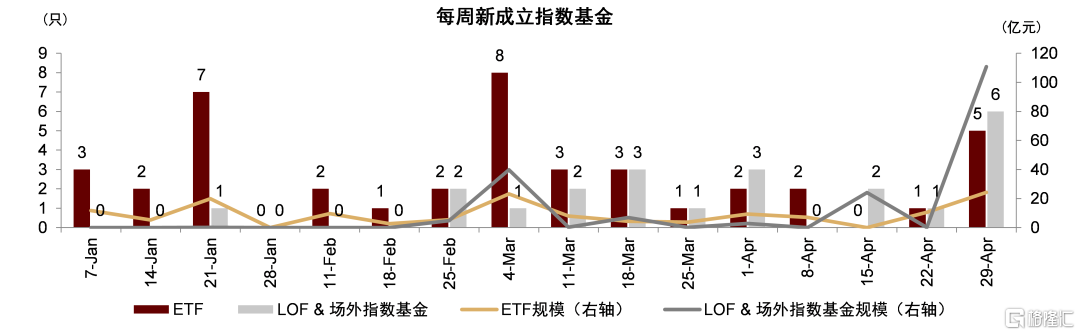

圖表30:2022年以來每週新成立指數基金數量&規模

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29

圖表31:國內ETF管理規模前二十的基金公司

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29

資金流向

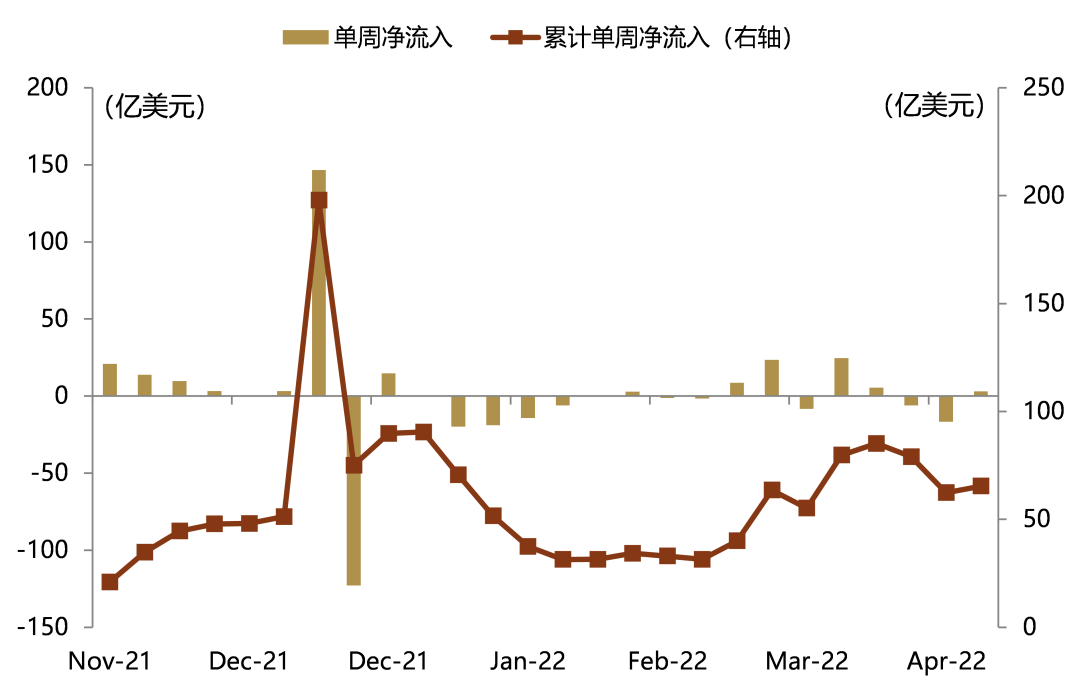

圖表32:國內ETF資金淨流向與滬深300指數走勢

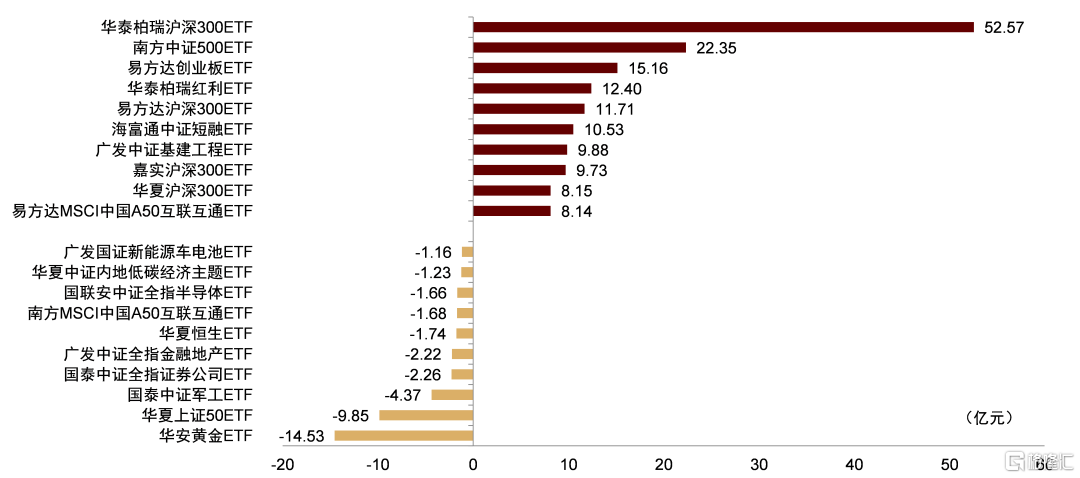

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29,紅色表示流入(出)前十、金色表示流入(出)後十

圖表33:國內非貨幣ETF資金淨流量(按資產類別)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29,紅色表示流入(出)前十、金色表示流入(出)後十

圖表34:國內股票ETF資金淨流量(按指數類別)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29,紅色表示流入(出)前十、金色表示流入(出)後十

圖表35:國內行業主題ETF資金淨流量(按細分類別)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29,紅色表示流入(出)前十、金色表示流入(出)後十

圖表36:上週國內非貨幣ETF資金淨流入(出)前十

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29,紅色表示流入(出)前十、金色表示流入(出)後十

圖表37:上週、本週上市產品明細(ETF & LOF &場外指數基金)

資料來源:萬得資訊,中金公司研究部,注:數據截至2022.4.29