過去一年醫藥股遭受大回撤,不少人對這個板塊都有所忌憚。

不過,就像股市裏的名言“風險是漲出來,機會是跌出來”所説的一樣,大回撤同樣意味着佈局機會的出現。

今天,我們撇開那些被政策重錘的細分領域,來看看藥房股有沒有機會。

01

藥房是不是好行業?

首先,先説説藥房這個行業。

藥房,也稱零售藥店,從供應鏈上講,與公立醫院、基層醫療機構一樣,處於藥品供應鏈的中游,上游是藥品供應商,下游是藥品消費者。

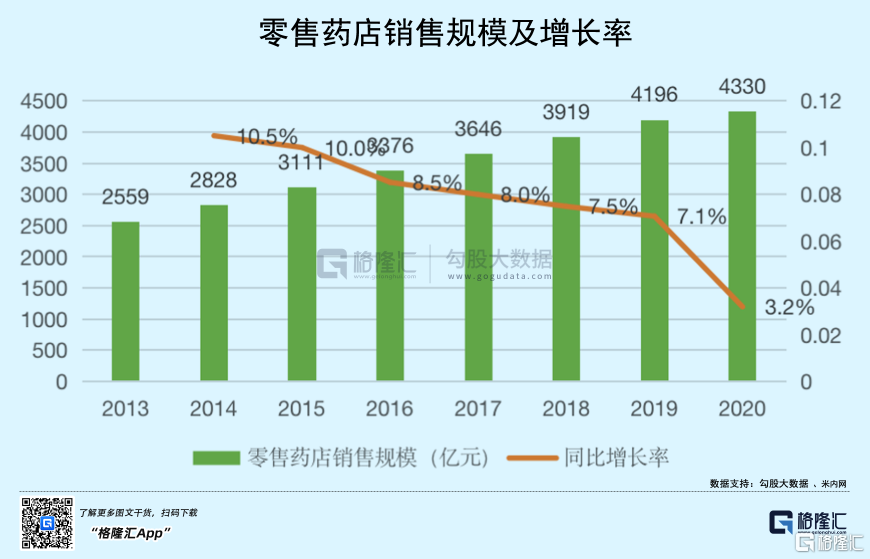

根據米內網數據,我國藥品總需求量增長低迷,2014—2019年複合增速僅為7.5%,年增速持續下滑。2020年受疫情影響,終端藥品銷售規模為1.64萬億,同比下滑8.5%。而同期零售藥店銷售規模年複合增速為8.2%,高於藥品總需求量的增長規模。2020年終端藥品銷售規模下降的情況下,零售藥店銷售規模仍實現3.2%的增長,去到4330億元。

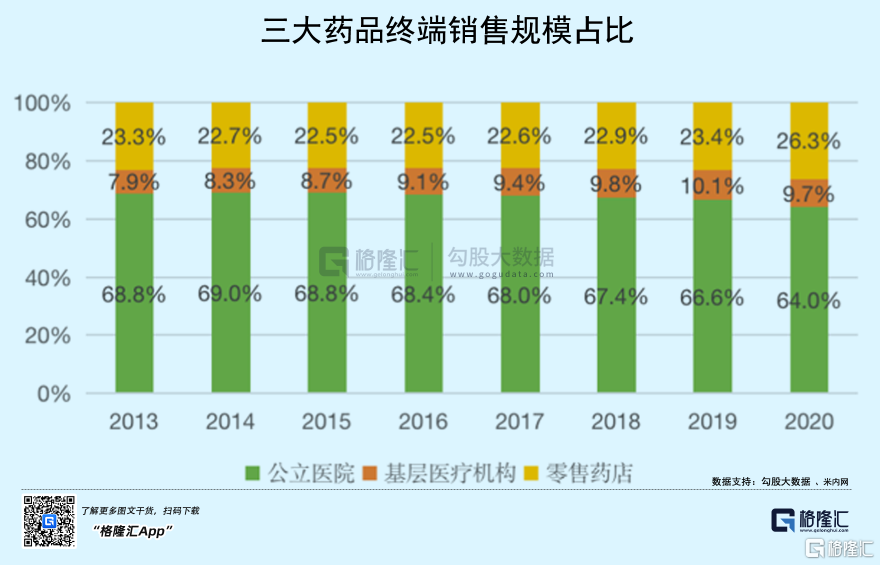

在三大銷售端中,公立醫院依然佔據首位,但是零售藥店的銷售規模保持着持續提升的趨勢。

究其原因,主要有以下兩點。

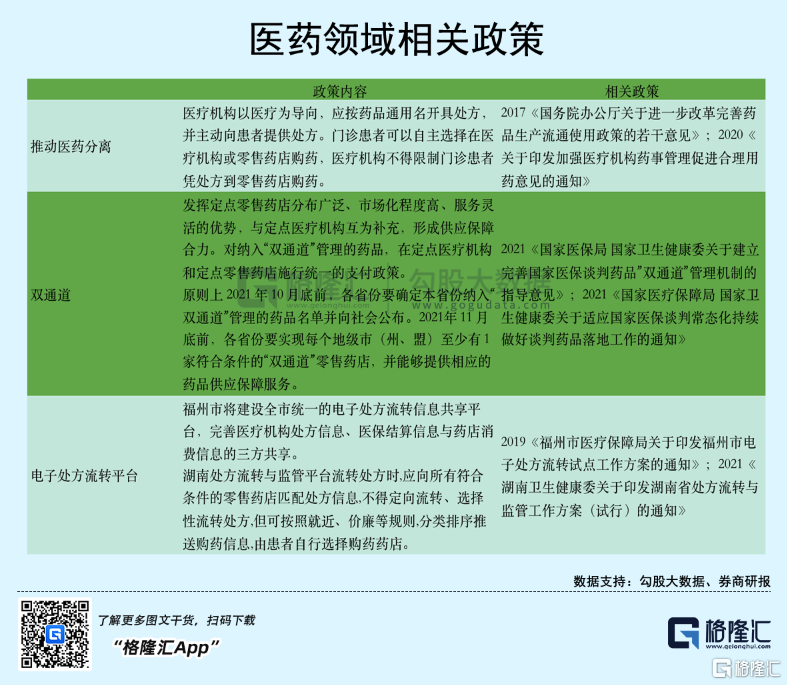

1、目前在醫院端推動醫藥分離,“雙通道”政策以及電子處方流轉平台的推動下,處方藥外流成為長期趨勢。數據顯示,在實體藥店端,2014—2019年處方藥銷售佔比從34%提升至40%。

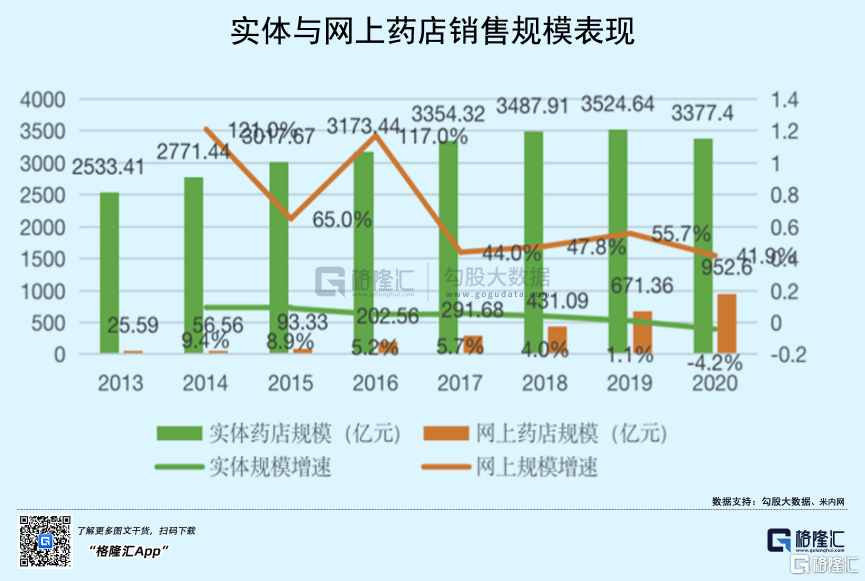

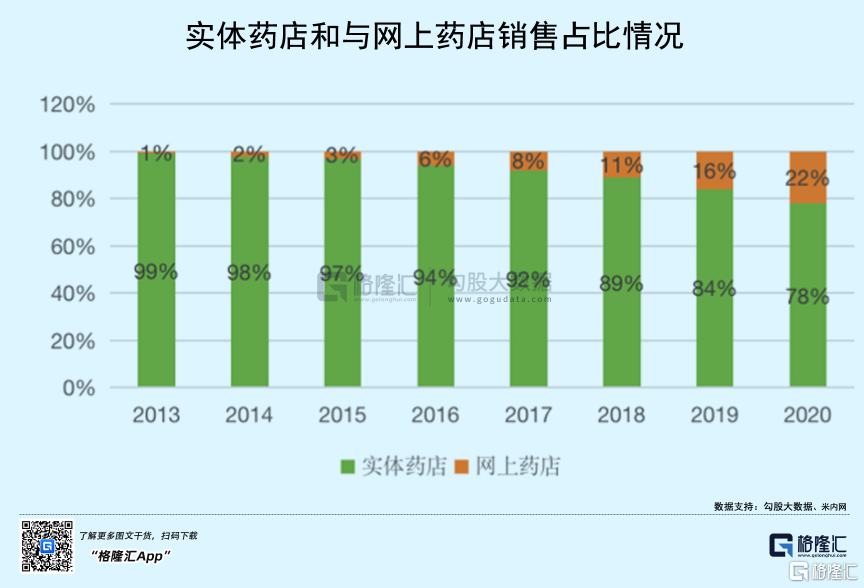

2、網上藥店的崛起使得患者更容易買到藥品。2013—2020年網上藥店規模快速增長,是整個終端零售藥店規模增長的主要增長動力。2020年銷售規模為952.6億元,在整個零售藥店銷售規模佔比達到22%。

近幾年,在帶量採購,醫保控費的環境下,實體藥店藥品價格下滑,同時面臨網上藥店的激烈競爭,2014—2019年藥店規模增速為6.8%,2020年疫情下,感冒藥等銷售量減少,整體規模下滑。

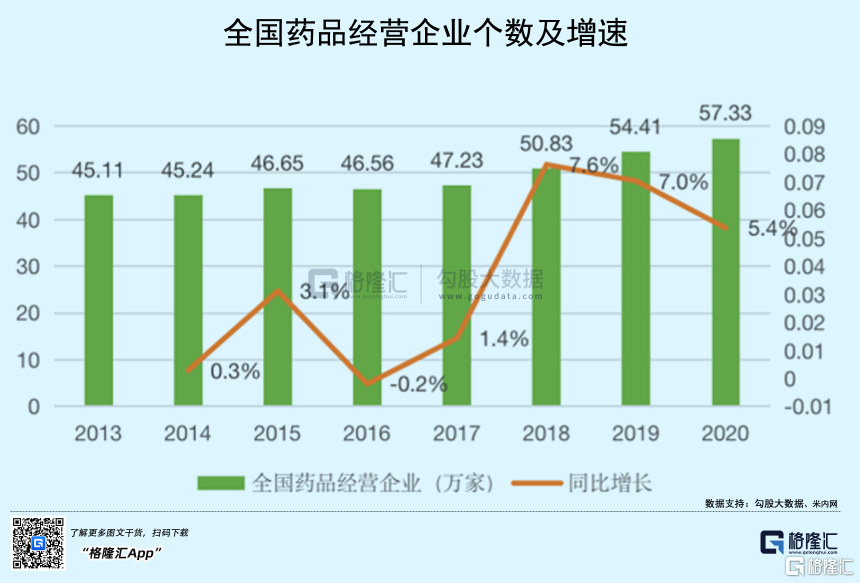

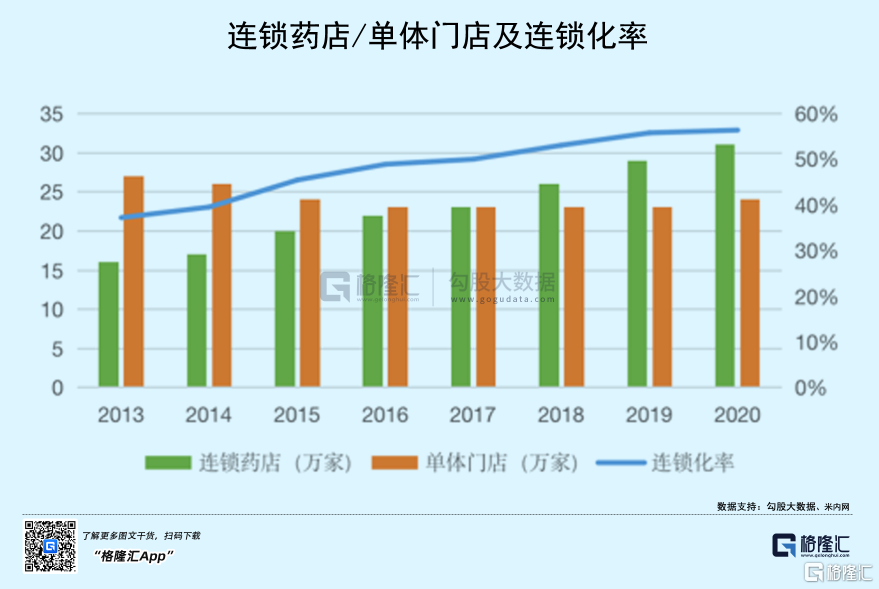

不過,藥店整體仍處於擴張態勢。截至2020年底,全國共有《藥品經營許可證》持證企業57.33萬家,同比增長5.4%。其中批發企業1.31萬家,佔比約為2.29%;零售藥店數量為56.02萬家,佔比約為97.71%。藥店規模保持增長,主要來自於連鎖藥店的持續擴張,目前藥店連鎖率已經從2013年的37%提升至2020年的56%。

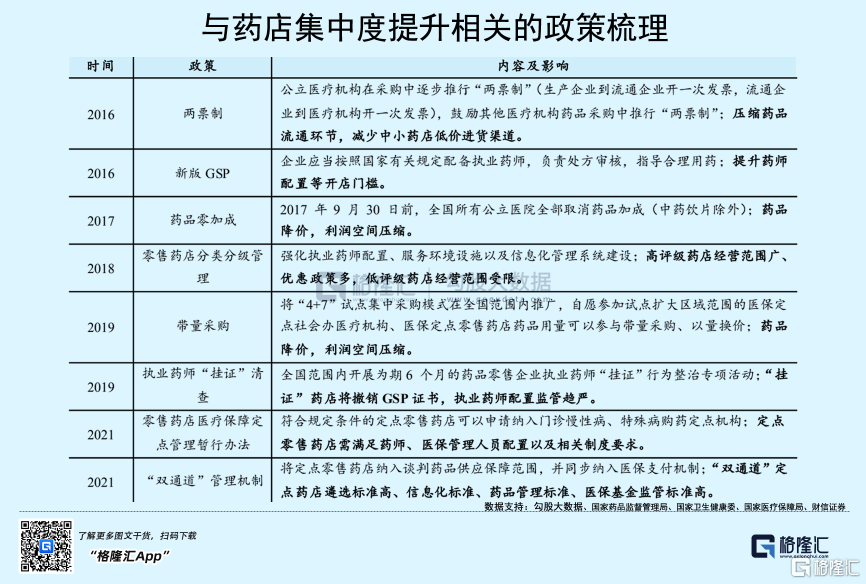

藥店連鎖化率提升的原因,一是在政策的推動下,連鎖藥店相較於單店藥店具有更有的經營優勢,例如當前在藥店經營資質中,要求每家藥店必須配備兩個執業藥師,小藥店很難做到;二是兩票制減少了中小藥店低價進貨渠道,藥店分級管理又使得高評級的藥店經營範圍廣、優惠政策多,低評級的藥店經營範圍受限,帶量採購下,藥品降價、藥店利潤空間壓縮,這些政策措施都在變相擠壓小藥房的生存空間。

根據商務部數據測算,2020年我國前十強藥房市場佔有率為21%,前50強藥房市場佔有率近32%。而對比同期日本藥粧店前10大公司市場佔有率達74.5%,2019年美國前3大藥房企業擁有美國30%的零售藥房,貢獻近80%的銷售額。

換句話説,中國的藥房市場集中度即使難以達到日本、美國水平,但龍頭藥房有資金、供應鏈和規模優勢,市場佔有率仍處於提升階段。

02

一心堂有沒有機會?

説起藥房股,大家的注意力都習慣在少數龍頭身上,像大參林、益豐。

今天我們要説的並不是這幾個,而是在雲南起家的一心堂。

首先簡單介紹一下這個公司。

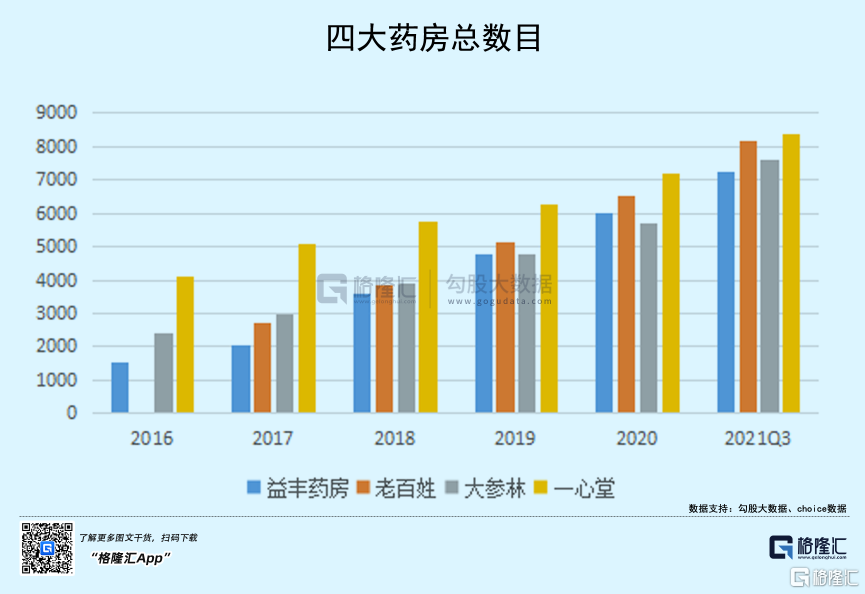

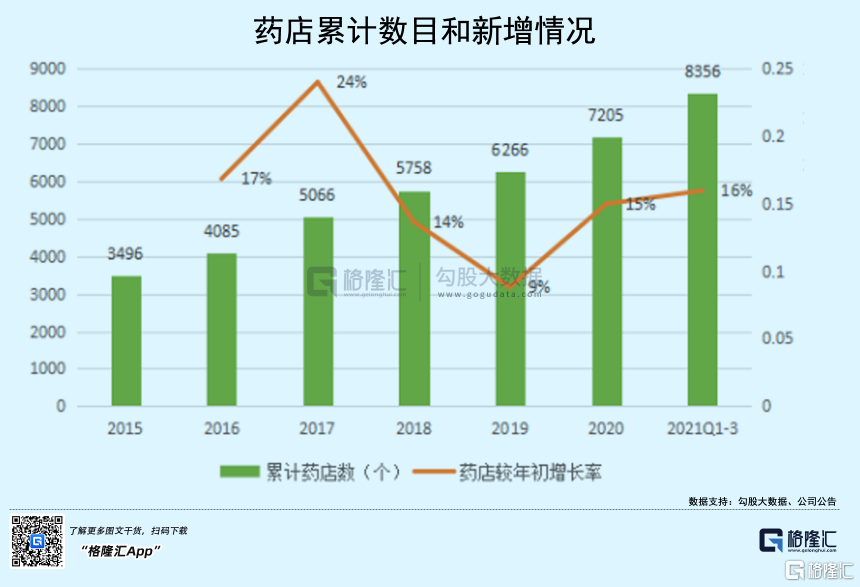

全名為雲南鴻翔一心堂藥業(集團)股份有限公司,成立於1981年,2014年上市。公司主要從事藥品零售業務,是西南地區最大的藥品零售企業。截至2021年9月末,共有直營零售藥店8356家,覆蓋雲南、四川、廣西、貴州、重慶、海南、山西等10個省市,其中在雲南的市場佔有率達50%以上。2021年上半年公司零售業務貢獻了90%的營收,分地區來看,來自西南(雲南、四川、重慶和貴州)、華南(廣西和海南)和華北(山西)的營收佔比為84%、9%和4%。

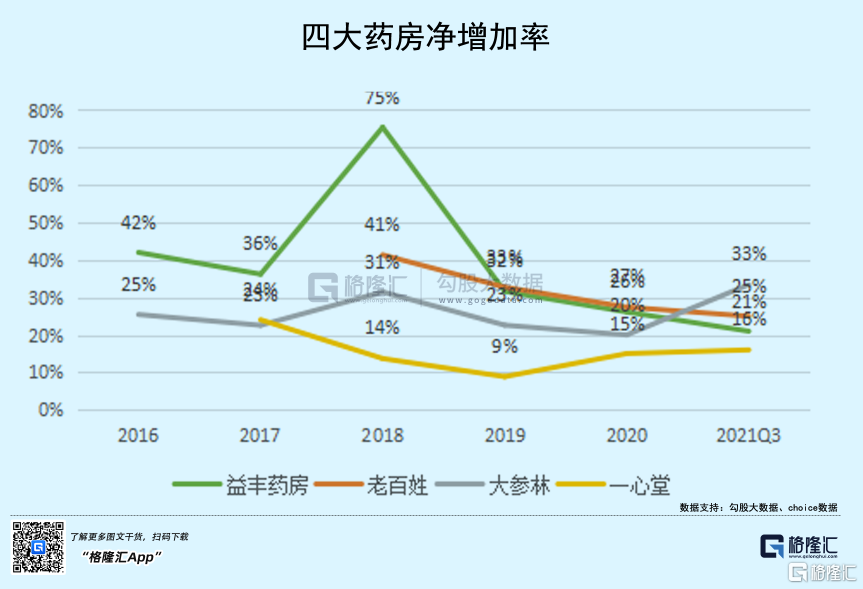

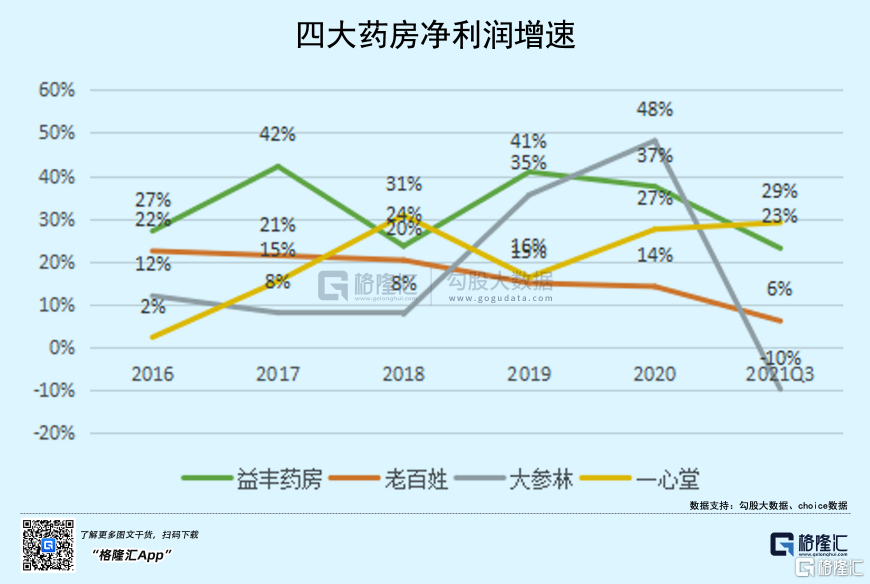

從同行經營對比中,一心堂的門店擴張速度要較低於其他三家藥店龍頭企業,主要是公司堅持直營的模式,全部門店均為直營門店,所以一心堂業績增速也較低,但公司也享受到直營門店的好處,那就是業績相對穩健。在去年第三季度一心堂業績維持提速增長的態勢,但是大參林和老百姓的利潤下滑,益豐藥房利潤增速降至13.7%。

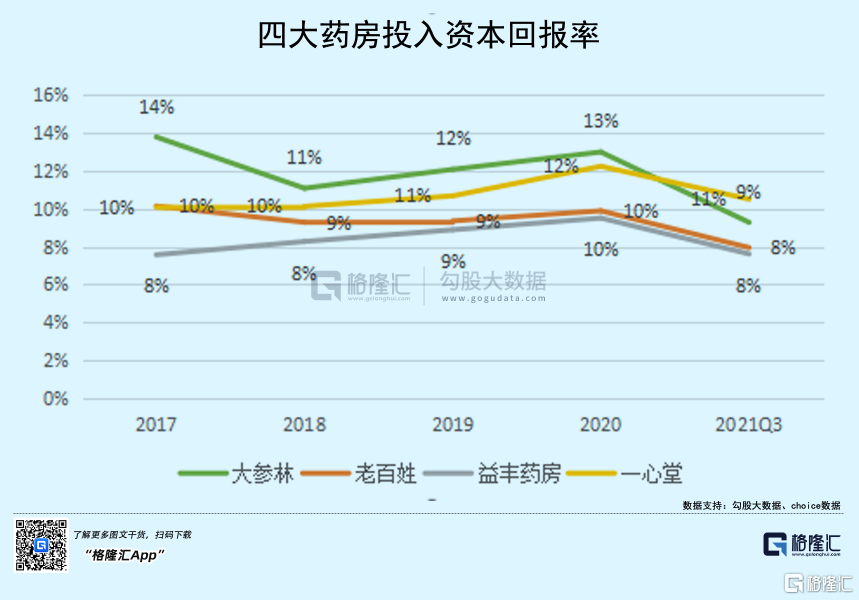

另外,與其他企業相比,一心堂的投入資本回報率表現相對好。

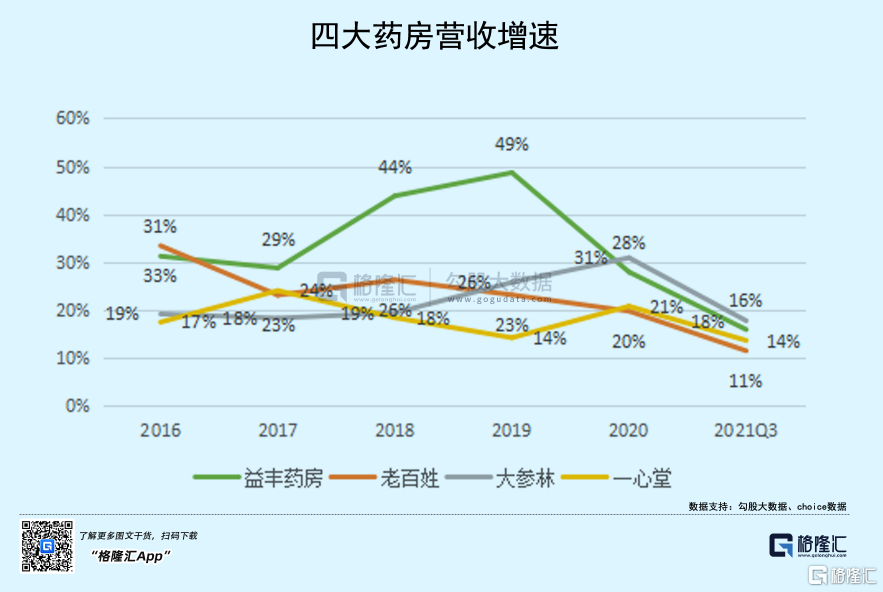

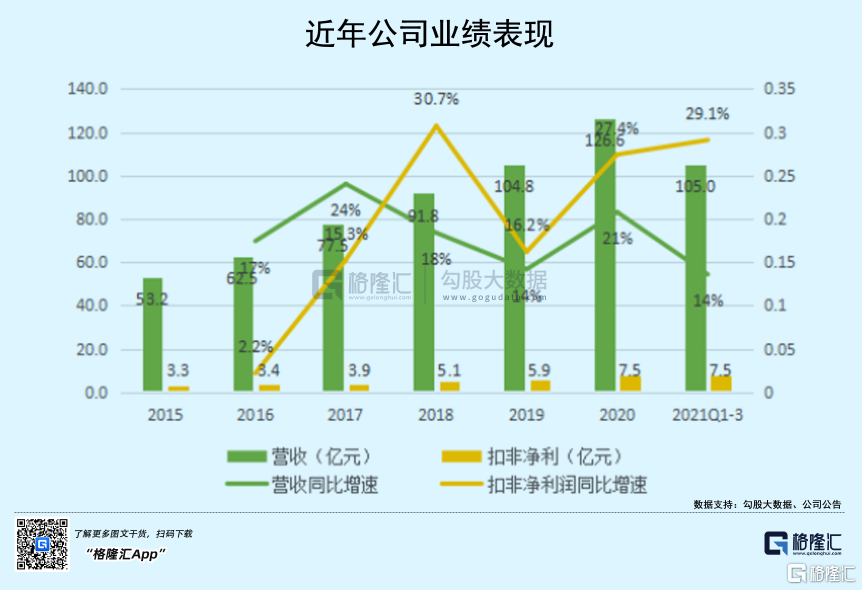

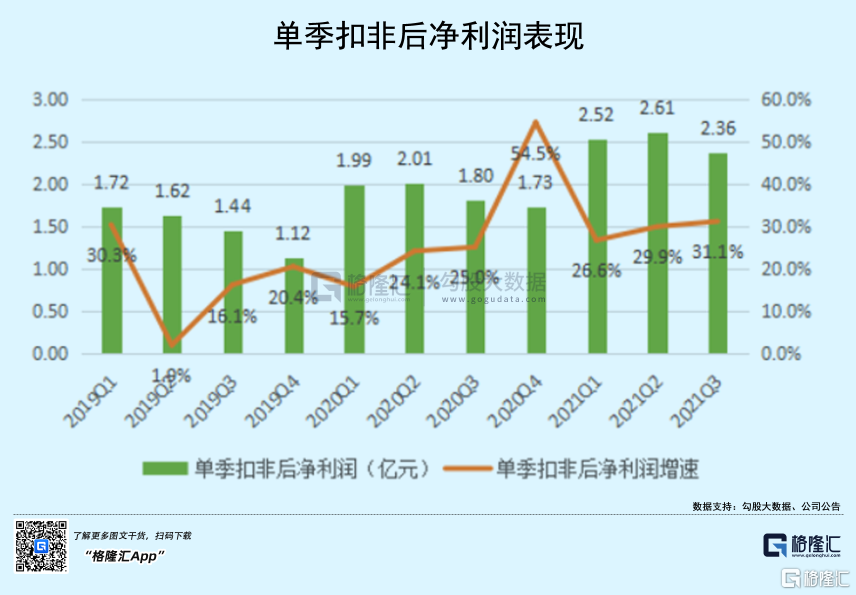

從過往業績上看,公司持續推動藥店擴增,2015—2020年藥店總數年複合增速為15.6%,但是由於前期市場開拓並不順利,2015—2019年公司營收復合增長率為18%,淨利潤(扣非後,下同)複合增長率為16%。2020年公司營收同比增長21%,淨利潤同比增長27%,業績增長有所提速。2021年前三季度公司實現營收105億元、淨利潤7.5億元,分別同比增長14%和29%。

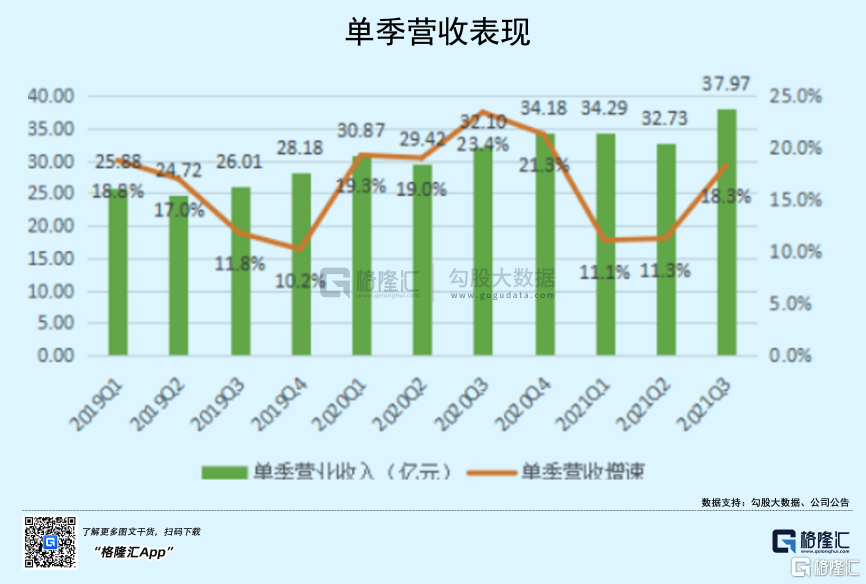

單季度來看,2020年疫情下,公司業績快速增長,進入2021年,在高基數下,2021年上半年業績增速放緩,但是第三季度受益於省外業務經營逐步進入正軌,過往虧損的門店逐漸貢獻正盈利,公司業績提速增長(實際這也超出了市場預期,是2021年10月以來公司股價上漲的原因之一)。

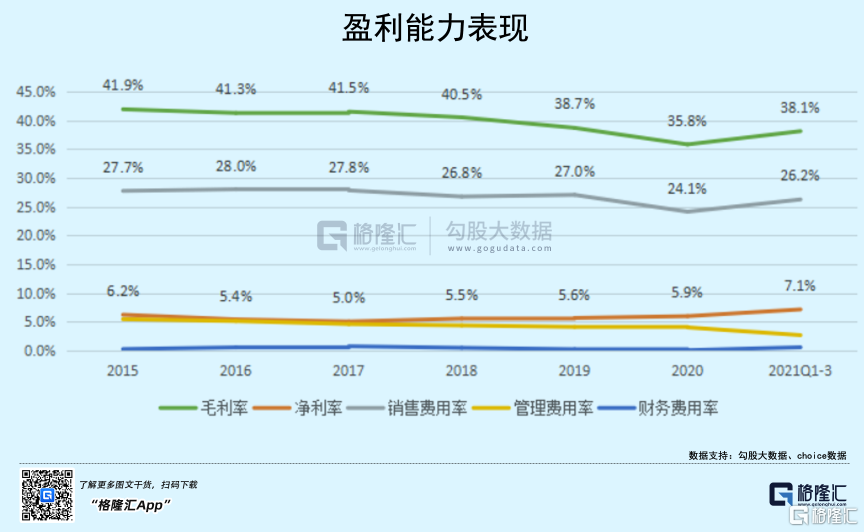

從盈利能力上看,2015—2020年由於省外業務開拓不順,經營虧損,以及醫保控費,帶量採購等因素導致藥品降價,公司整體毛利率呈現下滑趨勢,2020年疊加疫情影響,低毛利率的防疫產品銷售增加,公司的毛利率降至35.8%,2021年由於公司不斷加強中藥業務開拓以及省外藥店逐漸釋放利潤,公司毛利率有所提升。同期,公司不斷深化精細化管理,銷售費用率和管理費用率下降,這使得公司淨利率呈現出穩中有升的態勢,2021年前三季度公司淨利率高達7.1%,高於其他三大龍頭藥店企業。

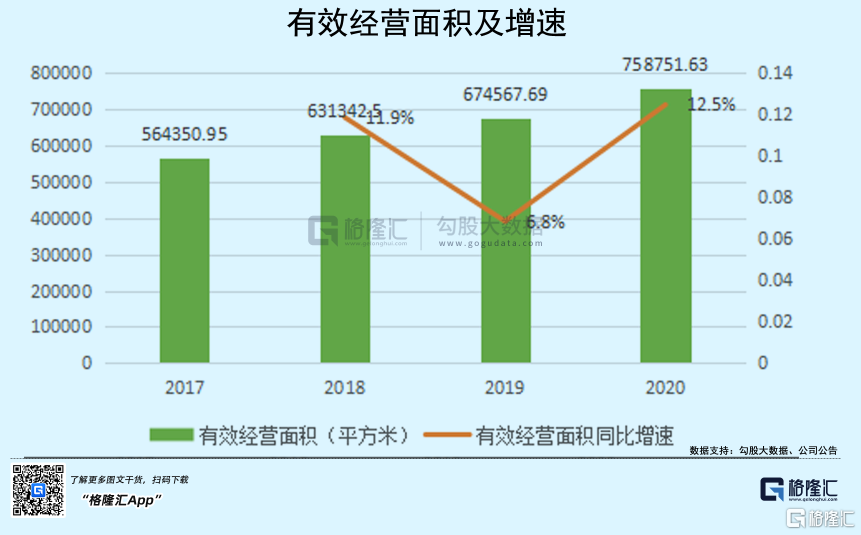

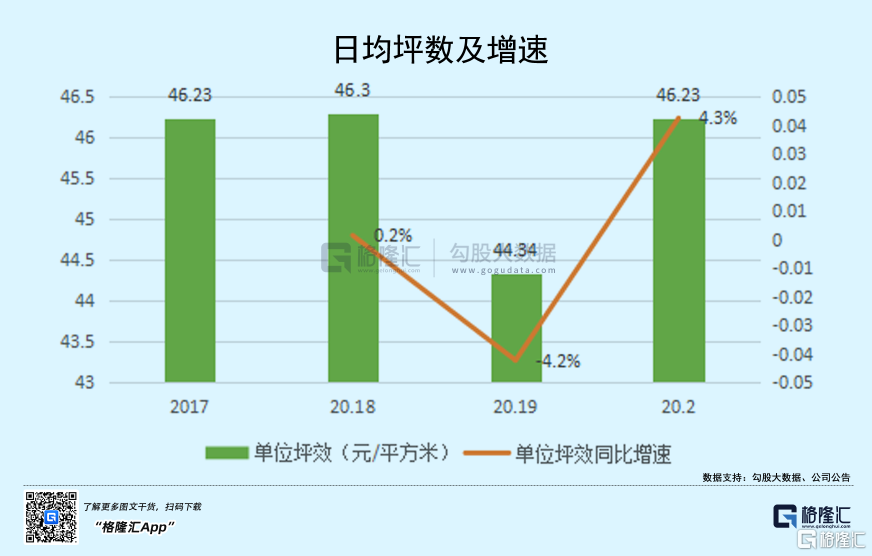

從日常經營數據看,2017—2020年公司的有效經營面積隨着藥店的規模擴張而增長,但是日均坪效卻停滯不前,其中2019年出現明顯的下滑,主要是一個是當年公司所在的雲南市場執行分級管理制度,公司執業藥師儲備不足拖累整體經營;另一個是公司在大幅推動省外業務擴張的同時,省外業務並未能如期貢獻利潤。

藥房股的增長,主要來自兩個方面,首先是門店的增加,形成規模效應,這個通常在擴張器比較多,第二就是擴張期接近飽和,競爭格局相對穩定後,通過對內對外的降本增效、挖掘業務新增點等,去提升盈利能力。

一心堂目前所處的階段,還在第一個,但這個階段通常也是成本上升較快、盈利能力沒有相應提升的階段,主要是因為大量的資本開支、併購開支的存在,當然還有醫藥領域頻繁遭遇強監管。

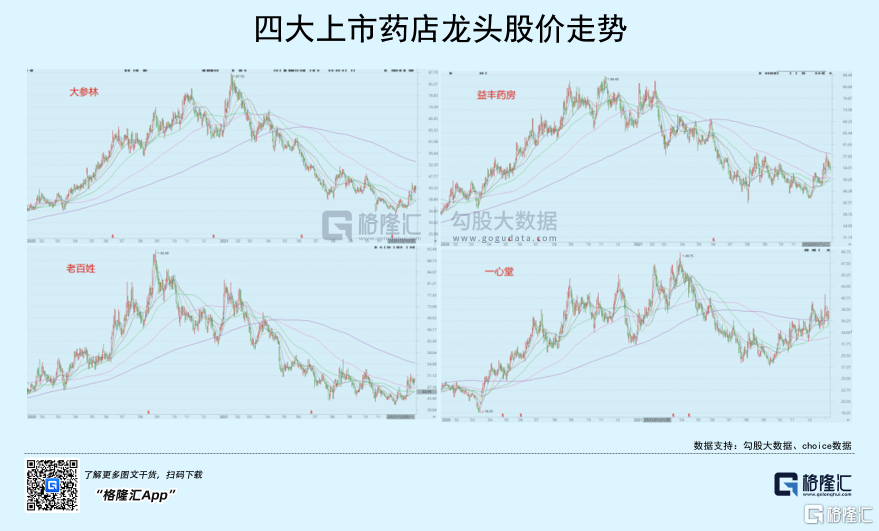

這並非一心堂一家,而是整個行業的問題。2021年,四大上市藥店龍頭的股價遭到回撤。

03

結語

儘管股價和估值遭遇了大回撤,但當中有一部分原因是因為此前整個醫藥板塊炒作過度所致,屬於估值泡沫釋放,所以不能簡單地用過去的高點來衡量,股價能夠重新進入上升通道,有賴於幾個因素的變化。

首先是整體醫藥行業的監管會不會出現變化,這個不會太樂觀。因為從宏觀上看,經濟下行壓力加大,需要託消費,醫藥、教育、地產三座大山就得整頓,加上“共同富裕”的提出,醫藥領域的控費很難有實質性的放鬆,而且微觀上講,醫藥領域本身就關係到老百姓幸福指數,過去的看病貴、看病難的問題,雖然已經有不少改革成就,但也還存在不少問題,繼續趨嚴未必會發生,回到過去基本也是不可能的。從這個角度上説,藥房股的估值很難回到高光時刻。

其次,是未來的業績增速,一個簡單粗暴的指標,就是門店的擴張,一心堂體量是不少,門店也還處在擴張階段。不過,從整個行業的增長趨勢上看,門店擴張這條路的增速已經慢下來,業績上看,一心堂擴張後整合效果也不理想,何時整合完畢,對業績產生越來越正向的反饋,估計還得等上相當一段時間。

估值上,一心堂的PE(TTM)22倍,基本回到去年年初上半年的水平,和歷史對比,也不算貴,對比同行,大參林32倍,益豐44倍,老百姓29倍,一心堂要便宜。但鑑於增長邏輯已經無法和高峯期相比,這個估值基本也反映了一心堂的基本面和未來增速,算不上低估。

因此,如果一心堂基本面沒有什麼大變化,股價繼續下行的空間不大,但要想上升,動力也不會很充足,對於藥房股的投資者,不適宜盲目抄底,適宜繼續觀察,謀定而後動。