本文來自格隆匯專欄:君臨 作者:

2021年的大背景是PPI走高,核心是投上游、大宗。

而2022年處於經濟下行,CPI-PPI剪刀差回落的情況,中游製造、下游消費以及新老基建會有更多機會。

上個月的《政策底已至,估值修復!》中,阿策從地產角度分析過消費建材的反轉邏輯。

去年,消費建材遭遇地產調控和原材料上漲的戴維斯雙殺,2021年3季度是行業毛利率底部,4季度是政策底部。

而2022年的1季度,很大可能會是地產需求底部。

2009至2021年,建材行業存在明顯的“春季躁動”行情,平均漲幅超過26%,明顯高於市場。

來源:wind、廣發證券

在建材各細分子行業中,水泥漲幅最高,玻璃、玻纖和消費建材漲幅略低於水泥,但都存在超額收益。

建材行業存在明顯“春季躁動”的原因有以下三點:

一是1季度行業處於淡季,對負面高頻數據不敏感,而年初容易對全年基本面有較好的預期;

二是一般年初容易對經濟政策尤其是穩增長政策,有一個比較樂觀的估計;

三是由於機構投資者剛結束一年的考核週期,風險偏好會變高,比如公募、私募調倉的時候會更加積極一點。

所以預期建材板塊在今年初也會有不錯的表現。

除了建材,另一個深受地產拖累的家電板塊,最近也慢慢走出趨勢。

家電

去年家電整體表現很差,受到需求不振、原材料運費價格上漲、地產政策壓制、人民幣升值等各種不利因素影響。

各品類上,彩電、空調銷量下滑明顯,較2020年均有10%左右的跌幅,廚電銷量也連續幾個月負增長,只有集成灶表現還行,維持了30%的增長。

但到了12月,家電指數跑贏大盤5.6個點,成為全年首個有明顯超額回報的月份,這與之前高層工作會議提到的“穩增長”密不可分。

“原材料下跌+低估值+基本面復甦”的背景下,家電板塊已經有了連續強勢的表現,值得關注。

一

白電:龍頭優勢擴大

去年銅和鋁的漲幅都超過20%,整個家電大類中,白電受原材料漲價的負面影響最大,空調、冰箱、洗衣機的成本提升幅度在12.1%、12.0%、16.7%。

這種情況下,龍頭因為有規模和成本控制優勢,市佔率在不斷提高。

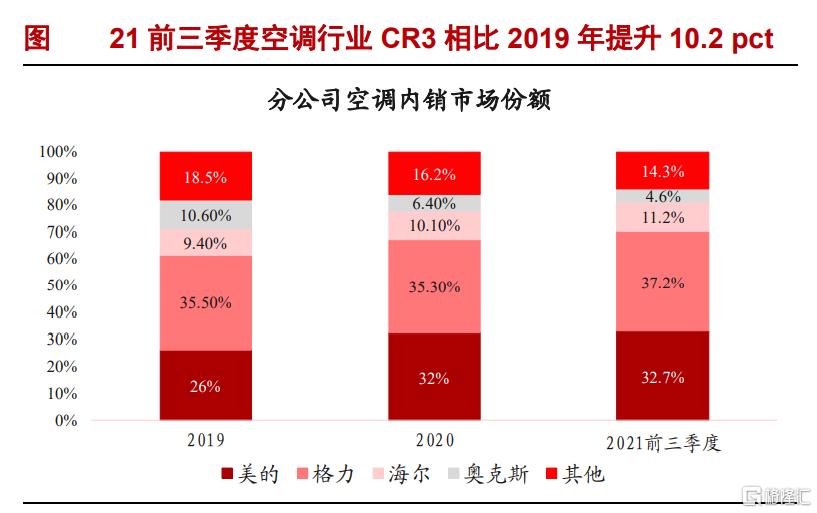

以空調為例,2021年前三季度空調行業內銷量同比增速為7.75%,而美的、格力、海爾增速分別為9.69%、15.27%、18.89%。

美的空調內銷市場份額相比2019年提升了6.7%,海爾則提升1.8%。

來源:產業在線,浙商證券

由於之前受傷最重,在原材料價格拐點確立後,白電板塊的修復也會更快。

自2021年10月以來,原材料價格已現跌勢。12月10日銅、鋁、ABS及冷軋板卷價格分別較10月高點-8.4%、-22.6%、-22.7%和-16.5%。

22年,供給端相關的宏觀因素都會逐步迎來邊際改善,從而在家電行業需求復甦的同時,驅動行業整體盈利水平的恢復。

根據Wind的預測,如果白電盈利水平能恢復到2020年,行業的淨利潤增速會超過20%。

而在估值上,家電的PE已經低至過去五年的平均值以下,美的、海爾的PE也都回到了18年的水平,有比較強的修復預期。

來源:Wind

上市公司中可以關注國內高端放量、海外佈局加速的海爾智家,以及多聯機中央空調份額第一、併購三電發力新能源汽車的海信家電。

二

小家電:清潔類增速快

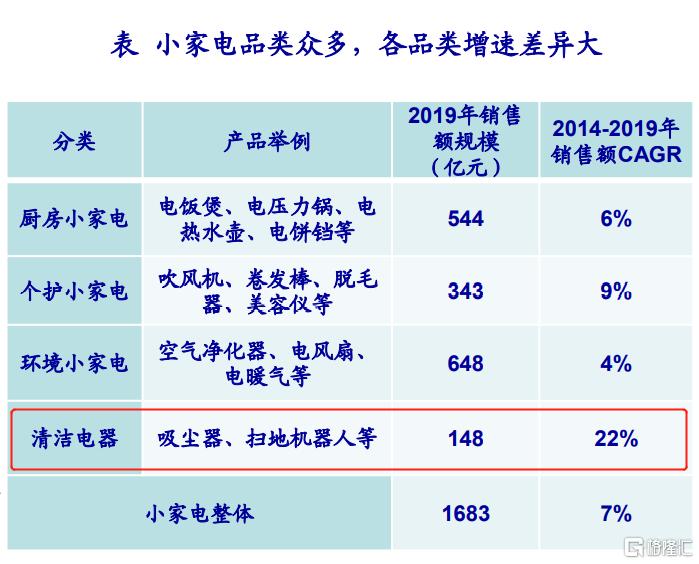

小家電各個品類所處生命週期不同,增速差異分化明顯。

傳統廚房小家電品類(如電飯煲、電壓力鍋等)和傳統環境小家電(如電風扇、電暖氣等)增速緩慢,而處於導入期及成長期的清潔電器類產品(掃地機器人、洗地機)增速最快。

來源:信達證券

2020年受疫情影響和居家辦公等催化,廚房小家電需求激增,多數公司收入表現遠優於行業,造成20Q2~20Q4收入端的高基數。

這也直接導致21年廚房小家電公司業績很難看,比如九陽、小熊、新寶。

而清潔小家電則依然保持高速增長,2021上半年實現銷額136億元,同比增長40.2%。

其中掃地機器人規模佔比39.9%,銷售額同比增長38.7%,洗地機佔比16.3%,銷售額同比增長887.9%。

科沃斯、石頭科技的業績也相對強於其他小家電公司。

而我國清潔電器滲透率才15%,相比於歐美髮達國家(90%)及世界平均水平(30%-40%)而言,依然是很低的水平。

所以從業績增速和空間看,清潔賽道的科沃斯、石頭科技、萊克電器更有成長性,適合中長線佈局。

廚電賽道的九陽股份、小熊電器、新寶股份以修復為主,關注今年的盈利改善情況。

三

家電零部件:切入新能源

之前大眾對家電行業的研究多以“消費”角度入手,忽略了家電的製造屬性。

然而,家電製造是中國為數不多具備顯著比較優勢的行業,產業鏈有強大的競爭力。

雙碳政策的機遇下,國內家電企業憑藉其多年累計的優勢,已經在向光伏、新能源車零部件、醫療等高端工業等賽道滲透。

比如德業股份、三花智控,原本主業都是家電配件,後面一個做逆變器、一個做電池熱管理,估值直接從傳統制造往新能源對標。

所以當家電企業涉足新能源等高端製造領域時,會面臨極大的空間和價值重估機遇。

來源:中泰證券

比如,汽車的空間和天花板就明顯超過家電,龍頭的營收也不是一個體量。

但家電產品核心零部件中的壓縮機、電機、閥件等卻可以用在其他高端製造領域。

例如在家用掛式空調產品中,壓縮機、熱交換器和電機,除了應用於家用製冷電器,在商用空調、電梯、清洗機、新能源車、水泵等領域都有廣泛使用。

而四通閥、電磁閥、膨脹閥等閥件則均可應用在新能源汽車熱管理領域。

部分家電製造企業涉足新能源車 來源:中泰證券

已經轉型的企業中,熱管理最多,包括三花智控、盾安環境、東方電熱等。

其他主要公司還包括:

德昌股份:公司02年起從事電機研發製造、12年切入吸塵器整機代工,19年切入頭髮護理家電代工,目前開始涉足汽車電機業務,公司募投300萬台汽車電機產能對應6.6億產值。

海信家電:2021年公司新收購三電控股,藉此切入新能源車熱管理領域;三電控股在傳統汽車空調壓縮機2019年市佔率第二,核心客户包括大眾(2020年收入佔比14%)、戴姆勒(2020年收入佔比12%)。

萊克電氣:公司2021年併購上海帕捷,有望提高自身在鋁合金壓鑄的競爭力,與新能源整車廠商展開直接合作;8月,投資13.5億元於新能源零部件項目,達產後預計新增銷售規模15億元。

目前,家電製造在工業製造板塊中與其他行業存在巨大估值落差,始終要低於機械製造、汽車零部件板塊,正在轉型的企業值得關注。