作者 | 昨辰

數據支持 | 勾股大數據(www.gogudata.com)

核心看點:

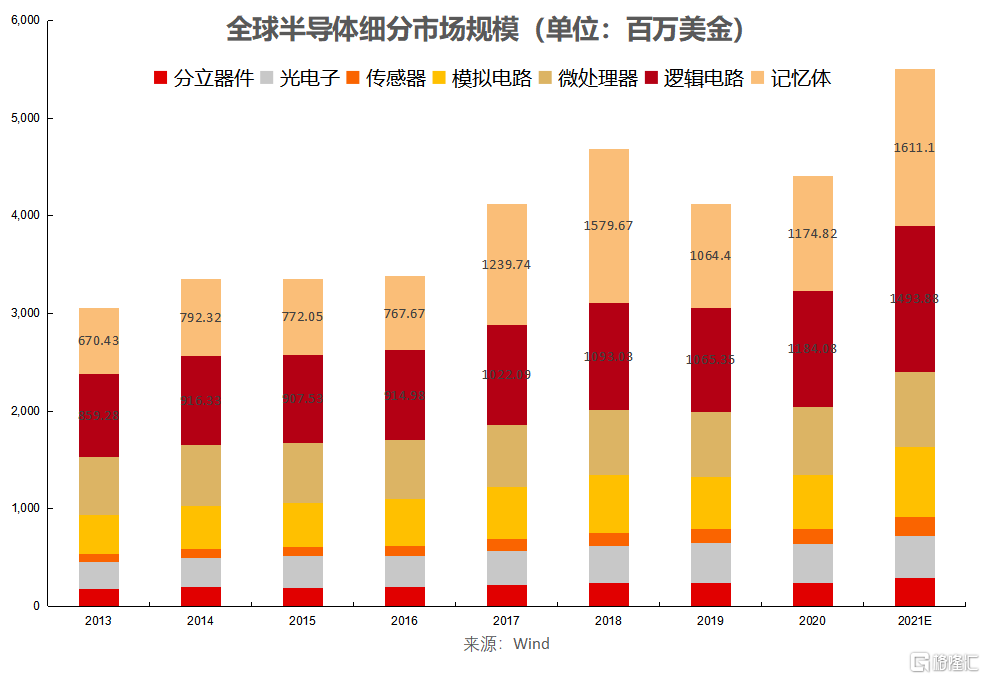

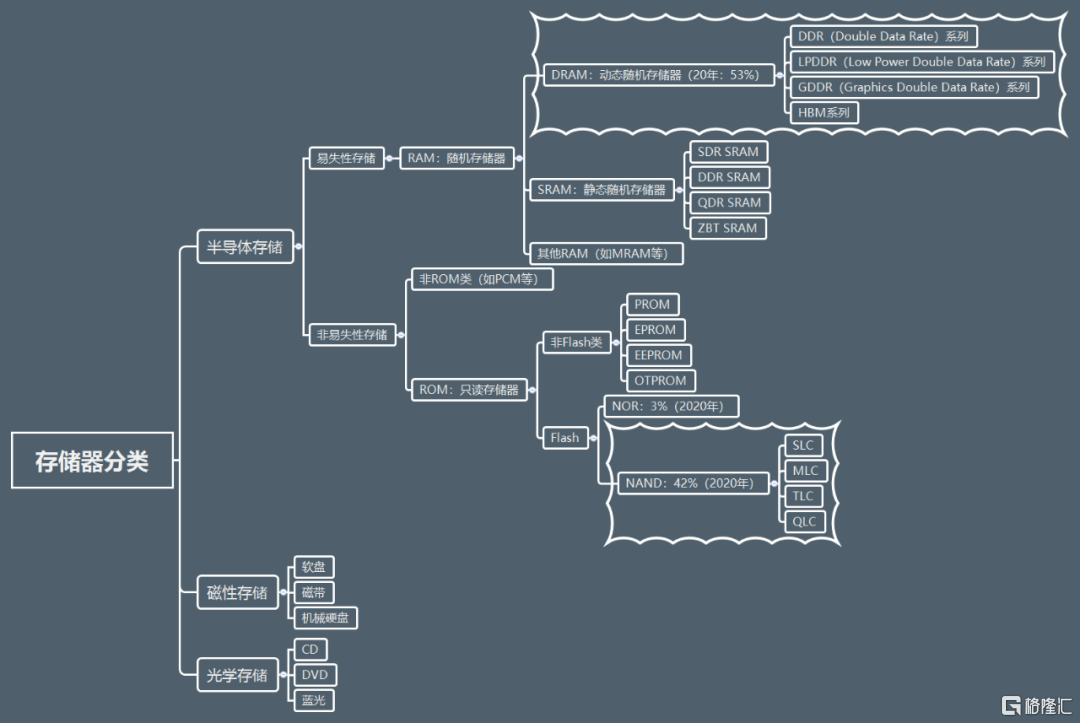

1、存儲器是全球半導體最大的細分領域,而20年DRAM(53%)和NAND Flash(42%)合計佔據存儲芯片95%的市場份額,其中,DRAM以其經濟、可靠、高效的特點,被廣泛運用於移動設備、服務器、PC等市場;

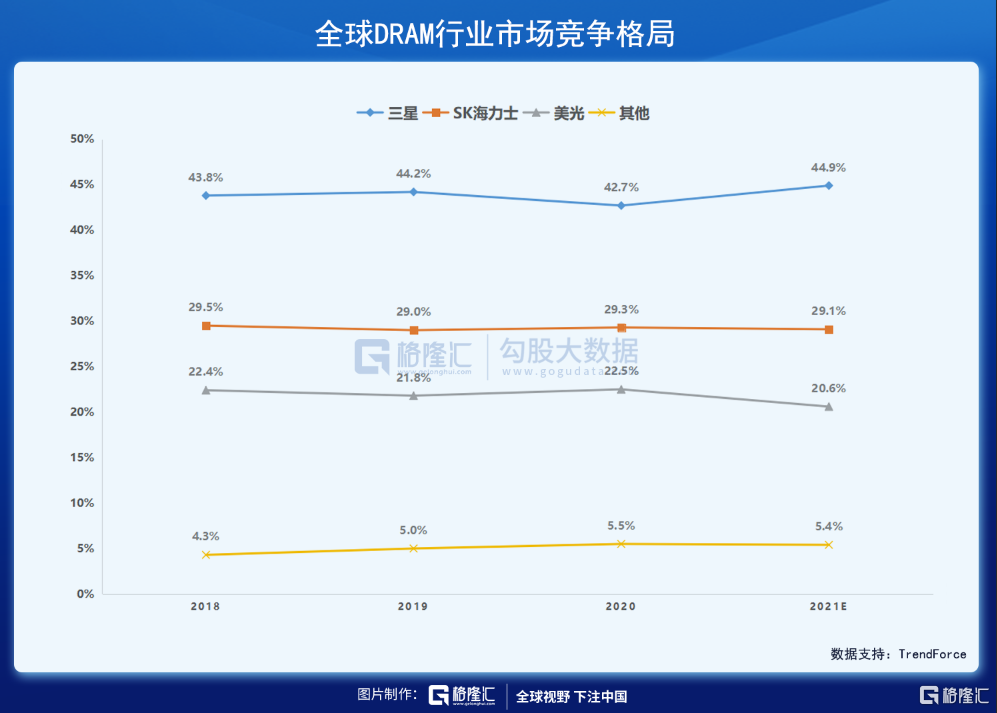

2、DRAM行業採用IDM重資產運營模式,各廠商競爭的核心在於製造工藝與生產規模,高昂的廠房設備投資及後續的大額研發管理費用,形成較高的行業壁壘,市場集中度不斷提升,目前DRAM行業爲三星、SK海力士和美光三大寡頭所壟斷,CR3≈95%;

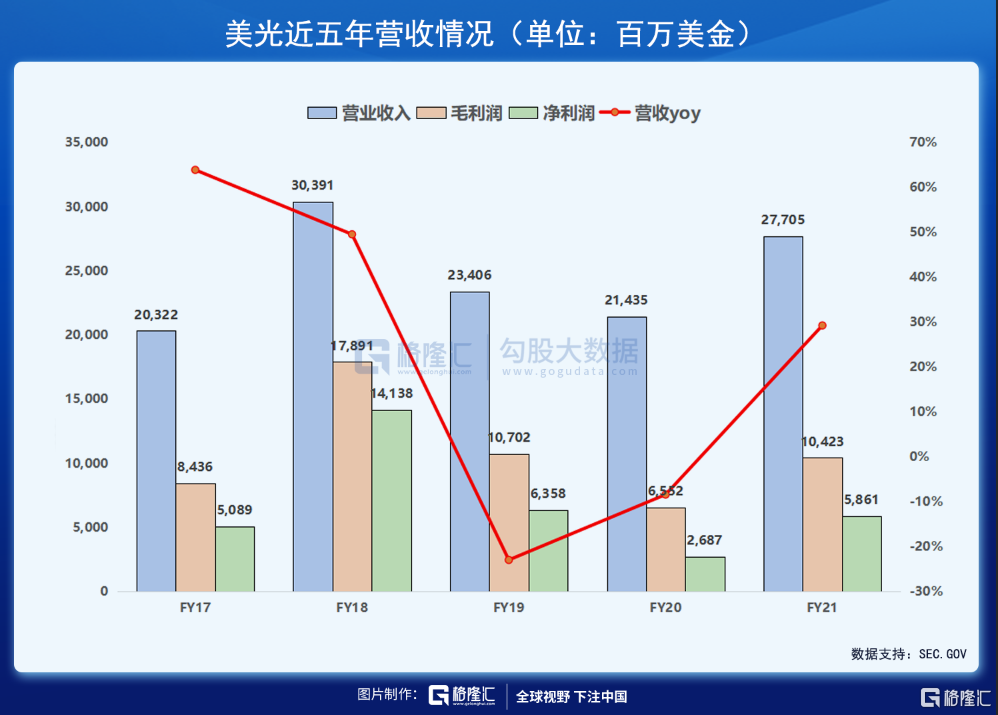

3、在疫情、5G、AIoT、電動汽車應用等因素的共同推動下,需求將不斷放量,DRAM市場持續受益,作爲全球DRAM和NAND存儲芯片龍頭,美光也在DRAM的週期回暖中實現營收V型反轉;

4、美光致力於爲主要終端市場提供業內領先的 DRAM 和 NAND 技術,併爲客戶提供新的解決方案,其中,兩大先進產品1αnmDRAM和176層 NAND Flash已佔公司產量的絕大部分,而超過75%的客戶收入來自長期協議;

5、受益於智能手機、服務器的更新換代,DRAM、NAND密度得到了提升,加上電動汽車ADAS的加速採用,以及DDR5的推廣應用,市場對DRAM、NAND的需求將進一步提升,預計22年NAND需求將增長30%,DRAM需求將保持中高雙位數增長;

6、隨着1α DRAM和176層NAND產品在主要終端市場的成功推出,加上這兩大產品組合提供的良好成本結構,美光在先進工藝技術的市場部署將領先行業數個季度。另外,美光計劃於24年開始通過1-γ節點在EUV上實現量產,將EUV與多圖形浸沒式光刻技術相結合,以保持公司在DRAM技術的領先地位。

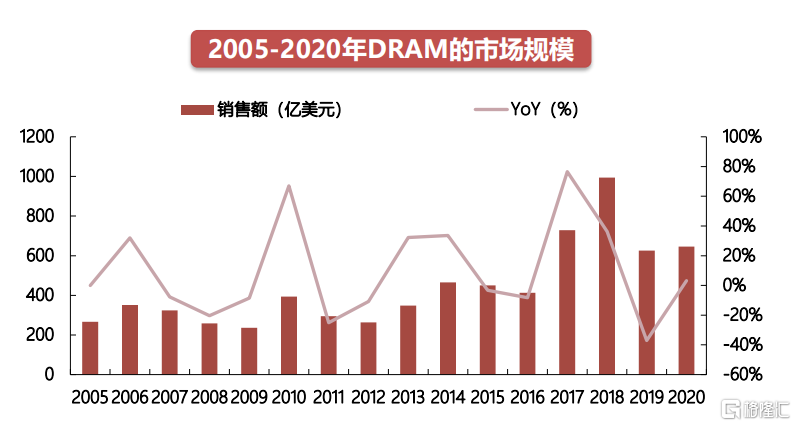

存儲器是全球半導體最大的細分領域,市場空間廣闊,20年DRAM(53%)和NAND Flash(42%)合計佔據存儲芯片95%的市場份額。從銷售額來看,全球半導體佔比最大的領域是存儲器和邏輯芯片,在20年佔比均達27%。其中,DRAM以其經濟、可靠、高效的特點,被廣泛運用於移動設備、服務器、PC等市場,佔20年存儲器市場規模的53%,市場價值達854億美元。

內存芯片標準化程度高,DRAM行業採用IDM重資產運營模式,各廠商競爭的核心在於製造工藝與生產規模。由於DRAM製程工藝緊跟摩爾定律,轉變較快,廠商大多採用IDM模式,同時進行技術研發及產能投資,因此也需要較大的出貨量以攤平生產及研發成本。IDM模式下,高昂的廠房設備投資及後續的大額研發管理費用,形成較高的行業壁壘,市場集中度不斷提升。歷經多輪週期洗牌,DRAM行業目前爲三星、SK海力士和美光三大寡頭所壟斷,CR3≈95%。其中,三星穩居全球DRAM龍頭,SK海力士、美光緊隨其後。在沒有關鍵技術突破的前提下,馬太效應將持續,當前三大巨頭壟斷格局將保持。

在疫情、5G、AIoT、電動汽車應用等的共同推動下,DRAM市場持續受益。疫情促使全球數字化轉型,加大了對雲服務的需求;5G、AIoT帶來的無人駕駛及物聯網,又需要DRAM作爲硬件基礎。

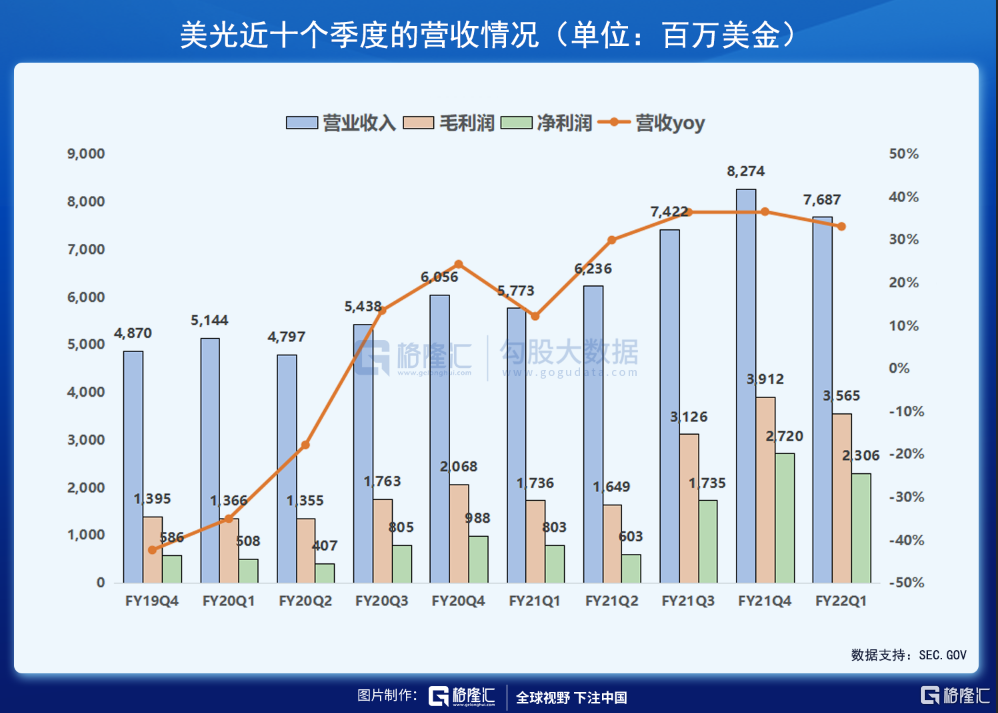

作爲全球DRAM和NAND存儲芯片龍頭,美光也在DRAM的週期回暖中實現營收V型反轉。在強勁的產品組合勢頭的帶動下,美光FY22Q1業績穩健:營收同比增33.2%至76.87億美元,超預期的76.5億美元;毛利同比增105.4%至35.65億美元;淨利同比增187.2%至23.06億美元;攤薄後EPS同比增187.3%至2.04美元。

截止21年12月27日收盤,美光科技年內漲幅爲25.78%,有一半以上的漲幅(15.12%)是受12月20日盤後發佈的FY22Q1財報推動的,跑輸同期納指100ETF(QQQ:29.23%)、標普500指數ETF(SPY:29.36%)及費城半導體指數(SOXX:47.59%)的漲幅。此前,市場認爲內存需求將會下降,導致供過於求,並導致內存價格暴跌,這使得在2021年的大部分時間裏,美光的股價一直受到打擊。

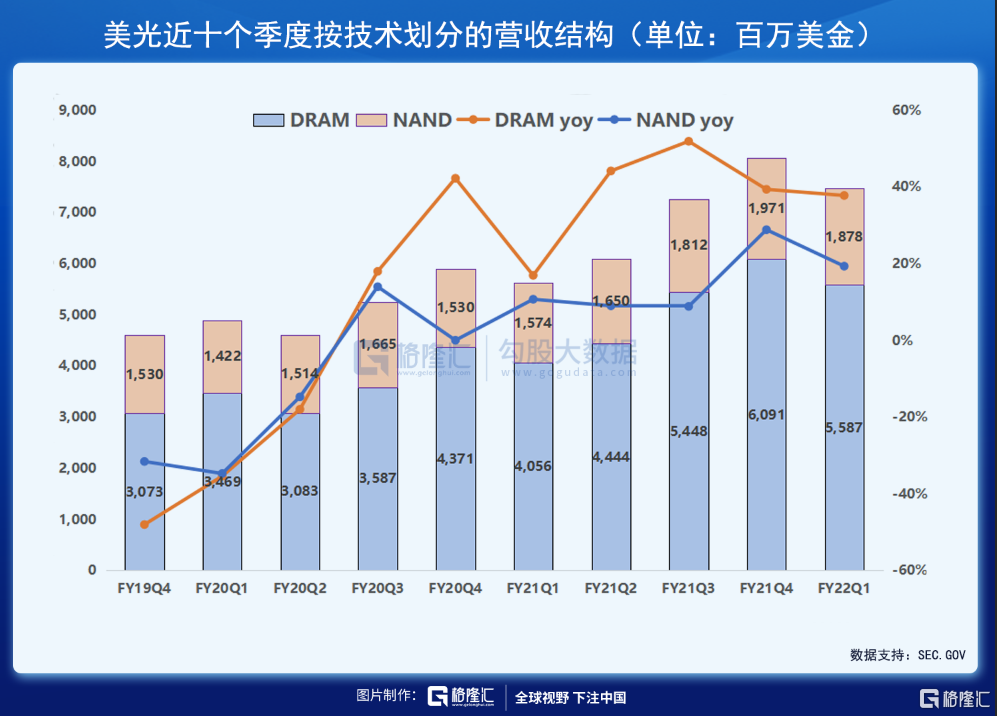

美光致力於爲主要終端市場提供業內領先的 DRAM 和 NAND 技術,並且爲數據中心、客戶端、移動、圖像和汽車客戶提供新的解決方案。按業務劃分,FY22Q1美光第一大核心業務DRAM佔總營收的73%,營收同比增37.7%至55.87億美元;另一核心業務NAND佔總營收比重爲24%,營收同比增19.3%至18.78億美元。其中,超過75%的客戶收入來自長期協議,與五年前約10%的佔比相⽐有了顯著增⻓,這有利於提高公司收入的確定性、穩定性、透明度和知名度。在供應商⽅⾯,公司已與相關供應商達成戰略協議,以確保⽣產產品所需的某些組件的供應,供應緊張狀況預計將在22年逐步改善。

DRAM芯片需求正處於智能手機&服務器&AloT推動週期

來源:方正證券

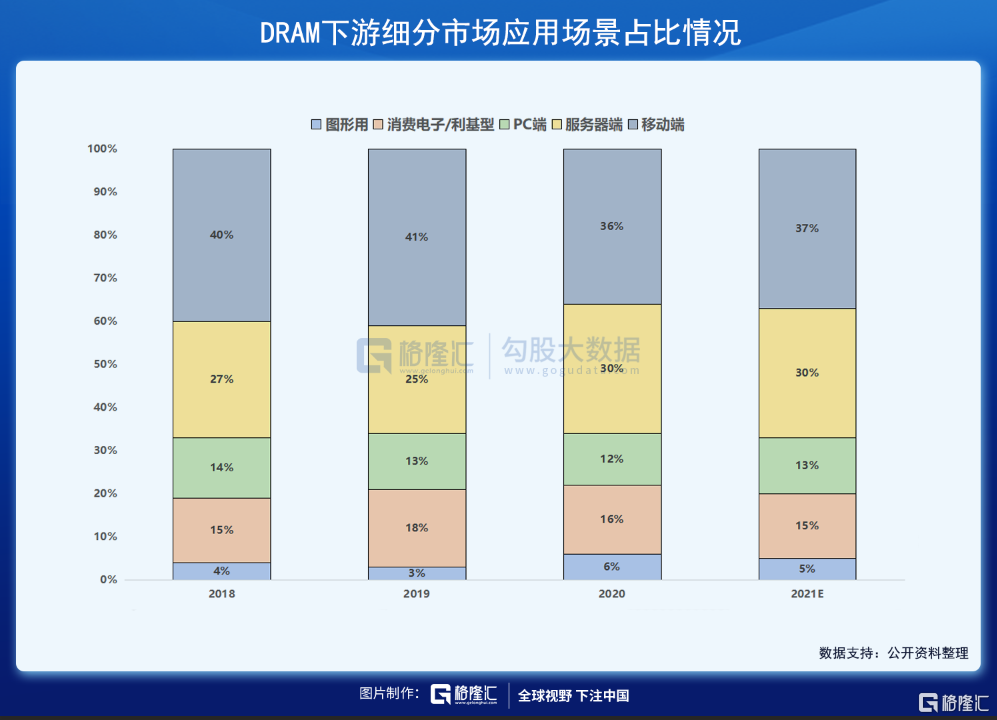

DRAM下遊細分市場應用場景集中,主要應用於智能手機和平板電腦、服務器及PC。在5G熱潮推動下,移動端和服務器端DRAM需求旺盛;PC端進入存量替代市場,出貨穩定;較爲低端的DRAM主要用於消費電子/利基型產品;GDDR存儲芯片則爲圖形專用。

智能手機和平板電腦是移動端DRAM最重要的市場

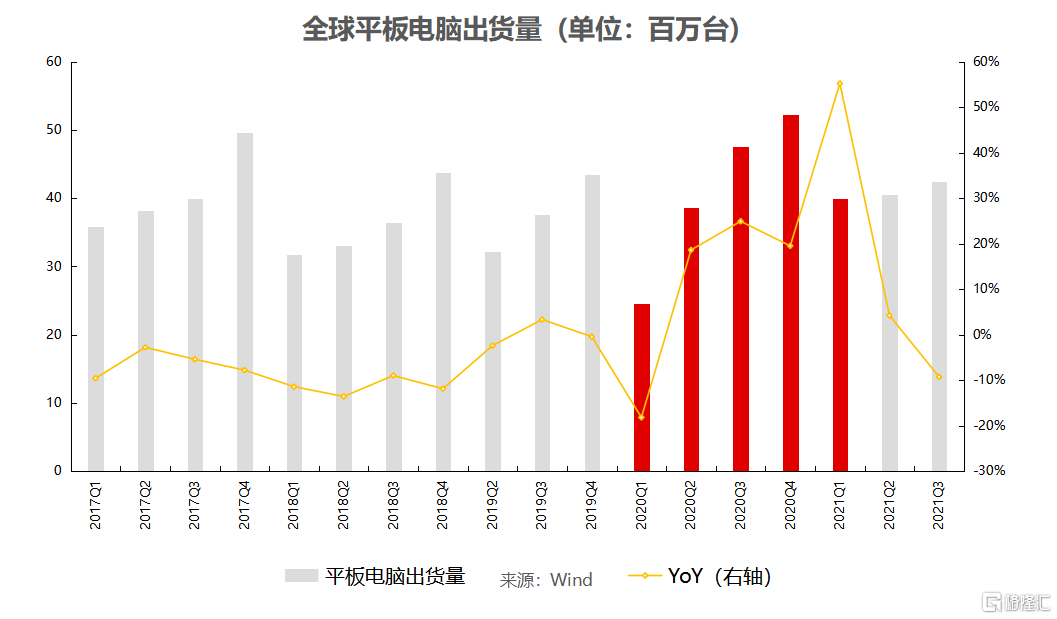

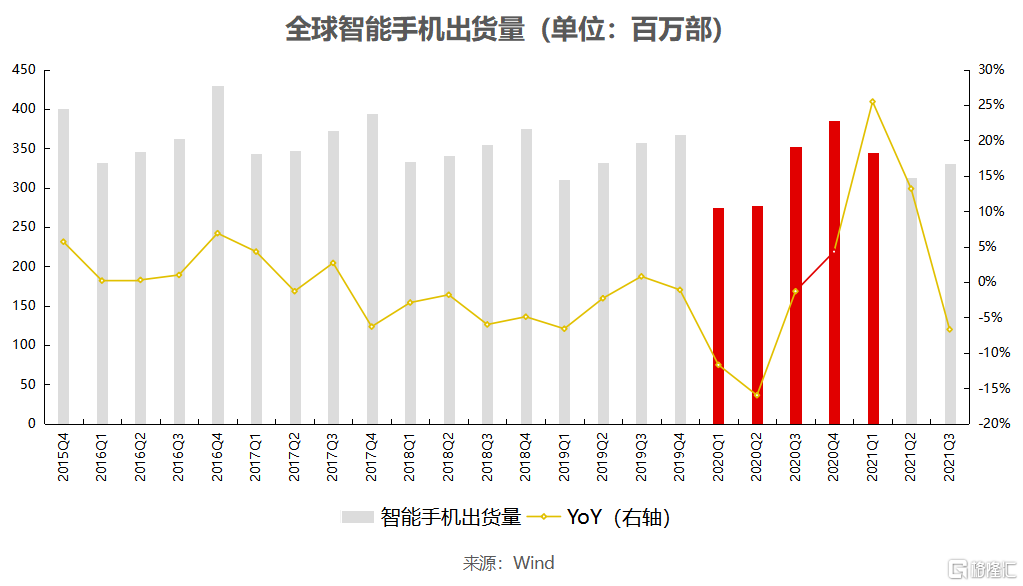

在12年超越PC端後,移動端便成爲DRAM最大的市場,20年佔總出貨量的36%。據IDC,20年平板電腦和智能手機出貨量分別爲1.63億臺和12.94億臺,兩者爲移動端DRAM的主要市場。

LPDDR3應用於最大的中低端智能機市場,但隨着市場的逐漸飽和,LPDDR4成爲主流。自20年2月初美光發佈全球首款量產的LPDDR5 DRAM芯片以來,LPDDR5逐漸成爲最先進5G手機的標配,但由於成本高且持續的缺貨,暫時還無法成爲主流配置。另外,FY22Q1美光旗下基於1-α的全球首款LPDDR5X芯片在聯發科進⾏了抽樣驗證,展現了美光在移動市場的領導地位。

在最新財報中,美光預計5G智能⼿機銷量將在21年超過5億部,22年將達到7億部。而由於5G⼿機內存⽐4G手機⾼出50%以上,NAND容量增加了⼀倍,進一步擴大了NAND的市場規模。

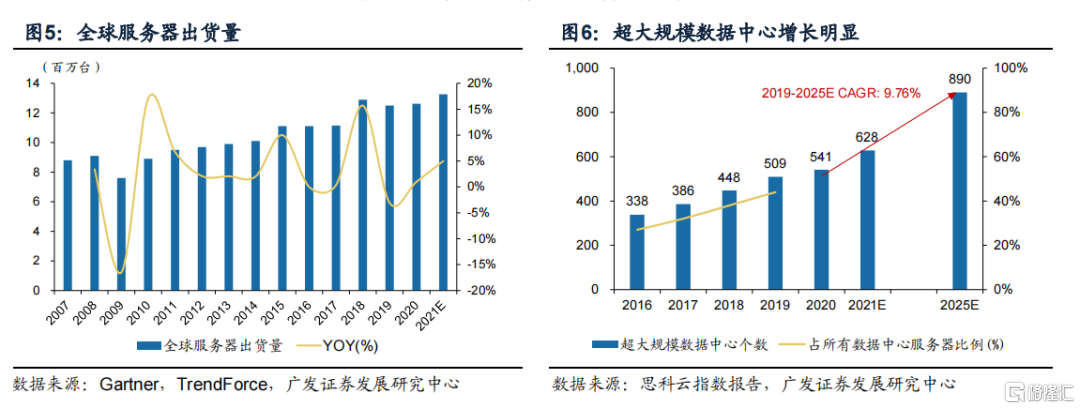

雲計算、5G、AIOT等驅動服務器市場繼續維持高景氣度

近年來,在雲服務、5G、AIOT等的推動下,計算需求大幅增長,作爲數據存儲與運算的物理基礎,服務器出貨量平穩上升,維持着較高的景氣度。據Gartner,20年全球服務器的出貨量同比增3.9%至1260萬臺。同時,在服務器核心組件中,CPU、GPU 和 DRAM爲主要成本支出,合計佔比約 32%,在更高性能的服務器中甚至高達 50%-83%。

雲計算、大數據的興起,爲了滿足市場對更大數據容量和更快處理速度的需求,服務器持續地進行更新換代,推動了DDR技術的升級迭代。目前DDR4技術的發展進入成熟期,已成爲服務器內存市場的主流。爲了實現更高的傳輸速率和支持更大的流量,各大服務器提供商正着手佈局DDR5存儲產品。

參考DDR4芯片的滲透節奏,通常每一子代產品在上量後第一年末滲透率可達到20-30%左右,第二年末滲透率可達到50-70%左右,第三年末基本上就完成了市場絕大部分的滲透。未來三年,隨着DDR5的滲透和量價齊升機遇,市場規模可大幅增長。

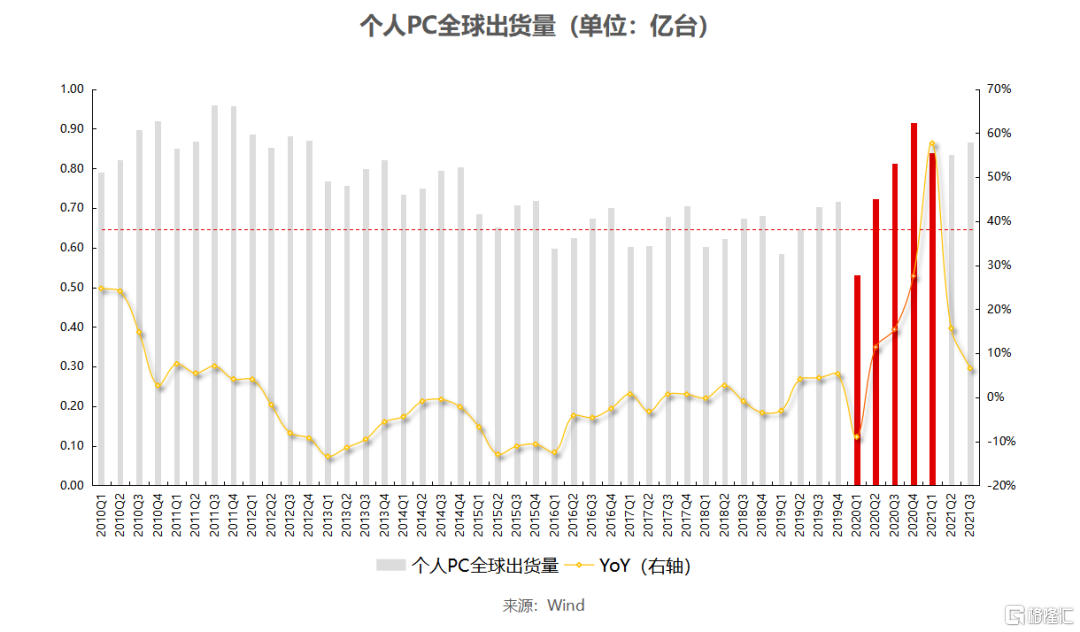

PC市場進入存量替換階段,市場規模趨於穩定,PC端DRAM出貨佔比逐年降低

隨着智能手機及配套生態的持續發展,PC的出貨量自2011年起就呈緩慢下降趨勢,至19年才實現正增長。自2015年以來,PC每年的出貨量保持在2.5-3億臺之間,隨着移動端及服務器端DRAM的放量,20年PC端DRAM佔比進一步降至12%。當前,由於奧祕克戎新毒株的肆虐,海外疫情形勢依舊嚴峻,居家辦公學習所帶來的強勁需求將至少持續到21年上半年,但PC終端市場需求已有企穩的跡象。

在DDR5方面,美光於21年10月末推出全新Crucial英睿達DDR5臺式電腦內存產品,爲消費者提供下一代臺式電腦所需的高速度和海量帶寬。與主流產品 DDR4 內存相比,DDR5的數據傳輸速度提高了50%,可爲主流PC用戶提供發燒友級別的性能。預計22年,DDR5將在PC領域率先增長,但由於關鍵零部件短缺,將出現供不應求的狀況。在處理器領域,採用DDR5處理器也將於22年面世,在上量之後,DDR5在22年下半年的增速將快於上半年。預計到22年年末,DDR5將佔DRAM市場的20%。

FY22Q1,由於⾮內存組件的短缺影響了內存供應商構建DDR5模塊的能⼒,DDR5產品明顯供不應求。未來,隨着非內存元件(主要爲兩大關鍵元器件:PMIC 電源管理芯片和VRM)的供給短缺得到緩和,22年DDR5的市佔率將進一步提升。目前主要支持DDR5的平臺爲Intel的12代酷睿Alder Lake以及AMD的Zen4架構EPYC,預計DDR5對DDR4芯片的替代可能要在23年下半年才實現。

汽車和工業領域將是未來十年增長最快的內存和存儲市場

作爲汽車和工業市場份額的領先者,美光10%以上的收入來自這些終端市場。在短期內,非內存部件短缺限制了21年汽車單元的產量(與上年持平),大大低於終端消費者的需求。而由於電動汽車採用ADAS速度的加快,特別是電動汽車的採用速度加快,再加上非內存部件短缺的緩解,22年的汽車單元產量將增加,F22Q1汽車收入將保持25%的強勁增長。另外,美光還與聯電達成了一項新的供應協議,以提高通過NAND解決方案支持汽車客戶的能力。總的來說,汽車市場中DRAM含量未來三年CAGR將約爲40%,汽車功率套件中的NAND 未來三年CAGR也將超過50%。

美光在DRAM製程與NAND技術方面保持先進地位

1znm和 1αnmDRAM節點的組合構成了美光DRAM產量的大部分。美光於21年1月末宣佈開始批量出貨基於1αnm製程工藝的DRAM內存芯片,主要應用於英睿達品牌DDR4內存條及旗艦手機搭載的LPDDR5等產品。相較1znm,1αnm製程工藝可將容量密度提升多達40%,同時還能讓功耗降低15%,讓5G手機性能更好、機身更輕薄、續航更持久。DDR4、LPDDR4甚至是DDR5,同樣都能使用這種新工藝,並支持智能手機、筆記本、臺式機、服務器、嵌入式等各種應用設備。

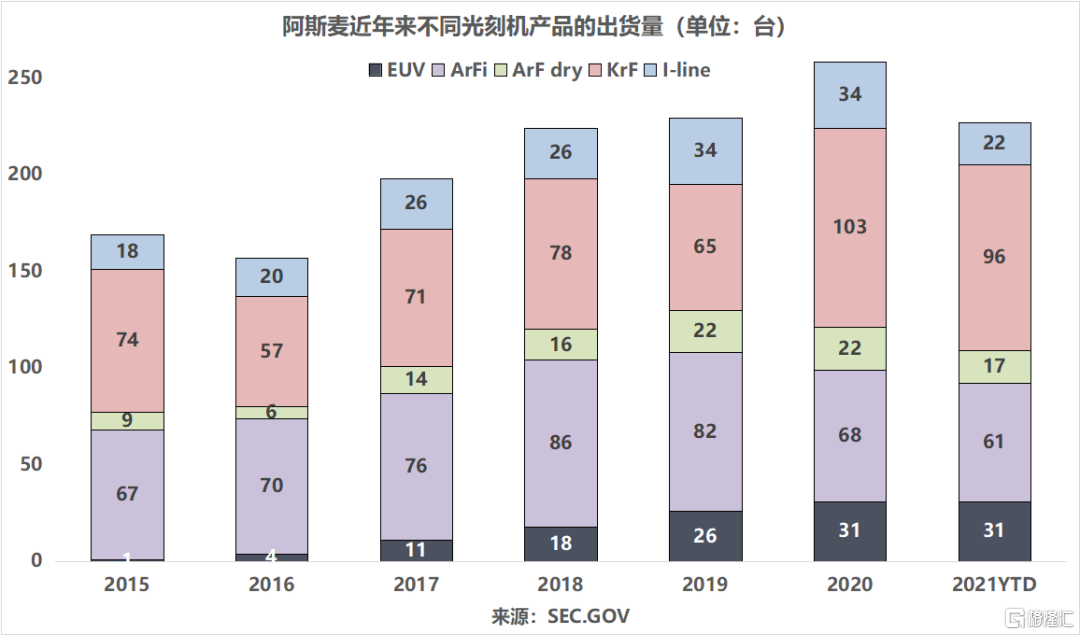

未來,美光計劃在24年開始,通過1-γ節點在EUV上實現量產,將EUV與多圖形浸沒式光刻技術相結合,有助於公司保持DRAM技術的領先地位。目前,DUV技術的精確度已接近極限,下一代13.5nmEUV光刻機是DRAM工藝節點實現10nm以下突破的關鍵,EUV可以通過減少光罩次數來進一步壓低成本並提高產能。但ASML的EUV一年僅出貨幾十臺,難以滿足當前需求。三星在20年展開EUV技術試生產階段,已出貨首批用EUV進行製造的1Xnm級別DRAM,儘管當前EUV經濟效益低於DUV,但隨着DRAM工藝技術的進步,EUV必將是搶佔未來市場的關鍵所在。

在NAND方面,美光已從浮動柵成功過渡到替代柵極架構(replacement gate),並制定了幾代的擴展路線圖。美光於20年11月量產全球首款176層3D NAND Flash,較上一代128層3D NAND,堆疊層數提升40%,數據讀寫延遲改善了35%以上,極大地提高了應用的性能,有利於提升移動設備、汽車、客戶端(PC)和數據中心等應用的存儲能力。同時,美光於21年7月末宣佈已開始批量出貨全球首款176 層 NAND通用閃存 (UFS) 3.1 移動解決方案。該產品專爲高端旗艦手機量身打造,與前代96層USF3.1存儲設備相比,可實現75%的順序寫入和隨機讀取性能提升,從而釋放 5G 的潛力——僅需 9.6 秒即可下載一部兩小時的 4K 電影。當前,176層 NANDFlash已佔據公司NAND產量的絕大部分。

展望未來,美光預計全行業22年NAND需求將增長30%,與行業長期的CAGR一致,DRAM需求將保持中高雙位數增長;美光22年DRAM和NAND出貨量預期與行業保持一致,下半年出貨量增長更快。關於下季度指引,公司預計FY22Q2營收爲73-77億美元,GAAP準則下攤薄後EPS爲1.73-1.93美元,非GAAP準則下攤薄後EPS爲1.85-2.05美元。

在馬太效應之下,資金和技術壁壘較高的DRAM行業將繼續保持寡頭壟斷格局;而受益於智能手機、服務器的更新換代,DRAM、NAND密度得到了提升,加上電動汽車ADAS的加速採用,以及DDR5的推廣應用,市場對DRAM、NAND的需求將進一步提升。而隨着1α DRAM和176層NAND產品在主要終端市場的成功推出,加上這兩大產品組合提供的良好成本結構,美光在先進工藝技術的市場部署將領先行業數個季度。

注:本文由美股研習社團隊原創,轉載請註明出處,謝謝!