本文來自:金十數據,作者:楊斯琪

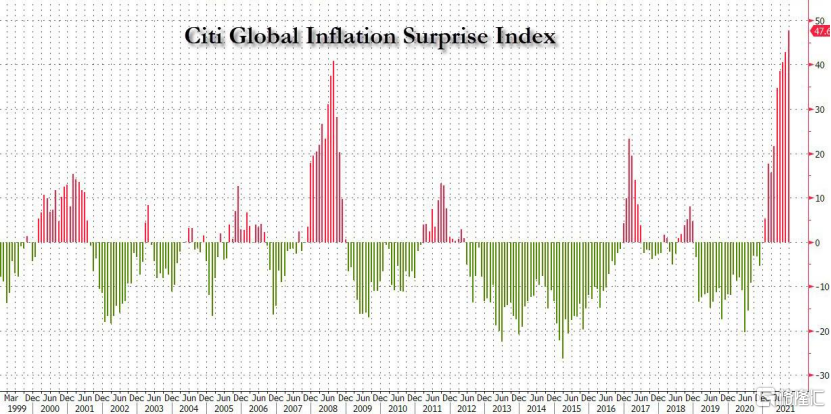

隨着花旗全球通脹意外指數飆升至有史以來的最高水平,華爾街開始越來越擔心滯脹。

下圖為花旗經濟意外指數,可以明顯看出指數已轉為負值,並且從歷史情況來看,該水平表明經濟已經進入放緩的狀態。

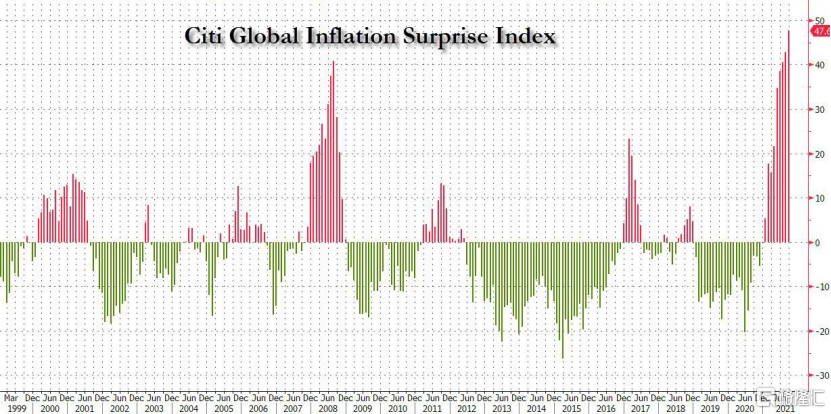

那麼市場是如何定義滯脹的呢?德意志銀行Jim Reid對華爾街專業人士的調查顯示:

43%的人將滯脹定義為“零或負增長和遠高於目標的通脹”;

30%的人將滯脹定義為“增長低於趨勢水平,通脹高於目標”;

25%的人將滯脹定義為“經濟增長的明顯放緩和通脹的強勁回升”。

Reid表示,他非常驚訝市場對未來12個月內更可能出現某種形式的滯脹有如此強烈的共識,認為美國發生滯脹的機率為22%,歐洲則為33%,但對於英國,這一概率達到了驚人的54%。

大約40%的人認為美國明年增長將低於預期。根據德銀策略分析師的解釋,這實際上意味着,如果這些數字是正確的,那麼當前市場就是被嚴重錯誤定價的了。Reid的直覺是,雖然通脹風險升高,但遠不及“滯脹”水平。

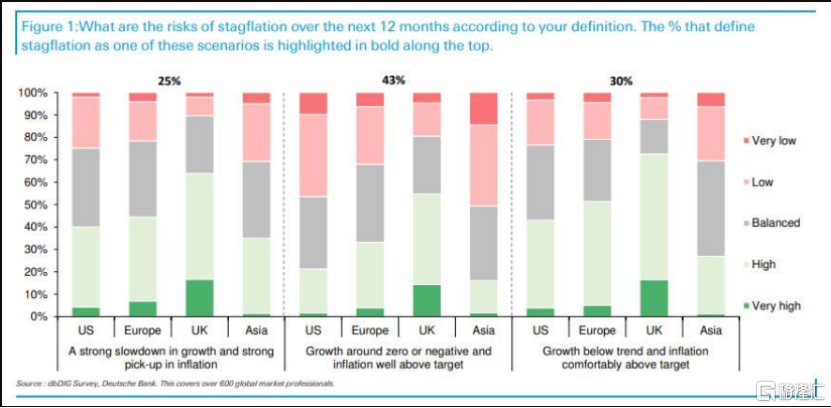

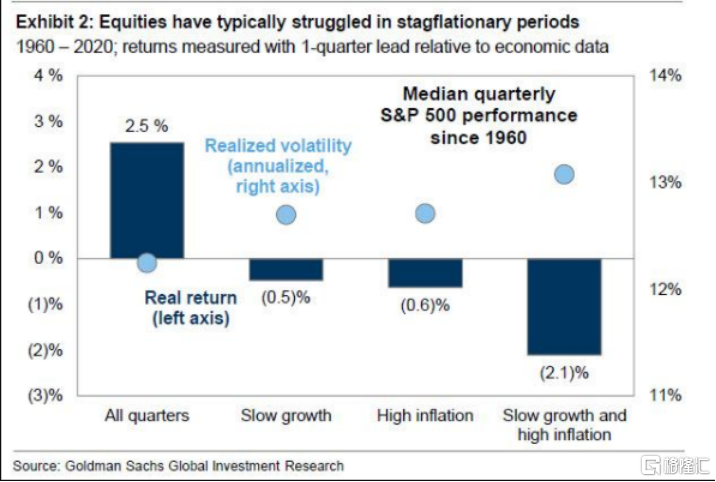

高盛首席美國股票策略師David Kostin給“滯脹週期”下了一個定義,即連續兩個或兩個以上的季度核心CPI通脹跑贏美國實際GDP的增長率至少50個基點或以上。Kostin多次重申,“高盛經濟學家不認為當前環境是滯脹的”,但他承認“滯脹環境中,股票的疲弱歷史表現有助於解釋為什麼投資者會感到擔憂”。

滯脹的情況下,股市會有如何表現

高盛計算出在過去的60年裏,標普500指數每季度產生總回報的中位數為2.5%,但在滯漲環境下,季度回報率降至-2.1%,比在經濟增長疲軟或高通脹環境下的數回報率中位數還要差。

Kostin根據歷史數據指出:

“近幾十年來,美國股票投資者幾乎沒有經歷過滯脹。”

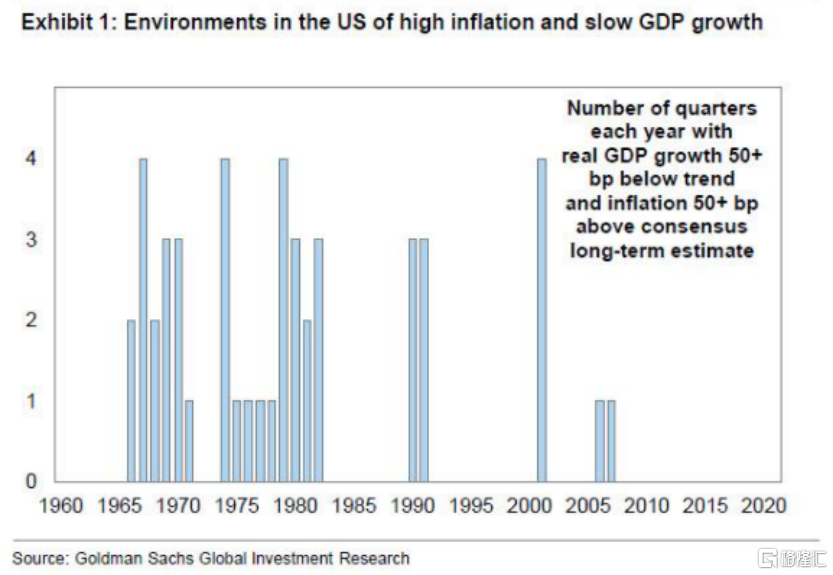

如下圖所示,自1960年以來,已有41個季度(17%)符合他對於滯脹的定義,但其中絕大多數發生在1960年代末至1980年代初之間。而進入21世紀後,直到現在,似乎確實沒有出現符合定義的滯脹階段。

在歷史上的滯脹環境中,股市的多數疲弱現象都可歸因於企業利潤率的壓力。這是因為滯脹與實際收入穩定有關,利潤率和實際利潤不斷下降,表明企業難以迅速提高價格,無法抵消不斷上升的投入成本。

除了收益方面的不利因素外,高盛還指出,在滯脹時期,隨着利率上升,市盈率也出現了小幅下降。

滯脹期間誰是贏家,誰是輸家?

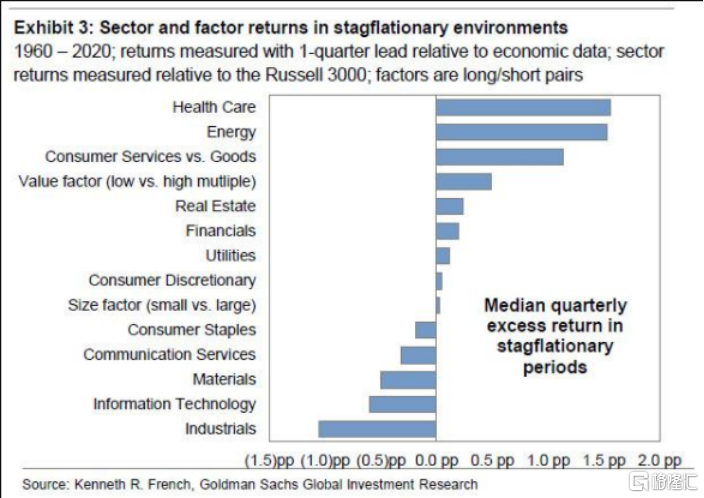

在行業層面,能源和醫療保健股通常在滯脹時期產生最強勁的回報。這或許可以解釋為什麼在過去的一個月裏,能源板塊一直是市場上最強勁的板塊,上漲了14%,原油價格也出現同等漲幅。而醫療板塊卻下跌了6%,較標準普爾500指數落後3%。這種背離的結果暗示,與關注滯脹環境中經濟增長疲弱的類型相比,這種動態更符合市場對增長和通脹上升的定價。

高盛似乎也想表明,市場對滯脹風險的定價存在嚴重錯誤。正如德意志銀行的Jim Reid早些時候所指出的那樣:

“鑑於高盛越來越頻繁地下調美國GDP的增長預期,在我們看來,這一選擇要現實得多。在滯脹環境中,工業和信息技術通常是表現最差的板塊。”

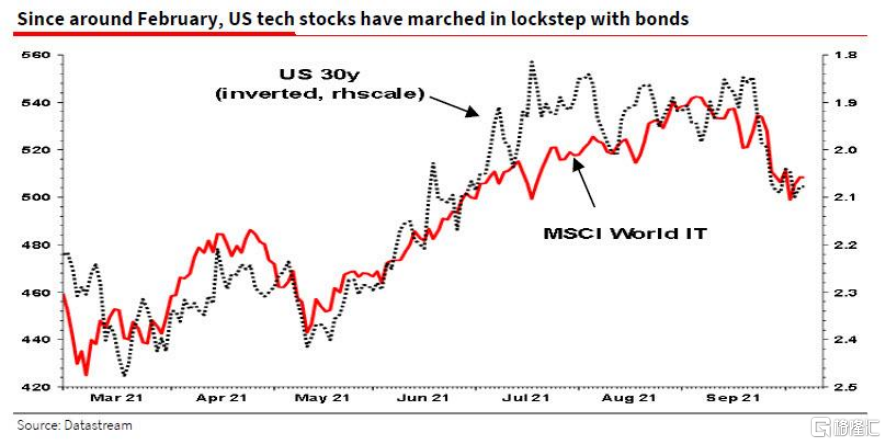

目前,由於該行業向軟件及服務業的快速轉型,使得投行在對其進行估值時,給出了比大多數其他板塊的股票更高的市盈率和增長空間,導致使其對實際利率更為敏感。

法國興業銀行的策略分析師Albert Edwards上週指出,科技股與美國國債收益率掛鈎:

“如果美國30年期國債收益率從目前的2.1%升至2.4%,這將使科技股價格下跌約15%。如果美國10年期國債收益率從目前的1.5%升至2.25%,我們或許會見證一場科技股大熊市!”

高盛另外指出,滯脹與消費者支出行為的轉變以及服務公司相對於銷售商品的公司的表現有關。在滯脹環境下,若商品的實際個人消費支出以1%的中位數年增長率增長,則服務業將增長3%。

高盛指出:

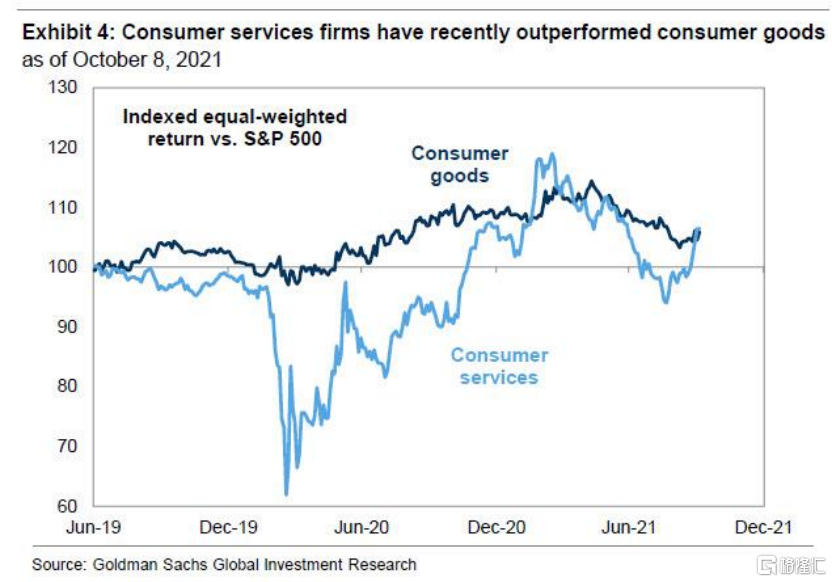

“在滯脹期間,餐飲和娛樂等消費服務行業每季度的表現,高於服裝和零售等商品行業超過100個基點,而在其他時段內表現則基本一致。”

自6月以來,消費品公司表現以來一直落後於標準普爾500指數,見下圖所示。

滯脹對生活的方方面面產生不利影響的另一個證據是,從歷史上看,滯脹不僅對經濟增長造成壓力,還對家庭財富的增長帶來強勁阻力。美國自1960年以來,家庭淨資產的實際增長率中位數為每季度0.5%,但在滯脹期間僅為0%。在滯脹期間,房價通常下跌,而黃金則升值。

有趣的是,高盛一貫的看漲觀點與摩根士丹利的看跌觀點出現了巨大分歧,大摩策略分析師Michael Wilson上週表示,他預測股價“冰火兩重天”的情景即將到來,許多公司在非定期報吿中指出公司當前存在嚴重的供應鏈問題,這可能將導致未來幾天股市下跌超10%。

此前,高盛預期標普500年末時收於4700點,而摩根士丹利則認為收於4000點。