本文來自:金十數據

儘管標普500上週早些時候出現了短暫波動,但現在已經恢復了上漲勢頭。高盛的David Kostin指出,標普500指數長時間沒有回調,上一次5%的回調在179個交易日之前,該指數曾最多404天未回調。

指數連續上漲讓人想起“滾動修正”概念,這是由摩根士丹利的Mike Wilson提出的,該概念認為儘管指數相對穩定,各種產品的回調越來越頻繁,對投資者來説就像大範圍市場回調一樣痛苦。

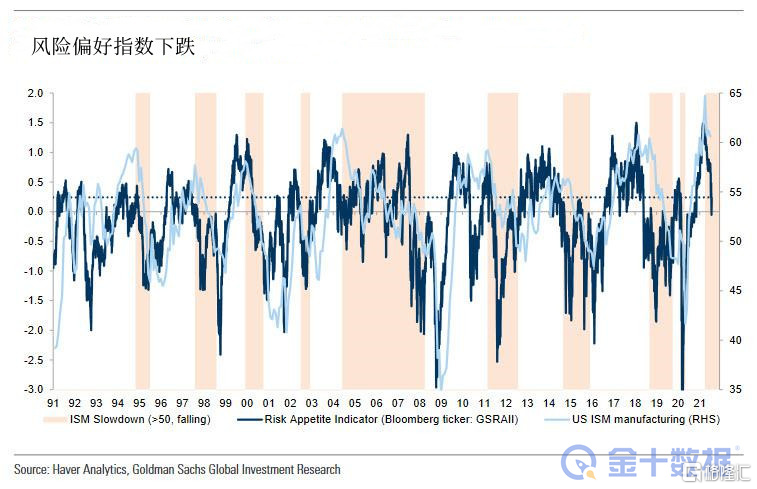

這或許能解釋,為什麼標普500指數一直處於歷史高位,但市場卻存在明顯的緊張恐懼感,比如,最近高盛風險偏好指數暴跌至負數。

標普500指數一直處於高位,這表明投資者認為,如果市場拋售,高波動性將回歸。

高盛最近警吿稱,10%的回調風險有所上升,這並不意外。

摩根士丹利日益謹慎,公開警吿近期將出現“重大調整”。

另外,高盛也敦促客户在短期內減少股票風險敞口,高盛的客户越來越擔心德爾塔病毒對經濟增長的影響,質疑當前經濟復甦道路。

也許察覺到了客户的憂慮,Kostin試圖恢復公眾信心。他認為德爾塔病毒構不成市場風險:

“疫苗接種,家庭和企業對股票的需求等因素會推動資金流入股市。”

Kostin指出:

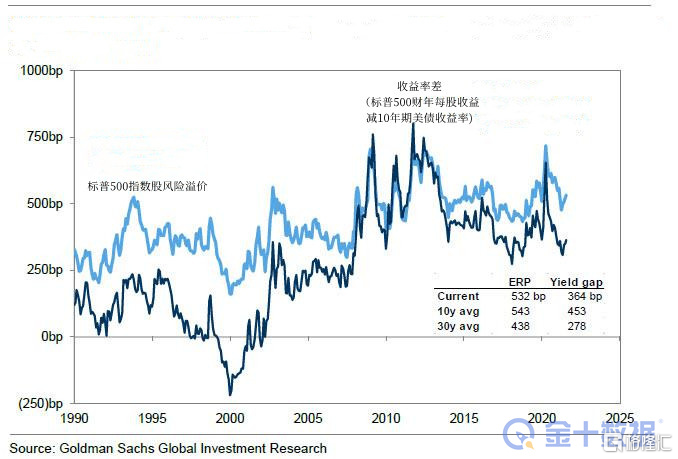

“最近市場悲觀情緒使股票估值相對於債券來説更具吸引力。”

他指出,標普500收益率和目前10年期美債收益率相差364個基點,高於30年平均水平的278個基點,比兩個月前高出19個基點。同樣,其股息貼現模型隱含的股票風險溢價目前為5.3%,而30年平均水平為4.4%。

高盛首席策略師指出:

“我們的標普500指數年底目標為4300點,10年期美債收益率預期為1.9%,若模型增長和風險溢價不變,年底1.6%的美債收益率將把模型隱含的標普500指數的公平價值提高9%,升至4700點。我們的經濟學家預測經濟持續強勁,因此利率策略師預計利率將在今年下半年上升。”

Kostin表示:

“儘管標普500指數市盈率打破紀錄,市場中一些週期性和受疫情影響的領域為投資者創造了機會。”

高盛的經濟重啟概念股回報率為16%,但自6月初以來下降了12%。

與此同時,在各行業中,航空公司和酒店股在最近幾周表現落後。高盛預測,如果看好經濟前景的預期成真,股票將在未來幾個月反彈。同樣,能源股較一個月前下跌了12%。高盛大宗商品策略師對石油看漲,石油股也藴含戰術機會。作為參考,Kostin敦促高盛客户挑選出近期下跌至少10%的週期性股票。

Kostin擔心成長股遠超價值股,市場廣度大幅縮減。

Kostin認為,投資者應該在受疫情影響的週期性股票戰術倉位與高質量長期成長股的戰略倉位之間取得平衡。然而,儘管經濟增長正在減速,但異常強勁的GDP增速和利率上行風險表明,投資者不應完全轉向成長股。

“即使近期經濟數據令人失望,利率意外下降,成長股的表現也比模型預測更好。”

他還指出,高盛經濟學家的預測表明,成長股在2021年底或2022年初持續跑贏市場之前,短期內會出現更多波動。因此,他建議投資者關注定價能力高的股票以及高增長的投資比率。

過去,市場廣度大幅縮減之前,標普500指數的回報率都低於平均水平,跌幅也高於平均水平。為了緩解投資者的緊張情緒,他補充道:

“最近的下跌尚未達到警吿信號水平,儘管高頻廣度指標下降幅度更大,但這些高頻指標與隨後的市場回報之間並無明確關聯。”

如果德爾塔病毒、市場廣度縮減、以及潛在的經濟放緩都不是主要的擔憂,什麼才是呢?Kostin認為:

“高質量成長股面臨的風險本質上是政治風險。拜登的行政命令強調了監管機構對市場集中度的關注,尤其是大型科技公司的市場集中度。”

Kostin預計,總統的行政命令會對併購活動產生影響,但他認為當前股票估值並未反映監管風險,不確定因素太多,沒必要回避這些股票。

Kostin指出,拜登的税收計劃以及國際社會都重點提高跨國公司的有效税率,税收改革也是一大風險。高盛估計,拜登的税收計劃將對標普500指數科技股每股收益造成約10%的損失。

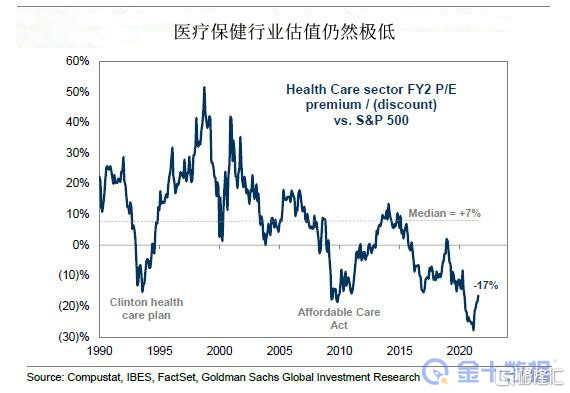

其次,Kostin警吿稱,政治風險也拖累了醫療保健行業,該行業通常在經濟增長減速和實際利率上升的環境中表現出色。醫療保健股與標普500指數的市盈率差距接近歷史最高水平。

總之,高盛建議對受疫情影響的週期性股票佈局戰術性頭寸,投資高質量長期成長股。另外,一旦政策不確定性消散,醫療保健股的表現會更好。