過去,永輝超市是A股槓槓的大白馬。現在,永輝卻成為了財富收割機,讓投資者苦不堪言。

2018年1月25日,永輝股價盤中創下11.83元,市值高達1125億元。然後,股價見頂之後,卻是漫漫熊途,上上下下幾個大波段,並在去年7月後迎來了慘烈的主跌浪。截止最新,永輝較歷史最高價回撤超過53%,市值蒸發600億,怎一個慘字了得?

永輝股價走勢圖 ,來源:Wind

過去2年,A股多數白馬走出了相當亮眼的行情,翻倍、乃至幾倍都不在話下,然而過去讓投資者倍感驚喜的永輝究竟為何跌跌不休,乃至股價慘遭腰斬呢?

資本市場是所有參與者用真金白銀投出的票。股價的暴跌走勢本身已經很説明了:不太看好永輝的前景。那麼,永輝基本面邏輯在過去2-3年究竟有沒有發生深刻變化?

01

業績大變臉

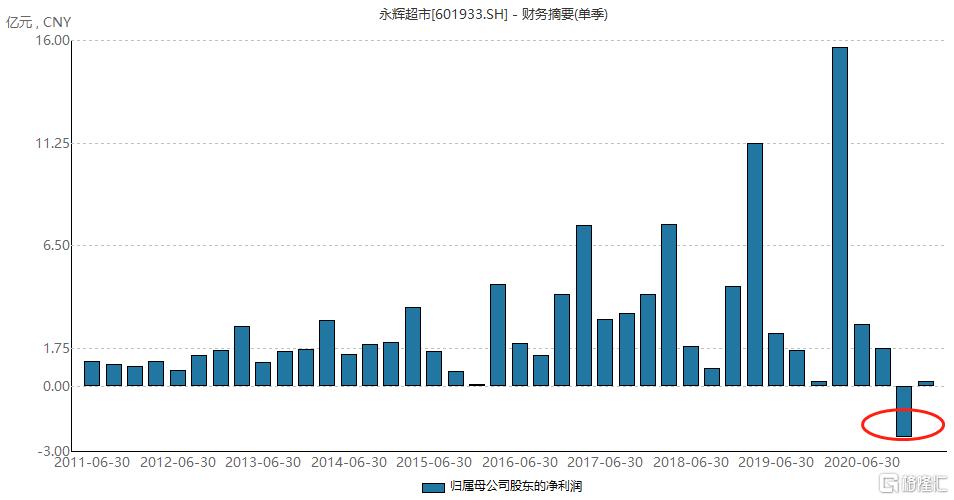

2016-2017年,永輝超市的歸母淨利潤增速分別高達105%、46.3%。市場也給予了充分定價,2年時間股價翻了200%。然而,2018年及以後,業績開始變臉,增長越來越力不從心。

永輝核心財務數據,來源:Wind

2018—2020年,永輝歸母淨利潤分別為14.8億、15.64億、17.94億(扣非5.8億),同比增速分別為-18.5%、5.6%、14.76%(扣非-45.4%)。看絕對值,2020年還不及2017年。可見最近3年,永輝還在走下坡路。利潤不增反降,市場也很直白粗暴,走出了“戴維斯雙殺”的慘烈行情。

2020年下半年,永輝超市業績惡化,第三季度同比增速相較於上半年大幅下滑,第4季度更為誇張,淨利潤鉅虧2.34億元,為上市10年首次出現單季利潤虧損。

單季歸母淨利潤統計,來源:Wind

2020年Q4,營收和營業中成本分別為205.3億、209.4億,2019年同期為213.3億、211億。細分來看,去年Q4管理費用為5.52億,2019年同期比較異常,僅為1.8億,主要邏輯是剝離永輝雲創導致管理職工薪酬大幅下降。

去年Q4主營業務外利潤有3.06億,包括+11.97億公允價值變動淨收益,資產減值損失6.92億,投資淨收益損失2.57億,而2019年同期主營業務外利潤為-2.59億。可見去年Q4大幅鉅虧,增速相較於2019年同期大幅下滑,主要邏輯是營收下降了,但成本居高不下,而不是券商機構分析的資產減值損失導致單季度鉅虧(PS:為何不提12億公允價值變動帶來的利潤增長呢!)

2021年一季度,永輝業績繼續大變臉。總營收為263.3億元,同比大幅下滑10%,歸母淨利潤為0.23億元,同比大幅下滑98.5%。主要邏輯是2019年Q1疫情紅利導致單季基數過高,新租賃準則導致財務費用大幅激增至3.89億元以及公允價值伴隨市場大幅回落。

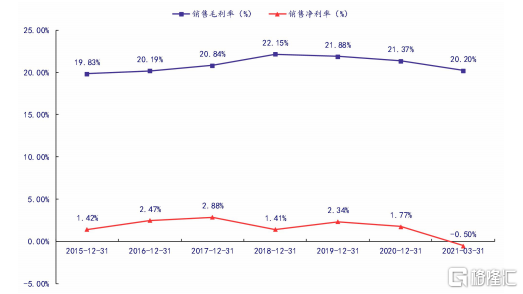

另外,我們關注到永輝核心盈利能力還在持續下滑。2018年,銷售毛利率高達22.15%,而今年一季度一路下滑至20.2%,累計下滑1.95個百分點。當然,淨利率也在下滑,一季度更是下滑至-0.5%。

永輝毛利率、淨利率走勢圖,來源:銀河

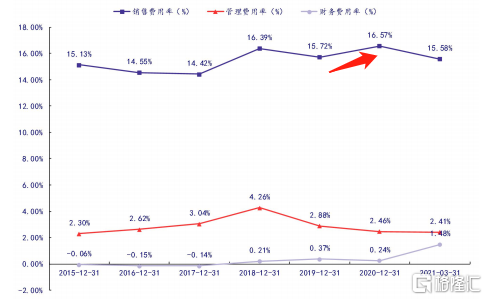

2020年,公司銷售費用率為16.57%,相較於2019年增加0.85個百分點,而同期管理、財務費用率有所下降。今年一季度,財務費用率從去年末的0.24%抬升至1.48%,主要是因為新租賃準則導致財務費用大幅攀升。

永輝三費費率走勢圖,來源:銀河

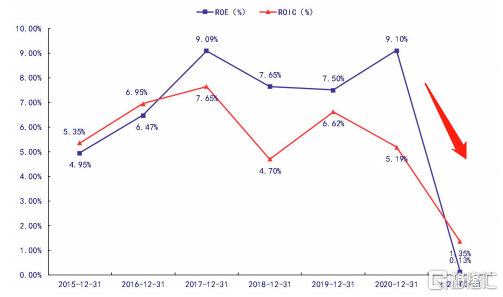

2015-2020年,永輝ROE分別為4.95%、6.47%、9%、7.65%、7.5%、9.1%,可見整體盈利水平還是比較低。當然,這跟零售商業模式有關。

永輝ROE、ROIC走勢圖,來源:銀河

02

基本盤不穩

過去那些年,永輝超市憑藉生鮮商品優勢,抓住了線下零售的發展紅利。公司生鮮大本營在福建,深耕多年,與一批優質供應商建立了非常牢固的供應鏈體系。

供應鏈優勢是永輝的競爭力。有一組數據,一般超市的生鮮損耗率為20-30%,而永輝長期在5%以下,通過原產地自採和直髮的供應鏈和物流佈局,能降低生鮮損耗率。

生鮮是線下零售高頻端,毛利率不算高,但能夠為其他毛利率更高的日用品零售商品導流。這是永輝建立起的經營壁壘。

有了這樣的核心優勢,過去永輝業績增長的基本盤在於不斷開店,擴大零售規模。我們看到,2016、2017年業績強勁的時候,開店增速是非常快的。到2019年,開店規模已經達到了205家,但2020年僅新增106家,低於2019年公司目標規劃。

細分來看2020年Q1/Q2/Q3/Q4分別新開門店16/15/27/56家,分別較去年同期變動-5/-48/-7/-28家,展店進度整體呈現出逐季放緩的趨勢。另外,截止今年4月29日,全國門店數僅為1022家,較2020年末僅增加5家。

可見,永輝開店增速明顯放緩,讓市場大感緊張,因為這意味着業績增長沒有了主力支撐。

此外,永輝同店銷售增速很慢,並不是過去業績增長的主要邏輯。2011-2020 年,永輝同店銷售增速分別為13.36%、6.5%、4.61%、4.44%、-2.03%、1.9%、2.2%、1.6%、2.8%、0%。

一個走量,開店規模增速快速鋭減,一個走質,同店銷售增速上不去。兩條腿不給力,業績也就不給力。

過去,永輝還有一個經營策略,就是股權投資。永輝兵分兩路,縱向投資供應鏈上游的企業,諸如國聯水產、湘村高科、星源農牧、金龍魚等;橫向投資與永輝在區域上形成互補的零售同行,諸如上海聯華、武漢中百、紅旗連鎖、百佳超市等。

但最終效果並不好,因為這幾年零售企業經營都不太好。對此,永輝開啟了斷舍離。比如,2020年永輝減持湛江國聯水產1839萬股,並且轉讓希傑富樂味永輝貿易有限公司(希傑富)30%股權。

在2020年董事長工作報吿中,永輝高層也承認:“過去我們側重於供應鏈上下游的投資,但實踐效果不好,形不成合力”。

可見當前的永輝遭遇了明顯的增長困境,這是股價暴跌的重要邏輯。

當然,永輝還有一個希望的種子——永輝到家。

2020年,永輝線上零售104.5億元,同比大增197.7%,佔到總營收比例的10%,較2019年抬升5.6個百分點。

分季度看,Q1-Q4線上營收分別為20.9/24.7/19.7/39.2億元,同比增長 230%/255%/158%/224%。可見在疫情防控進入常態化階段後到家業務擴張並未在居民需求有所回落的情況下出現下滑。

永輝線下的基本盤源於線上電商、以及線下社區團購等新興零售業態的巨大沖擊。而永輝線上業務或許只是一顆救命稻草,未來不太可能反轉把基本盤改為線上,而線下只是雞肋的存在。

可見,永輝的基本面已經發生了不小的變化。

03

尾聲

永輝業績遭遇大逆水,很重要的一個邏輯就是巨頭們在線下通過社區團購對於傳統線下商超進行了降維打擊。

去年下半年開始,美團、拼多多等互聯網巨頭集體殺入生鮮領域做大社區團購,以及燒錢補貼的市場競爭行為,讓這家生鮮超市企業一時間無力招架。雖然後有輿論以及反壟斷的壓力,但目前來看,還是熱火如荼的狂奔。

美團優選將2021年的年GMV鎖定在2000億,並將衝擊5000-6000萬/天的單量;多多買菜2021年的GMV目標則是1500億;橙心優選為1000億,興盛優選為800億左右。

據統計,興盛優選已經覆蓋18 個省近200個地級市,而美團優選、多多買菜和橙心優選都覆蓋了300個以上的地級市。並且,這些巨頭們已經開始滲透縣城下層市場了。

社區團購的大規模入局,讓永輝生鮮商品引流款的吸引力下降,過去建立的堅實經營壁壘受到衝擊。這是永輝面臨生死劫的最大挑戰,當然同行的家家悦一樣如此。

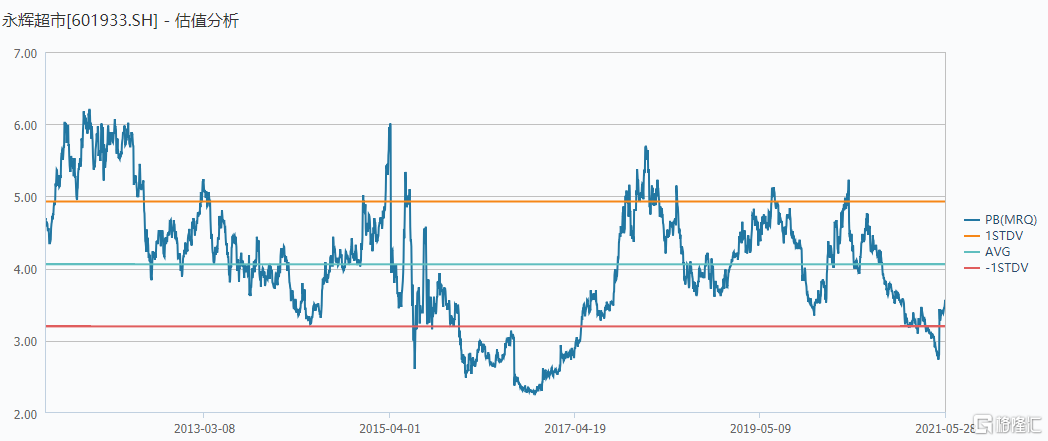

永輝股價持續下跌,估值已經回到了非常低的位置,看最新PB僅為3.52倍(PE失真,用PB粗略看估值),位於上市以來估值下線區間。為什麼市場會給如此低廉的價格?因為公司基本面已經惡化了。

永輝股價走勢圖,來源:Wind

對於中長期價值投資者而言,沒有基本面支撐的公司,即便估值再低,不值得入局持有,儘管短期存在估值修復的機會。

嗚呼哀哉!過去這匹大白馬可能在未來很難在“永輝”了。