1、美股指數嚴重分化,傳統行業崛起

昨晚美股市場走出了1993年以來的最嚴重的分化:道指創紀錄高位,而納斯達克100指數從高位下跌超10%。

納指高估值科技股持續大幅回調,FAANG市值合計蒸發1.3億元。特斯拉首當其衝,特斯拉大跌近6%,已經從高點回調37%。此外,蘋果、谷歌、奈飛跌4%,英偉達跌7%,Facebook跌3%。

另一邊,經濟復甦刺激行業輪動加速,順週期股強勢崛起,航空、服裝零售等傳統行業大漲,帶動道指盤中一度漲超600點,創下歷史新高。

邏輯上,美股成長股與價值股之間的板塊輪動,原因在於經濟復甦樂觀預期和流動性收緊預期的作用分化。

當前,關於美國經濟復甦的預期越來越足。

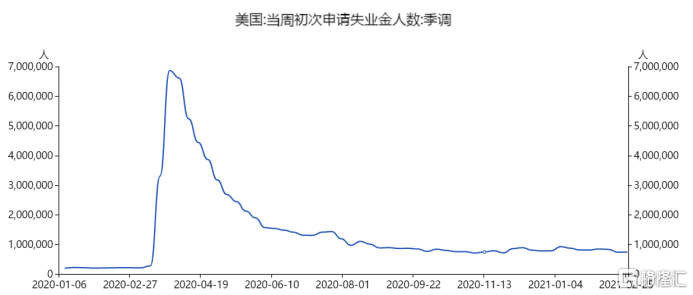

一方面,非農就業、製造業和服務業PMI等數據都錄得不錯的結果,加上疫苗接種慢慢控制住了疫情,因此經濟復甦的步態明顯。2月份美國非農就業崗位激增37.9萬個,1月該數字為16.6萬。同時,美國上週初請失業金人數為74萬,略好於預期的74.5萬。

另一方面,參議院通過了1.9萬億美元的經濟救助計劃,刺激法案預計將幫助美國經濟實現強勁復甦。財長耶倫週一也表態:明年美國經濟可能會恢復到疫情前的水平,我們正處於K型復甦。

對經濟復甦的樂觀情緒,以合理價格押注基本面改善,讓受疫情壓制的傳統行業股票重新登上舞台。尤其是航空股,在美聯儲大量放水的情況下仍然處於跌幅極大的狀態。

而經濟穩步復甦的負面影響就是,在貨幣政策和財政政策空間幾乎用盡的情況下,幾乎不大可能再出現釋放流動性的可能,相反經濟數據超預期實現的話,流動性拐點來得會更早。

高估值的科技股因放水已經具備了不小的泡沫,因此收水預期對其打擊也會是最大的。拿特斯拉來説,年交貨量不足100萬量的新能車,即便加上市場看好的軟件服務,880倍的估值也是相當樂觀了,更不用説暴跌前甚至高達1100的PE,危險程度比之互聯網泡沫時期更為嚴重。

至於FAAMG,嚴格來説泡沫程度並不大,但整體流動性收縮,也會有相應的擠出。

2、急跌反彈,“神祕力量”出手?

早盤港A兩地市場彷彿處在崩盤的邊緣。

盤中恆生科技指數、創業板指、深成指一度大跌逾4%,上證指數最高跌近3%。A股最慘烈的時候有4000多隻股票下跌,平均從高位下調近20%的各種“茅”再度全面下殺。反彈前,貴州茅台跌3%,三一重工、東方雨虹跌9%,隆基股份、立訊精密跌7%,寧德時代跌5%……

好在反彈來得及時,上午10點鐘左右,恆指翻紅並且漲幅不斷擴大,現報1.35%;恆生科技指數最高漲超3%,現漲1.95%。A股方面,三大指數盤中翻紅,穩定在零的水平線附近。

不過,截至上午收盤,還有超過3000只個股下跌。

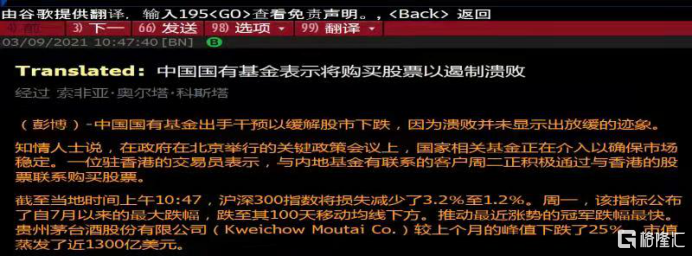

據彭博消息,反彈的原因似乎是有國家隊進場干預,以免出現踩踏潰敗現象。

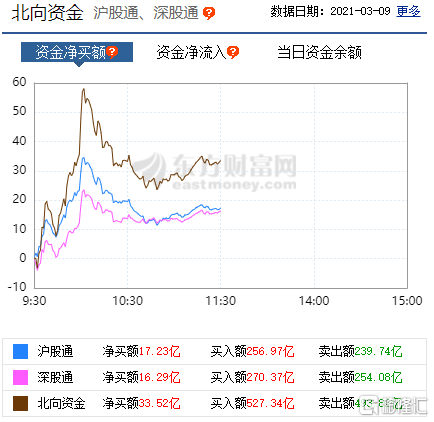

另外,大跌之時,北向資金在大量買入,目前淨流入逾36億元。

從行業來看,當前比較活躍仍是順週期股。旅遊股、機場股、餐飲股以及鋼鐵股領漲,大概率是因為外圍疫情及內部經濟環境向好,拉動相應行業的消費需求。此外,釀酒、保險、家電等不少基金機構重倉的板塊,已經成功翻紅,而軍工、化纖、半導體等還是跌幅較大。

相比於今天的驚天大逆轉,大家更關心的還是這輪迴調有沒有到底。

外圍市場上,影響A股最深的美股離底部還有不少的距離,美債收益率還在接近1.6%的高位,對股市造成相當大的壓力。

高盛日前發佈的最新預測顯示,到2021年底,強勁的經濟數據可能會推動10年期美債收益率升至1.9%。日本野村證券的分析師指出,10年期美債收益率攀升至1.5%以上,意味着收益率上升20個基點或更多,美股將出現8%或更多的下調。

摩根士丹利則表示,隨着利率上升和市盈率壓縮,美股將繼續受價值股和週期股引領。該行預計標普500指數年底目標位在3900點,基本與當前持平。

至於市場最關心的抱團那些抱團藍籌白馬股,當前的估值依然不低,而連續的下跌引發了投資者的贖回,有相當部分的機構被迫減倉,導致一些機構重倉股出現集體“踩踏”現象,市場因此出現結構性調整。

賽跑選手衝過終點線後還會繼續跑上一段距離,這是慣性的力量。

同樣,趨勢一旦走壞,也很難止下來。

這一輪信仰的崩塌還有多少空間,沒幾個人敢拍着胸脯説,不過當大家都在討論1800的茅台能不能買的時候,還是不要太樂觀得好。