作者 | 南方

數據支持 | 勾股大數據

有朋友問問這家新上市的新能車產業鏈公司財務質地怎麼樣,探雷哥就快速擼一擼。

主營業務及產品介紹

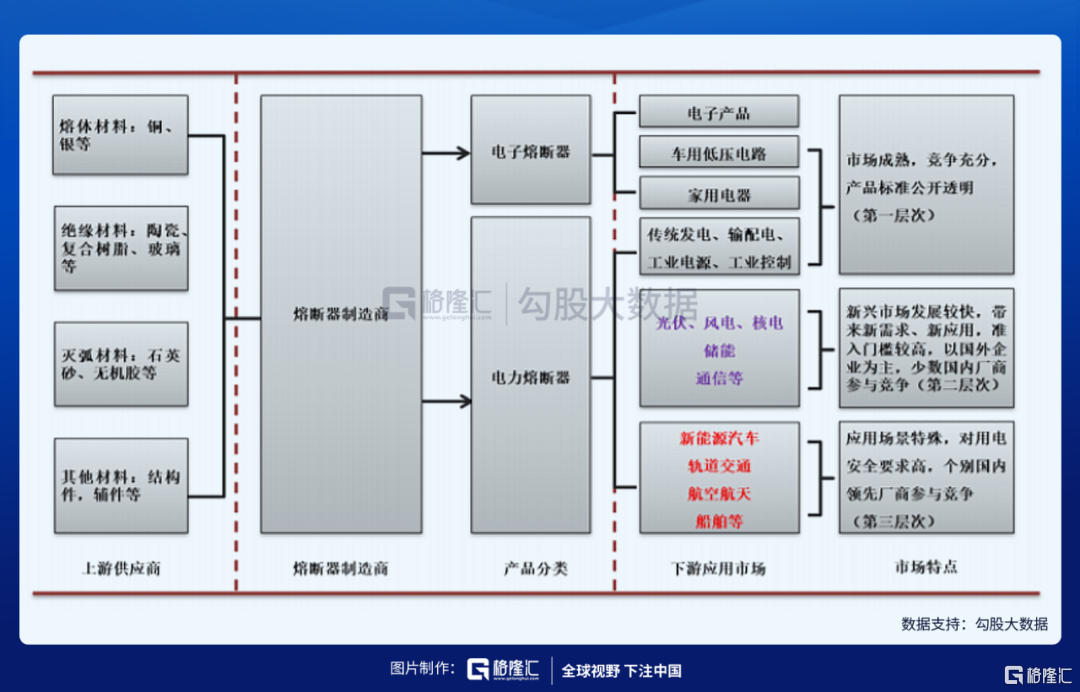

中熔電氣,西安第63家上市公司,主營業務為熔斷器及相關配件的研發、生產和銷售。主要產品包括電力熔斷器、電子類熔斷器、激勵熔斷器。

熔斷器是一種電路保護器件,當電流超過預定值時,過電流的不當能量可能會造成系統或器件的熱損傷、絕緣破壞、起火、爆炸、甚至人身傷亡,熔斷器通過切斷故障電流起到保護作用。

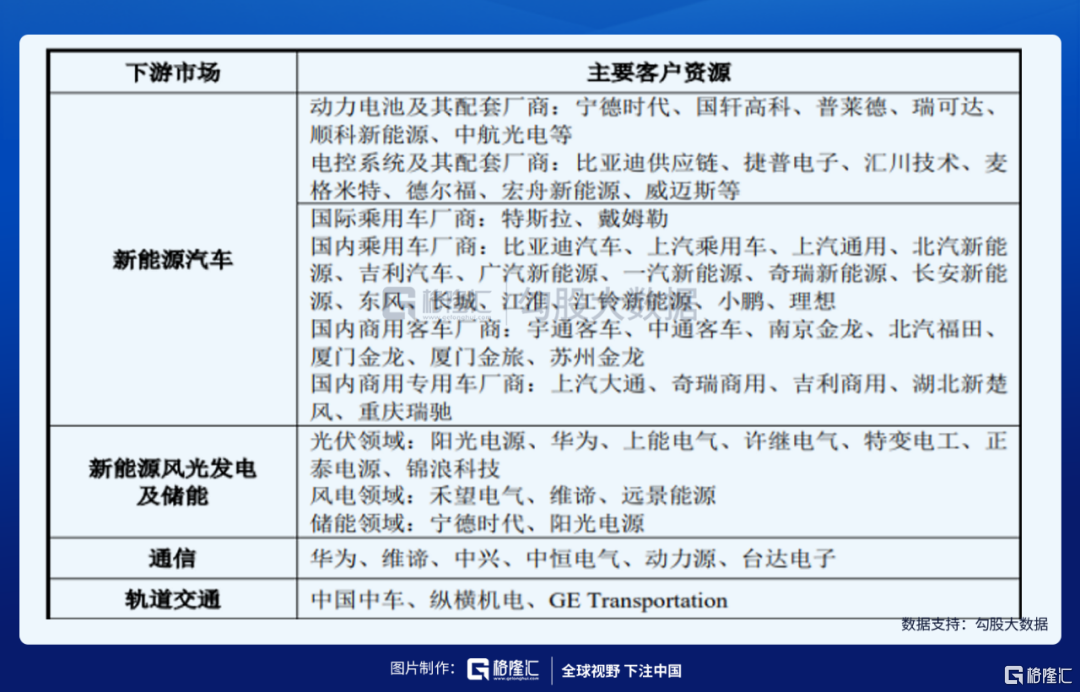

中熔電氣的熔斷器產品系列一共有40個,可以為電動汽車、通訊行業、軌道交通、光伏風能等領域中涉及的各類高低壓配電系統、控制系統以及用電設備等提供電路保護,應用前景廣闊,市場空間看起來也挺大。

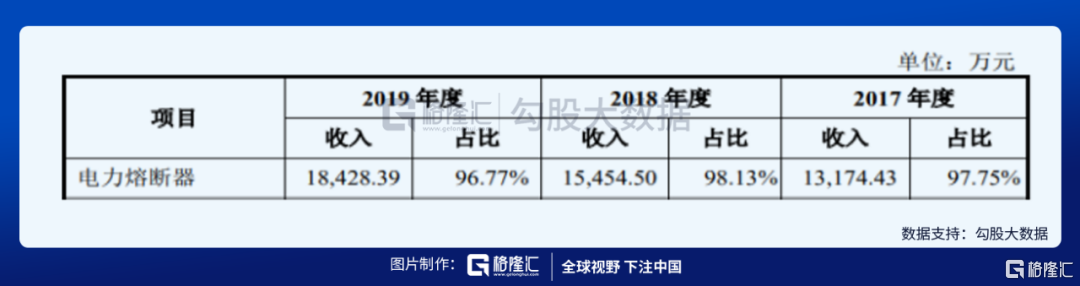

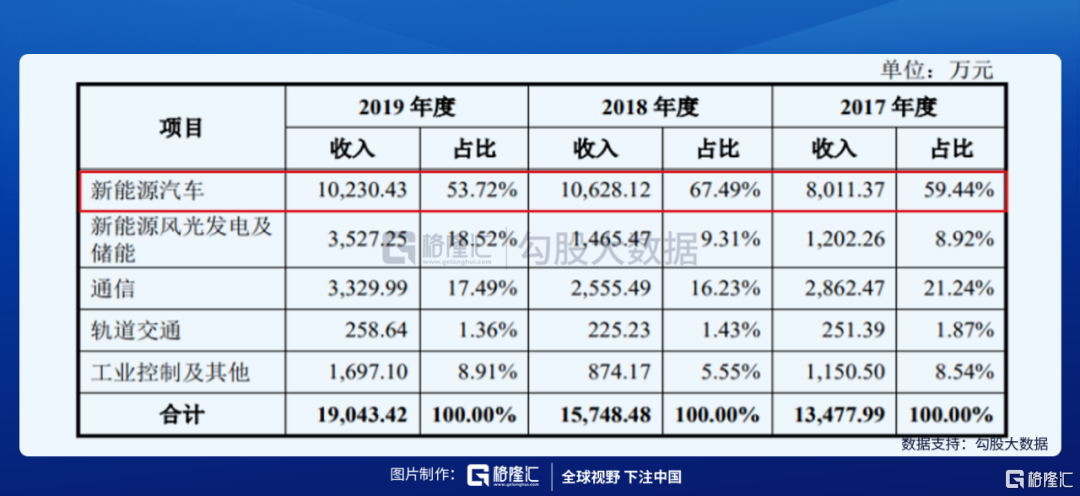

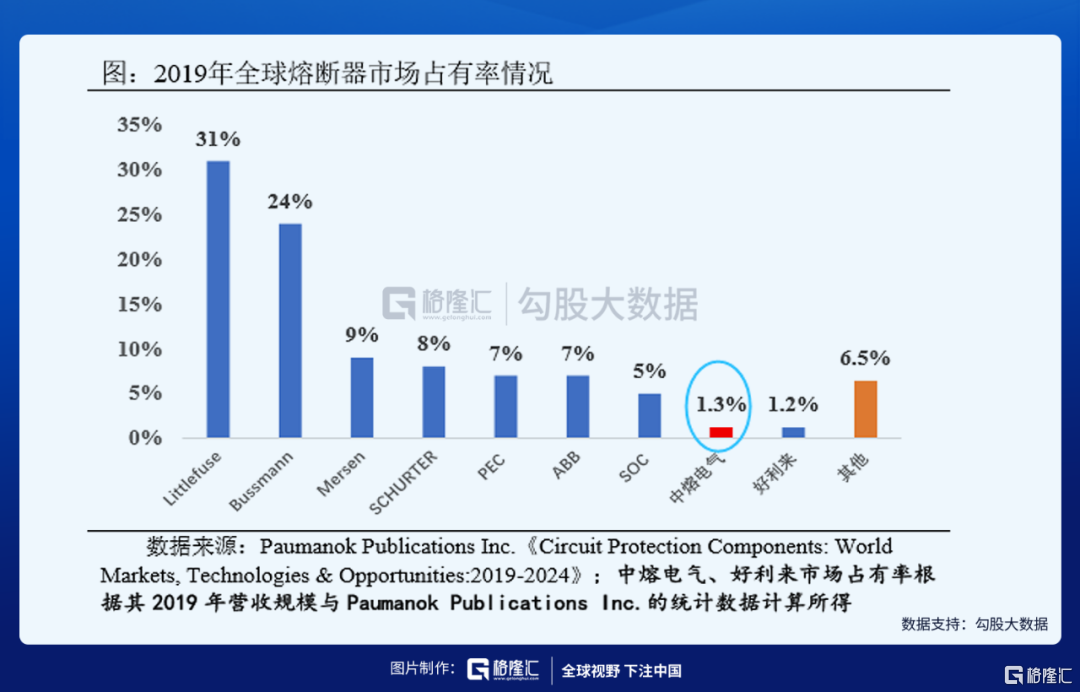

目前公司主要收入來源是電力熔斷器,97%以上都是來自於單一產品。從實際銷售情況來看,主要是用於新能車市場,產品通過動力電池企業、電控系統配套廠商進入新能源汽車終端客户,目前,公司在熔斷器行業全球市場份額中約佔 1.3%,市場佔有率排名基本可邁入全球前十位,在熔斷器行業工業領域全球市場份額中約佔 4%、國內市場份額中約佔 10%-13%,國內新能源汽車用熔斷器市場份額排名第一。

下游市場是當前熱門賽道,空間大,但公司的收入規模不足2億,相比於公司不出眾的收入規模,公司在新能車應用領域、新能源風光發電及儲能市場、通信市場、軌道交通市場拓展的客户卻都是有名氣的大公司。

財報快診

就資產負債表而言,公司的資產規模很小,三季報的總資產才3.4億。雖然是研產銷企業,公司的資產結構仍然是以流動資產為主,公司的生產經營場所都是租賃所得,此次募集資金有2.6億用於建設生產廠房和研發中心。

公司的流動資產佔比在89%以上,主要是應收票據及應收賬款、存貨,幾乎沒有金融性負債。

就利潤表而言,公司的收入規模也比較小,最近3年才開始突破1億的收入規模,但成長性尚可。2014年從0.48億增長至19年的1.91億,年均複合增長率為26%。

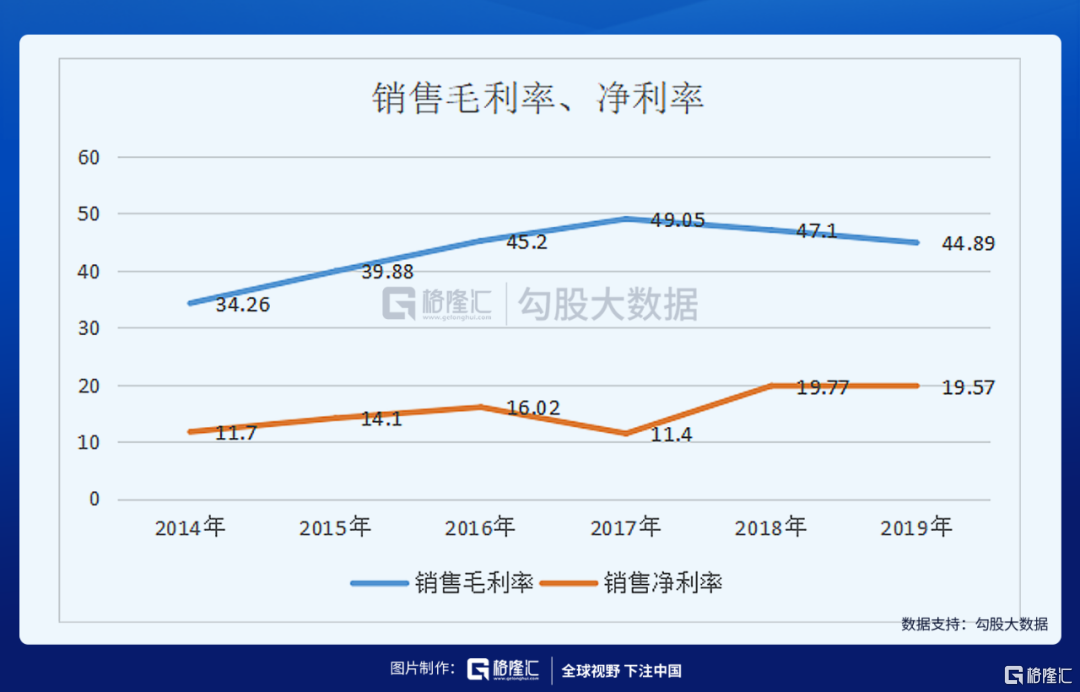

值得一提的是,近年來公司的毛利率和淨利率整體呈上升趨勢,扣非歸母淨利潤ROE因為是輕資產運營,更是優秀的很。最近3年分別是45.26%、32.95%和 22.17%。

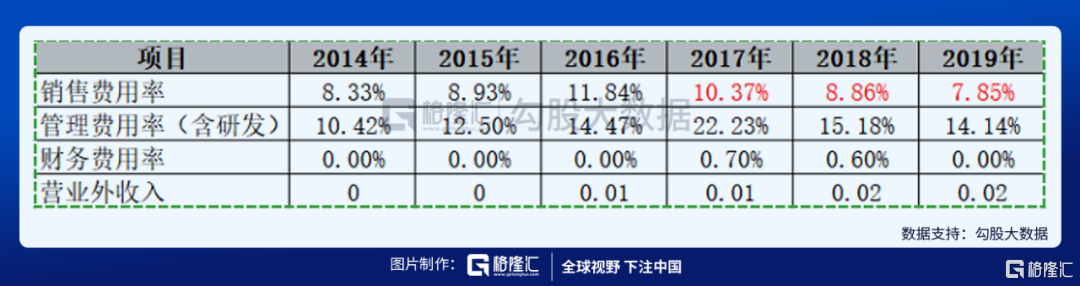

但報吿期內出現了毛利率和淨利率不同向的變動趨勢:毛利率自2017年以來不斷下滑,淨利率自2017年以來不斷上升。

根據公司的解釋,毛利率下滑是因為新能源汽車補貼的退坡影響,下游整車對上游供應鏈企業施加的降本壓力所致。

淨利率的提高則與公司銷售費用率的降低和營業外收入有關。

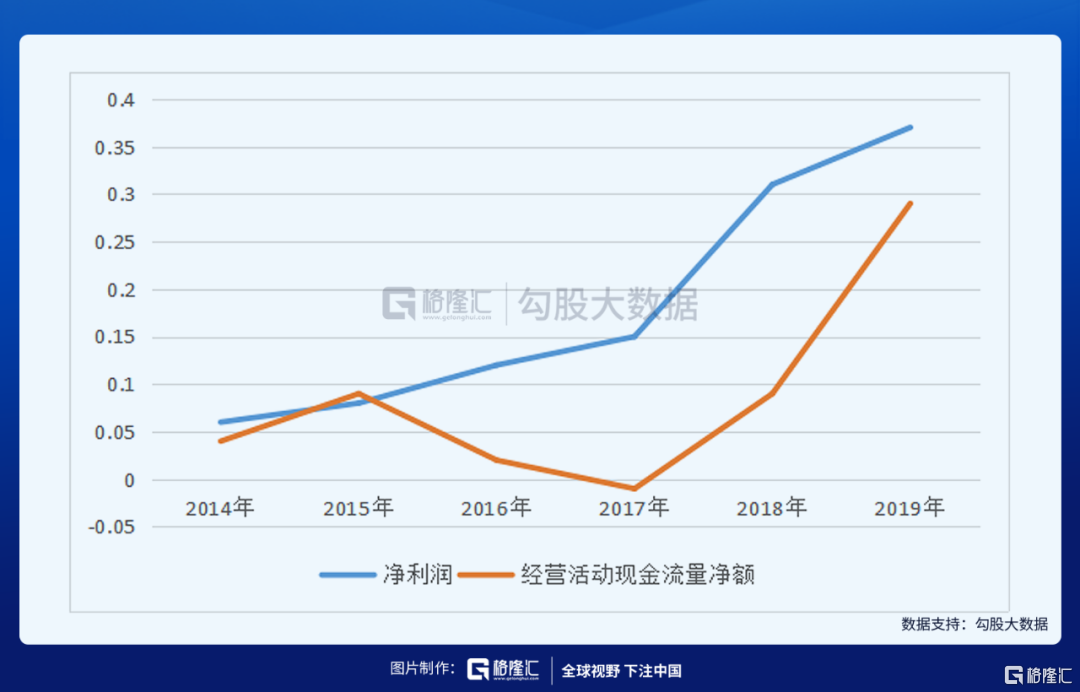

從現金流量表來看,公司的經營性現金流尚可,但因為應收和存貨高企,導致與淨利潤的差距自2016年之後在逐步擴大。

重點項目分析

簡要掃完中熔電氣的財報,探雷哥就有幾個想要核實的問題,我們挨個進行梳理。

1、銷售情況,下游都是大客户,銷售集中度如何?大客户收入規模是否穩定?

2、採購情況,採購大頭是啥?採購集中度如何?

3、作為國內新能車熔斷器第一,整體議價能力如何、在該行業的重點要素上競爭力如何?

4、重點報表項目“應收”、“存貨”的情況

5、風險提示與關注

關於第1個問題,公司的銷售採取的是“直銷為主、經銷為輔”的模式,2017年-2019年,公司直銷收入佔比分別是77%、74%、70%,公司與經銷商之間均為買斷式銷售。

2017年-2019年前五客户銷售佔比分別是32.81%、31.3%、26.09%,銷售集中度不算高,其中前五客户中的直銷客户,如華為、陽光電源、比亞迪供應鏈、寧德時代等,各年第1名客户其實也就1000萬左右的銷售額,每個客户貢獻差異不大,每年變動金額也不大,也不存在單一客户依賴問題。

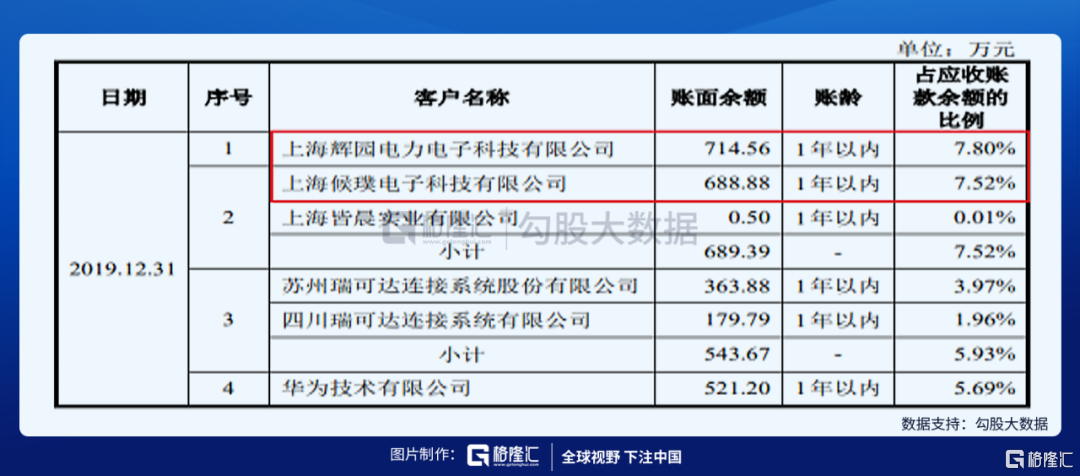

公司的經銷商客户集中度較高,近年分別是74.5%、75.4%、72%。最近3年經銷商收入分別是3061萬、3951萬、5666萬,2019年增長最快,主要是因為經銷商上海候璞電子貢獻較多。

至此,我們需要注意到的是,公司的直銷收入佔比下降是因為經銷收入的佔比在提高,我們首先需要了解的是公司的經銷商模式在買斷和代理情況下的一些不同財務表現和財務風險,其次再是關注經銷商情況,尤其是突然新增、金額暴漲的經銷商。

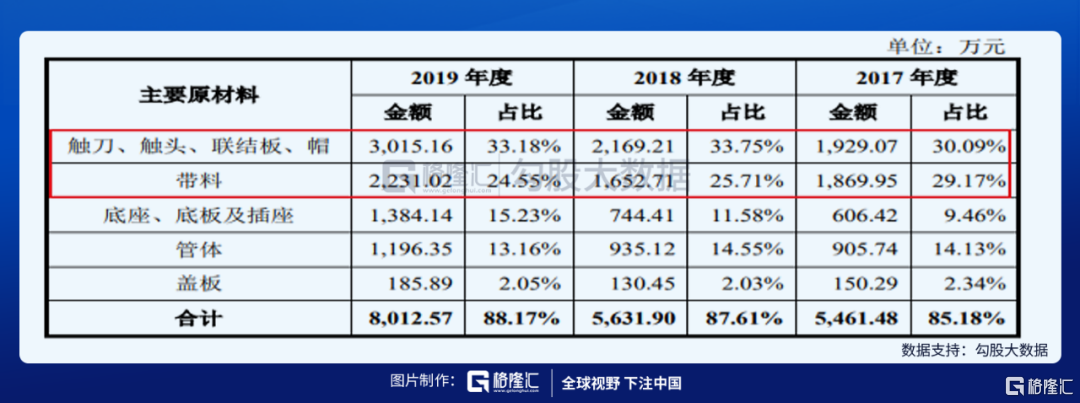

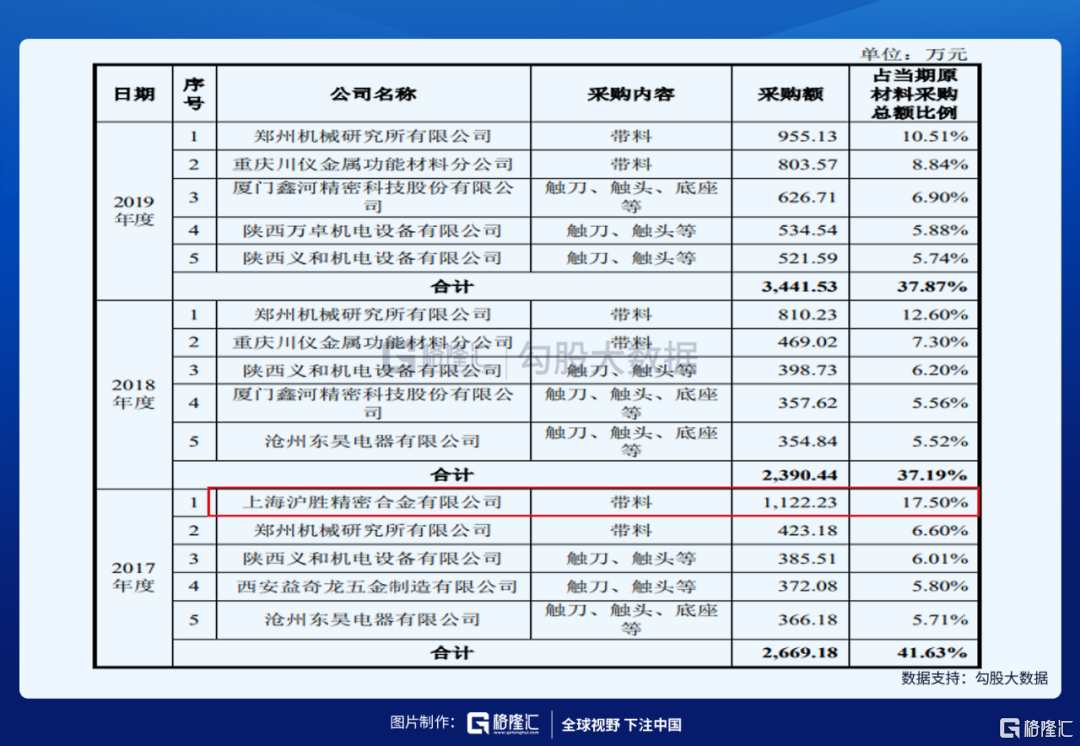

第2個問題,公司的採購是市場為導向,主要原材料為銅銀製品,包括觸刀、觸頭、帶料等材料,銅、銀市場價格波動會對上游原材料產生較大影響,2017年-2019年,公司前五采購佔比分別是41.6%、37.2%、37.87%。集中度在逐步下降,不算太高,採購900萬左右就算是第一大供應商了,2017年上海滬勝精密合金公司是公司近年的第一大供應商,18年、19年退出公司前五席位,可以進一步關注。

第3個問題,從公司的預付、預收、應收、應付這幾項報表項目來看,公司的議價能力並不強,主要是被下游的一些大客户佔着貨款。

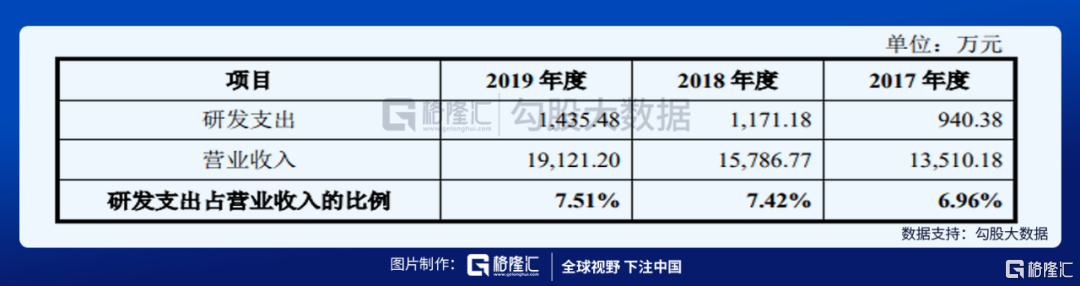

公司所處行業屬於技術密集型行業,產品豐富主要是為了滿足多個新興領域應用,對於熔斷器行業而言,產品競爭力的保證要靠研發,近年來公司因為下游降本壓力傳導,毛利率在不斷下滑,如何保證產品附加值也需要技術提升,近年來公司公司近年的研發投入在7%-8%左右,跟可比公司良信股份較為接近,比好利來和宏發股份投入力度高。

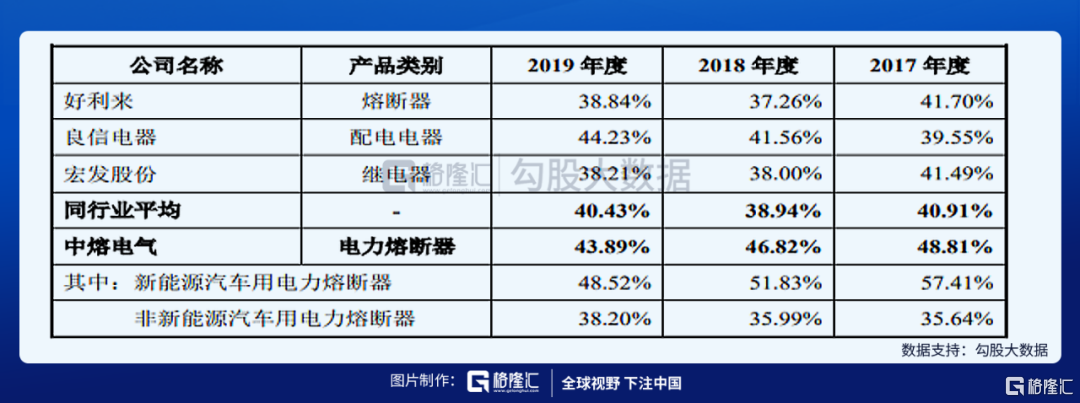

公司的毛利率跟同行相比要普遍高於同行平均4%-8%,2019年差距在縮小。

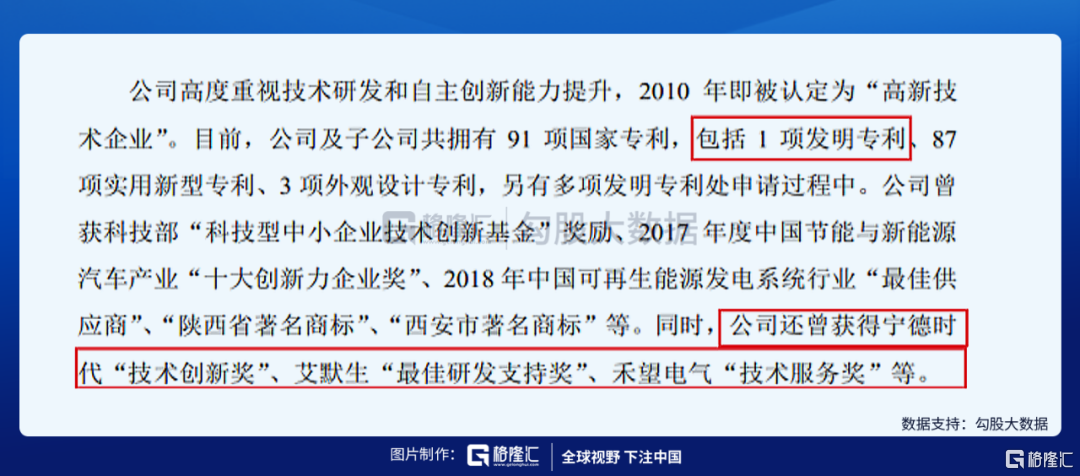

公司的研發創新能力還曾獲得寧德時代、艾默生、禾望電氣頒發的研發獎項。熔斷器相關專利有效數量全國第一,但不足的是,公司目前只有1項發明專利。

第4個問題,最近3年,公司的應收賬款佔總資產比例分別為 61.4%、68.7%、51.2%,應收賬款週轉率在逐年下滑。應收賬款餘額佔營業收入比例分別為 44.29%、45.99%和 47.94%。17年-18年,根據公司的説法,公司的應收款項增加超過收入的增速,但並非因為是賒銷政策。有一部分可能歸因於銷售季節性,跟新能車一樣,同樣有“下半年是銷售旺季,上半年是銷售淡季”的季節性規律。

公司97%的應收款都在1年以內,壞賬計提與同行相比比較謹慎。但19年期後回款比例較前兩年有所下降,不排除公司為衝刺上市做了一把努力。

從主要欠款客户來看,2019年的前幾名基本上是經銷商客户,前兩年排在前列的主要是直銷客户,經銷商客户情況可以多關注。

近年來存貨資產佔比逐漸下降,2019年公司的存貨資產佔比13%,存貨週轉率逐步提高,存貨主要構成是原材料和庫存商品,未見異常。

第5個問題,公司有哪些風險點需要關注?

1、 2017年公司才開始採用經銷模式,當年即新增 27 家銷商並實現銷售收入3029萬,根據上述分析,公司的毛利率在2017年達到歷年最高,但淨利潤現金含量並不高。2017年是新能源補貼退坡的年份,公司毛利率和收入增長不排除有衝刺成分。

2、 公司目前對知名大客户的銷售額還不高,在熔斷器市場又面臨與國外大廠的競爭,雖然前景美,但如和綁定大客户保持長久持續的合作關係,技術競爭力才是關鍵。

3、 公司目前存在上市對賭,如2022年前不能上市,股份將面臨回購。

總體來説,公司質地中等,雖然是國內第一,但業績規模也不大,財務指標優秀,但應收賬款也很“亮眼”。