作者: 姚蕾

來源:楊仁文研究筆記

事件:

公佈年報:(1)FY19營收91.76億元,yoy+47.1%,歸母淨利潤18.05億元,yoy+56.5%,扣非歸母淨利潤17.00億元,yoy+52.8%。(2)擬以每10股派發現金紅利2.40元,共計派發現金股利14.80億元。

點評:

1 、FY19連續四個季度保持收入同比40%、利潤同比30%以上增長,線上線下融合業務爆發性增長: (1)營收:19Q1/Q2/Q3/Q4 營收yoy+61.9%/+42.3%/+46.1%/+46%,連續四個季度保持40%以上增速。FY19面授培訓業務yoy+ 40.1%,線上培訓 yoy+ 133.5%,線上線下融合業務實現爆發式增長。(2)期間費用:FY19期間費用率38.0%,較上年下降0.9個百分點。(3)盈利情況:FY19歸母淨利潤18.05億元,yoy+56.5%,接近預告上限,FY19Q4淨利yoy+38.3%,連續四個季度保持30%以上增速。(4)現金流:FY19Q4銷售商品、提供勞務收到的現金18.20億元,yoy+144.1%,快於營收增速;FY19期末預收賬款達26.34億元,yoy+37.2%,為2020年業績提供支撐。

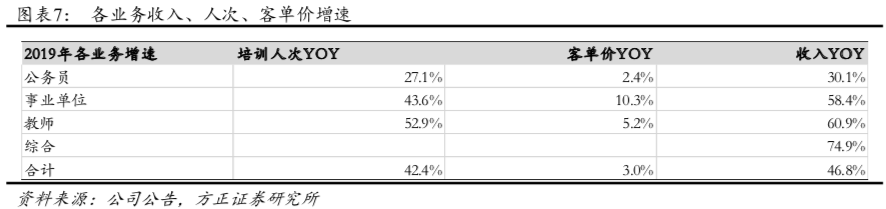

2 、公務員/事業單位/教師/綜合四大業務板塊均實現量價齊升:在全年整體偏冷的招錄形勢下,公司依然逆勢實現了快速增長,除公務員序列外,均實現收入50%以上增長。(1)公務員:FY19營收41.71億元,yoy+30.1%,培訓人次yoy+27.1%,客單價yoy+2.4%。2020年國家公務員招錄人數反彈至2.41萬,yoy+66%,預計2020年國考收入增速提升。(2)事業單位:FY19營收為14.01億元,yoy+58.4%,培訓人次yoy+43.6%,培訓單價yoy+10.3%。事業單位招錄人數在FY19Q3大幅放量。(3)教師:營收19.33億元,yoy+60.9%,培訓人次yoy+52.9%,單價yoy+5.2%。教培政策改革、小班額、教師待遇提高推動教師資格/招錄考試人數大幅增長。(4)綜合:實現營收16.14億元,yoy+74.9%。軍隊改革、大規模扶貧和醫療提升等政策帶來強勁的增長契機;FY19考研輔導營收增速超100%,IT能力訓練營收增速達300%。

3 、國家穩就業政策為業務增長打下堅實基礎,疫情加速公共服務改革,放大各類考培需求:疫情放大了公共服務投資加速趨勢的演化,通過擴招擴考來穩就業已成為明確的政策基調。高職/專升本/考研等擴招政策、增加基層醫療/社會服務等崗位、擴大教師的招聘等政策擴大了公司學生羣體基數,放大了相關考培需求。

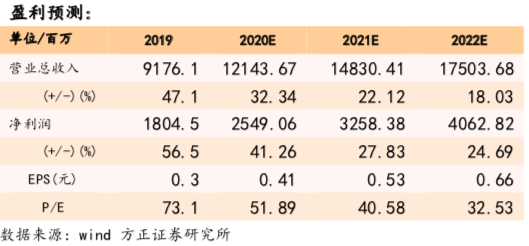

4、盈利預測與投資評級:我們預計公司2020-2022年淨利潤為25.5/32.6/40.6億元,EPS為0.41/0.53/0.66元,對應PE為52/41/33X,維持“推薦”評級。

風險提示:疫情、政策、運營管理、競爭、人才流失、課程內容同質化、商譽減值、盈利能力下降、行業估值中樞下移等風險。

事件:

公司公佈年報:

(1)FY19公司實現營收91.76億元,yoy+47.1%,實現歸母淨利潤18.05億元,yoy+56.5%,扣非歸母淨利潤17.00億元,yoy+52.8%。

(2)擬以每10股派發現金紅利2.40元,共計派發現金股利14.80億元。

點評:

1FY19連續四個季度保持收入同比40%、利潤同比30%以上增長,線上線下融合業務爆發性增長

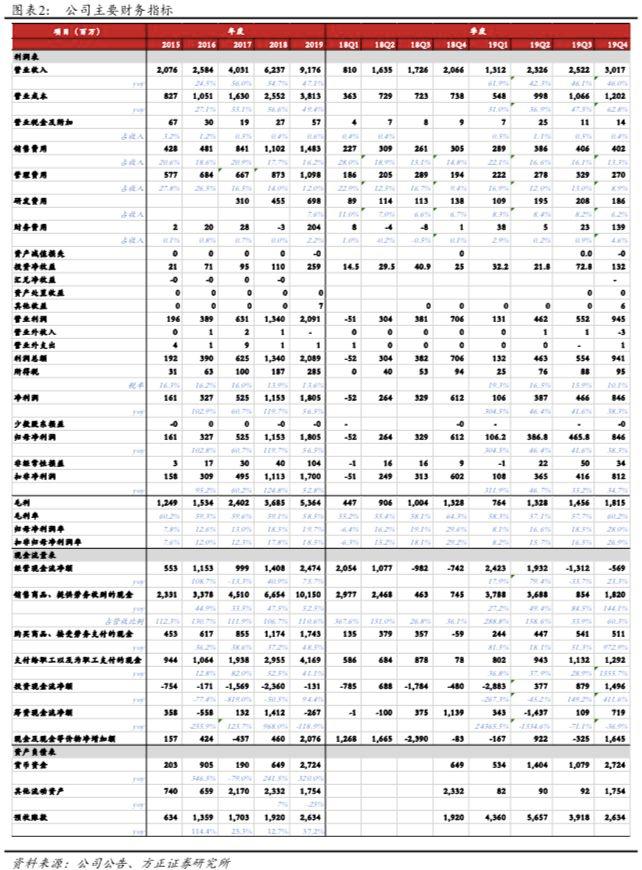

(1)營收:FY19公司實現營收91.76億元,yoy+47.1%,單季度來看,19Q1/Q2/Q3/Q4分別實現營收13.12/23.26/25.22/30.17億元,yoy+61.9%/+42.3%/+46.1%/+46%,連續四個季度保持40%以上增速。

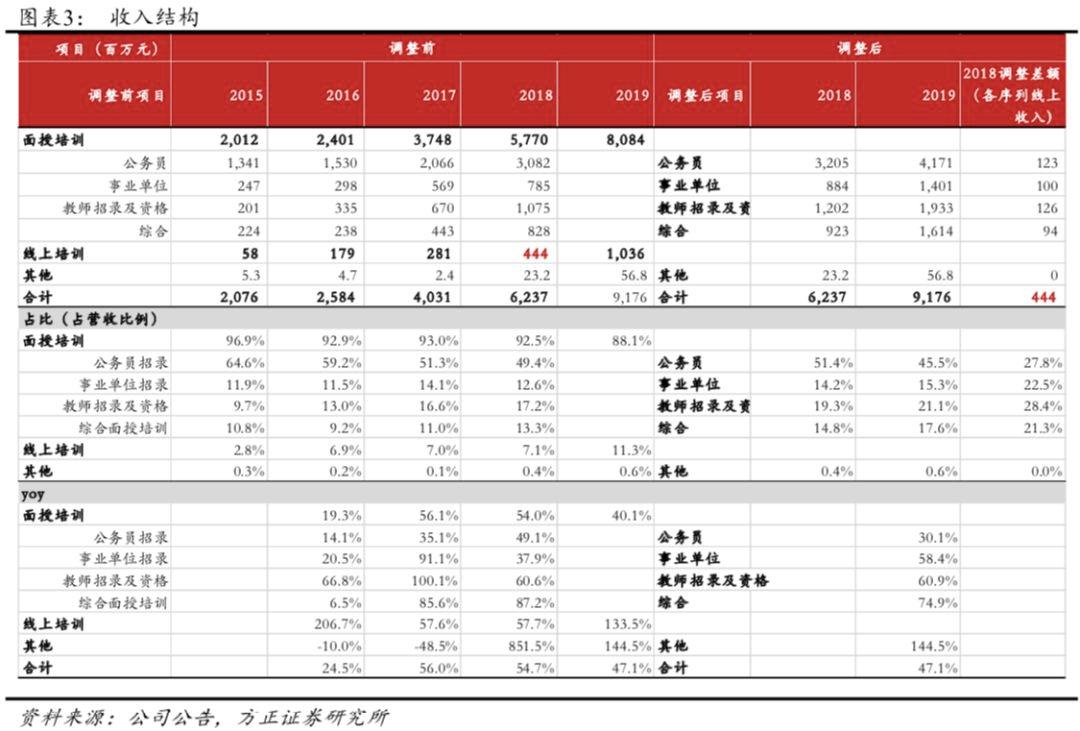

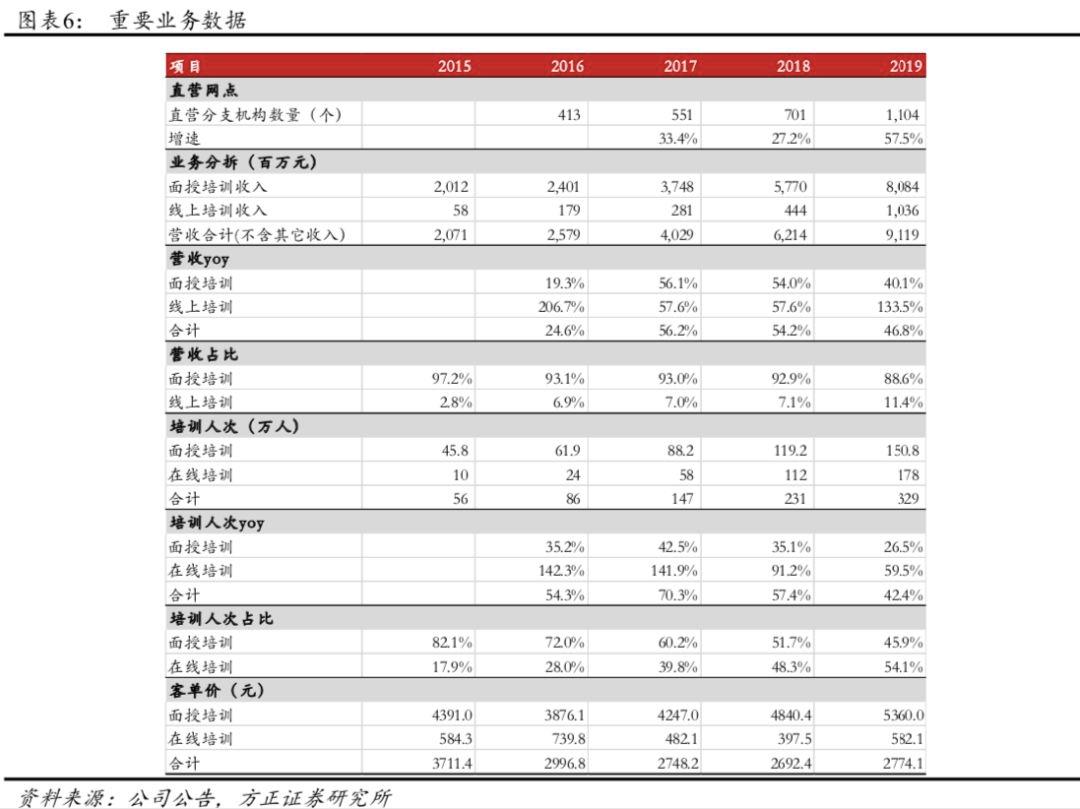

FY19面授培訓業務實現穩健增長,收入80.84億元,yoy+ 40.1%,佔比88.6%;線上培訓,實現收入10.36億元,yoy+ 133.5%,公司推進數字化經營與垂直一體化快速響應體系的縱深匹配,線上線下融合業務實現爆發式增長。

(2)期間費用:FY19期間費用率38.0%,較上年下降0.9個百分點。其中銷售/管理/研發/財務費用率分別為16.2%/12.0%/7.6%/2.2%,銷售/管理費用率分別較去年同期下降1.5/2.0個百分點,財務費用率提升2.3個百分點,主要來自金融機構貸款利息支出及收款手續費的增加。FY19Q4銷售/管理/研發/財務費用率13.3%/8.9%/6.2%/4.6%,銷售/管理/研發費用率較上年下降1.5/0.4/0.5個百分點。

(3)盈利情況:FY19毛利率58.5%,較去年下降0.6個百分點,歸母淨利潤18.05億元,yoy+56.5%,接近預告上限,扣非歸母淨利潤17.00億元,yoy+52.79%,歸母淨利率與扣非歸母淨利率分別為19.7%/18.5%,較上年提升1.2/0.7個百分點。FY19Q4單季來看淨利8.46億元,yoy+38.3%,連續四個季度保持30%以上增速。

(4)現金流:FY19經營性現金流淨額24.74億元,yoy+ 75.7%,銷售商品、提供勞務收到的現金101.5億元,yoy+ 52.5%。FY19Q4經營性現金流-5.69億元,yoy+23.3%,現金流為負主要系FY19Q4支付大量職工薪酬所致。FY19Q4銷售商品、提供勞務收到的現金18.20億元,yoy+144.1%,遠快於營收增速;FY19期末預收賬款達26.34億元,yoy+37.2%,為2020年業績提供支撐。

2公務員/事業單位/教師/綜合四大業務板塊均實現量價齊升

在全年整體偏冷的招錄形勢下,公司依然逆勢實現了快速增長,FY19公司累計培訓人次達329萬,yoy+ 42.4%,其中,面授培訓人次為150.8萬,yoy+ 26.5%,在線培訓人次178萬,yoy+ 59.5%。招錄業務公務員、事業單位、教師、綜合四大序列中,除公務員序列外,均實現收入50%以上增長(線上業務收入調整入各序列收入)。

(1)公務員招錄序列:FY19公務員招錄實現營收41.71億元,yoy+30.1%,培訓人次比去年同期增長了27.1%,客單價同比增長2.4%。

雖然上半年國考與省考招錄人數劇烈收縮導致一定經營壓力,但公司表現出了行業龍頭應有的卓越管理應變能力,保持了量價的正增長,實現市佔率進階。2020年國家公務員招錄人數反彈至2.41萬,yoy+66%,預計2020年國考收入增速提升。

(2)事業單位招錄序列:FY19實現營收為14.01億元,yoy+58.4%,培訓人次yoy+43.6%,培訓單價yoy+10.3%。事業單位招錄回暖明顯,主要系政府機構改革完成後事業單位公共/民生服務崗位釋放,招錄人數在FY19Q3大幅放量,結束數年低迷,公司於19年初強化序列管理,抓住了這次機遇。

(3)教師序列:FY19實現營收19.33億元,yoy+60.9%,培訓人次yoy+52.9%,單價yoy+5.2%。教培政策改革、小班額、教師待遇提高推動教師資格/招錄考試人數大幅增長,19年下半年教師資格考試報名人數590萬,yoy+32%,較上半年翻番;FY19Q4部分省市推遲了例行招錄考試造成短期外部影響,不改變教師招錄培訓領域高速增長趨勢。

(4)綜合序列:實現營收16.14億元,yoy+74.9%。軍隊改革、大規模扶貧和醫療提升等政策帶來強勁的增長契機,相關品類量價齊升同時做大規模。此外,以考研輔導為首的學歷提升新板塊和以IT能力訓練(優就業)為首的職業能力培訓新板塊進入了快速增長的軌道,FY19考研輔導業務營收增速超過100%,IT能力訓練業務營收增速達300%,兩個新業務板塊含上百個品類,且多數品類佈局探索蓄勢已有5年左右,有望重塑公司未來增長新疆界。

由人才招錄板塊向學歷提升和職業能力培訓兩大板塊進發,公司優勢明顯。學歷提升與職業能力培訓板塊主要針對在職人羣,不直接服務於就業,其需求相對分散,剛性不足;同時由於外部環境政策變化不大等原因,導致長期以來兩個板塊優質教學產品供給不足,培訓機構分散。公司作為職業教育板塊率先創造近百億營收龍頭企業,在師資、教培、渠道、管理核心關鍵領域充分投資,看好公司將成功經驗複製到考研、IT等學歷提升、職業能力培訓板塊新品類,通過改善供給端,提供高性價比產品,做大品類。

(5)渠道終端:目前已建立覆蓋319個地級市的1140個學習中心網點(直營),yoy+57.5%,並正在快速向數千個縣城和高校擴張。

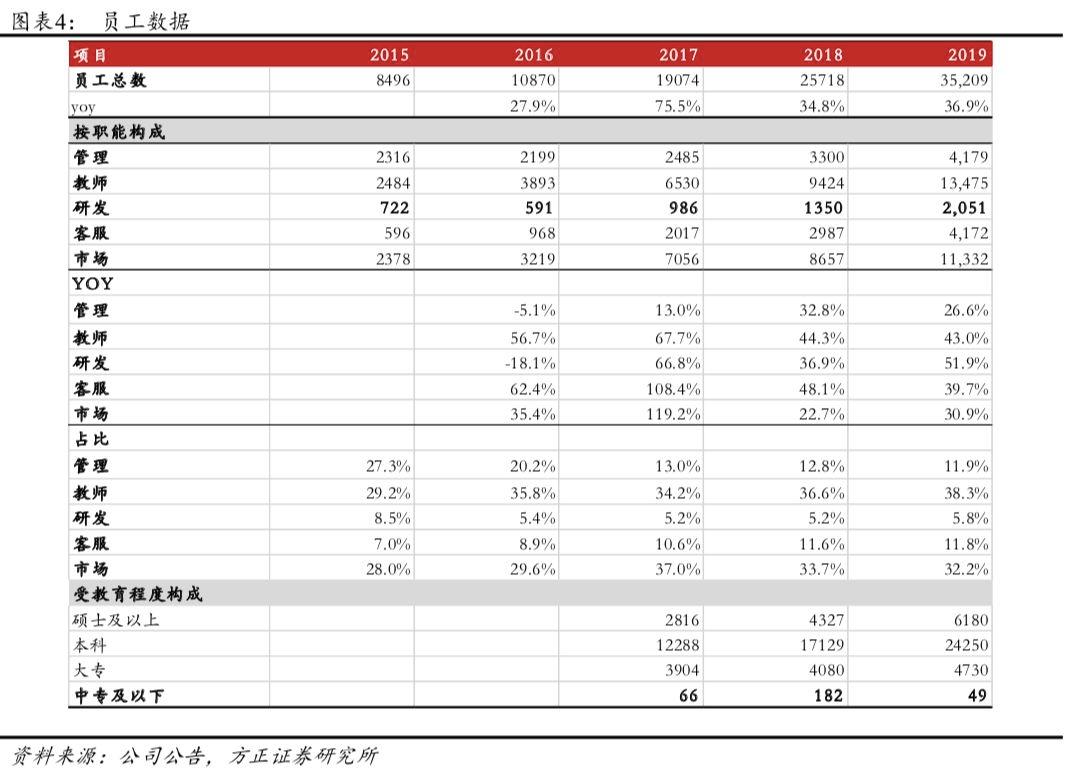

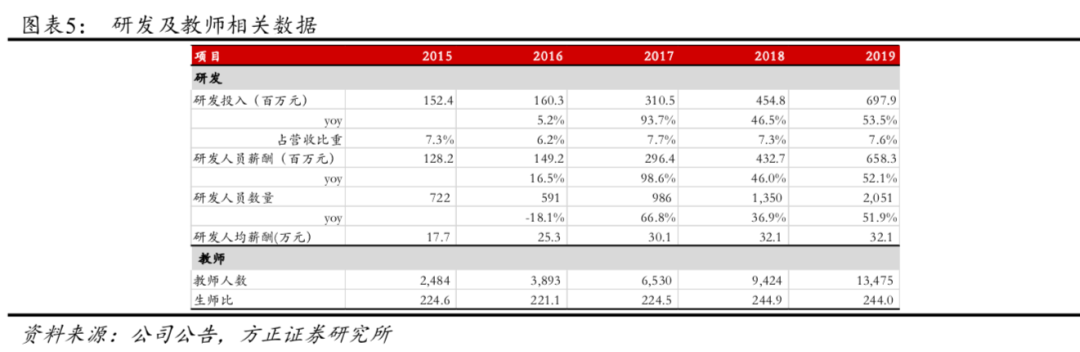

(6)教研:19年末,公司員工總數35209人,yoy+36.9%,研發和教學人員增長最快,19年末人數分別達到2051/13475人,yoy+51.9%/43%。FY19研發投入6.98億元,yoy+53.5%,研發人員人均薪酬32.1萬/年,與去年基本持平。

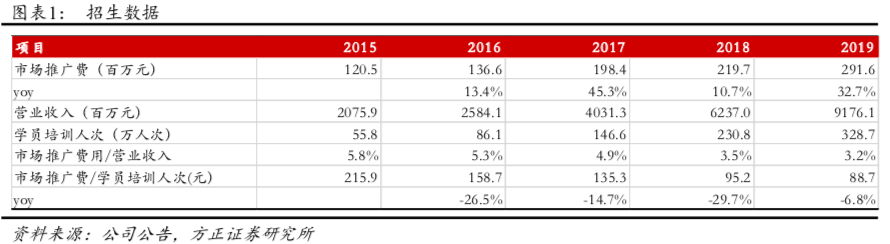

(7)招生成本進一步下降:FY19市場推廣費用2.91億元,yoy+32.7%,慢於營收增速,市場推廣費用佔營收比例僅3.2%,較上年同期的3.5%進一步下降,單個培訓人次市場推廣費88.7元,yoy-6.8%.

3國家穩就業政策為業務增長打下堅實基礎,疫情加速公共服務改革,放大各類考培需求

以擴大公共消費來帶動中國經濟增長方式轉型的中長期趨勢已經逐步形成,政府近年出台系列相關政策,增加教育、醫療和社會服務等公共服務供給,過去幾年教師、事業單位、綜合招錄相關領域活躍。疫情加速了這種趨勢的演化,通過擴招擴考來穩就業已成為明確的政策基調。

19年高職擴招(擴招100萬,預計19年專科招生數量約484萬,yoy+31.2%)政策,疫情後推出的專升本擴招(擴招32.2萬,預計2020年擴招後招生50萬以上,yoy+160%)、考研擴招(擴招18.9萬,估算2020年碩士整體招生規模約110萬,yoy+20.6%)等政策相繼出台;公共服務領域,同樣提出了增加基層醫療/社會服務等崗位招募規模、鼓勵各地擴大中小學/幼兒園教師的招聘等政策。系列政策擴大了公司學生羣體基數,放大了相關考培需求。

4盈利預測與投資評級:

我們預計公司2020-2022年淨利潤為25.5/32.6/40.6億元,EPS為0.41/0.53/0.66元,對應PE為52/41/33X,我們認為管理是公司核心能力,看好公司做大學歷提升與職業能力培訓新品類的能力;疫情後各類考試培訓需求放大,公司是公考、事業單位考試培訓龍頭,考研、教師招錄、事業單位招錄培訓快速增長,維持“推薦”評級。

5風險提示:

疫情風險、政策風險、運營管理風險、競爭風險、人才流失風險、課程內容同質化風險、商譽減值風險、盈利能力下降風險、行業估值中樞下移風險。