1月,新型冠狀肺炎疫情爆發,到今日仍然沒有出現明顯拐點。然而,資本市場卻不以為然、我行我素,持續反彈大漲。

2月3日鼠年開市第一個交易日後,上證指數和深圳成指呈現“7連陽”小牛市氣息,創業板指數7個交易日更是累計暴漲超過16%。

此次疫情對於旅遊、酒店、機場、交通、房地產、銀行、食品等行業的衝擊不言而喻。但在大盤明顯有些亢奮的背景下,各大行業板塊表現同樣不悲觀。

比如食品飲料板塊基本修復2月3日的跌幅。其中,將近3000億巨頭的海天味業也是持續反彈,今日盤中完全修復“缺口”。我在想,難道肺炎疫情真的就對海天味業沒影響嗎?

一

1月20日,院士鍾南山明確對媒體表現,肺炎肯定會人傳人。從此之後,全國展開了一場針對肺炎疫情的阻擊戰。

相繼而來的是,全國各地的娛樂場所、酒樓、飯店幾乎全部停業。截止目前,多地還有大量的企業仍然沒有復工。接下來,大範圍復工或將在2月17日,甚至有的企業已經推遲到3月復工。

按照中泰證券李迅雷的測算,一季度僅工業加上旅遊、零售和餐飲、電影票房三項服務業,名義GPD就已經減少1.7萬億,相當於把一季度該有的GDP增幅全部抹掉了。

按照任澤平的測算,各種場景下一季度GDP增速也會掉到4%,全年GDP增速在5.4%-5.2%。

當然,餐飲業是此次疫情受災最為嚴重的行業之一。那麼,這對於海天味業會有什麼影響嗎?

在調味品市場,“三分天下”的格局非常明顯——餐飲:家庭:工業比例為4:3:3。簡單來説,40%被飯店用了,30%被家庭做飯用了,30%被食品企業用了。

餐飲業受挫,主要的飯店渠道影響就非常之大。並且,海天味業的餐飲渠道又是最多的。

海天產品的定位為中低價位,目前在餐飲市場的市佔率在20%左右,排名第二的李錦記定位高端,市佔率在6%左右,剩下市場的就很分散了。

並且,餐飲渠道的收入也佔整個海天味業收入的60%。將近停業1個月的餐飲,將對海天一季度業績產生較為明顯且確定的衝擊。

其次,宏觀經濟增速下滑,也將導致餐飲業增速下滑,進而導致上游調味品行業的整體增速下滑。這在以往是過案例的。

2015年年後調味品漸入平穩增長階段,2016年受到經濟下滑、消費放緩等宏觀環境影響增速略有下滑。與調味品緊密銜接的下游餐飲行業受到三公消費限制、景氣度下行,餐飲2016年收入同增11%,增速較2015年下滑5pcts,限額以上企業餐飲收入從2012年前達20%的增速下滑到2014-2015年0-5%的增速區間,導致上游調味品行業整體增速下滑。

不管從短期看,還是整個年度看,海天味業都將遭遇不小的增長壓力。然而,現在的市場卻無動於衷,似乎沒發生過疫情?

二

除此之外,海天味業還有點高估。下面,我們通過潛力分紅估值模型來簡單算一算當下海天味業的合理價位。

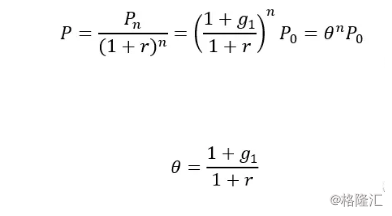

估值公式如下:公司價值P=公司分紅潛力Dp/(股權成本r-長期增長率g)。其中, Dp=分紅潛力系數m(金融公司m=1-10g)*下年度預期淨利潤Eny。

從上公式可知,潛力分紅模型中有四個重要參數決定每股股價,(1)股權成本;(2)長期增長率;(3)分紅潛力系數;(4)預期利潤。

首先來看,股權成本=無風險收益率+公司信用利差+股權風險利差。

無風險收益率按照中國10年期國債收益率(2.86%)來計算。另外,信用利差是根據公司的信用評級來計算。目前,海天味業沒有國際國內信用評級,但考慮到公司基本無金融負債,市值遠大於1000億元,且屬於滬深300指數成份股,給予AAA評級,信用利差為1.05%。

另外,股權風險利差細分為市場競爭地位、盈利能力、週期性,分別給予4%、0%、0%,合計為4%。加總以上細分項,海天味業的股權成本為7.91%。

2014年-2018年,海天味業資本支出——“構建固定資產、無形資產和其他長期資產支付的現金”,分別為8.82億元、7.44億元、7.88億元、2.62億元、2.24億元,而對應的經營活動淨現金流淨額分別為27.39億元、21.95億元、40.74億元、47.21億元、59.96億元。

兩者相除,得到預估資本支出比例為32.2%、33.9%、19.34%、5.55%、3.74%。所以,最近5年平均資本支出比例為18.946%。

故,海天味業潛在分紅比例為80%。

另外,2018年,海天味業的EPS為1.62元,2019年前三季度歸母淨利潤增速22.48%,預計2019年全年為1.984元。我們預計2020年,海天味業的增速同樣為22.48%(偏樂觀),那麼2020年全年的EPS為2.43元。

按照前文所提到的公式,得到公司估值P=57元。不過,以上估值模型是忽略了未來多年高增長的情形,低估了不少。所以,要把前期高增長的給算回來。

這裏引入相對增長率θ的概念(g1為高增長期的年複合增長率):

過去5年,海天味業平均營收增速為15%,歸母淨利潤增速為22%。如果假定公司歸母淨利潤增速16%,維持10年,θ=1.075,於是得到公司估值:Pn=2.4445(1.0935的10次方)*57=117.47元。該數據跟當下股價基本吻合。

這意味着,目前市場對於海天味業是給予了持續10年16%(還不包括2020年的22%)的高增長預期。按照商業常識,維持15%的增長率十年是非常高的增長率水平,維持十年20%的高增長更是罕見。這意味着市場對於海天味業的估值有些樂觀了。

另外,我們把海天味業的歷史估值拉出來進行簡單對比,也能發現目前的位置(動態市盈率PE=57)處於歷史高位。

看來,市場對於海天味業過分期待了。

三

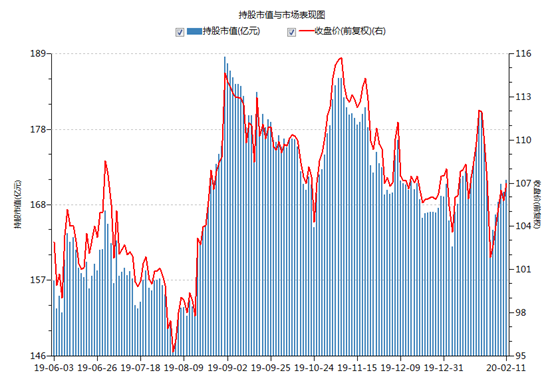

據Wind顯示,海天味業位居外資所有重倉股第18名,目前持有171億元,佔股份比例為5.91%。雖然存量不小,但目前外資並沒有像2016年-2018年那樣大幅度淨流入了。

另外,海天味業高管頻頻減持的狀況值得留意。

2018年6月,公司高管三人組就宣佈開始減持,吳振興現任公司董事、副總裁,陳軍陽現任公司董事兼助理總裁,陳伯林現任公司監事兼助理總裁。2019年初,三人就減持完畢,分別減持2452萬元、586萬元和600萬元。

2019年4月,減持高管繼續增加至5人,除了陳伯林、陳軍陽和吳振興繼續減持外,董事葉燕橋和董祕張欣也加入了進來。從去年4月算起至今,高管累計減持2.1億元。

當然,海天味業在市場競爭地位、盈利能力、持續慷慨分紅上,都表現足夠優秀。不過,當下背景,市場卻不管不顧疫情對於基本面的衝擊,依舊我行我素持續反彈。

但把時間拉長來看,市場一定是理性的,沒有Price in的方面遲早會反應進去。對於海天味業,一定要注意接下來一季度業績增長不力對於股價的打壓。