作者:方振 董廣陽

來源:華創食飲

主要觀點

事項

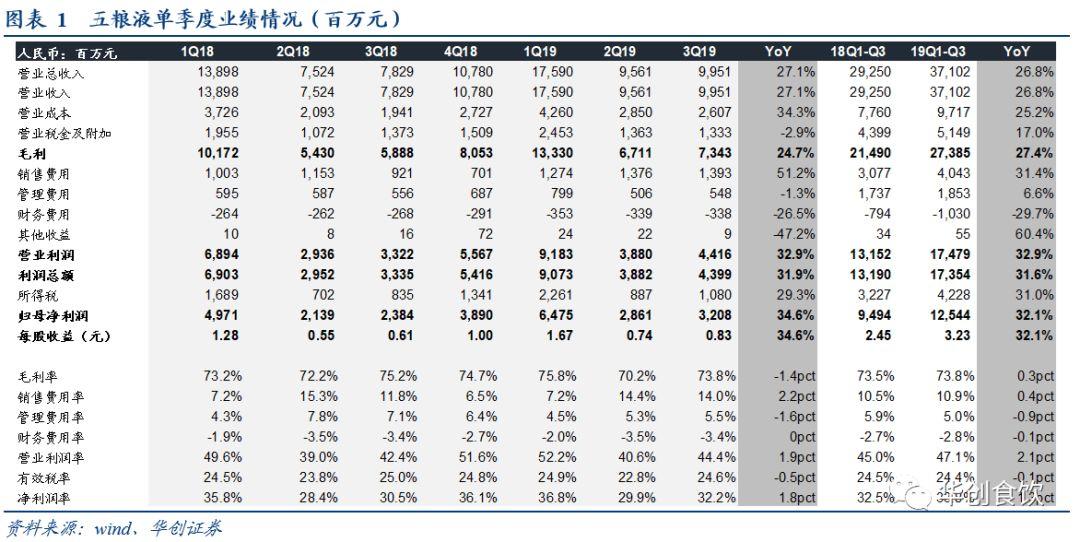

業績與現金流表現繼續強勁。公司發佈2019年三季報,實現營業收入371.0億元,同增26.8%,歸母淨利潤125.4億元,同增32.1%;單Q3收入99.5億元,同增27.1%,淨利潤32.1億元,同增34.6%,業績表現穩健,略超預期。前三季度銷售回款同增高達60.1%,經營活動現金流淨額161.9億元,同增超3倍,現金流表現繼續亮眼。

評論

全年發貨計劃提前完成,組合拳帶來積極改善。公司今年以來針對營銷渠道改革及八代普五換裝升級的組合拳贏得高度認可,結合渠道調研反饋,八代五糧液Q3發貨5000噸左右,前三季度已完成年度2.3萬噸發貨計劃,部分經銷商已新增部分打款。因此年初公司收入500億,保持25%左右增長的目標完成順利在望。中秋國慶期間,公司適度加大發貨節奏,批價有所回落,但基於積分掃碼系統逐步落地完善,後續有望通過渠道優化、終端計劃量匹配以及加強市場秩序管理等手段實現更好的渠道和價格把控,當前庫存水平合理,批價仍有望穩中有升,公司目標批價仍將挺至千元。公司Q3末預收賬款58.6億元,同增140.4%,環增34.7%。從預收款可看出,渠道打款備貨意願積極,渠道信心仍處提升期,這為公司備戰春節回款打下良好基礎。

配合八代加大營銷投入,盈利水平保持出色。公司前三季度毛利率73.8%,同比提升0.3pct,主要受益於五糧液核心產品量價齊升以及系列酒品牌瘦身清理,單Q3毛利率73.8%,同降1.4pcts,推測與產品結構及非酒業務季度波動有關。費用率方面,Q3營業税金及管理費用率分別同比下降4.1pcts和1.5pcts,銷售費用率同增2.2pcts至14.0%,主要系配合八代全面上市開展品牌營銷活動及營銷系統正式上線後加大終端投入所致。前三季度淨利率35.4%,同增1.3pcts,我們認為,公司品牌戰略更為清晰,年初以來全線梳理產品線,聚焦經典五糧液戰略明確,體現了三性一度的品牌總方針,產品結構升級趨勢明朗,公司更注重渠道運營及費用投放效率,費用率可望保持穩定,盈利能力有望穩步提升。

繼續重視改革帶來的改善持續兑現,經營穩健性明顯提升。在董事長李曙光主導下的公司現有班子搭建成型,提出二次創業以來,公司通過大刀闊斧的改革逐步落地,積極求變,補短板見到成效,體現良好執行力。我們繼續看好公司管理改善將持續兑現,驅動公司在品牌重塑、營銷變革、消費者培育等多維度持續改善。展望明年,傳統渠道計劃不增量,積極推動渠道下沉和團購等增量渠道開拓,發貨量計劃預計仍有雙位數增長,仍將保持良好經營穩健性。

盈利預測、估值及投資建議

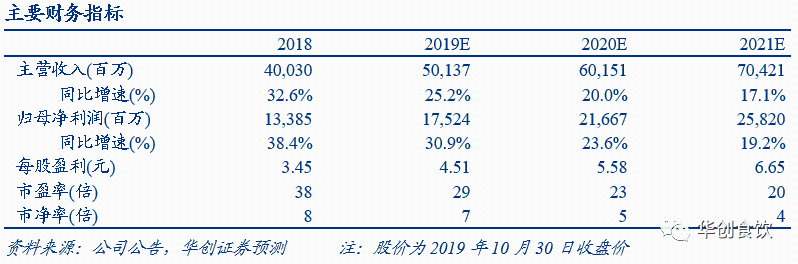

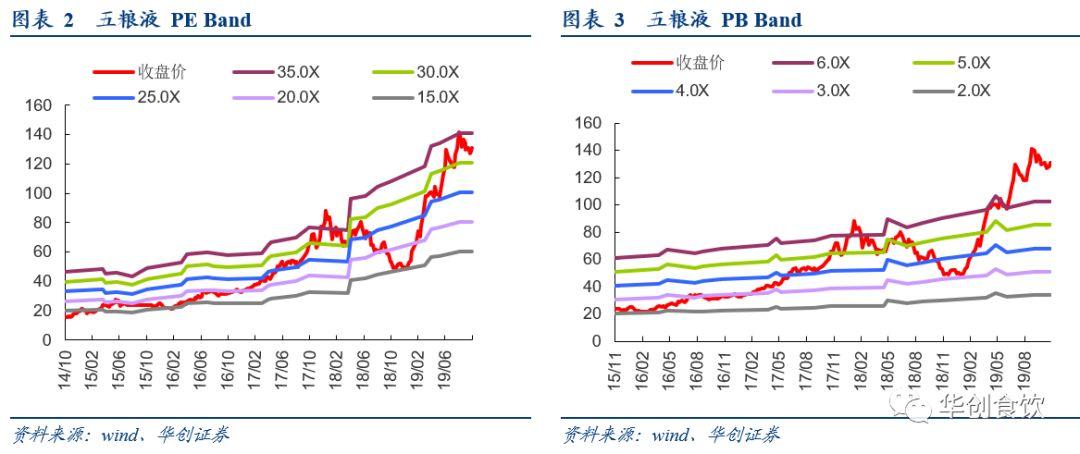

核心觀點:公司業績及現金流表現保持強勁,發貨量計劃完成前置,全年業績目標完成無虞,應繼續重視管理改善和經營理性帶來長期經營穩健性提升。我們略調整公司2019-2021年EPS預測至4.51/5.58/6.65元(原預測為4.52/5.49/6.54元),目前股價對應PE為29/23/20倍,維持12個月目標價164.6元不變,對應明年約30倍PE,維持“強推”評級。

風險提示

產品需求不及預期;渠道改革效果不達預期。