机构:方正证券

评级:推荐

高鑫零售是我国规模最大的大型卖场运营商,2018年市占率115.7%%。公司主要以大润发和欧尚两大知名品牌经营卖场业务,2019H1公司共有485家综合性大卖场,总建筑面积约1,300万㎡。2018/2019H1实现营业收入993.59亿元/505.86亿元,yoy-2.89%/-6.43%,收入下滑主要由家电品类销售收入变为佣金收入所致。2018年/2019H1归母净利润分别为25.88亿元/17.66亿元,yoy-7.34%/+0.46%。

2017年阿里战略入股成为第二大股东。股权结构阿里36.17%/欧尚36.18%/润泰4.67%,公司与阿里在O2O到家业务、品类联营、低线拓展、供应链合作方面展开深入合作并取得阶段性成果:(1)2019H1淘鲜达数据改善,客单价提升至65元,单店日订单量增加至700笔,一小时配送到家模式走通,有望实现规模化;(2)苏宁代销家电3C,大润发同店销售(含家电)实现正增长。

在行业增速放缓、外资承压的背景下,公司通过深耕低线、以租养租及品牌整合实现内生增长。(1)公司低线门店占比76%,受益于低线消费升级及城镇化率和棚改货币化带来的城镇人口增加;(2)品牌效应、租户组合管理带来租金收入提升(2018/2019H1同比+7.42%/+8.80%),租金压力较小,支付方式灵活,租金收入/支出不断扩大;(3)欧尚和大润发两大品牌持续整合,2019H1公司完成对欧尚产品和门店等方面的整合,预计欧尚与大润发的毛利率差值将会不断缩窄。

公司总体经营稳健,财务数据优于同行。(1)毛利率高于同行且不断提升,两大品牌整合持续扩大规模效应、转租业务提升毛利约3pct、低毛利的生鲜品类占比较低;(2)其他业务收入带动净利率提升,2018/2019H1确认其他收入10.70亿元/4.41亿元。

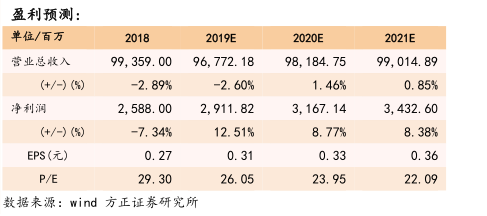

投资建议:预计公司2019-2021年的EPS分别为0.31/0.33/0.36元/股,对应PE分别为26/24/22X,给予“推荐”评级。

风险提示:宏观经济放缓,居民消费疲软;其他渠道冲击;新零售进展不及预期。