今年上半年,于港交所新上市的公司数目为 30家,所有公司均通过IPO上市,共计募资接近132亿港元。新上市公司数量较2023年同期减少 3家,募资金额同比减少46.77亿,幅度约为26%。尽管新股数量及募资额都在减少,但通过IPO方式上市的新股同比却多出1家。此外,新股认购活跃程度较去年同期有了明显抬升,排除认购不足的少数股份后,2024年上半年港股主板上市新股平均超额认购倍数近150倍,较去年同期的平均不到10倍提升显著。与此同时,港股今年上半年新股首日表现来看,30家上市公司上市首日仅9家破发(破发率30%),较去年上半年33家新股中17家破发(破发率51.5%),首日表现和后市成交量也有了大幅改善。综上所述,今年香港IPO市场在“国九条”、“18C”等政策的扶持下保有了一定程度的活跃,但仍缺大型新股的点缀支持。

一、新上市公司数量对比

|

板块及上市方式 |

2024年上半年 |

2023年上半年 |

|

主板·IPO上市 |

29 |

29 |

|

主板·介绍上市 |

- |

2 |

|

主板·GEM转板 |

- |

2 |

|

GEM·IPO上市 |

1 |

- |

|

合计 |

30 |

33 |

|

月份 |

2024年 |

2023年 |

|

1月 |

5 |

10 |

|

2月 |

- |

- |

|

3月 |

7 |

8 |

|

4月 |

3 |

4 |

|

5月 |

6 |

6 |

|

6月 |

9 |

5 |

|

合计 |

30 |

33 |

二、新上市公司募资额对比

|

板块及上市方式 |

2024年上半年 |

2023年上半年 |

|

主板 |

131.09 |

178.55 |

|

平均每家募资 |

4.52 |

6.16 |

|

GEM |

0.69 |

- |

|

平均每家募资 |

0.69 |

- |

|

合计 |

131.78 |

178.55 |

2024年上半年,港股募资额较同期减少约莫26%的主要原因是中大型IPO的募资规模减少。对比两年募资额最大的新股:2024年上半年为茶百道(02555.HK),募资25.86亿,而在2023年上半年珍酒李渡(06979.HK)募资53.09亿港元,超过了茶百道募资规模的两倍。

三、IPO募资金额分布情况对比

|

募资额金额分布(美元) |

2024年上半年 |

2023年上半年 |

|

≥10亿 |

- |

- |

|

5亿~10亿 |

- |

1 |

|

1~5亿 |

5 |

4 |

|

0.5~1亿 |

7 |

9 |

|

0.2~0.5亿 |

7 |

7 |

|

≤0.2亿 |

11 |

8 |

|

合计 |

30 |

29 |

上述统计中,募资金额超过1亿美元的5家分别是:

|

股票名及代码 |

募资额 |

|

茶百道(02555.HK) |

25.86亿港元 |

|

速腾聚创(02498.HK) |

10.59亿港元 |

|

晶泰科技-P(02228.HK) |

9.89亿港元 |

|

米高集团(09879.HK) |

9.54亿港元 |

|

老铺黄金(06181.HK) |

9.06亿港元 |

四、IPO募资金额分布情况对比

|

超额认购倍数 |

2024年上半年 |

2023年上半年 |

|

1000倍以上 |

1 |

- |

|

100~1000倍 |

13 |

- |

|

10~100倍 |

10 |

10 |

|

1~10倍 |

4 |

11 |

|

1倍以下 |

- |

4 |

|

认购不足 |

2 |

4 |

|

共计 |

30 |

29 |

2024年上半年,通过IPO上市的公司数为30家(2023年同期29家)上市公司中,超额认购28家、占比93.3%,认购不足2家、占比6.7%。其中,IPO超额认购在50倍以上的16家(同期0家)。

假使不计GEM上市的优博控股(逾2500倍超额认购)以及2家认购不足的极端情况,今年上半年其余股份的平均超额认购倍数是149.83倍,为去年相同统计口径的15倍多。此外,最近两个月上市的15家新股平均认购倍数达到354.42倍,当中10家认购倍数超过100倍,态势喜人。

五、递交上市申请&通过聆讯情况

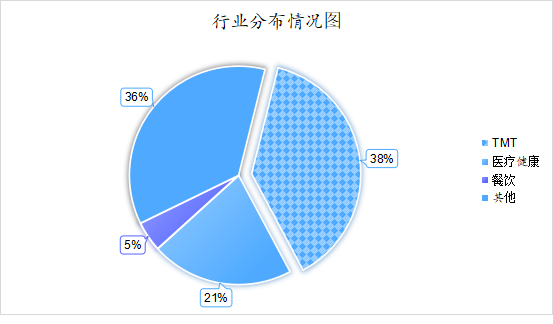

今年上半年,在HKEX递交上市申请的公司共133家,来自主板130家、GEM 3家。其中,73家为首次递表,60家为二次(至少递表两次及以上)递表,行业分布如下:

2024年上半年通过港交所上市聆讯披露的共37家,其中25家已上市,10家即将上市,1家有待招股,黑芝麻智能-P;1家招股书已失效,圆心科技。

|

2024年上半年即将上市公司 |

|

|

股票名 |

股票代码 |

|

元续科技 |

08637.HK |

|

中赣通信 |

02545.HK |

|

经发物业 |

01354.HK |

|

方舟健客 |

06086.HK |

|

百望股份 |

06657.HK |

|

瑞昌国际 |

01334.HK |

|

声通科技 |

02495.HK |

|

如祺出行 |

09680.HK |

|

西锐飞机 |

02507.HK |

|

广联科技 |

02531.HK |

六、新上市公司行业分布

|

行业分类 |

2024上半年 |

占比 |

2023上半年 |

占比 |

|

1 医疗保健业 |

5 |

16.7% |

7 |

21.2% |

|

2 TMT行业 |

11 |

36.6% |

7 |

21.2% |

|

----资讯科技业 |

7 |

23.3% |

4 |

12.1% |

|

----媒体及娱乐* |

3 |

10.0% |

3 |

9.1% |

|

----电讯业 |

1 |

3.3% |

- |

0% |

|

3消费行业 |

|

|

|

|

|

----非必需性消费 |

5 |

16.7% |

3 |

9.1% |

|

----必需性消费 |

2 |

6.7% |

3 |

9.1% |

|

4 工业 |

1 |

3.3% |

6 |

18.2% |

|

5 地产建筑业 |

4 |

13.3% |

5 |

15.2% |

|

6汽车行业* |

- |

0.0% |

- |

0.0% |

|

7其他行业 |

2 |

6.7% |

2 |

6% |

|

----公用事业 |

- |

0.0% |

- |

0.0% |

|

----金融业 |

- |

0.0% |

1 |

3.0% |

|

----能源业 |

- |

0.0% |

1 |

3.0% |

|

----原材料业 |

2 |

6.7% |

- |

0.0% |

|

SPAC |

- |

0.0% |

- |

0.0% |

|

合计 |

30 |

100.0% |

33 |

100.0% |

|

备注1:分类参考恒生行业分类 备注2:媒体及娱乐、汽车行业单列,归属于非必需性消费 |

||||

七、其他情况

- H股上市9家;

- 无中概股二次上市;

- 无SPAC上市;递交De-SPAC申请2家;

- 以第18A章方式递交申请11家,上市2家;

- 以第18C章方式递交申请3家,其中1家通过聆讯待招股,上市1家。