本文来自格隆汇专栏:中信债券明明 ;作者:明明FICC研究团队

核心观点

三季度以来各项稳增长政策相继出台,债券市场也迎来调整。在需求端内生动能修复的背景下,一揽子化债与宽地产政策双线并进,机构再次面临选择困难症。站在四季度伊始,各板块信用债是否已经调整到位成为关注重点。我们预计跨季后资金面利率逐步回归均衡态势,央行仍将维持宽松货币政策。前期回调到较高点位的多板块(城投、地产、煤钢、银行二永、中资美元债)利差已逐步具备配置空间。需要谨慎的是,宏观经济修复动能的可持续性有待观察,宽地产政策仍有进一步加码空间,短期仍需警惕政策面对于利差中枢的扰动。

内蒙古化债提振城投信心。9月26日,内蒙古拟发行再融资一般债券(九期至十一期),募集资金用于偿还存量债务,用途范围有所扩大,可用于内蒙古当地隐债的偿还。无独有偶,10月以来天津、辽宁、云南、重庆、广西等地拟发行再融资一般债券,募集资金用于偿还存量债务。此次用于偿还存量债务的再融资债的落地被认为是拉开2023年新一轮化债的序幕。我们预计未来更多地区将有序开启特殊再融资债券的发行。在此背景下,过往囿于舆情影响的地区有望实现“困境反转”,而在信用市场资产荒演绎下机构也挖掘此类仍具性价比的地区,当地城投市场信心得到提振。

中资美元债短期波动。2023年9月议息会议美联储宣布维持联邦基金利率不变,符合市场预期。9月美国经济数据表现强劲,在此背景下,市场对于美联储货币紧缩的预期继续升温,美债利率保持上升,虽然我们预计美联储进一步加息的概率较低,但货币紧缩或维持较长一段时间,美债利率仍维持高位运行。受9月美债利率上行影响,中资美元债收益率出现较大幅度的调整,截至9月末,iBOXX中资美元债指数收益率为7.22%,处于2022年以来的88.00%分位水平:9月金融美元债收益率整体下降,城投美元债收益率下降后回升,地产美元债收益率呈先升后降态势,主要因为月初出险房企的估值扰动与月末行业基本面改善对于市场信心的提振。

地产舆情对市场冲击收敛。9月房地产需求端刺激政策持续落地,一线城市宣布执行“认房不认贷”,二线城市与广州部分区域放开限购政策,带动9月商品房销售数据回暖,在此背景下,9月虽有民营房企舆情波动,但民企地产债估值相对保持稳定,存量民企地产债估值收益率中位数保持在4.25%左右,信用利差保持在250bps左右,较年初均有所下行。

信用利差覆盘:N形走势。9月信用利差整体呈走阔趋势,具体而言则可分为调整—收窄—调整的三段行情:9月1日至12日,四个一线城市陆续宣布执行认房不认贷,多个二线城市放开限购政策,在股债跷跷板效应驱动下,信用利差由9月初的33.67bps调整至9月12日的44.35bps;9月13日至9月25日,8月金融数据与经济数据边际回暖,在基准利率继续调整的背景下,信用利差被动收窄;9月26日至月末,虽然内蒙古发行特殊再融资债提振城投市场信心,但临近跨季资金面偏紧,信用利差再度调整。截至2023年9月28日,3年期AAA等级信用利差较月初走阔8.48bps,处于2018年以来的53.50%水平。

分板块看信用利差:迎来布局机会。9月各信用板块利差较月初均有走阔,但调整幅度不一,具体而言:对于城投债,整体而言城投市场相对表现较冷,全月利差呈上行态势,AA+及以上等级城投利差调整幅度较大,主要为信用市场的整体调整带来情绪面的波动和收益率压缩至低位后机构止盈情绪升温;对于地产债,中低等级地产债利差延续调整态势,中高等级地产债利差随信用市场整体调整而上行,走阔幅度小于低等级地产债;对于煤钢债,9月煤钢债利差均呈调整态势,走阔幅度相对较小;对于银行二永债,利差整体变化不大,其中银行二级债走阔幅度在10bps以内,AA与AA-等级银行永续债走阔幅度分别为13bps与11bps。分时间端看,9月初银行二永债利差随基准利率的上行而出现较大幅度的走阔,随后在机构挖掘超额收益与债市调整的博弈下利差呈现震荡态势。

市场展望与投资策略:城投债:过去受舆情影响的地区有望实现“困境反转”,目前估值利差相较于其他板块仍较高,性价比优势明显,可把握化债态度较为积极地区的高收益债投资价值。地产债:宽地产政策仍有发力空间,我们预计中高等级的国有房企将率先受益于政策修复,考虑到头部中央国有房企利差较薄,可适当下沉至再融资能力良好的地方国有房企;民营房企的利差修复仍需等待行业基本面的持续回暖。煤钢债:总需求持续回暖可带动上游原材料需求上升,带动煤钢债利差的收窄,可关注头部中央国有煤钢企业的配置机会。银行二永债:当前利差已处于历史40%以上的水平,性价比优势已凸显。2023年以来银行二级债不赎回时间同比下降,短期内银行二永板块风险因素仍在于基准利率的扰动与供给端冲击,可关注主体获批文情况与TLAC债的发行进度情况。

风险因素:央行货币政策超预期;监管政策超预期;宏观经济修复进度不及预期;个别信用事件冲击市场等。

正文

内蒙古化债提振城投信心

内蒙古发行特殊再融资债,拉开化债工作序幕。2023年9月26日,内蒙古拟发行再融资一般债券(九期至十一期),根据债券信息披露文件公吿,三期债券拟发行规模分别为274.4亿元、194.4亿元和194.4亿元,共计为663.2亿元。根据债券信息披露文件,此次债券募集资金用于偿还存量债务,与此前内蒙古再融资一般债(八期)的募集资金用于偿还到期政府债券本金,九期至十一期募集资金用途范围有所扩大,可用于内蒙古当地隐债的偿还。无独有偶,10月以来天津、辽宁、云南、重庆、广西等地拟发行再融资一般债券,根据信息披露文件,募集资金用于偿还存量债务。此次用于偿还存量债务的再融资债的落地被认为是拉开2023年新一轮特殊再融资债发行的序幕。

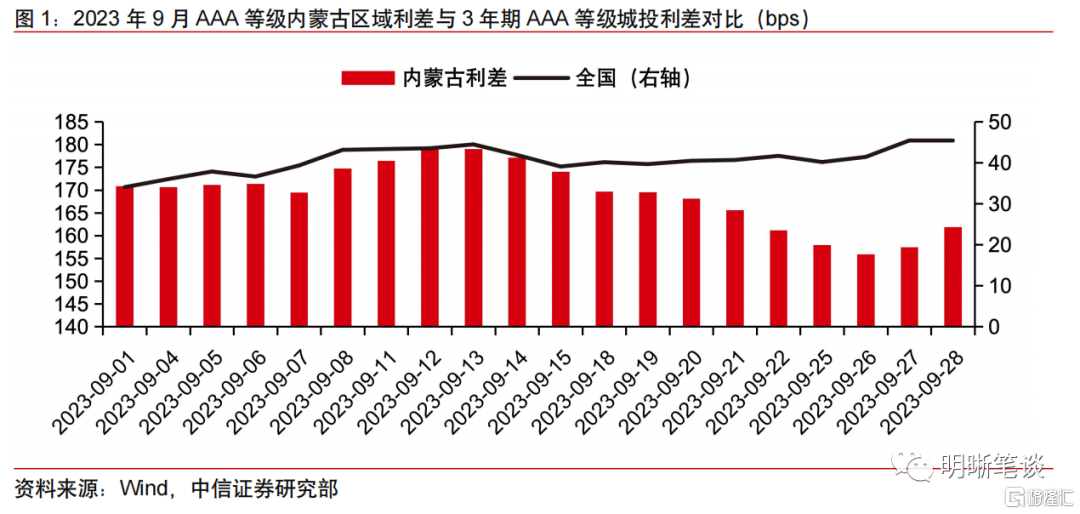

内蒙古城投市场信心提振。此次内蒙古发行的特殊再融资债可谓是千呼万唤始出来,预示着化债工作的正式启动,预计未来更多地区将有序开启特殊再融资债券的发行。在此背景下,过往囿于舆情影响的地区有望实现“困境反转”,而在信用市场资产荒演绎下机构也挖掘此类仍具性价比的地区,当地城投市场信心得到提振,例如9月26日AAA等级内蒙古城投区域利差持续收窄,而以3年期AAA等级城投利差代表的全国整体城投利差则仍保持走阔趋势。

中资美元债短期波动

美联储暂停加息符合预期,但美债利率或维持高位运行。2023年9月议息会议美联储宣布维持联邦基金利率不变,符合市场预期。9月美国经济数据表现强劲,ISM制造业指数较8月维持反弹趋势,9月季调新增非农就业人口数量为33.6万人,高于市场预期的17.0万人,在此背景下,市场对于美联储货币紧缩的预期继续升温,美债利率保持上升,虽然我们预计美联储进一步加息的概率较低,但货币紧缩或维持较长一段时间,美债利率仍维持高位运行。

受美债利率进一步上行影响,9月中资美元债收益率调整。受9月美债利率上行影响,中资美元债收益率出现较大幅度的调整,截至9月30日,iBOXX中资美元债指数收益率为7.2203%,处于2022年以来的88.00%分位水平。具体而言,9月金融美元债收益率整体下降,城投美元债收益率下降后回升,地产美元债收益率呈先升后降态势,主要因为月初出险房企的估值扰动与月末行业基本面改善对于市场信心的提振。

地产舆情对市场冲击收敛

民企地产展期持续。9月民企地产舆情仍持续发酵,8月出现舆情的碧桂园境内债展期方案获得通过,民营房企信用风险仍在持续,但从基本面与融资端来看,民企地产债板块的信用环境已得到边际改善:基本面角度,受益于2023年8-9月地产政策的持续落地,房地产销售数据边际回暖,其中一线城市修复速率较快,开发投资完成额与新开工面积呈筑底态势;融资端角度,2023年9月共有4笔民营房企的中期票据发行,其中2笔由中债增提供担保(剩余2笔为前述中债增担保的中期票据的不同品种),合计规模为25亿元,显示民企融资政策仍持续发力。

地产密集政策落地下市场信心回暖,民企地产债估值保持稳定。9月房地产需求端刺激政策持续落地,一线城市宣布执行“认房不认贷”,二线城市与广州部分区域放开限购政策,带动9月商品房销售数据回暖,在此背景下,9月虽有民营房企舆情波动,但民企地产债估值相对保持稳定,存量民企地产债估值收益率中位数保持在4.25%左右,信用利差保持在250bps左右,较年初均有所下行。

信用利差覆盘:N形走势

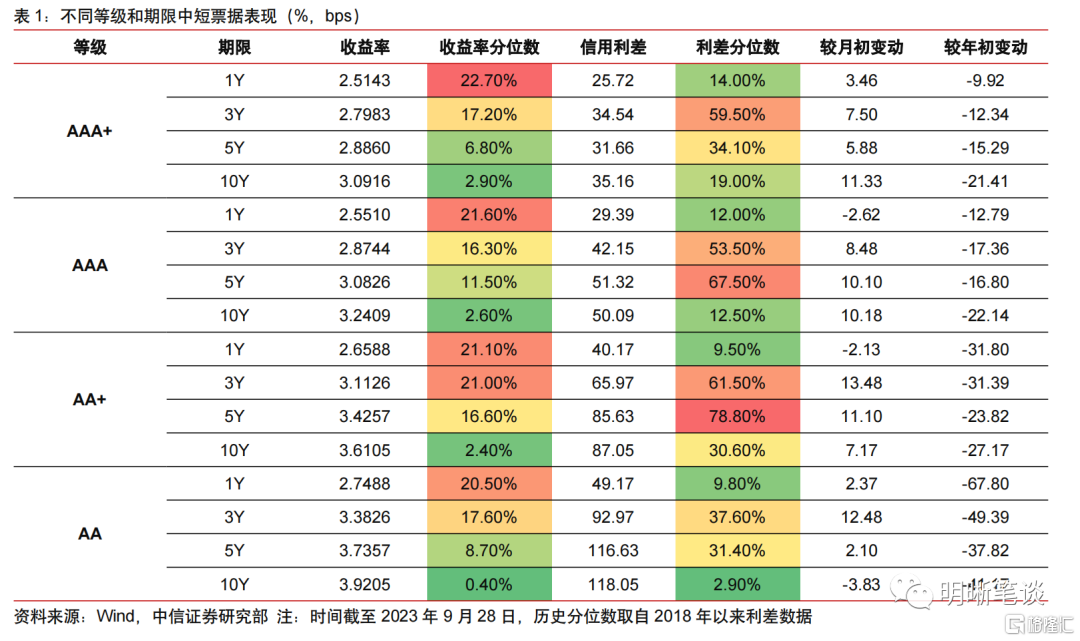

9月信用利差走势:全面走阔。以中短票据收益率与利差代表信用债收益率与利差,受稳增长政策持续落地、跨季资金面偏紧、机构止盈等因素影响,2023年9月信用利差全面走阔,不同等级与期限利差表现不一。分等级看,短端AA与AA+等级信用利差调整幅度较大,长短AAA与AAA+等级调整幅度较大,主要因为此类债券受机构下沉与拉久期策略影响利差压缩至低位。截至2023年9月28日,1年期和10年期信用利差相对历史分位数更低,3年期与5年期利差分位数较高,其中AAA与AA+等级分位数处于2018年以来50%以上的较高水平。

分时间段看利差,2023年9月信用利差呈现出熊—牛—熊的“N”形走势。以3年期AAA等级信用利差代表9月信用利差走势,本月信用利差整体呈走阔趋势,具体而言则可分为调整—收窄—调整的三段行情:9月1日至12日,四个一线城市陆续宣布执行认房不认贷,多个二线城市放开限购政策,在股债跷跷板效应驱动下,信用利差由9月初的33.67bps调整至9月12日的44.35bps;9月13日至9月25日,8月金融数据与经济数据边际回暖,在基准利率继续调整的背景下,信用利差被动收窄;9月26日至月末,虽然内蒙古发行特殊再融资债提振城投市场信心,但临近跨季资金面偏紧,信用利差再度调整。截至2023年9月28日,3年期AAA等级信用利差较月初走阔8.48bps,处于2018年以来的53.50%水平。

分板块看信用利差:迎来布局机会

以3年期不同等级各类信用债利差代表不同板块利差走势,2023年9月各信用板块利差较月初均有走阔,但调整幅度不一,具体而言:

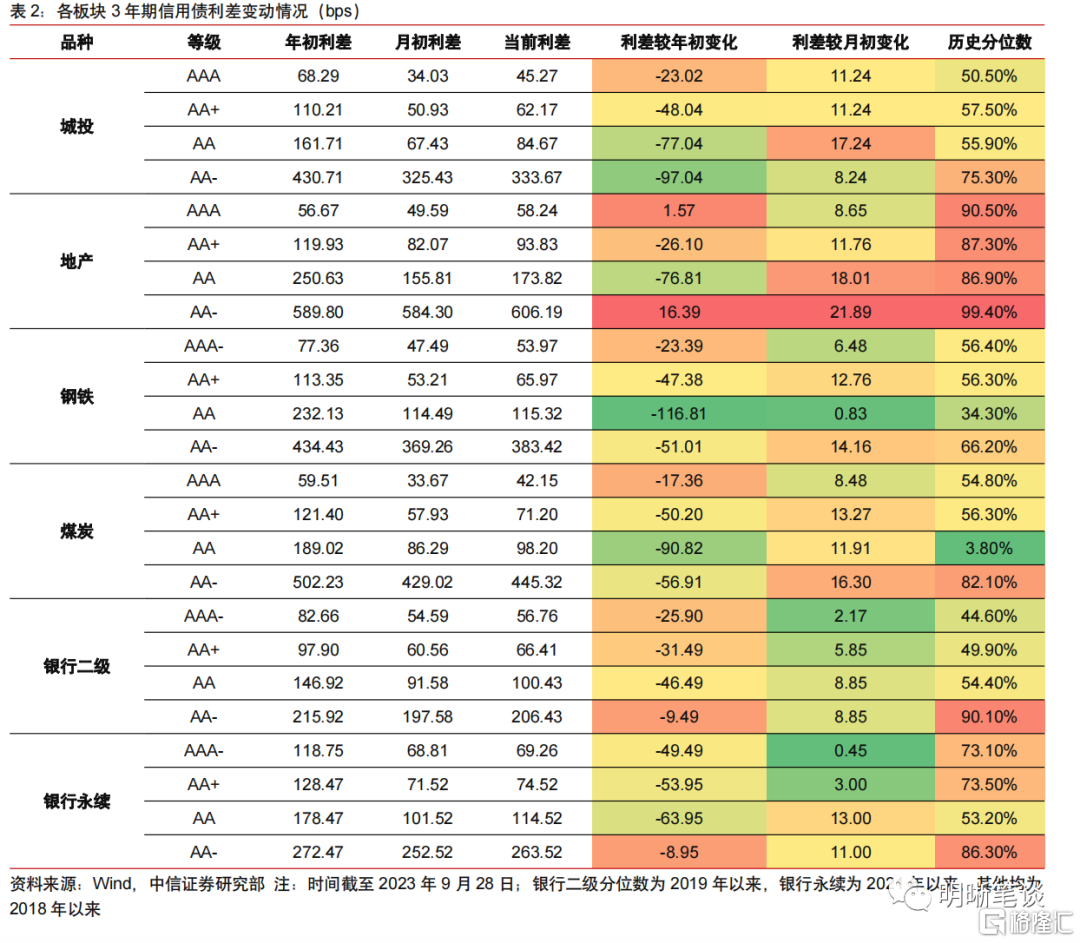

城投债:止盈下的利差调整。城投认购热后虽然9月末内蒙古发行特殊再融资债拉开化债序幕,但9月整体而言城投市场相对表现较冷,全月利差呈上行态势,AA+及以上等级城投利差调整幅度较大,主要为信用市场的整体调整带来情绪面的波动和收益率压缩至低位后机构止盈情绪升温。截至9月28日,不同等级城投债利差均处于2018年以来的50%以上水平,其中AA-等级城投债利差处于2018年以来的75.30%水平。

地产债:中低等级延续调整态势。8-9月一系列房地产支持政策的落地促进行业基本面修复,但修复动力的可持续性仍有待观察,9月中低等级地产债利差延续调整态势,AA与AA-等级地产债利差分别较月初走阔18.01bps和21.89bps;另一方面,中高等级地产债利差随信用市场整体调整而上行,走阔幅度小于低等级地产债。截至2023年9月28日,不同等级地产债利差处于历史80%以上水平,其中AAA和AA-等级分位数高于90%。

煤钢债:跟随信用市场调整。9月煤钢债利差均呈调整态势,走阔幅度相对较小,AAA(钢铁债为AAA-等级)等级煤钢债利差较月初走阔幅度在10bps以内,AA+及AA-等级钢铁债利差分别走阔12.76bps与14.16bps。截至2023年9月28日,除AA等级钢铁债与煤炭债分别处于历史34.30%和3.80%水平外,其余等级煤钢债利差均处于50%以上水平,其中AA-等级处于60%以上水平。

银行二永债:维持震荡走势。2023年9月银行二永债利差变化不大,是各信用板块中利差调整幅度最小的品类,其中银行二级债走阔幅度在10bps以内,AA与AA-等级银行永续债走阔幅度分别为13bps与11bps。分时间段看,9月初银行二永债利差随基准利率的上行而出现较大幅度的走阔,随后在机构挖掘超额收益与债市调整的博弈下利差呈现震荡态势。截至9月末,银行二级债利差处于历史40%以上水平,永续债利差整体处于70%以上的水平。

市场展望与投资策略

跨季后配置价值凸显,但仍需警惕短期内稳增长政策扰动。我们预计跨季后资金面利率逐步回归均衡态势,汇率因素虽有压制但央行仍将维持宽松货币政策,经历9月的调整后信用利差再次回到历史相对较高水平,配置价值已开始凸显,但当前宏观经济修复动能的可持续性有待观察,宽地产政策仍有进一步加码空间,短期仍需警惕政策面对于信用利差的扰动。

城投债:把握积极化债地区高收益债的配置机会。此次内蒙古与天津发行特殊再融资债券预示着新一轮化债工作的正式启动,我们预计未来更多地区将有序开启特殊再融资债券的发行。在此背景下,过去受舆情影响的地区有望实现“困境反转”,目前估值利差相较于其他板块仍较高,性价比优势明显,可把握化债态度较为积极地区的高收益债投资价值。

地产债:关注行业基本面修复的持续性与增量政策落地情况。9月以来得益于政策支持与“金九银十”旺季来临,房地产销售数据环比回暖,预示行业基本面修复,但其修复的可持续性仍有待验证。同时在城中村改造尚未落地的背景下,宽地产政策仍有发力空间,可进一步促进行业基本面修复与提振市场信心。我们预计中高等级的国有房企将率先受益于政策修复,考虑到头部中央国有房企利差较薄,可适当下沉至再融资能力良好的地方国有房企;民营房企的利差修复仍需等待行业基本面的持续回暖。

煤钢债:基本面有待复苏,挖掘稳定收益机会。9月煤钢债利差出现调整,在工业与房地产行业修复的背景下,若总需求持续回暖可带动上游原材料需求上升,带动煤钢债利差的收窄,具体到主体层面仍可关注头部中央国有煤钢企业的配置机会。

银行二永债:性价比凸显,但需关注后续供给端变化情况。经历9月的调整后银行二永债利差已处于历史40%以上的水平,性价比优势已凸显。2023年以来银行二级债不赎回时间同比下降,短期内银行二永板块风险因素仍在于基准利率的扰动与供给端冲击,可关注主体获批文情况与TLAC债的发行进度情况。

风险因素

央行货币政策超预期;监管政策超预期;宏观经济修复进度不及预期;个别信用事件冲击市场等。

注:本文节选自中信证券研究部已于2023年10月12日发布的《债市启明系列20231012—四季度信用市场展望》报吿,报吿分析师:中信证券首席经济学家 明明 执业证书编号: S1010517100001

首席资管与利率债分析师:章立聪 执业证书编号: S1010514110002;周成华 执业证书编号: S1010519100001;彭阳 执业证书编号: S1010521070001

首席信用债分析师:李晗 执业证书编号: S1010517030002;徐烨烽 执业证书编号: S1010521050002;丘远航 执业证书编号: S1010521090001

大类资产首席分析师:余经纬 执业证书编号: S1010517070005;赵云鹏 执业证书编号: S1010521120002;秦楚媛 执业证书编号: S1010523020001