本文来自格隆汇专栏:国君宏观董琦,作者: 董琦、汪浩

导读

7月份以来人民币汇率发生短期快速反弹,主因加息预期放缓下美中利差收窄、美元指数下行、央行政策引导,以及中美关系阶段性缓和。但是三季度之中,贬值压力仍在,出口下行、美中利差高位震荡、国内经济弱复苏决定短期持续升值的动力有限。预计三季度之中美元兑人民币在7.0-7.3之间波动。趋势性升值的窗口至少要到四季度中后期。

摘要

(1)7月份以来人民币汇率发生短期反弹,主要由四重原因导致:一是美国通胀下行超预期,加息预期降低,美债利率短期快速下降,美中利差收窄,从而资本流出放缓;二是美元指数短期快速下行,从人民币定价角度支撑人民币升值;三是央行的政策引导,7月份以来人民币升值基本由中间价贡献,而市场价贡献相对背离,一定程度体现了政策引导的力量,同时央行相关负责人也进行了双向波动的表态,以修正单向贬值预期;四是中美关系的相对改善。

(2)后续三季度之中人民币汇率预计在7.0-7.3之间波动,单向升贬值均无强逻辑支撑。一方面,从经济内生动能和市场交易角度,贬值压力仍在,主要是海外经济放缓下出口动能进一步下行,经常账户结汇需求下降;美联储仍在加息(至少一次)导致美中利差高位震荡;中国经济在战略定力下仍处于弱复苏的节奏中。所以当前的短期快速升值大概率不可持续,预计三季度中美元兑人民币下破7.0的可能性不高。另一方面,美联储加息放缓和海外经济下行,叠加政策引导,贬值幅度预计也会有限,前期7.3的高点仍旧是重要的心理位。综合来看,预计三季度人民币汇率在7.0-7.3之间波动。

(3)预计人民币趋势性升值的窗口至少要到四季度中后期。四季度之中,美联储加息大概率停止,到中后期中国经济在库存周期的支撑下可能进入复苏节奏拐点,美国经济可能陷入一轮短暂的浅衰退,经济反转叠加货币政策收敛、中美关系缓和,人民币趋势性升值窗口可能到来。

风险提示:美国通胀粘性导致后续加息超预期,人民币可能出现较大幅度贬值倾向;美国经济下行超预期,人民币趋势性升值窗口或加快到来。

正文

1.短期人民币升值的主要原因

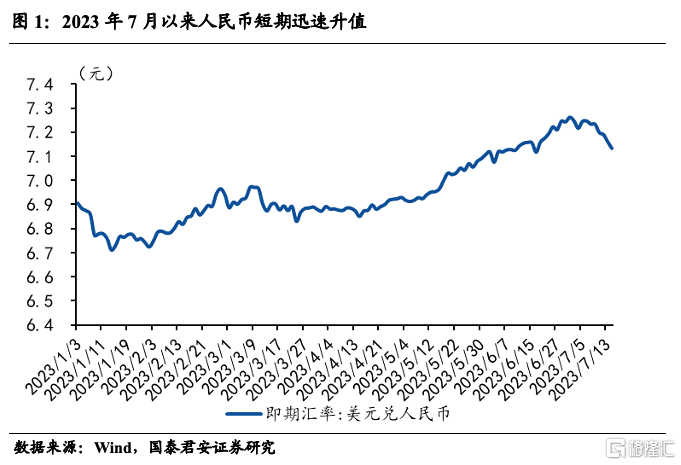

2023年7月以来,人民币汇率走势发生短期反弹,一改前期持续贬值的态势,进入相对升值区间,美元兑人民币汇率从6月30日7.26的高点跌至7月14日7.13的位置,半个月内人民币升值1300BP,升值幅度达到1.82%。短期人民币快速升值主要由四重原因导致:

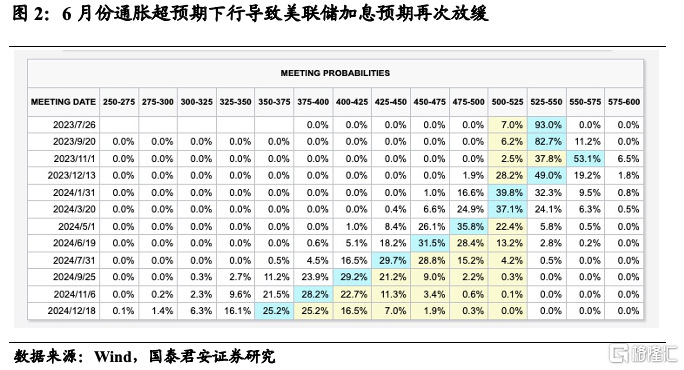

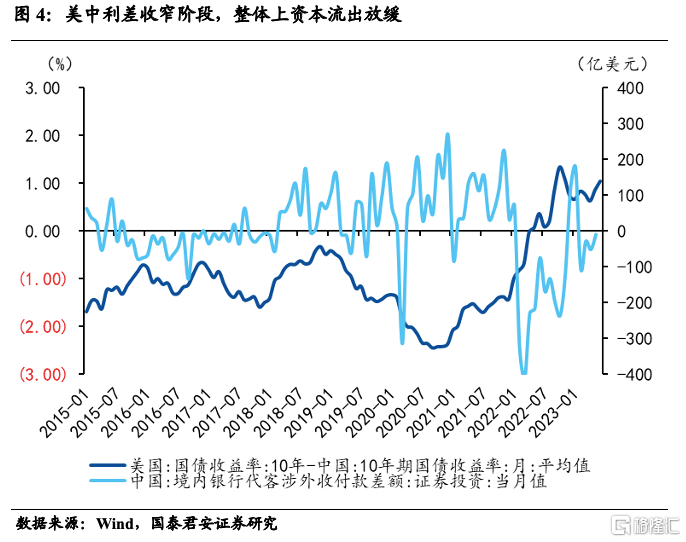

一是美国通胀下行超预期,加息预期降低,美债利率短期快速下降,美中利差收窄,从而资本流出放缓。6月份美国CPI下行至3.0%,预期3.1%,前值4.0%;核心CPI下行至4.8%,预期5.0%,前值5.3%。通胀的超预期下行,导致加息预期进一步降低,6月份美联储议息会议“跳过”一次加息,但是美联储提高加息终点利率50BP至5.5%-5.75%,6月份之中预测加息还有两次,即7月和9月各加息一次,但是当前通胀的超预期下行,导致加息预期放缓,美国联邦基金利率期货市场显示9月份可能再次“跳过”加息。加息预期的进一步下行导致美债利率短期快速下行,从4.06%的高点下破至3.76%,美中利差也从1.42%下行至1.11%,美中利差收窄会导致资本流出的放缓(美中利差与证券投资资本净流入的相关系数为-0.4,并在1%的水平上显著),从而形成对人民币相对升值的支撑。

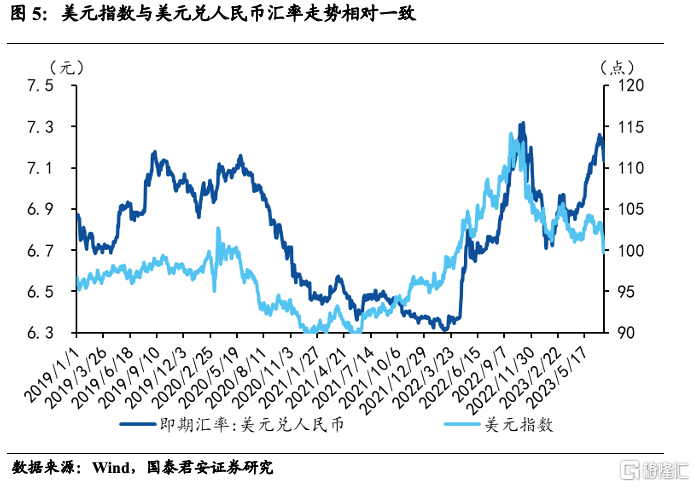

二是美元指数短期快速下行,从人民币定价角度支撑人民币升值。2023年以来美元指数经历了多轮主线切换,1月份在通胀下行超预期下,快速结束加息和降息预期发酵,美元指数下行;2月份至3月初,非农数据超预期,加息预期不断上升,美元指数攀升至105.7的高点;从3月中旬至5月中,由于硅谷银行、签名银行、第一共和银行相继破产,引发流动性危机,对于加息预期迅速下降,降息以对抗危机的预期再起,美元指数持续下行;5月中旬至6月初,美国经济韧性超预期,劳动力市场火热,美元指数再度上行;6月之后由于美国的制造业PMI和非制造业PMI进一步下滑,加息预期进一步减弱,并且6月“跳过”加息的预期引导下,美元指数短期下行;6月议息会议后加息终点利率抬升,引发短期仍将继续加两次息的预期,从而美元指数短期上行;7月份通胀下行超预期,加息预期再次放缓,美元指数快速下行。一般来说,美元指数与美元兑人民币汇率走势相对一致,主要有两方面原因,一是从经济来说,美元指数的相对下行可能反映美国经济相对于其他经济体放缓,从而对中国可能也表现出相同的对比分化;二是从定价角度来说,人民币锚定一篮子货币定价,美元相对其他货币贬值,则为了维持兑一篮子货币稳定,人民币兑美元将相对升值。从7月以来来看,与经济本身变动关系不大,更多是美元指数下行从定价角度拉动人民币的相对升值。

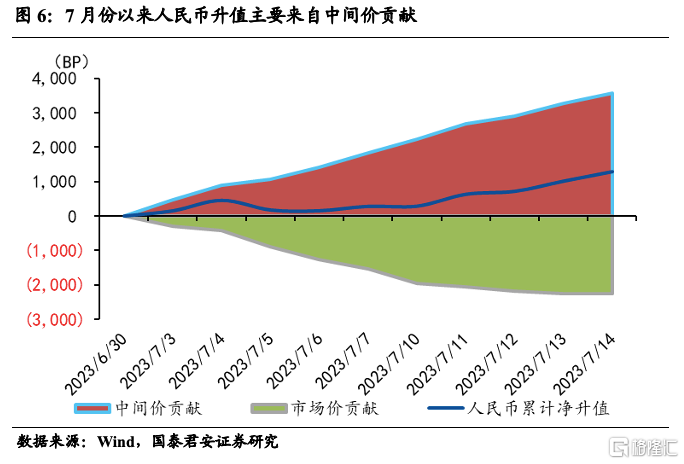

三是央行的政策引导,从一定程度上助力人民币双向波动。我们将7月份以来人民币汇率累计净升值拆分为中间价贡献和市场价贡献,其中中间价贡献表示每日汇率中间价相对于上一日收盘价的升值幅度,市场价贡献表示每日收盘价相对于当日中间价的升值幅度。发现从7月初以来,截至16日,人民币累计净升值1295BP,其中中间价贡献3564BP,而市场价贡献-2269BP。中间价是每日早晨报价行进行的汇率报价,并由央行进行计算的结果,在央行的中间价形成机制中,有一定的调控空间,比如使用逆周期因子等;市场价基本完全是当日交易的结果,中间价贡献与市场价贡献的相对背离一定程度上反映了其中存在政策引导的成分。此外,央行副行长也在国新办发布会上表态,人民币汇率不会出现单边势,仍会保持双向波动,合理均衡,在一定程度上是对当前人民币贬值预期的修正,起到稳定预期的作用。

四是中美关系的相对改善,并且较长一段时间内关系缓和的预期,在一定程度上对人民币升值起到提振作用。继6月18日-19日美国国务卿布林肯访华之后,7月6日至9日美国财政部长耶伦访华,后续7月16日-19日美国气候问题特使克里访华,中美关系出现相对改善,并且2023年APEC工商领导人峰会将于11月在美国旧金山召开,也是一个交流沟通的契机。覆盘历史,中美关系的走向预期对于人民币汇率有较大影响,中美关系的改善往往对于人民币汇率有短期提振效应,当前进入中美关系的缓和期,也对人民币汇率升值起到一定支撑。

2.三季度人民币汇率走势研判

后续三季度之中人民币汇率预计在7.0-7.3之间波动,单向升贬值均无强逻辑支撑。

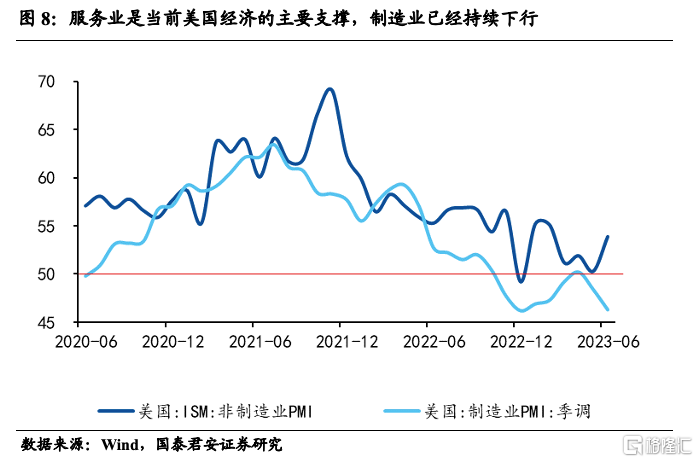

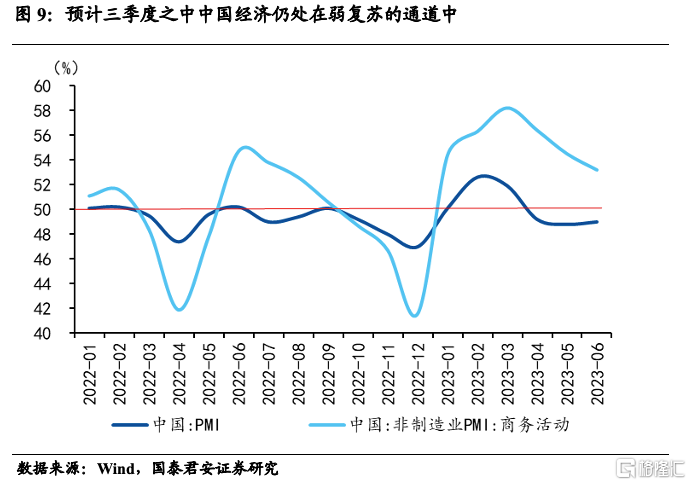

一方面,促使人民币贬值的市场力量还在,主要是海外经济放缓下出口动能的进一步下行,经常账户结汇需求面临下滑;美联储至少一次加息导致美中利差仍在高位震荡,并且不排除后续两次加息的可能性;中国经济在三季度之中复苏可能仍旧偏缓,在战略定力下,预计短期政策仍将锚定高质量发展和现代化产业体系,强刺激可能性不高,三季度大概率仍处于弱复苏的节奏中,美国经济短期在服务业支撑下,韧性比预期更强。所以,从内生动能和交易角度来说,本轮人民币快速升值的态势大概率不可持续,后续仍有贬值压力。

另一方面,在美联储加息放缓、美国经济下行和汇率政策引导下,贬值压力预计不会太大,前期7.3的高点仍是重要的心理支撑位,接近7.3之后大概率仍有政策引导,防止形成单边贬值预期。

所以,综合来看,三季度之中单边贬值和升值均无强逻辑支撑,从经济内生动能和市场交易角度,贬值压力仍在,但是美联储加息放缓和海外经济下行,叠加政策引导,贬值有限;出口动能下行、国内经济弱复苏背景下趋势性升值可能性也不高,破7.0的概率不大。所以预计三季度人民币汇率在7.0-7.3之间波动。

3.趋势性升值的窗口至少要到四季度中后期

预计人民币趋势性升值的窗口至少要到四季度中后期。四季度之中,美联储加息大概率停止,美国经济可能会陷入一轮短暂的浅衰退,而中国经济在通胀周期向盈利周期从而向库存周期的传导过程中,最早可能在四季度中后期开启新一轮的主动补库周期,从而形成对经济的支撑,即应该中国经济复苏节奏的拐点。因而最快可能在四季度中后期会看到中美经济的反转,同时叠加货币政策的收敛、中美关系的进一步缓和,人民币趋势性升值的窗口可能到来。

风险提示:美国通胀粘性超预期导致后续加息超预期,人民币可能出现进一步较大幅度贬值倾向;美国经济下行超预期,人民币趋势性升值窗口或加快到来。

注:本文来自国泰君安发布的《【国君宏观】人民币汇率短期仍将维持双向波动——国泰君安宏观周报(20230717)》,报吿分析师:董琦、汪浩

本订阅号不是国泰君安证券研究报吿发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报吿,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报吿。本订阅号推送的信息仅限完整报吿发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报吿为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。