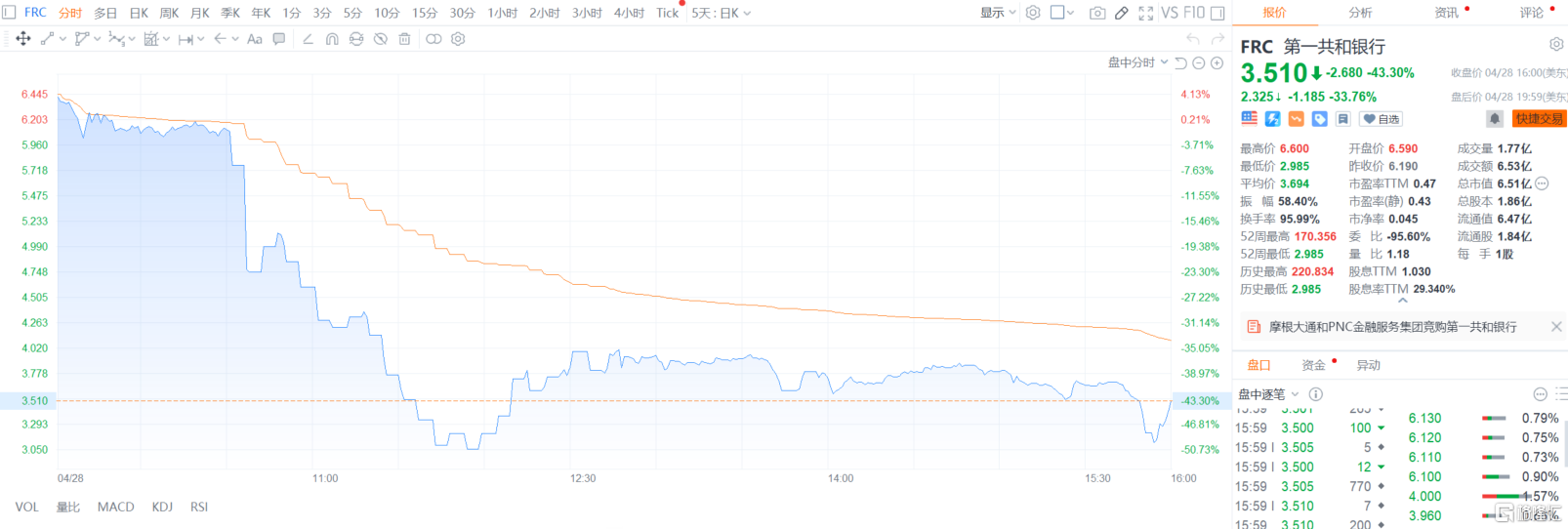

当地时间4月28日,第一共和银行盘中一度腰斩,且多次触发停牌。截至收盘,第一共和银行跌超43%,刷新收盘价历史低点至3.51美元,原因是达成救助协议以维持该银行运营的希望在变得渺茫。

第一共和银行本周一的收盘价是16美元,由于之后公布的财报显示资金流出状态远超市场预期,持续的暴跌显示出这家银行已经走到生死边缘。

本周暴跌75% FDIC准备接管

外媒引述消息人士称,美国联邦存款保险公司(FDIC)将准备立即把第一共和纳入托管清单。该区域银行的状况已经恶化,没有更多时间通过私营部门寻求救助。处于美国银行业风波最新风口浪尖的第一共和银行,将成为继硅谷银行、纽约签名银行之后,又一家倒闭的美国区域银行。

消息一出,股价又崩了!盘后一度再次暴跌50%以上,股价再创历史新低,延续周五收跌43%的表现。

总的来看,第一共和银行的股价本周出现灾难式暴跌,本周股价累计跌超75%。自美国区域性银行危机3月8日爆发以来,第一共和银行股价已下跌超95%。今年已累计跌超97%,几乎抹去全部市值。

另据媒体报道,包括FDIC、美国财政部和美联储在内的美国官员们正在协调与其他银行的会议,以促成对第一共和的救助计划。上述方案将导致出手相救的银行短期内蒙受损失,但从长远来看,可能比让第一共和银行倒闭并被监管机构接管的成本更低。

第一共和银行是一家专注于高净值个人及其企业的地区性银行,包括向这些客户提供低利率抵押贷款。

自美联储去年开始加息以来,这些抵押贷款以及银行资产负债表上的其他长期资产的市值已经下跌,这让投资者担心如果被迫出售这些资产,银行将不得不承担相当大的损失筹集现金。硅谷银行和 Signature Bank于3 月倒闭后,该银行出现大量存款外流。

分析人士认为,第一共和银行不能排除出现类似硅谷银行和签名银行关闭的风险,美国银行业危机仍在发酵。

第一共和银行周五表示,“我们正在与多方讨论我们的战略选择,同时继续为我们的客户提供服务。”

本周,伴随着第一共和在一季度比市场预期更糟糕的存款外流形势,其危机浮出水面。当季该行的存款较去年末减少720亿美元,环比降幅近41%,剔除摩根大通等11家大行上月存入该行的300亿美元,实际流失的存款达1020亿美元。第一共和银行的股价本周出现灾难式暴跌,全周至今累计暴跌约80%,年初以来下跌超97%,几乎抹去全部市值。

分析认为,除第一共和银行外,美国其他区域性银行也面临更多审视,信贷市场紧缩预计将加剧美国经济下行压力。国际评级机构穆迪日前下调了10余家美国区域性银行的评级。穆迪表示,银行管理资产和负债面临的压力日益明显,一些银行的存款是否具备高稳定性存疑。

摩根大通资产管理公司首席投资官鲍勃·米歇尔表示,如果有人说,这场危机只波及第一共和银行,那他太天真了,这场危机发生在全世界最高度资本化的产业——银行业,区域性银行系统对美国来说至关重要。

有美国高校金融学专家分析认为,从第一共和银行的股价表现来看,美国银行业危机仍在发酵。未来一段时间,美国银行业可能出现较大规模重组,大银行可能会并购很多无法存活下去的中小银行。分析指出,随着大量资金因避险和追求相对高回报流入货币市场基金,很多中小银行的准备金被蚕食,信贷萎缩加上信贷标准提高会使美国货币供应进一步缩小,加大美国经济出现硬着陆的风险。

美联储公布硅谷银行事件评估结果报吿

在当地时间28日(周五)公布的内部审查报吿中,美联储承认,对于上月硅谷银行的倒闭案难辞其咎,倒闭既源于该行自身风险管理薄弱,也和联储的审查督导行动拖沓有关。

评估结果称,硅谷银行事件的发生主要有四个关键要点:硅谷银行的董事会和管理层未能管理好他们的风险;随着硅谷银行规模和复杂性的增长,美联储监管机构并未完全意识到漏洞的严重程度;监管者发现漏洞时没有采取足够的措施来确保硅谷银行能足够快地解决这些问题;美联储针对《经济增长、监管减轻和消费者保护法案》的调整方法和监管政策立场的转变阻碍了有效监管,因为该转变降低了标准,增加了复杂性,促使监管者采取较不积极的监管方法。

美联储负责监管业务的副主席巴尔表示,在硅谷银行破产之后,美联储必须根据经验教训加强监管。他还表示,这次审查的第一步是对美联储的自我评估,包括其监管系统和监管作用。