本文来自格隆汇专栏:申万宏源宏观 作者:王茂宇 王胜

主要内容

周观点:超预期非农强化美联储“更高、更快”加息预期

当地时间3月10日美国劳工局公布2月美国就业市场最新数据,2月非农新增就业高达31.1万人,远超市场预期,同时劳动参与率同步回升0.1个百分点至62.5%,凸显供需两端强劲改善。与此同时2月失业率小幅上行0.2个百分点至3.6%,平均时薪同比反弹至4.6%,环比0.2%。美2月就业数据凸显出供需两旺的特征,而失业率小幅反弹但或更多是源于居民调查波动更大,不必过度担忧。结合1月职位空缺数据的再次超预期,美国就业市场的持续偏紧可能导致核心非居住/房租服务通胀下行慢于预期,或触发美联储的加息路径向“更高、更快”的方向上修。

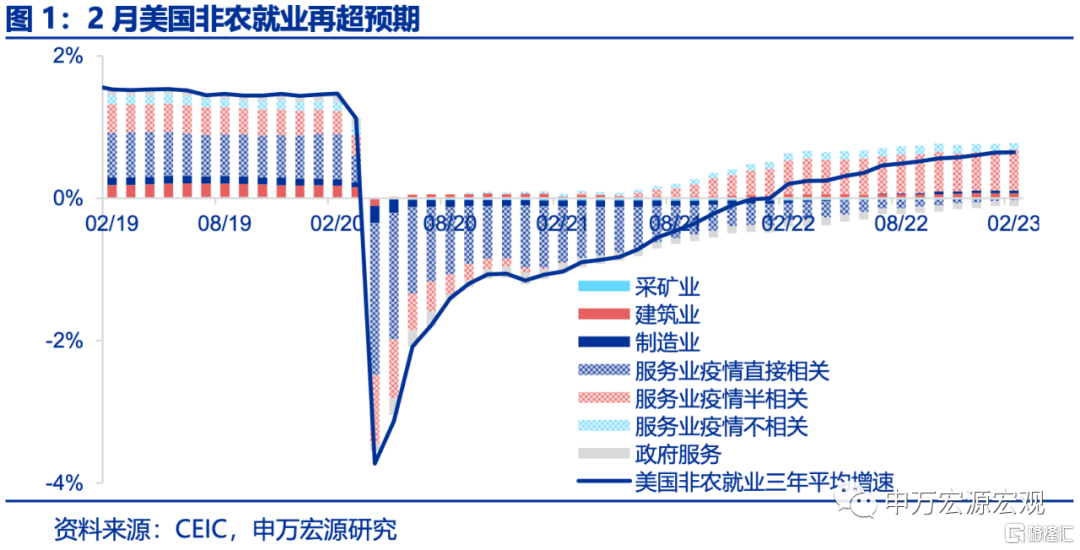

2月非农就业再超预期,服务业依然为新增主力。休闲酒店业就业修复持续强劲,凸显美国就业市场前期修复不均衡+疫情影响持续消退。休闲酒店业、教育衞生业仍是两大就业新增主力,分别新增10.5万人、7.4万人。2022年下半年以来美国服务业就业持续超出预期,其背后起源自部分服务业,如休闲酒店业就业人数尚未恢复到疫情之前的水平。2022年之前,不但较为严重的新冠疫情抑制服务业恢复,而且美国政府发放的财政补贴对低薪的部分服务业就业挤出最大,使得部分服务业修复较慢。进入2022年之后,就业修复缺口的存在,以及全球新冠疫情的改善使得服务业在需求侧获得修复动能,从而非农就业持续超预期。商品生产行业就业偏冷,指向美国商品供需缺口有扩大隐忧。制造业从上月的新增1.3万人转为减少4000人,而且2月制造业时薪增速环比仅0%,远低于疫情前水平,可能指向美国未来制造业生产有弱化风险,但目前制造业水平仍较为强劲,有待观察。

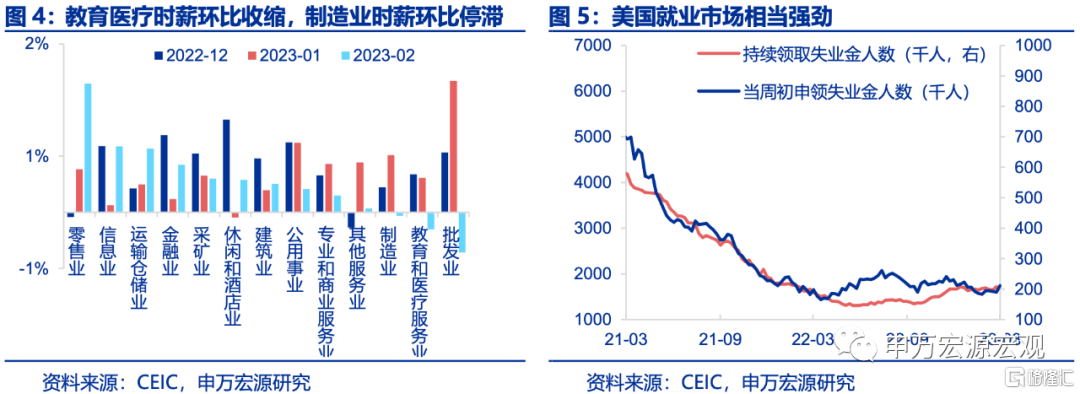

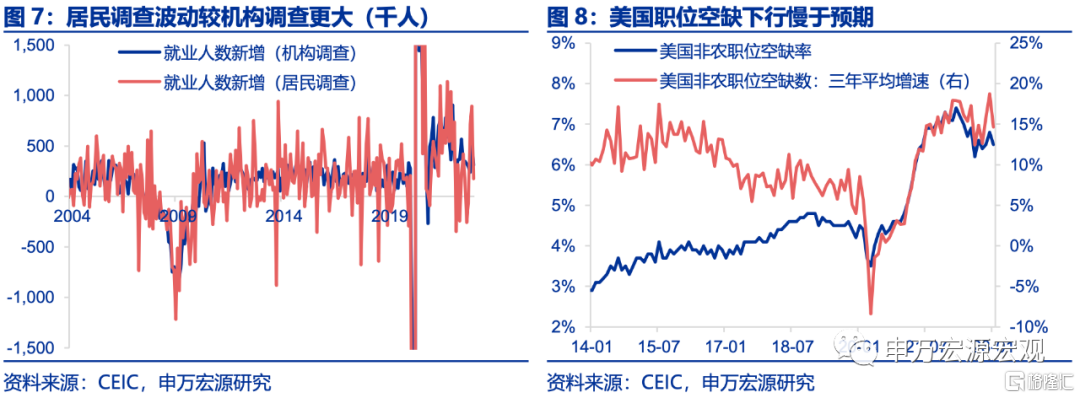

失业率小幅提升不必多虑,劳动参与率改善指向经济韧性更强。2月美国失业率小幅上行0.2个百分点至3.6%,同时劳动参与率亦上行0.1个百分点至62.5%。1)失业率上行和非农就业强劲同时出现,可能反映失业率背后的居民调查波动较大,美国就业市场仍是极为紧张的。我们在前期报吿《美国就业结构背离与通胀“超预期下行”风险-全球宏观周报 · 第 90 期》(2022.11.05)中已经就这一个问题进行了详细分析,主要是由于非农(机构调查)及失业率(居民调查)口径不同,两者虽然长期趋势相近,但失业率波动相比非农就业波动更大。2)劳动参与率改善缓解经济衰退担忧。美国劳动参与率恢复至今已经突破了2022年最高点,显示美国劳动力供给端恢复亦有进展,而供给侧改善则指向美国经济韧性更强。但就如鲍威尔在去年11月30日演讲所说,“过快退休”等因素使得劳动参与率供给恢复可能较为缓慢,从而美国劳动力市场何时重回均衡仍是取决于劳动力需求侧的。3)2月美国居民平均时薪环比虽然是放缓至0.2%的,但同比较上月反弹至4.6%,在美国非农新增就业强劲,以及1月职位空缺下行慢于预期的情况下,预计美国“职位空缺——薪资增速——核心非居住/房租服务通胀”这一链条短期内可能难言大幅弱化。

自2023年2月以来,陆续公布的超预期的1月经济数据使得市场对美国未来货币操作更加趋紧的担忧上升,鲍威尔在本周听证会上确认了今年以来强劲的经济数据,并表示美联储加息可能“更快、更高”,从本周公布的最新一期褐皮书中,我们也仍然可以看到美国劳动力市场仍然健康、居民消费支出稳定、通胀压力仍普遍存在的描述,凸显美国通胀压力不容小觑。叠加此次供需两旺的美国就业数据,可能深化鲍威尔加强货币紧缩力度的决心。在3月FOMC会议之前,下周二还将公布2月美国CPI数据,我们预计将对美联储后续加息步伐起到决定性影响,建议关注。

发达经济跟踪:德国1月零售销售低于预期;全球宏观日历:关注美国2月CPI。

风险提示:美联储紧缩力度超预期。

正文

超预期非农强化美联储“更高、更快”加息预期

当地时间3月10日美国劳工局公布2月美国就业市场最新数据,2月非农新增就业高达31.1万人,远超市场预期,同时劳动参与率同步回升0.1个百分点至62.5%,凸显供需两端强劲改善。与此同时2月失业率小幅上行0.2个百分点至3.6%,平均时薪同比反弹至4.6%,环比0.2%。美国2月就业数据凸显出供需两旺的特征,而失业率小幅反弹但或更多是源于居民调查波动更大,不必过度担忧。那么结合1月职位空缺数据的再次超预期,美国就业市场的持续偏紧可能导致鲍威尔所关注的核心非居住/房租服务通胀下行慢于预期,或触发美联储的加息路径向“更高、更快”的方向上修。

1. 非农就业再超预期,服务业依然为新增主力

休闲酒店业就业修复持续强劲,凸显美国就业市场前期修复不均衡+疫情影响持续消退。2月美国非农整体新增就业31.1万人,其中私人服务新增24.5万人,仍为主力,其中休闲酒店业、教育衞生业仍是两大就业新增主力,分别新增10.5万人、7.4万人。2022年下半年以来美国服务业就业持续超出预期,其背后起源自部分服务业,如休闲酒店业就业人数尚未恢复到疫情之前的水平。2022年之前,不但较为严重的新冠疫情抑制服务业恢复,而且美国政府发放的财政补贴对低薪的部分服务业就业挤出最大,使得部分服务业修复较慢。进入2022年之后,就业修复缺口的存在,以及全球新冠疫情的改善使得服务业在需求侧获得修复动能,从而就业持续超预期。

商品生产行业就业偏冷,指向美国商品供需缺口有扩大隐忧。2月商品生产仅新增2万人,较上月大幅下滑,其中制造业从上月的新增1.3万人转为减少4000人,而且2月制造业时薪增速环比仅0%,远低于疫情前水平,可能指向美国未来制造业生产有弱化风险,但目前制造业水平仍较为强劲,有待后续观察。

2. 失业率小幅提升不必多虑,劳动参与率改善指向经济韧性更强

失业率小幅上行不必多虑,劳动力供给持续改善缓解经济衰退担忧,2月美国失业率小幅上行0.2个百分点至3.6%,同时劳动参与率亦上行0.1个百分点至62.5%。1)失业率上行和非农就业强劲同时出现,可能反映失业率背后的居民调查波动较大,美国就业市场仍是极为紧张的。我们在前期报吿《美国就业结构背离与通胀“超预期下行”风险-全球宏观周报 · 第 90 期》(2022.11.05)中已经就这一个问题进行了详细分析,主要是由于非农(机构调查)及失业率(居民调查)口径不同,两者虽然长期趋势相近,但失业率波动相比非农就业波动更大。2)劳动参与率改善缓解经济衰退担忧。美国劳动参与率恢复至今已经突破了2022年最高点,显示美国劳动力供给端恢复亦有进展,而供给侧改善则指向美国经济韧性更强。但就如鲍威尔在去年11月30日演讲所说,“过快退休”等因素使得劳动参与率供给恢复可能较为缓慢,从而美国劳动力市场何时重回均衡仍是取决于劳动力需求侧的。3)2月美国居民平均时薪环比虽然是放缓至0.2%的,但同比较上月反弹至4.6%,在美国非农新增就业强劲,以及1月职位空缺下行慢于预期的情况下,预计美国“职位空缺——薪资增速——核心非居住/房租服务通胀”这一链条短期内可能难言大幅弱化。

3. 供需两旺的就业市场,意味着美联储“更高、更快”加息可能性提升

自2023年2月以来,陆续公布的超预期的1月经济数据使得市场对美国未来货币操作更加趋紧的担忧上升,鲍威尔在本周听证会上确认了今年以来强劲的经济数据,并表示美联储加息可能“更快、更高”,从本周公布的最新一期褐皮书中,我们也仍然可以看到美国劳动力市场仍然健康、居民消费支出稳定、通胀压力仍普遍存在的描述,凸显美国通胀压力不容小觑。叠加此次供需两旺的美国就业数据,可能深化鲍威尔强化货币紧缩力度的决心。在3月FOMC会议之前,下周二还将公布2月美国CPI数据,我们预计将对美联储后续加息步伐起到决定性影响,建议关注。

发达经济跟踪:德国1月零售销售低于预期

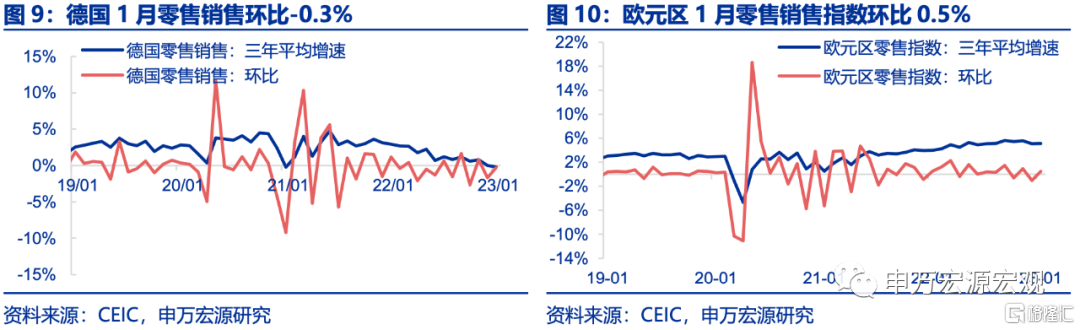

需求:德国1月零售销售指数环比-0.3%,三年平均增速-0.2%,远低于市场预期。欧元区1月零售销售指数环比0.5%,三年平均增速5.1%,小幅低于市场预期。

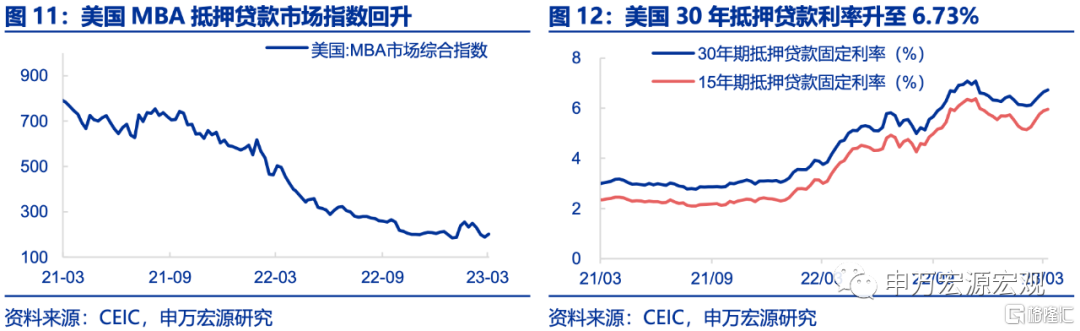

地产:本周美国MBA抵押贷款市场指数小幅回升。本周美国30年期抵押贷款利率上升8bp至6.73%,15年期抵押贷款利率上升6bp至5.95%。欧元区1月零售销售指数环比0.5%,三年平均增速5.1%,小幅低于市场预期。

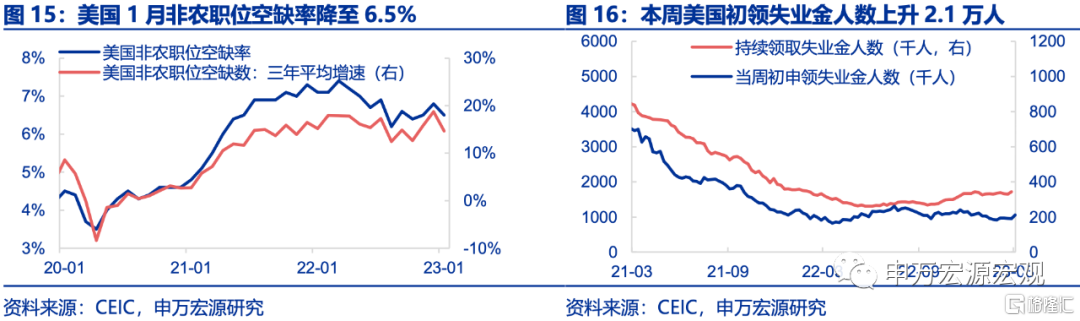

供给与就业:1月美国批发销售环比转正至1%,三年平均增速回升至11.1%,批发库存环比-0.4%,自20年7月以来首次下滑,三年平均增速11.3%。1月德国工业生产指数大超预期,环比回正至3.5%,三年平均增速-1.4%。1月美国职位空缺率小幅降至6.5%,总体仍处高位。本周美国初领失业金人数上升2.1万人。

油价和PPI:截至3月9日,布油周均价小幅升至84.3美元/桶。本周美国原油库存下降169万桶,自年初以来首次下滑,原油产量降至1220万桶。

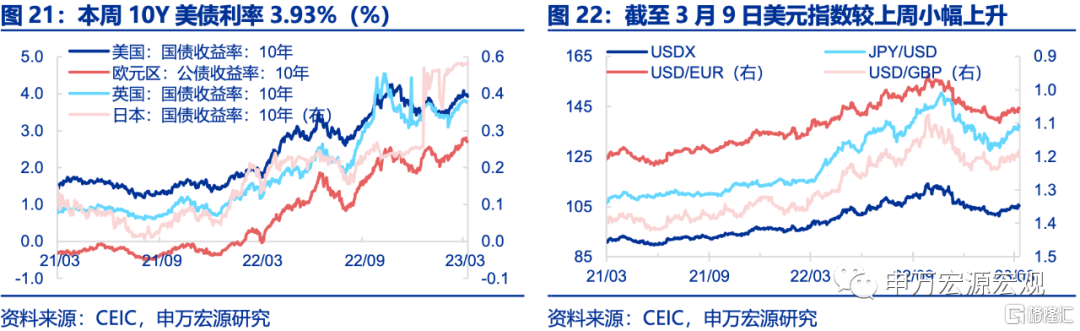

货币操作:本周美联储逆回购操作平均2.2万亿美元。本周市场预期美联储23年3月加息50bp概率极速上升(78.6%),反超加息25bp概率。

汇率利率黄金:截至3月9日,10Y美债利率降至3.93%附近,较上周小幅下滑。本周美元指数上升,截至3月9日美元指数回升至105.31。

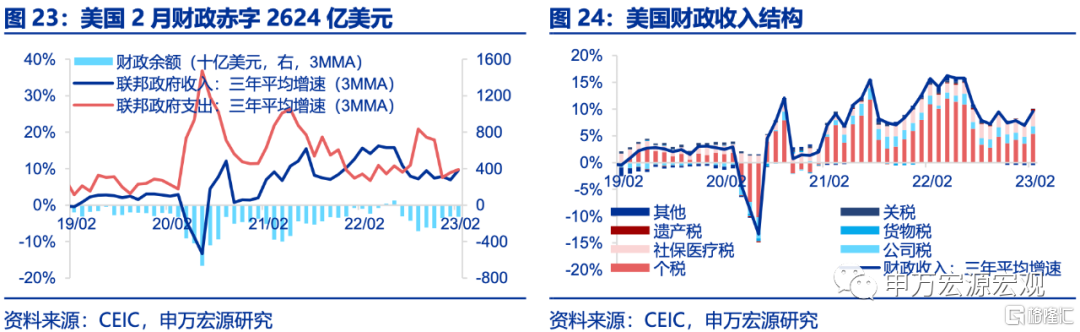

全球财政:美国2月财政收入三年平均增速11.7%,支出三年平均增速7.4%,当月财政赤字2624亿美元。

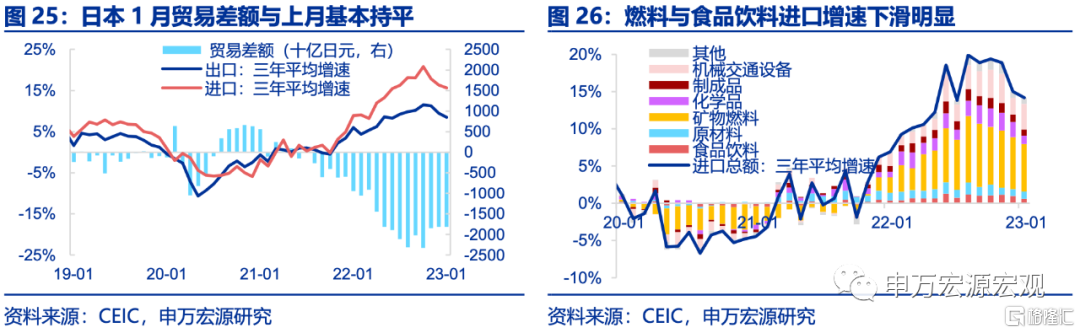

全球贸易:日本1月进口三年平均增速15.6%,出口三年平均增速8.5%,贸易逆差1.8万亿日元。矿物燃料与食品饮料进口增速下滑较明显。

新兴市场跟踪:韩国22Q4实际GDP下滑

本周马来西亚再次维持基准利率2.75%不变,以评估去年货币政策收紧的影响。

韩国22Q4实际GDP三年平均增速降至1.5%,主要受私人消费和净出口所拖累。南非22Q4实际GDP环比-1.3%,三年平均增速接近0。固定资本形成与净出口是主要拖累项。

墨西哥2月CPI环比0.6%,同比降低至7.6%。泰国2月CPI环比-0.1%,同比继续回落至3.8%。

海外政策动向:拜登提出新财年财政预算案

注:内容节选自2023.03.11申万宏源宏观研究报吿:《超预期非农强化美联储“更高、更快”加息预期——全球宏观周报·第103期》;证券分析师:王茂宇 王胜