近期,珠海上富电技股份有限公司(以下简称“上富股份”)递交了首次公开发行股票招股说明书申报稿,拟冲刺创业板,保荐人为中信证券。

上富股份主要从事汽车智能驾驶传感器及感知系统的研发、设计、制造和销售活动。

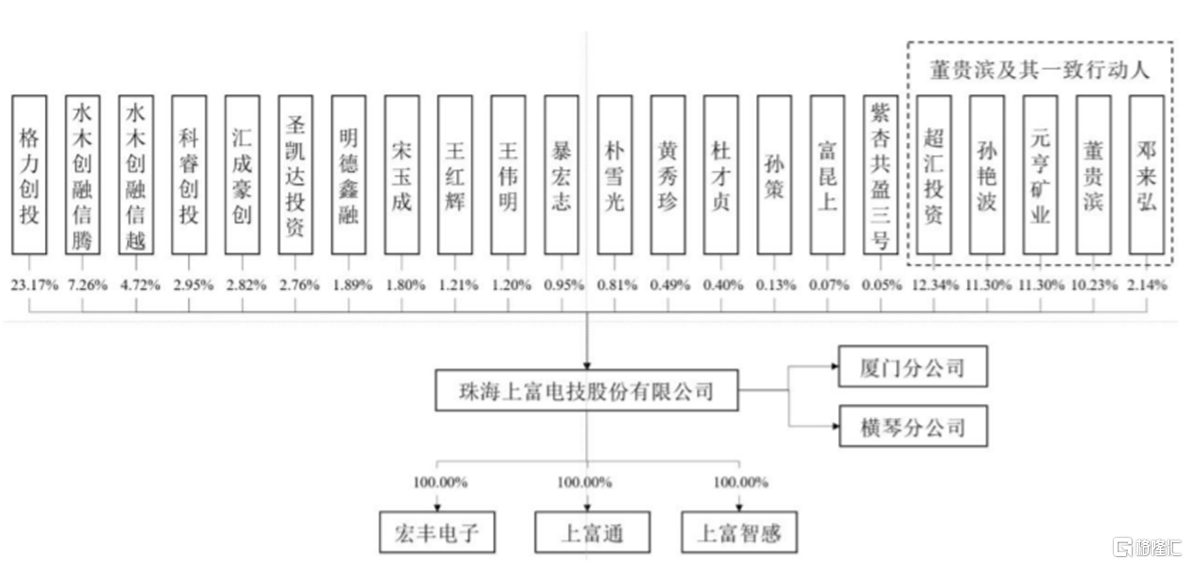

招股书显示,实际控制人董贵滨控制的表决权比例为52.8901%。其中,董贵滨直接持有10.2284%股份;间接控制圣凯达投资、汇成豪创持有的表决权合计5.5846%;通过与公司股东孙艳波、邓来弘、超汇投资、元亨矿业的一致行动关系控制的表决权合计为37.0771%。

股权结构图,招股书

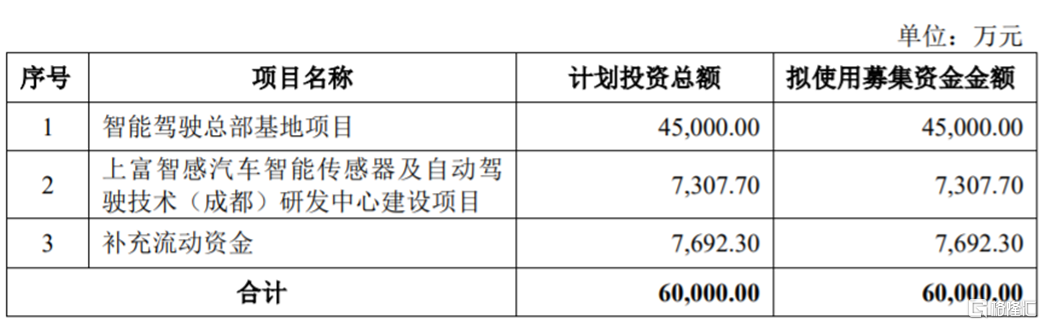

本次申请上市,上富股份拟募集资金6亿元,用于智能驾驶总部基地项目、上富智感汽车智能传感器及自动驾驶技术(成都)研发中心建设项目、补充流动资金。

募资使用情况,招股书

1

毛利率下滑

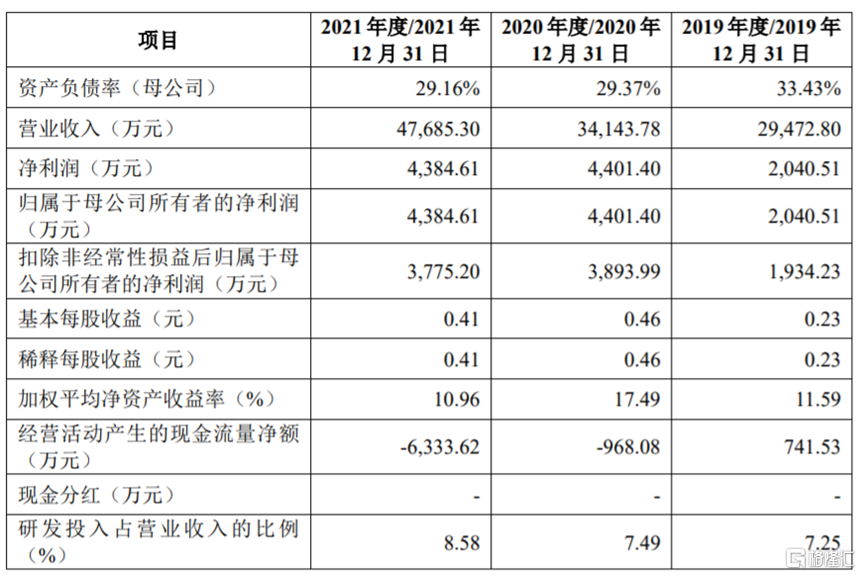

上富股份是国内能实现覆盖智能驾驶传感器和感知系统解决方案的企业之一。招股书显示,报吿期内,公司营业收入分别在2.95亿元、3.41亿元、4.77亿元左右,归母净利润为2040.51万元、4401.4万元、4384.61万元。公司营业收入稳定增长,但归母净利润有所波动。

要财务数据及财务指标,招股书

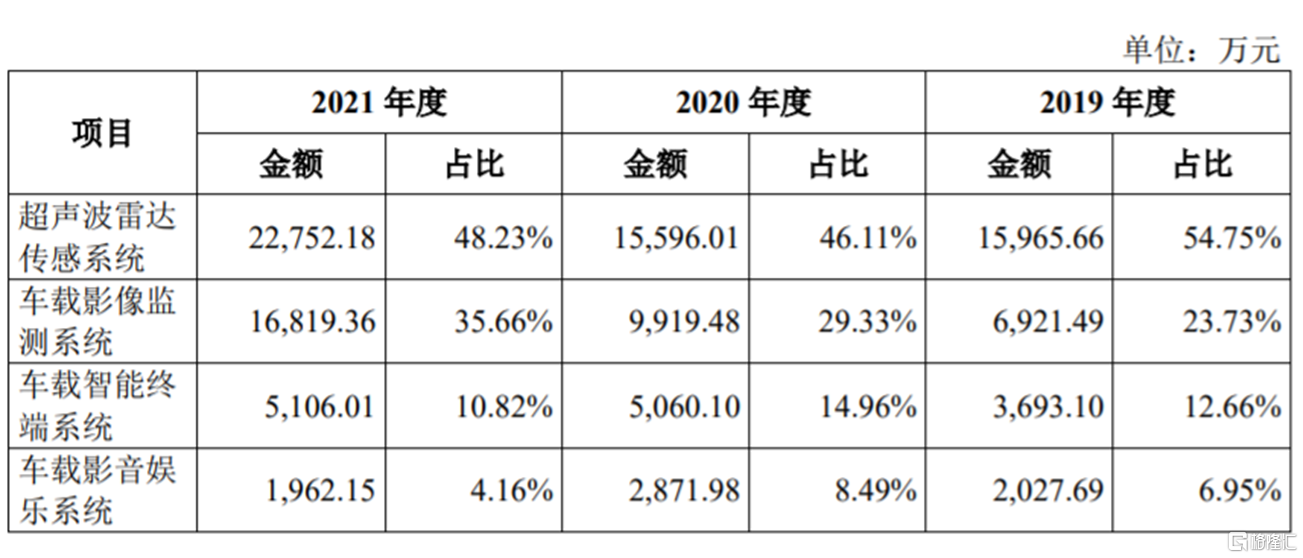

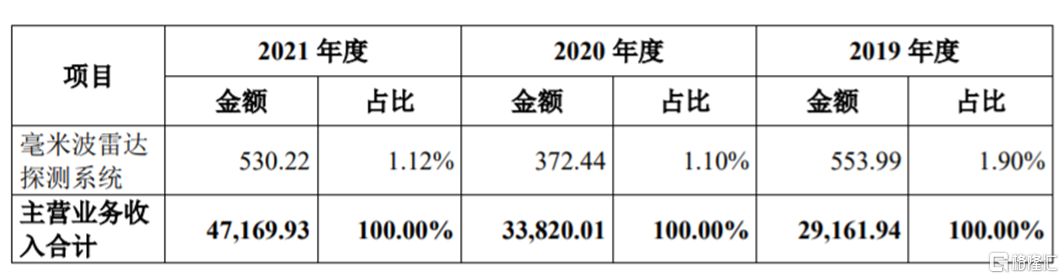

据招股书,2021年,公司超声波雷达传感系统、车载影像监测系统销售金额分别在2.28亿元、1.68亿元左右,营收占比分别为48.23%、35.66%,这两大业务是公司的主要营收来源。车载智能终端系统、车载影音娱乐系统及毫米波雷达探测系统业务的营收占比相对较小。

主营业务收入构成,招股书

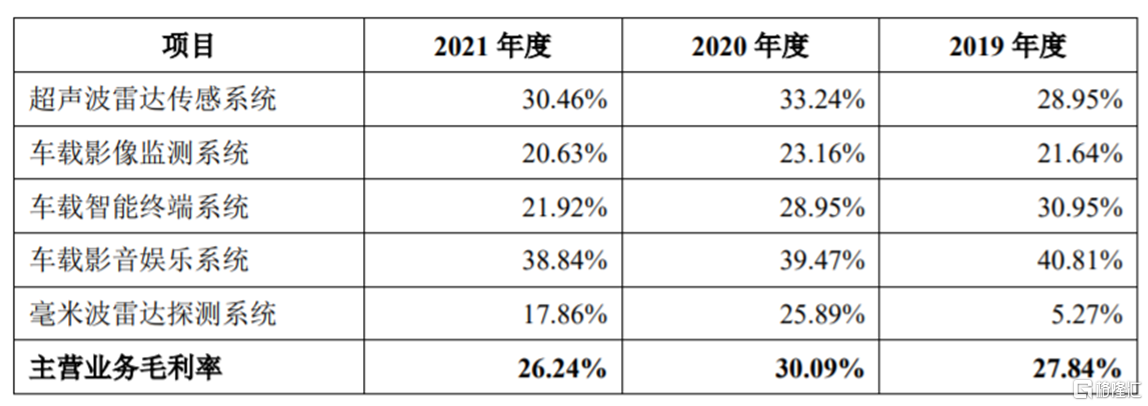

分产品来看,2021年,公司的车载影音娱乐系统毛利率最高,其次是超声波雷达传感系统,这两项业务毛利率均超过30%。

各产品毛利率水平,招股书

上富股份存在毛利率下滑风险。报吿期内,公司毛利率分别为27.49%、29.77%和26.31%,基本处于同行业可比公司的中间水平。

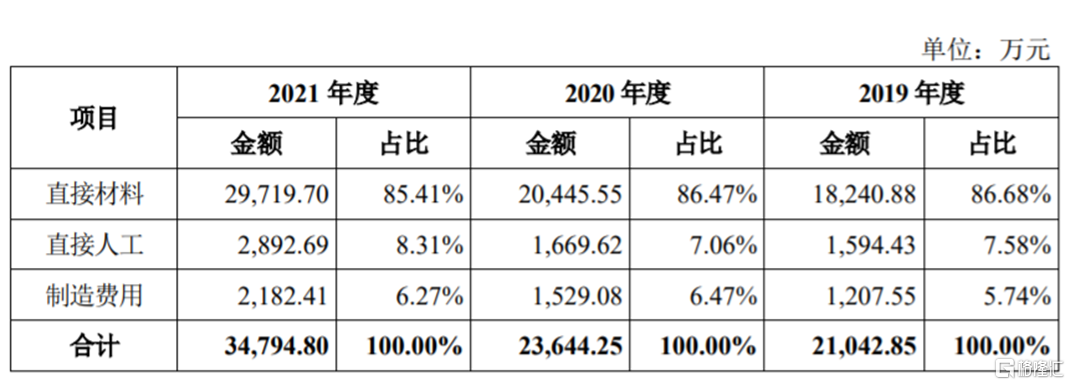

公司的直接材料成本占比超8成,对毛利率影响较大。2021年,由于全球汽车芯片供应紧张,公司采购成本随之上升,在公司IC芯片平均采购单价较2020年全年上涨接近5.72%等影响下,去年上富股份毛利率有所下滑。未来如果芯片等主要原材料采购价格上涨过快,或市场竞争加剧导致产品售价下滑,可能挤压公司毛利率。

主营业务成本的结构,招股书

上富股份客户集中度较高。报吿期内,公司对前五名客户的销售收入占各期营业收入的比例分别为79.15%、74.58%和74.13%,其中对第一大客户中国一汽及其下属企业的营收占比分别为43.68%、45.15%和43.11%。

未来,一旦宏观环境或市场竞争发生重大不利变化,或重大客户的经营情况和资信状况发生重大不利变化,将对公司未来经营业绩造成不利影响。

此外,公司索赔费用金额占净利润比例较高。报吿期各期,公司发生的质保索赔费用分别为1110.24万元、979.93万元及1575.53万元,占净利润的比例分别为54.41%、22.26%与35.93%。

上富股份的下游主机厂客户往往对汽车电子产品的可靠性、稳定性具有很高的要求,并且在技术协议或销售合同条款中通常会对产品技术质量进行明确约定。未来,如果公司产品出现质量未达标情况,可能被提起索赔、诉讼,对公司经营产生不利影响。

2

应收账款逐年上升

随着公司业务规模的扩大,以及为了应对供货的紧张的局面,公司的存货增长较快。报吿期各期末,公司存货账面价值分别在6447.63万元、9393.96万元和1.7亿元左右,占当期总资产的比例分别为19.51%、17.85%、29.04%。

除了存货之外,上富股份的应收账款也逐年攀升,且占比较高。报吿期各期末,公司应收账款账面价值分别在7026.57万元、7588.2万元、9491.65万元和1.27亿元,占当期总资产的比例分别为22.96%、18.03%和21.6%。

值得注意的是,随着应收账款和存货规模的逐年增长,上富股份面临经营活动现金流量净额为负的风险。2019-2021年,公司经营活动产生的现金流量净额分别为741.53万元、-968.08万元和-6333.62万元。如果这种趋势进一步上升,将给公司带来营运资金短缺的风险。

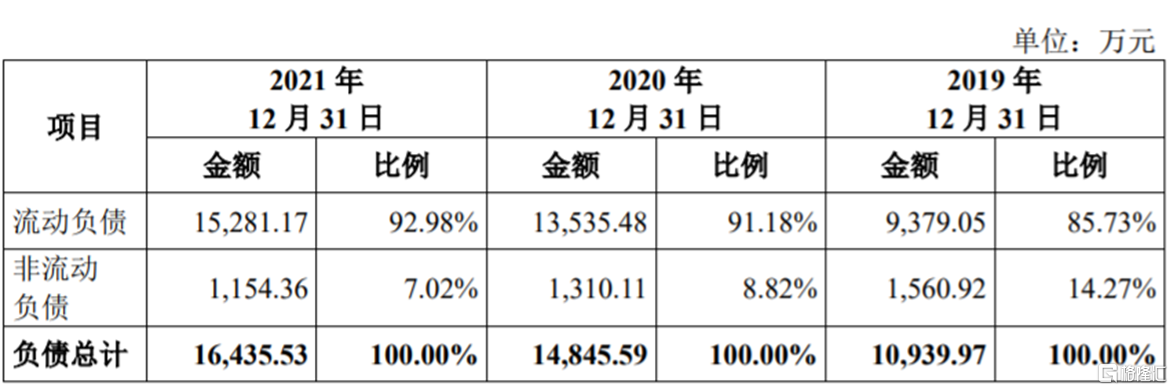

从负债结构来看,上富股份的负债以流动负债为主,且流动负债占比呈上升趋势。报吿期各期末,公司流动负债占总负债的比例分别为85.73%、91.18%和92.98%。

负债结构,招股书

上富股份所处的汽车电子是技术密集型产业,需要储备大量传感、软件、电子、工业设计、结构设计等领域的专业研究开发人才。

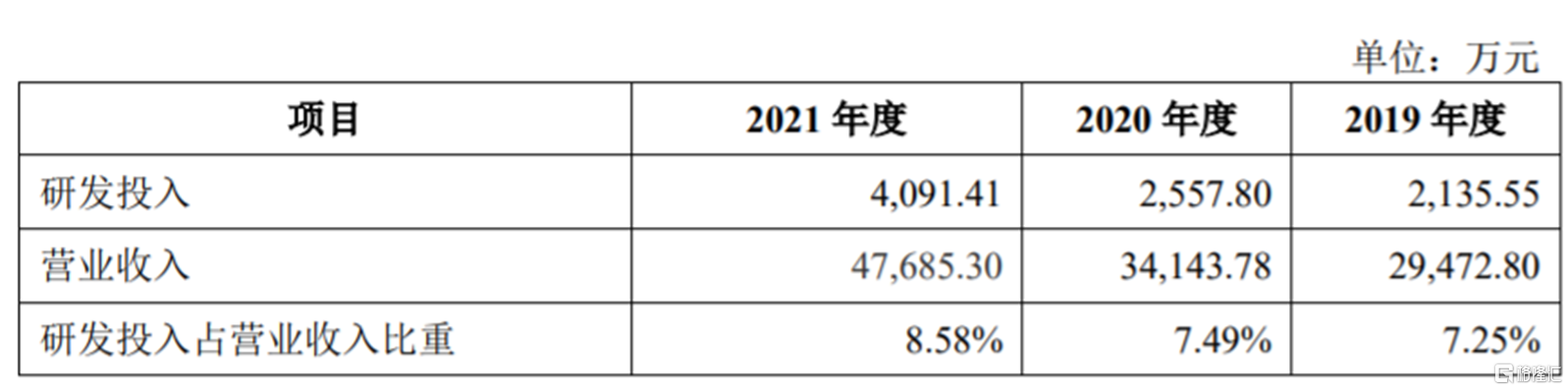

报吿期内,公司研发费用逐年增加,研发投入的复合增长率为38.41%。2021年,公司研发投入为0.41亿元,占营业收入的比例提升至8.58%。

研发投入情况,招股书

虽然上富股份的研发费用占比已提升至与可比公司接近水平,但从研发金额来看,还是远低于德赛西威、华阳集团等同行。2021年,德赛西威、华阳集团的研发投入分别为9.62亿元、3.82亿元。

此外,公司的研发团队规模也不及部分同行。2021年末,德赛西威、华阳集团的研发人员分别为2257人、1797人,占相应总人数的42.25%、34.05%,而上富股份同期的研发人员仅198人,占公司总人数的23.66%。可见公司高端人才队伍建设还有待加强。

3

尾声

近几年,虽然上富股份的营收规模在不断扩大,不过高增长的背后,同样暗藏经营隐忧。在应收账款逐年走高、存货增长较快的影响下,公司面临经营活动现金流量净额为负的风险,且公司索赔费用占净利润比例较高,也需要重视。对上富股份来说,当务之急还是得加大研发力度,在保证产品质量的同时,持续技术创新,来提高自身的竞争力。