本文来自:光大证券固收研究,作者:张旭 、危玮肖

1、1000亿的MLF操作量是足够的

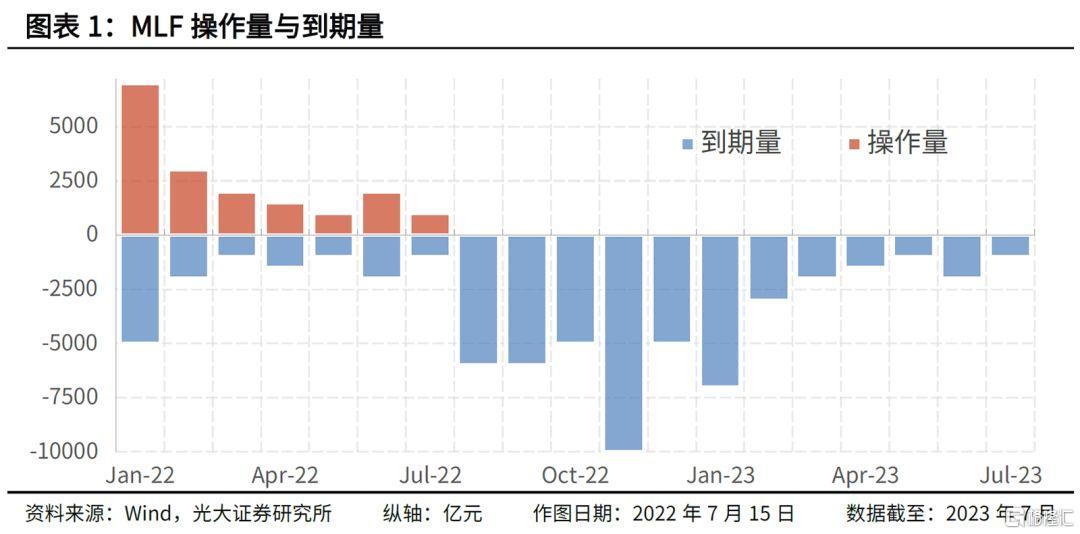

7月15日,人民银行开展了1000亿元的MLF操作,与该工具本月的到期量持平。看似这1000亿元的规模不算多,但实际上是足够维持银行体系流动性合理充裕的。

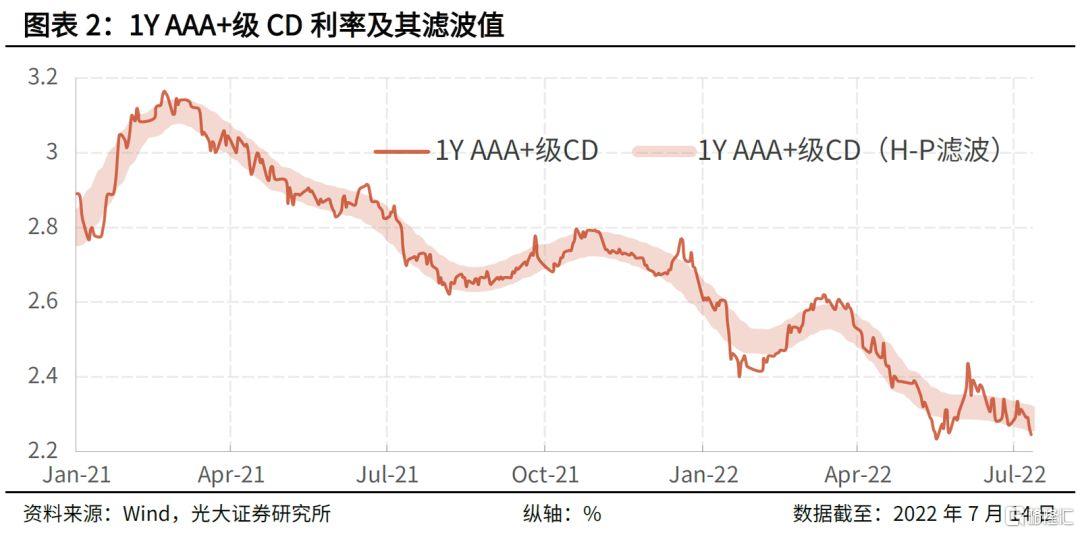

第一,当前银行体系流动性已处于合理充裕且略微偏多的水平。昨日1Y AAA+级CD利率降至了2.25%,低于2.85%的MLF利率60bp。在这样的流动性格局下,银行体系总体上暂不需要更多的中期资金。

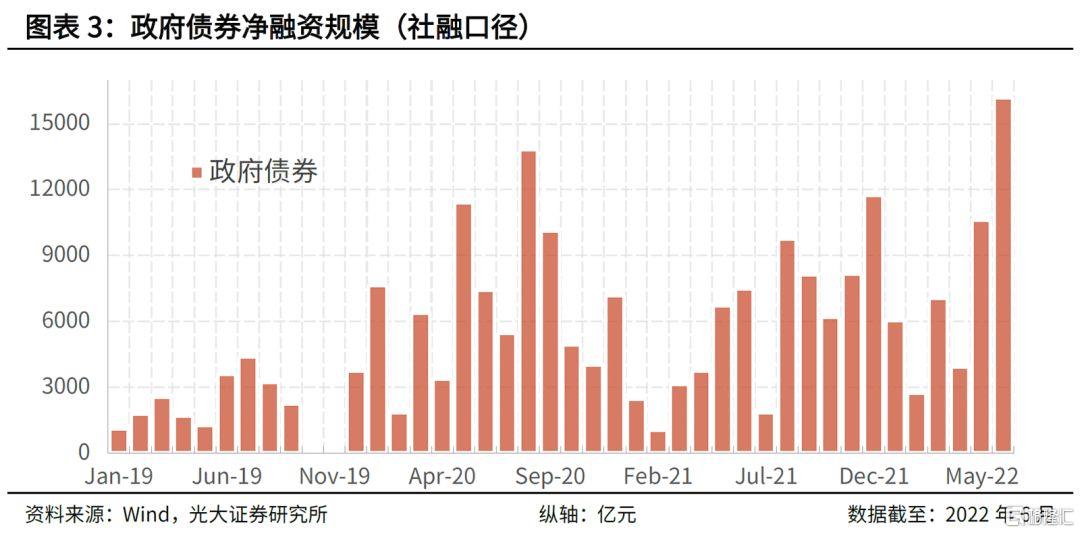

第二,本阶段财政资金回流较多。今年5月和6月政府债券净融资规模分别达到1.06万亿元和1.62万亿元,这令大量的银行体系流动性转化为了财政存款。专项债资金大概率要在8月底前基本使用完毕,这使得7月和8月可能形成财政资金回流银行体系的小高峰。因此,本阶段即使央行不新增中期资金的供给,市场亦可以保持流动性合理充裕。

事实上,在当前环境下等量续作MLF是最为适宜的政策选择。一方面,市场对于MLF等工具的认知还不非常成熟,如果缩量续作,那么一些投资者会将其错误地识别为货币政策收紧,这是在当前关键时期应尽量避免的。另一方面,本阶段货币市场的流动性已略微偏多,如果再大幅增量续作,又可能令银行体系资金面过于宽松,形成流动性淤积的隐患。展望未来,随着金融机构对实体经济支持力度的加大,继续等量续作MLF的必要性会有所下降。

2、当前的流动性环境有利于信贷增长

当前的流动性环境有利于金融机构加大对实体经济信贷的支持。银行发放贷款的过程受到流动性、资本、利率的外部约束,货币政策正是通过改变其中的一些约束对信用派生予以调节。

比如,这段时间DR007与1Y AAA+级CD利率均大幅低于相应期限的政策利率,显示出流动性的约束已明显放松。再如,6月份新发放的企业贷款利率为4.16%,较去年同期下降了34bp,显示出金融市场利率下降的效果已传导至了贷款市场,缓解了利率的约束。(注:金融市场利率下降是缓解利率约束的因素之一,而不是全部。此外,也还有不少超出缓解“三大约束”的政策或措施,如调增开发性、政策性银行信贷额度以及设立政策性、开发性金融工具等。)

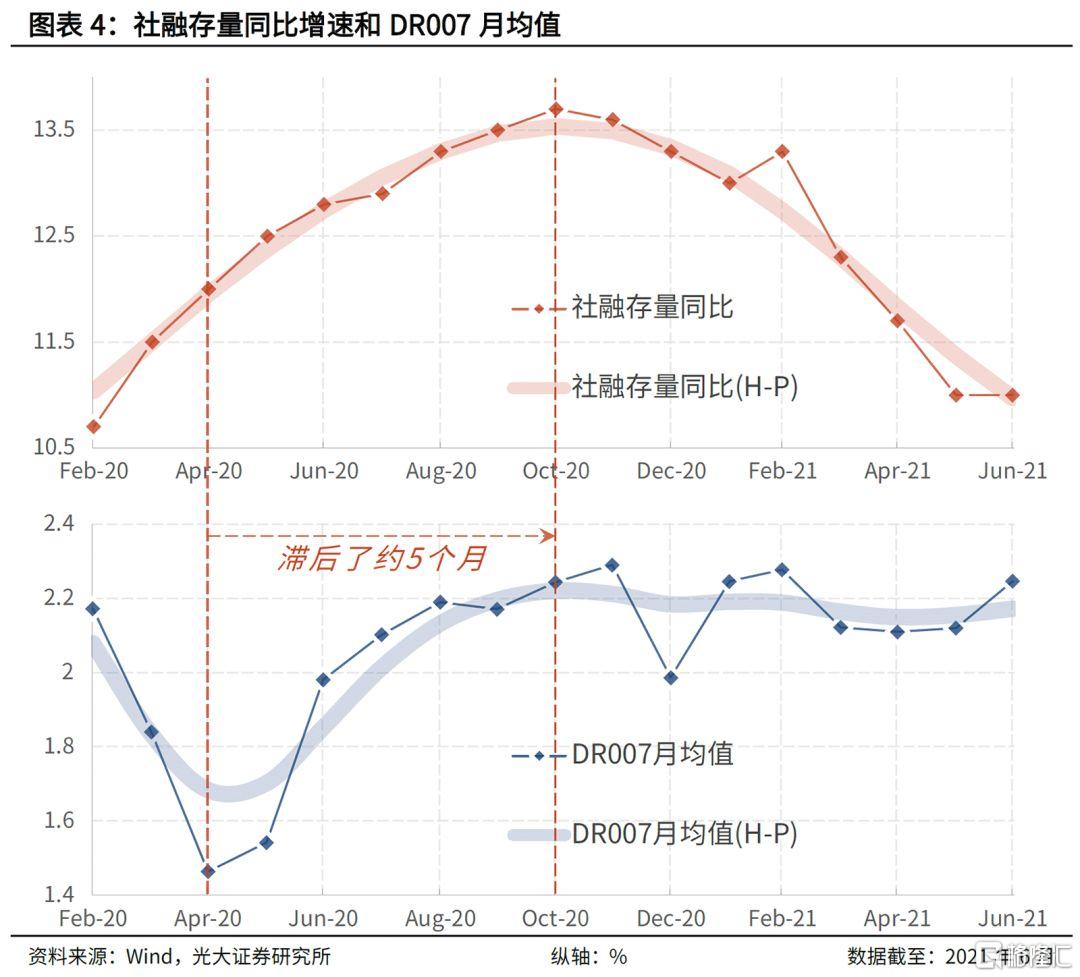

未来随着经济恢复的巩固和内生增长动能的提升,上述约束条件也是有可能发生变化的。而且我们一直认为狭义(银行体系)流动性的变化传导至广义(实体经济)流动性常有时间差,所以对DR和CD等利率的引导不宜过迟。例如,20年5月DR007便开始上行了,而社融存量同比增速于该年10月才触顶。再如,当前DR007运行在1.6%附近,与OMO间的利差颇大(注:50bp),此时若适度且稳健地压缩该利差,信贷端的感知是也是滞后的。

3、风险提示

不理性的预期引发市场快速波动。