作者 | 美股研习社

数据支持 | 勾股大数据(www.gogudata.com)

5月2日盘前,安森美半导体发布超预期财报,受益于强劲的工业、汽车市场需求的推动,营收EPS双超预期,营收EPS双超预期,净利同比增长487.2%。另外,6月7日,标普道琼斯指数公司宣布,安森美半导体将被纳入标普500指数,以取代IPG Photonics(IPGP.US),该变动将在6月21日开盘前生效。财报发布以来股价累计上涨22.45%。

截止22年6月8日收盘,安森美21年全年涨幅为107.52%,22年至今涨幅为-6.05%,大幅跑赢同期标普500指数ETF(SPY:-12.17%)、费城半导体指数(SOXX:-22.28%)和纳指100ETF(QQQ:-21.73%)。

01 财报详解:营收、EPS均超预期,分别超预期2.1%和16.4%

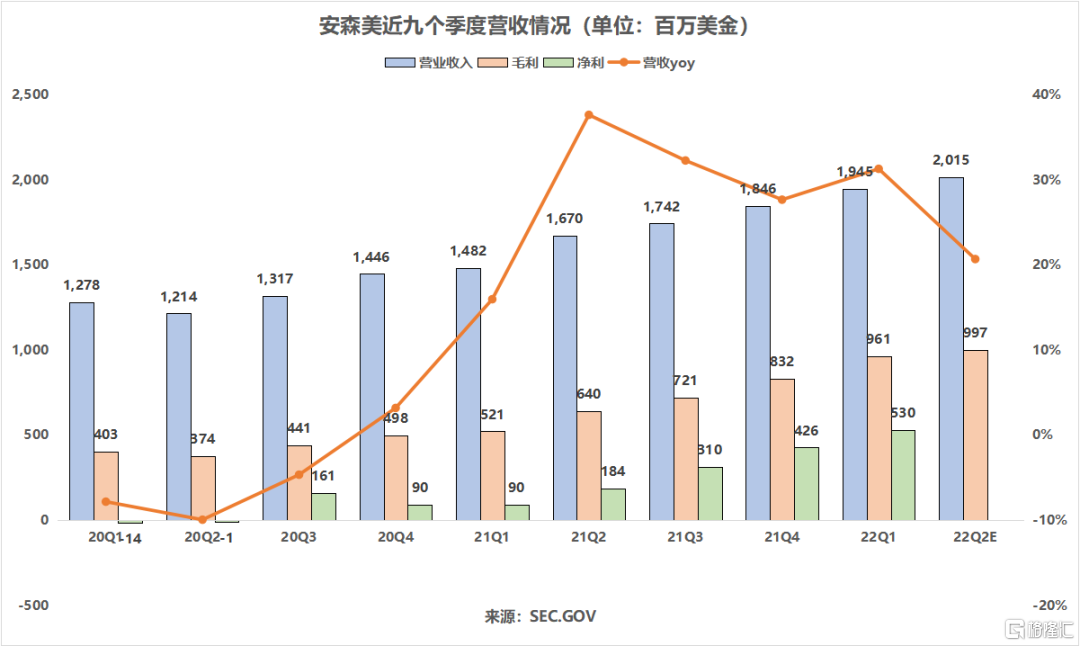

安森美Q1营收同比增长31.3%至创纪录的19.45亿美元(指引18.5-19.5亿美元,预期19.1亿美元),净利润同比增长487.2%至5.30亿美元,调整后EPS同比增长490%至1.18美元(指引0.98-1.1美元,预期1.05美元)。

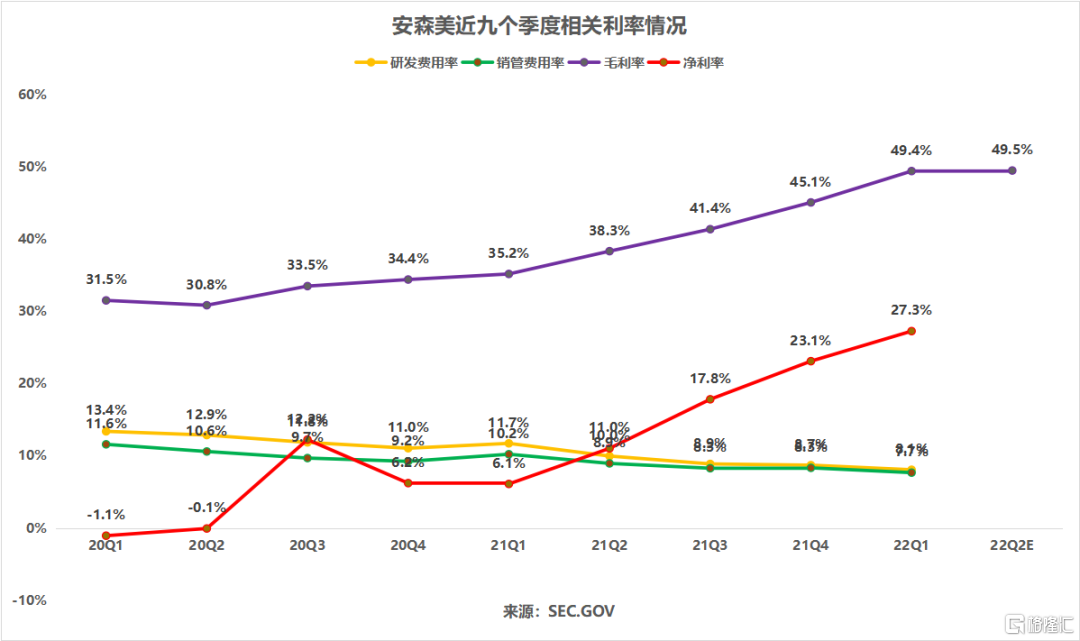

费用率有持续小幅下降趋势,毛利率持续走高,带来净利率水平持续提高。毛利率连续七个季度稳步上升,达到创纪录的49.4%。这一毛利率水平已经赶上了AMD、英特尔等头部IC设计厂商。管理层指引下季毛利9.97亿美元,毛利率49.5%与本季基本持平,预计将维持当前的高毛利水平。

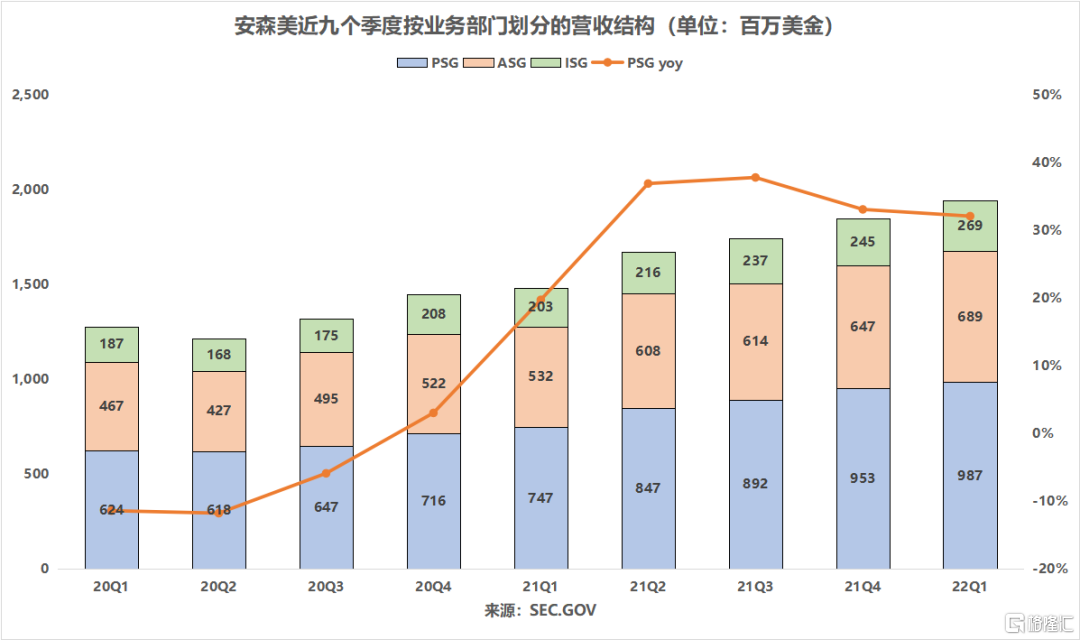

分业务部门来看,公司三块业务基本同步增长。电源方案部(PSG)营收同比增长32.1%至9.87亿美元,先进方案部(ASG)营收同比增长29.7%至6.89亿元,智能感知部(ISG)营收同比增长32.4%至2.69亿美元。

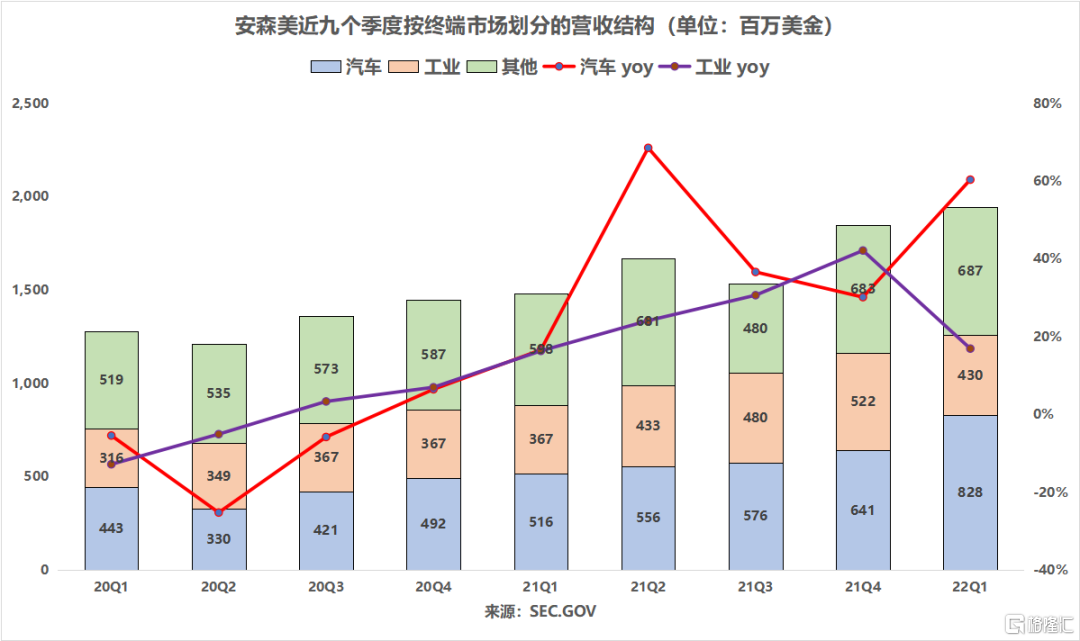

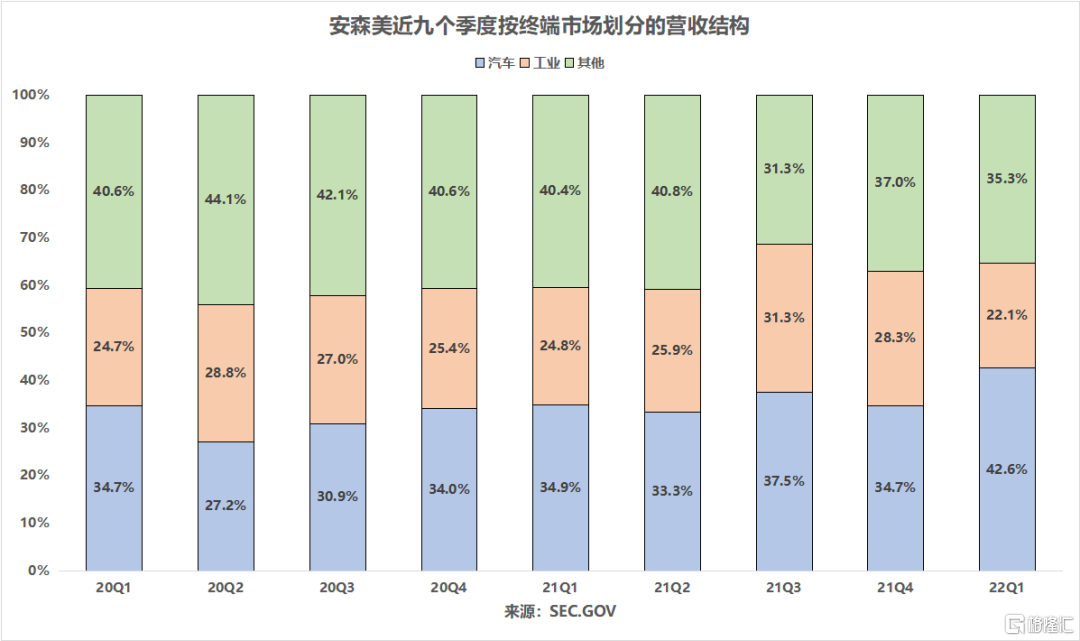

目前安森美的产品包括CMOS芯片、摄像传感,雷达技术,IGBT等,主要面向汽车、工业、通信、消费电子和计算机等领域。分终端市场来看,受益于智能电车渗透率提升浪潮,汽车市场增速非常快。汽车市场营收同比增长60.4%至8.28亿美元,工业市场营收同比增长16.9%至4.3亿元,其他市场营收同比增长15%至6.87亿美元。

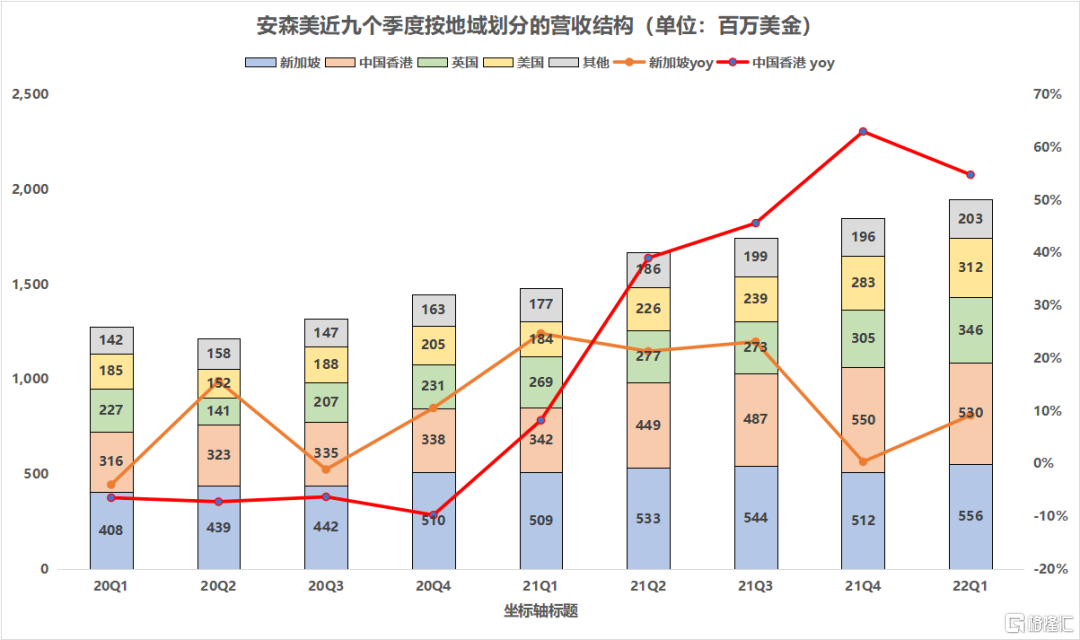

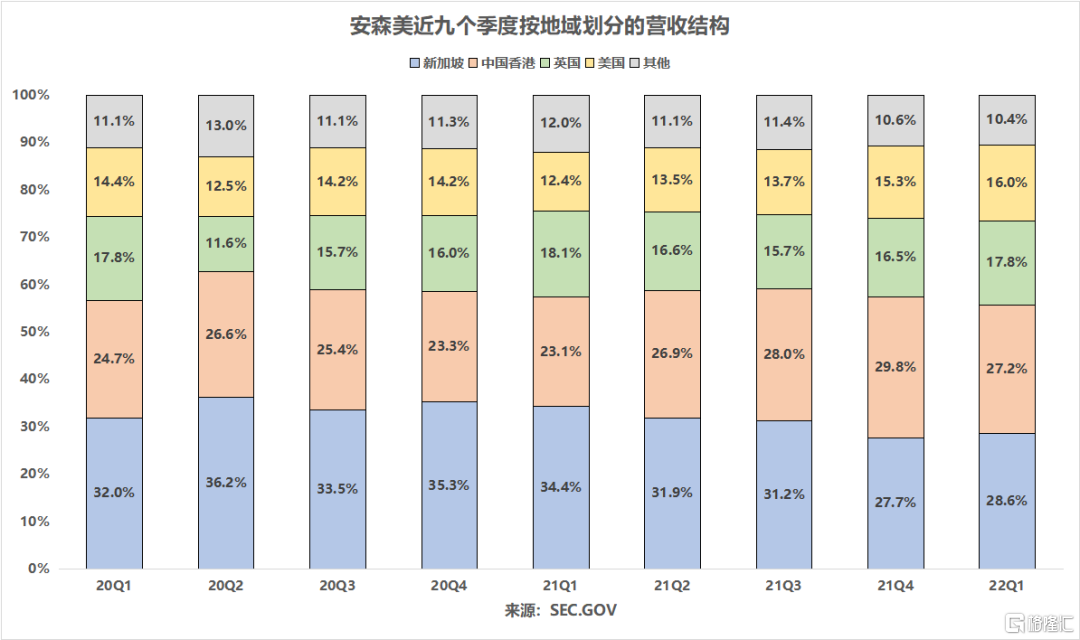

分地域来看:中国香港和美国的营收增长强劲。来自中国香港的营收同比增长54.8%至5.3亿元,来自美国的营收同比增长69.1%至3.12亿美元,来自英国的营收同比增长28.5%至3.46亿美元。

02 趋势:电车需求强劲,车用IGBT订单超负荷,资本支出翻倍增长,以支持Sic(碳化硅)扩产,进而支撑碳化硅22年营收同比21年翻番

虽然对于半导体行业来说,整体环境比去年更具挑战性,比如消费者信心下滑,PC、电视和智能手机等消费电子相关需求正在减弱,但另一方面,结构性驱动因素导致汽车、工业、可再生能源和智能设备需求非常强劲,特别是电动车、可再生能源将为芯片业创造出新的需求。

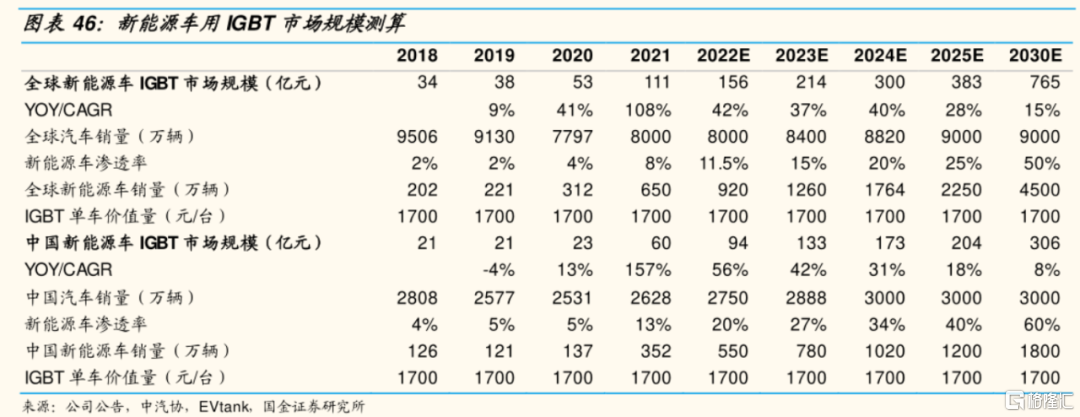

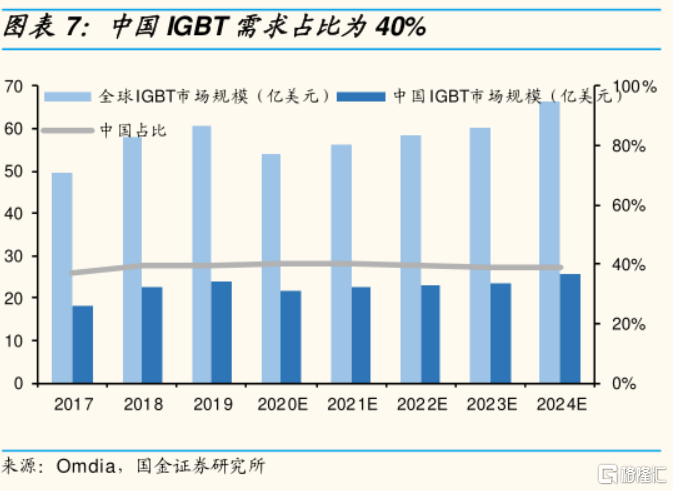

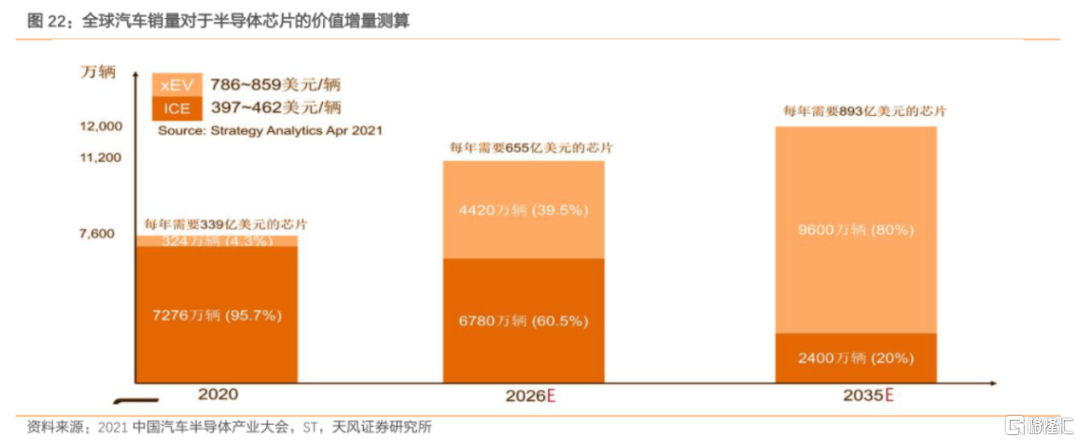

在半导体领域,电动车对半导体的需求相较传统车对半导体的需求增加5-10倍。电动车是上半场,智能车是下半场,智能车对半导体的需求更大。其中,IGBT是新能源汽车电控系统和直流充电桩的核心器件,决定了整车的能源利用率,其成本占到新能源汽车整车成本的10%。

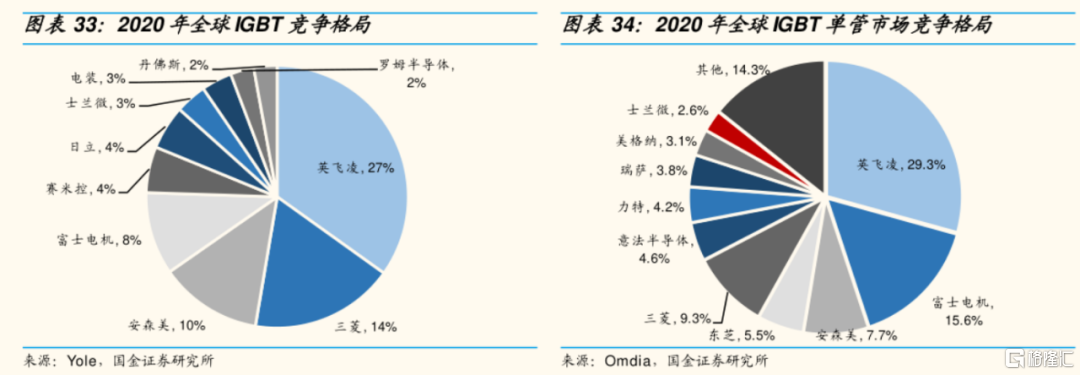

在IGBT分立器件和IGBT模块领域,英飞凌是当之无愧的龙头厂商。据Yole,英飞凌20年市占率为27%,位列全球第一,安森美排名第三,市占率为10%。此前(5月16日),英飞凌表示,包括尚未确认的订单在内,22Q1英飞凌积压的订单金额从去年Q4的310亿欧元增长19.4%,达到370亿欧元。这个数字是英飞凌21年营收111欧元的三倍有余。这些订单当中超过五成是汽车相关产品,75%的订单在未来12个月内才能交货。目前看来,积压订单显然已远远超出英飞凌的交付能力。

不过,英飞凌不是唯一一家超负荷接单的IGBT大厂。据安森美深圳厂内部人士5月透露,车用IGBT订单已满且不再接单,22-23年产能全部售罄,但不排除订单中存在一定比例的超额下单。

集微网消息显示,目前IGBT缺货已高达50周以上,供需缺口已经拉长到50%以上,IGBT订单与交货能力比最大已拉至2:1。与此同时,除了新能源车渗透率的快速提升,导致IGBT用量大幅增加外,风光储行业的需求旺盛,也使得IGBT需求同样强劲。

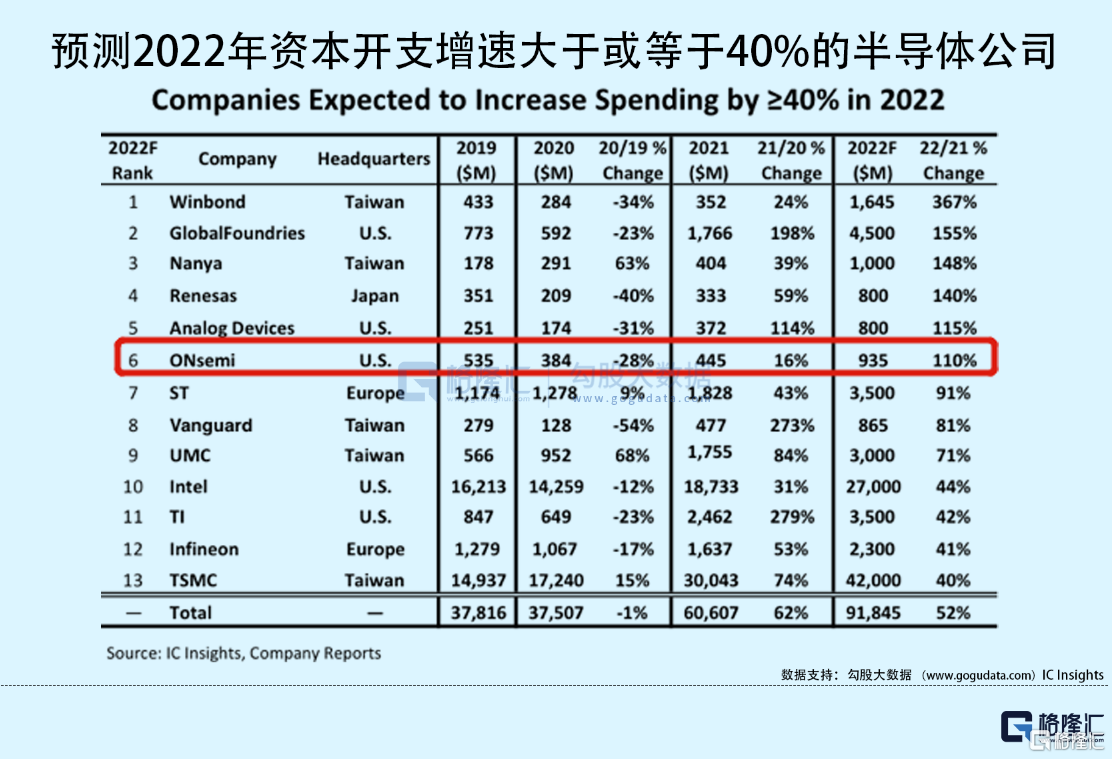

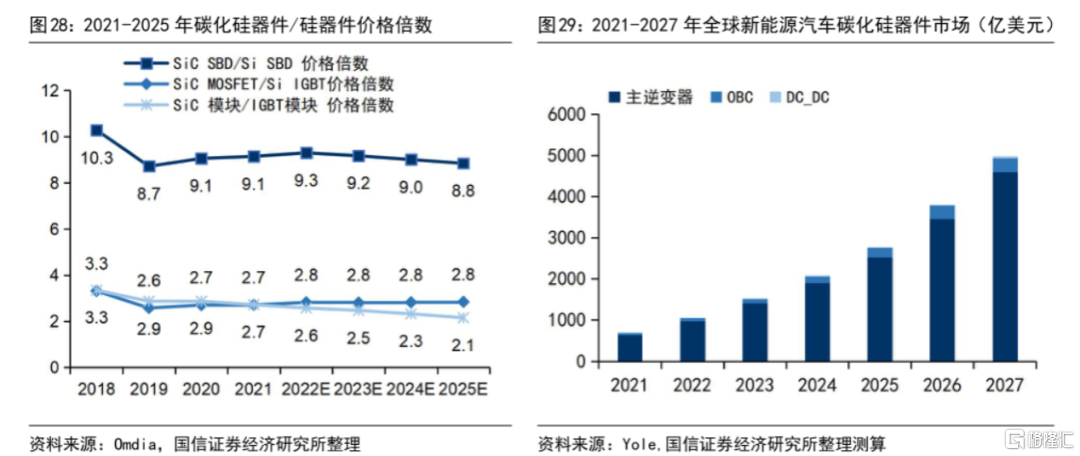

3月6日,据IC Insights 预测,安森美预计22年资本支出达9.35亿美元,增幅为110%。当前,安森美正由传统IDM模式向Fab-Liter模式转型。根据安森美的计划,未来两年将加大投资力度由6%增加到12%,主要用于扩充300mm晶圆厂的产能和Sic(碳化硅)供应链环节,安森美当时指出Sic未来5年内的产能将会是现在的1.3倍。

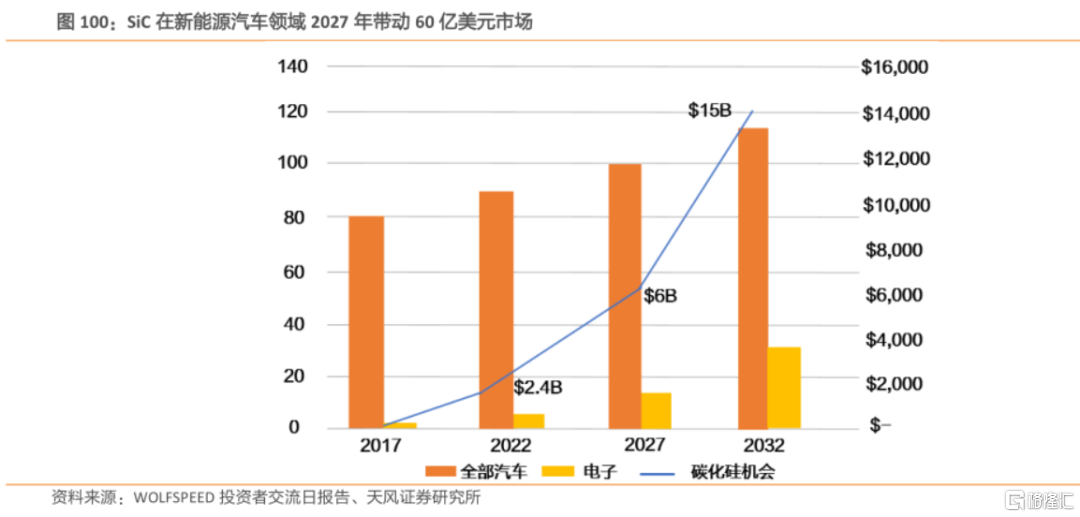

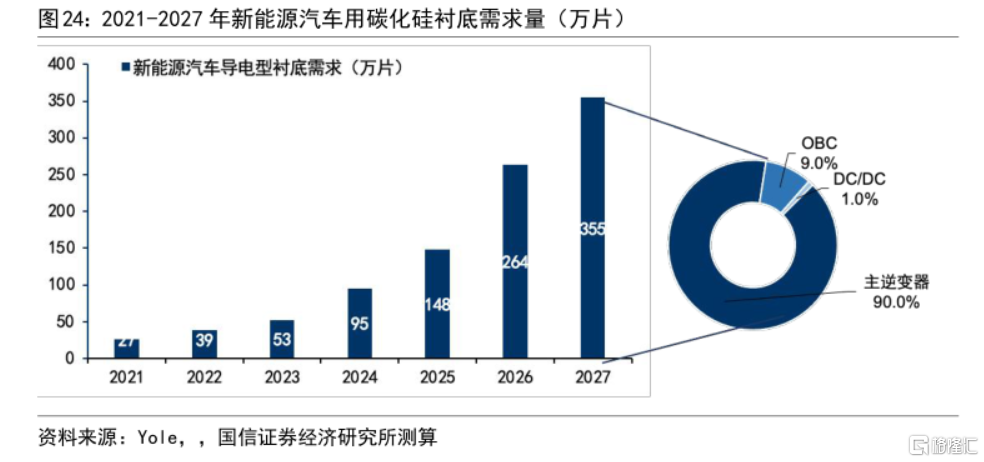

碳化硅设备是汽车电气化的关键组成部分,为推动未来几年碳化硅收入的大幅增长,安森美计划通过收购GTAT扩大设备和模块产能,以支持在22年年底将衬底产能增加四倍以上,进而支撑碳化硅22年营收同比21年翻番,到23年仍能保持每年10亿美元的速度。

近几年,随着传统汽车向智能网联汽车转型,汽车中包含的半导体元件数量不断增加,但受扩产时间所限,产能的扩张无法赶上汽车芯片需求的增速,因此安森美将持续受益于汽车芯片供应紧缺的大背景。

03 小结

管理层指引超预期:预计Q2营收为19.65-20.65亿美元(预期19.2亿美元),毛利率为48.5%-50.5%(符合长期毛利率目标48%-50%),调整后EPS为1.2-1.32美元(预期1.05美元)。

最后看一下估值:当前NTM PE为13.5x,处于5年偏低位置。在转型电车、智能化和汽车芯片持续短缺的大背景下,安森美的大规模扩产有望带来营收可持续增长,进而修复估值。