本文来自格隆汇专栏:中信债券明明,作者:明明

核心观点

2022年二季度宽信用背景下债市继续升温。信用利率配置有一定分化,票息类品种更受市场的青睐;在此期间政策多措并举,呵护市场主要经济体融资环境。其中央行23条同时提出保障城投平台和房地产企业合理融资需求,从市场表现而言,政策暂未对城投债产生显著拉动效果,而地产债虽度过最恐慌时期,但仍处高位盘整状态。接下来仍需关注美联储加息前的窗口期,稳经济政策密集出台带来的市场调整机会。

政策跟踪:2022年4月18日央行、外管局发布《关于做好疫情防控和经济社会发展金融服务的通知》(以下简称“23条”),通知指出要在风险可控、依法合规的前提下,按市场化原则保障融资平台公司合理融资需求。我们在前序报吿“债市启明系列20220420—央行23条再度吹响城投集结号?”中提及“23条”可视为当前城投政策调整的一个节点,但仍需关注后续更多的相关政策。作为机构投资者,虽然不能根据部分表述的相似来进行捕风捉影,但是也需要洞悉市场政策风向的转变,把握政策对市场带来的影响,提前做出相应的判断。

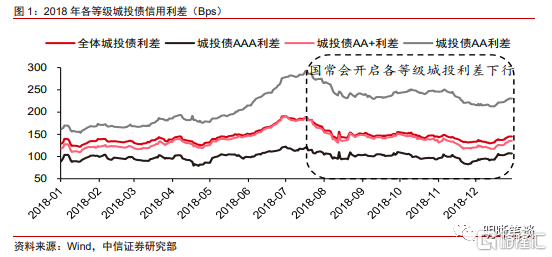

市场影响:当前城投市场与2018年有所不同,政策效应未必如此明显。2018年国常会相关论述的发布是建立在去杠杆的大周期下,当时市场一片风声鹤唳,利差处于历史高位,具有全面收敛的空间。然而当前整体城投债利差都压降至历史低位,中高等级城投债利差几乎没有下降空间。此次不能像自媒体那么乐观的鼓吹某些情景,客观来看,这次的政策是在保障稳增长和宽信用的大背景下,对于城投和地产以及实业的客户,防控隐性债务增长仍然至关重要,尤其是文件在“保障融资平台公司合理融资需求”前面加了风险可控的表述。但是整体对于城投市场呵护居多。

“23条”发布后一周,市场反应未及预期。一级市场方面,2018年国常会后城投债发行量增加,一周内增幅达17.15%;而此次“通知”发布后一周内城投债发行量未明显上升。二级市场方面,2018年国常会后各等级城投债信用利差有不同幅度下降,中低等级利差降幅尤为明显,AA级五年期城投债一周内利差降幅达14.11%;而本次“通知”发布后一周内各等级城投债信用利差无进一步压缩趋势。

政策暖风频吹,关注地产债修复节奏。我们看到央行、银保监会等监管机构频频出台政策呵护地产融资,“23条”提出支持房地产开发企业合理融资需求,促进房地产市场平稳健康发展。4月22日,银保监会强调完善“稳地价、稳房价、稳预期”房地产长效机制,促进房地产业良性循环和健康发展。4月25日,中国证券报报道央行召集商业银行及多家房地产公司开会,讨论关于房地产并购和不良资产处置等问题。可以看到为化解出险企业的信用风险,监管层多措并举。而4月以来地产展期也并未引起市场恐慌和地产利差回调,侧面印证了本轮地产债风险带来的恐慌情绪得到平复,地产债已跌至底部,接下来关注销售回暖节奏对债券的拉动作用。

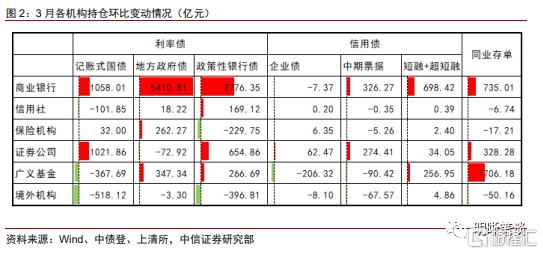

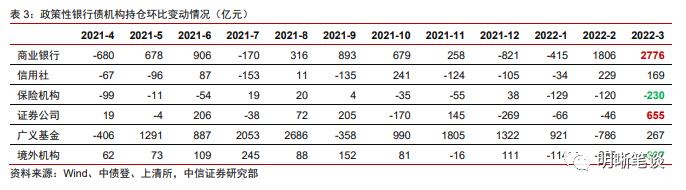

托管数据概览:2022年一季度数据对比,商业银行偏爱避险品种,境外机构出现减持。一季度商业银行主要券种托管规模环比增加2.82万亿元,对避险品种更为依赖,增持集中在地方政府债1.35万亿;广义基金主要券种托管规模环比增加8793.93亿元,增持主要集中在同业存单4388.08亿元;境外机构出现减持,主要券种托管规模减少1134.17亿元,减持主要集中在政策性银行债。

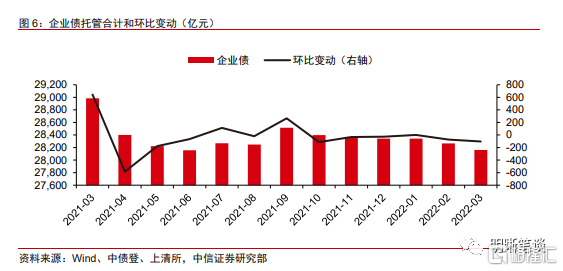

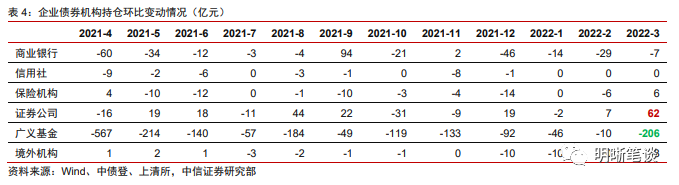

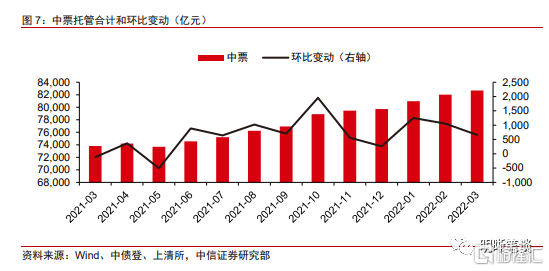

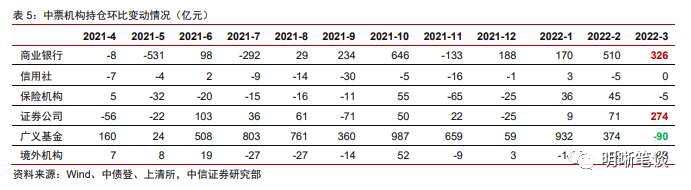

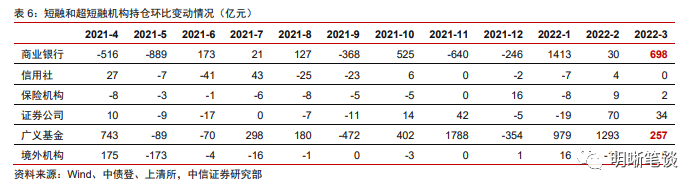

信用债托管:信用债方面,一季度整体托管规模增量为7567.42亿元(1)企业债:一季度托管金额减少179.41亿元至2.82万亿元。(2)中票:一季度托管金额增加2963.21亿元至8.27万亿,其中广义基金和商业银行增配力度较大。(3)短融+超短融:一季度整体托管金额增加4783.62亿元至2.89万亿元,其中超短融增加4564.32亿元至2.33万亿,短融增加219.30亿元至5526.02亿元。

风险因素:疫情持续对实体经济产生冲击;信用风险事件发生超预期;货币政策收紧超预期等。

正文

2022年4月18日中国人民银行、国家外汇管理局印发《关于做好疫情防控和经济社会发展金融服务的通知》(以下简称“通知”,或“23条”),从支持受困主体纾困、畅通国民经济循环、促进外贸出口发展三个方面,提出加强金融服务、加大支持实体经济力度的23条政策举措。

政策跟踪

“通知”指出要在风险可控、依法合规的前提下,按市场化原则保障融资平台公司合理融资需求,不得盲目抽贷、压贷或停贷,保障在建项目顺利实施。这一表述让人不禁想问是不是又该吹响城投进攻的号角。2018年7月的国常会就有相似的表述:“引导金融机构按照市场化原则保障融资平台公司合理融资需求,对必要的在建项目要避免资金断供、工程烂尾。”,当时的政策表述开启了新的一轮城投宽松周期,那么此次的相关表述会有哪些不同呢?

两次表述相似度高,却也略有差别,但无疑都有利于城投融资。两次表述都强调了应在“市场化的原则下保障融资平台公司合理融资需求”,说明政策支持地方融资平台的合理融资,对城投市场无疑是一个利好。但是“通知”对部分表述更加的细化,指出需在“风险可控,依法合规”的前提下,突出对当前市场风险的重视,也进一步对国常会中“避免资金断供应、工程烂尾”做出了解释,即“不得盲目抽贷、压贷或停贷”。

“通知”可视为当前城投政策调整的一个节点,但仍需关注后续更多的相关政策。作为机构投资者,我们虽然不能根据部分表述的相似来进行捕风捉影,但是也需要洞悉市场政策风向的转变,提前做出相应的判断。在稳增长的大势所趋下,似乎宽信用呵护情绪日益浓厚,不仅是城投方面,同样也会利好地产板块,目的是为了加大社融,推动宽信用以兜底经济。

市场影响

2018年国务常务会议开启了各等级城投债信用利差的下行区间。2018年二季度部分城投平台非标领域出现一大批信用风险事件,市场对城投债市场信心丢失,各等级城投债信用利差也相应快速走阔。2018年7月,国常会“保障融资平台公司合理融资需求”的相关论述点燃市场信心,各等级城投债信用利差也开启了下行区间,城投债市场也因此进入新一轮的宽松周期。

当前城投市场与2018年有所不同,政策效应未必如此明显。2018年国常会相关论述的发布是建立在去杠杆的大周期下,当时市场一片风声鹤唳,城投债发行不活跃,城投债整体信用利差为183.53bp,处于历史99.10%分位,具有全面收敛的空间。然而当前整体城投债利差都压降至历史地位,位于8.79%分位,中高等级城投债利差几乎没有下降空间,3月城投债净融资额达1957.32亿元,市场十分活跃。虽然这一次“通知”与之前国常会的表述相似,但政策的效应可能不尽如人意。

应理性的看待此次“通知”的相关表述,不能盲目推断市场的积极反应。此次不能像自媒体那么乐观的鼓吹某些情景,客观来看,这次的政策是在保障稳增长和宽信用的大背景下,对于城投和地产以及实业的客户,防控隐性债务增长仍然至关重要,尤其是文件在“保障融资平台公司合理融资需求”前面加了风险可控的表述。但是整体对于城投市场还是呵护居多。

托管观察

债市托管观察:利率债继续获得较高增配力度,同业存单配置热度稍有回落。3月托管总金额120.32万亿元,环比增加1.45万亿元。利率债方面,国债和地方债托管金额净增加7095.86亿元至54.42万亿元,政策性银行债托管金额净增加3319.40亿元至20.11万亿元。信用债方面,企业债托管金额减少104.76亿元至2.82万亿元,中票托管金额增加656.43亿元至8.27万亿元,短融+超短融增加985.03亿元至2.89万亿元。同业存单方面,同业存单托管金额环比增加1489.45亿元至14.66万亿元。

托管数据概览

与2月托管数据对比来看,商业银行大幅增配利率债,证券公司与广义基金也有一定幅度增持。商业银行主要券种(包括国有大型商业银行、股份制商业银行、城市商业银行、农商行及农合行)托管规模环比增加10997.50亿元,增持主要集中在利率债,其中地方政府债5410.81亿元,政策性银行债2776.35亿元,国债1068.01亿元;证券公司主要券种托管规模环比增加2303.00亿元,主要增持国债1021.86亿元,政策性银行债654.86亿元,同业存单328.28亿元;广义基金主要券种托管规模环比增加1912.73亿元,主要增持集中在同业存单1706.18亿元;信用社和保险机构主要券种托管规模环比分别增加78.99亿元和50.80亿元。

境外机构继续出现减持,且成唯一减持机构。具体来看,除短融+超短融外,均出现减持。境外机构对利率债的配置减少的较多,其中减持国债518.12亿元,政策性银行债396.81亿元,地方政府债3.30亿元。信用债方面,减持中期票据67.57亿元,企业债8.10亿元,但增持短融+超短融4.86亿元。除此之外还减持同业存单50.16亿元。

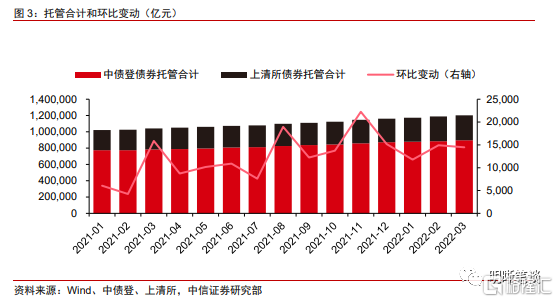

总体托管规模

2022年3月托管总金额为120.32万亿元,较上月增长14462.51亿元。具体来看,2022年3月托管总金额120.32万亿元,其中中债登89.62万亿元,上清所30.70万亿元;托管总金额环比增加14462.51亿元,其中中债登增加11320.88亿元,上清所增加3141.63亿元。

利率债托管

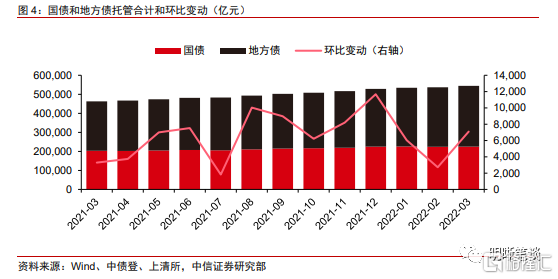

利率债(含国债、地方政府债和政策性银行债)方面,利率债整体增量为10415.26亿元。其中国债和地方债托管金额增加7095.86亿元至54.42万亿元,政策性银行债托管金额增加3319.40亿元至20.11万亿元。

(1)国债和地方债托管金额增加7095.86亿元,月增加值反弹,其中地方债增幅明显。具体来看,3月国债托管规模为22.50万亿元,环比增加1012.64亿元;3月地方政府债托管规模为31.92万亿元,环比增加6083.22亿元,其中商业银行仍为增持主力。3月国债发行上升至6300.00亿元,到期规模较2月有所减少,导致国债托管量环比变动增幅明显,从而使得国债+地方债整体托管金额月增加值反弹。

分机构看,商业银行仍是国债+地方债的增持主力,境外机构减持幅度扩大。受3月国债托管量环比变动反弹的影响,机构普遍对国债+地方债的持仓反弹明显。具体来看,商业银行仍是增持主力,增持国债+地方债6469亿元,增持幅度有所扩大;证券公司和保险机构由上月的减持转变为增持,且分别增持国债+地方债949亿元和294亿元;境外机构成唯一减持幅度扩大的机构,3月减持国债+地方债521亿元。

(2)政策性银行债托管金额环比增加3319.40亿元至20.11万亿元,增速有较反弹。3月政策性银行债发行额为5141.90亿元,发行量环比上升1698.4亿元,环比上升明显,带动政策性银行债托管金额环比变动继续冲高。

分机构看,商业银行继续保持较高增持幅度,证券公司转变风格。3月,政策性银行债托管金额环比增加3319.40亿元,增幅反弹明显。其中商业银行继续保持较高幅度的增持,增持政策性银行债2776亿元;证券公司转变风格,结束连续三个月的减持,3月增持政策性银行债655亿元;境外机构与保险机构保持减持的态度,3月分别减持397亿元和230亿元。

信用债托管

信用债(含企业债、中票、短融、超短融口径)方面,整体托管金额增加1536.70亿元至13.97万亿元。其中,企业债托管金额减少104.76亿元至2.82万亿元,中票托管金额增加656.43亿元至8.27万亿元,短融+超短融增加985.03亿元至2.89万亿元。

(1)企业债托管金额减少104.76亿元,连续第六个月下降。2021年10月以来,企业债托管金额均为负增长,3月下降104.76亿元,环比下降速度进一步扩大。

分机构看,证券公司增持企业债,广义基金减持幅度扩大。具体来看,证券公司继续增持企业债,增持62亿元;广义基金继续减持企业债,3月减持206亿元,减持幅度为2021年6月以来最大。

(2)中票托管金额增加656.43亿元至8.27万亿元。2022年以来,中票环比增速较高,3月实现环比增幅656.43亿元,增幅有所回落,但已实现连续10个月的增长。

分机构看,商业银行和证券公司保持增持,广义基金一反常规出现减持。3月,各机构对中票的配置态度出现一定程度分化,商业银行和证券公司继续增持中票,分别增持326亿元和274亿元;广义基金一反常态减持中票,3月减持90亿元,为2021年4月以来首次出现减持现象。

(3)短融+超短融托管金额增加985.03亿元至2.89万亿元,增幅有所回落。2022年3月短融+超短融托管2.89万亿元,环比增加985.03亿元。其中超短融环比增加937.13亿元至2.33万亿,短融环比增加47.90亿元至5526.02亿元。

分机构看,机构普遍增持短融+超短融。具体来看,商业银行增持幅度有所反弹,3月增持短融+超短融698亿元;广义基金增持幅度减少,3月实现增持257亿元,较2月下降1036亿元,下降幅度明显,也导致短融+超短融整体托管金额下降。

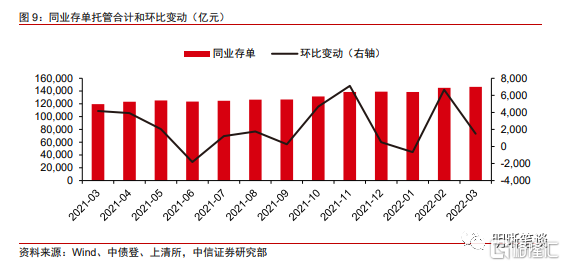

同业存单托管

同业存单托管金额环比增加1489.45亿元,环比增幅回落。3月同业存单规模增加1489.45亿元至14.66万亿元。3月同业存单发行额为2.32万亿元,到期额为2.17万亿元,同业存单到期量环比增幅较大,较2月到期量上升9009.03亿元,到期量的上升导致同业存单整体托管金额增幅下降。

从投资者持有结构看,各机构增持幅度均有所下降。具体来看,3月广义基金增持同业存单1706亿元,2月广义基金对存单配置有较大增幅,3月虽有所回落,但仍是配置主力之一;商业银行对同业存单的配置也有所下降,3月增持735亿元;境外机构和保险机构继续保持减持,分别减持50亿元和17亿元。

风险因素

疫情持续对实体经济产生冲击;信用风险事件发生超预期;货币政策收紧超预期等。