本文来自格隆汇专栏:六里投资报

主要观点

“在目前这个环境下还能保持高景气度的赛道非常稀缺,比如说医药。

有人说医药不行了,它跌那么多,大家反着想,过去两年医药大熊市真的是给我们介入医药赛道一个非常好的时机。

医药这个赛道是唯一一个供给创造需求的赛道,

而且它的景气周期不知道有多少年,在人类实现永生之前,它都是景气的。

医药是天生大市值的一个赛道,

我们中国几乎在所有的行业中都产生了大市值企业,像腾讯、工商银行、消费里的茅台、科技里的华为等等,唯有医药行业中我们没有产生大市值企业;

这个局面以后会慢慢分化出来一些,靠创新、靠先进制造产生大市值企业。”

“不要看现在跌,但实际上在过去三年,整个公募、私募基金的回报是非常可观的。应该讲是绝对的投资大年。

那么在这种情况下,一是获利盘非常多,二是确实估值今非昔比,所以说市场容易有这种调整。”

“1月底的社融数据是一个天量社融,这不禁让我们想起来2009年年初。有些投资人就想,既然是这样,会不会行情是2009年再现的。

时隔13年,又来了天量社融,这样的话,有投资人就卖掉了手上一些涨幅比较高,估值有点高的股票,切换到一些周期股里面。

资产的切换,导致他们卖出过去几年表现比较充分的成长类股票,这些资产的跌幅就出现了。”

“我们必须承认现在整个市场中的牛股,主要赛道空间似乎比较大的牛股在过去几年炒得比较充分了,涨得比较多。

大家觉得,这些股票的估值虽然合理,但似乎也缺乏特别明显的吸引力。

在历史上,A股绝对回报比较好的市场,一般来说都是牛股辈出的市场。

如果说是这种情况,没有带头牛股,市场会不会很糟?

A股历史上从来没有过这种先例——就是这一年没有牛股,市场居然还是正回报——从来没有这种例子,一般来说市场会比较惨。”

“这种成长股的大趋势,是有一些很深刻原因的。千万不要以为龙头电池企业1万多亿市值多大风险,实际上如果拿真正的估值来判断的话,它要比LG便宜不少的,竞争力也远在LG之上。

实际上成长股的这种投资潮流,不能认为是A股瞎炒,从全球来看,这都是一个潮流,它有很深刻的原因。

随着美国市场加息,可能有一些磕绊、震荡、波动,但是长期趋势毫无疑问就在这里。

所以,短期可能价值股有相对回报,但是真要给投资者赚钱的话,还要看成长股。”

近日,盘京投资创始合伙人庄涛在一场线上交流中,结合多年A股市场投资经验,将今年情形与以往做比,就今年以来市场情况进行了解读。

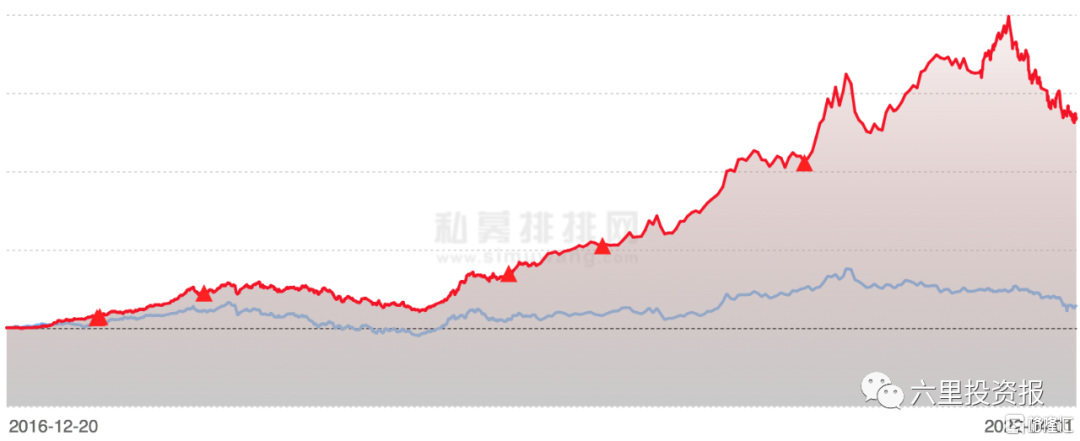

盘京投资成立以来对外公布的业绩优异,以庄涛管理的盛信1期为例,成立于2016年底,截至2022年4月1日,5年多年化收益约27%。

近5年,每年均跑赢同期市场,除2018年外,每年收益均在同类基金的前四分之一分位。

来源:私募排排网

作为历经多轮牛熊的投资老将,庄涛认为,从年初来看,今年的市场形似2016年,但缺少2016年的致命风险。

虽然今年市场整体来看偏弱,但稳增长下,不必过于忧虑大的系统性风险。

庄涛认为,后面的市场即将探底、企稳、震荡、分化。这个点位从全年来看,仍有望能有正的绝对回报。

医药等能够在经济低迷时仍保持高景气的赛道是稀缺的,年初的下跌恰恰给了投资者绝佳的介入时机。

投资报整理了庄涛交流全文,分享给大家。

年初的风格也未必是全年的风格

年初的下跌也未必是全年下跌

今年这样的波动确实是比较少见的,那么为什么出现了这样的一个波动?

首先,是因为过去几年权益类产品,包括公募基金和私募基金,给投资者提供了非常高的回报。

不要看现在跌,但实际上在过去三年,整个公募私募基金的回报是非常可观的。应该讲是绝对的投资大年。

那么在这种情况下,一是获利盘非常多,二是确实估值今非昔比,所以说市场容易有这种调整。

在头一年出现比较明显获利的情况下,在第二年年初就容易出现这样的一个磕绊。

可以数一数,2018年是全年下跌,所以2019年初没有下跌;

但是到了2020年年初,大盘是跌停过的;2021年年初,大盘也有一段下跌非常凶的一段时间。

从现在往前看,三年的累计回报都非常可观,这种情况下容易出现一些交易上的踩踏。

有投资者怀疑说,是不是年初不行,这么糟糕,昭示着一个大熊市?会不会有特别的风险?会不会是一个不祥之兆?

其实这是毫无关系的。年初的风格也未必是全年的风格,年初的下跌也未必是全年下跌。

随便举几个例子,2017年年初,第一、第二个交易日,走势最强劲的是军工股,但实际上全年倒数第一的是军工板块。

这种例子比比皆是,2015年上半年的网络行情很极端,但是2015年的第一、第二个交易日,它炒的是价值股,最好的股票是格力和美的。

所以,前面的风格和后面的风格可能会有很大差别。

收益过高,保增长导致资产配置的偏移

以及外围股市导致本轮市场压力较大

所以总的来讲,第一个原因就是累计涨幅以及获益,它是一个交易性因素。

现在市场比以前复杂多了,市场中有各种各样的投资人,包括各种ETF,还有各种的打新产品,固定收益类加打新的这种产品,甚至还有一些加杠杆的类似于被动的产品。

所以这种下跌它容易把一些被动的止损盘给带出来。那么这种情况在美国股市也是这样,一旦市场跌多了,它就自循环起来,跌了以后继续跌。

但是这些都属于交易性因素,大家不用想太多,这是第一个原因。

第二点也很重要,今年和往年有一个显著性的基本面的变化——保增长。

我们很多年没提过保增长了,但是今年开始保增长了。

由于各种原因,包括房地产调控,包括疫情,整个经济在四季度非常差。那么政府为了提振经济,有各种表态,包括一些鼓舞人心的说法。

1月底的社融数据是一个天量社融,这不禁让我们想起来2009年年初。有些投资人就想,既然是这样,会不会行情是2009年再现的。

时隔13年,又来了天量社融,这样的话,投资人就卖掉了手上一些涨幅比较高,估值有点高的股票,切换到一些周期股里面。

资产的切换,投资人在资产的偏移导致了他们卖出过去几年表现比较充分的成长类股票,这些资产的就跌幅就出现了。

那么这种情况也只有在A股出现,因为A股各种原因它是个存量,很多情况下它是个存量博弈市场。

美国市场,我举个例子,拜登说刺激经济,周期股比如说油服类股票上涨会不会把苹果带下去?

根本不可能,这是绝对不会的。

但是在A股这种特殊市场里面,它容易出现这种问题。

这是第二点,基本上也可以认为它是一个交易性因素。

第三点,海外市场出现了大幅波动,尤其是美股市场。

美股市场年初由于通胀太高,美国CPI居然到了七点几,所以大家导致大家都很担心美国股市会不会是股灾重现。

因为每一次都是在加息的时候引致股灾,比如说1988年,再比如2008年,这一次会不会美国股市出现大的风险?

当然还有一个内部原因,我们必须承认现在整个市场中的牛股,主要赛道中的空间似乎比较大的牛股在过去几年炒得比较充分了,涨得比较多。

大家觉得,这些股票的估值虽然合理,但似乎也缺乏特别明显的吸引力。

在历史上,A股绝对回报比较好的市场,一般来说都是牛股辈出的市场。

如果说是这种情况,没有带头牛股,市场会不会很糟?

A股历史上从来没有过先例——就是这一年没有牛股,市场居然还是正回报——从来没有这种例子,一般来说市场会比较惨。

今年大概率,成长股会是2016年的行情

价值股可能像2011年

实际上,在货币环境比较有利的背景下,在没有大的风险的情况下,2022年的市场虽然出现了下跌,但是我不认为还会有单边下行。

今年大概率,成长股会是2016年的行情,价值股可能像2011年。

成长股经过一个洗涤之后,将出现见底企稳震荡分化。

现在已经出现了见底企稳这个局面了,然后就是震荡和分化。

A股市场的整个交易量萎缩到7000亿左右,市场就基本见底了,那么现在离底部的位置已经很近了。

一季报是很多优质股票的一个契机,下半年可能是他们反攻的时候。

价值股可能像2011年。

2011年从全年来看,市场是不行的,那一年如果去买银行、地产那未必能赚多少钱,但你的排名很好。

成长股如果选错股票,那赔不少;

如果采取这种躺赢的方式,就是去买金融地产,那么它不怎么跌,可能排名不错。

因为这些股票过去些年完全没涨过,像万科从2007年以来到现在15年,15年没创新高。

香港的主板市场国企股指数,整个指数都是从2007年到现在没创新高,这是有它根深蒂固的原因在。

在判断这些股票有大戏的情况下,你必须要弄清楚它为什么这么多年没戏?

弄清楚之后,才敢说这些股票今年能不能咸鱼翻身。

那么为什么之前总是不翻身,非要今年翻身?

所以我自己对这事有点怀疑,我觉得他们可能有相对回报,绝对回报可能会有一点,但是太多我就不太乐观了。

或者说阶段性地让您开心一下,一不留神它又跌回去了。

为什么全球12万亿资金抢购LG,

成长股的投资潮流是全球性的,

那么,机会在什么地方?

从短期来看,价值股也许还有点戏,但是我觉得机会不大。

从中期来看,还要从成长股做文章,这是一定的。

投资要看增长,后面这句话简单,但实际上后面有极其深刻的原因。

举个例子,韩国的LG,一个电池企业在韩国上市,大家知道一般来说这种大型股票它不会选择在韩国上市了,为什么?

因为它和北朝鲜一直有风险,所以一直把韩国市场当成一个高风险市场。韩国股市一般来说流动性也不行,估值很低。

但是韩国政府居然让LG在韩国上市,没有选择美国市场,也没有选择中国香港市场,选择韩国。

当时我觉得很吃惊,为什么会这么做?想把本国最优质的公司留在本国,那么在韩国上市它出现什么局面?

出现了募集资金大概合人民币七八百亿,居然有14万亿的全球资金蜂拥而入去抢购这一点股份。

是不是LG基本面超级强劲?

它在上市指引中提到,2022年增长只有14%。

中国的龙头企业,收入增长一致预期至少是100%以上,利润就更不好说了,而LG只有14%。

从产品来看,****的磷酸铁锂已经拉LG不知道多少条街了。

三元上,特斯拉自己搞4680。所以在基本面上,我们真没看出来LG有多少机会,但是居然有14万亿资金在韩国股市抢购LG。

前段时间传出了索罗斯第一重仓股竟然是美国上市的Rivian,车还没有,跌下来后还有600多亿美金市值。

我举这些例子是想跟大家讲,这种成长股的大趋势,是有一些很深刻原因的。

千万不要以为龙头电池企业1万多亿市值多大风险,实际上如果拿真正的估值来判断的话,它要比LG便宜不少的,竞争力也远在LG之上。

实际上成长股的这种投资潮流,不能认为是A股瞎炒,从全球来看,这都是一个潮流,它有很深刻的原因。

随着美国市场加息,可能有一些磕绊、震荡、波动,但是长期趋势毫无疑问就在这里。

所以总结一句就是,短期可能价值股有相对回报,但是真要给投资者赚钱的话,还要看成长股。

医药是唯一一个供给创造需求的赛道

前两年的下跌给了我们最好的介入时机

那么具体来说,成长股在什么赛道上比较行?

由于房地产调控,再加上疫情,整个经济不行,政府不得不保增长。不得不说,中国经济也确实离开了最高速增长的那些年,进入了调整期。

在这种局面下,去年12月份,社会商品零售总额增长才一点几,这种数据都是我们以前没见过的。在这种宏观大背景下,还能保持很景气的这种行业,那是非常稀缺的。

选股票第一要素就是稀缺性,一定要稀缺,就是那种大家捧着的东西。

为什么去买LG?那是因为LG太稀缺了。

在目前这个环境下还能保持高景气度的赛道非常稀缺,比如说医药。

有人说医药不行了,它跌那么多,大家反着想,过去两年医药大熊市真的是给我们介入医药赛道一个非常好的时机。

医药这个赛道是唯一一个供给创造需求的赛道,

而且它的景气周期不知道有多少年,在人类实现永生之前,它都是景气的。

医药是天生大市值的一个赛道,

我们中国几乎在所有的行业中都产生了大市值企业,像腾讯、工商银行、消费里的茅台、科技里的华为等等,

唯有医药行业中我们没有产生大市值企业;这个局面以后会慢慢分化出来一些,靠创新、靠先进制造产生的大市值企业。

消费赛道虽然现在边际走弱,但是有的子行业还是我们的投资标的。

新能源板块过去几年都炒了,今年会不会不行?

去年年初,新能源汽车就跌了一把,当时我说2021年是电动车蓬勃发展,真正大规模走向市场的第一年。那第一年怎么可能产生熊市呢?

今年是第二年。第一年炒了,第二年是不是就不行了?

我觉得就算阶段性调整,里面找到好标的,中期来看的话还是希望比较大。

科技板块以及军工这些高景气板块,我觉得会在一季报前后,包括到年底之前慢慢地产生分化。

总的来说,这些热门赛道年初大幅释放了风险,给了我们一个非常好的介入时机,让我们基金投资起来更加安全。

市场即将探底、企稳、震荡、分化

今年是有绝对回报的一年

最后,今年很有可能形似2016。

2016年很有趣,第一周连续两天熔断。

2016年其实有两个因素,现在也没有。

第一是之前是2015年大牛市;第二是2015年出现了813汇改,人民币汇率压力空前,一贬值大盘就熔断。

也就是说,产生2016年的大跌,既有内忧又有外患,既有经济层面因素,又有股市层面因素。

今年年初下跌,其实这两个条件都不具备。

基本上这个下跌形似2016年,就是连续涨了三年,收益率很高,这种交易型下跌很像2016年。

今年市场整体来看是偏弱的,但是后面的市场即将探底、企稳、震荡、分化。这个点位从全年来看,我个人认为还是有绝对回报的。

问答部分:

问:港股和美股上,您对这两个市场怎么看?

庄涛:美股的中概股和港股的市场去年给我们带来了很大的困扰,但是正是因为跌幅太大,风险被大幅释放,我们还是会选择其中性价比很优质的标的进行配置。

当然,我们这类资产还是要以A股标的为主,

但是港股和美股中性价比非常好的标的,我个人认为现在还是一个配置的好时机,因为跌的太多了,很多股票的估值实在太低了,而且空间也很大。

同时我们会不会买纯美国股票?

因为美股它不止中概股。大概率,我们会参与积极参与美国某些大型蓝筹股的投资。

在我看来,每个市场都有自己的最优质的公司,我们可以管它叫镇宅之宝。

比如说我们中国的A股市场,在过去些年,应该说茅台就是我们最优质的公司,镇宅之宝。中国港股市场从2004年一直到前两年,腾讯都是它的镇宅之宝。

什么叫做镇宅之宝?

就是市值很大的蓝筹股,增速又很快,竞争格局非常好,同时空间还不小,这类资产流动性好,确定性强,不参与内卷,是最优质的的资产。

美国市场这种镇海神针不是一个两个,

我们希望通过我们的研究,虽然位置比较高,还是能够找到性价比最好的公司进行配置,充分地进行多元化投资。

问:过去连续4~5年,我们的基金表现相对于指数来说都非常出众,今后要如何保持这种业绩的稳定性?

庄涛:谢谢投资人对我们基金的认同。

第一点我要强调的是,大家还是要看中期和长期,不能按照自然年来判断我们,今年年初我的跌幅就超过指数了。

如果全年我的判断错误,今年我们全年跌的比指数多,大家会不会就认为我们不行了?绝对不是的。

阶段性地可能是有不行的时候,但是想要持续地给大家赚钱,不管指不指数,其实就一个方法,就是认真地选股票。

认认真真的地去做好行业研究和企业研究,这是唯一方法。

判断市场,美国股市要大跌了,中国股市不行了,这些东西都是不可靠的,说不清楚。

除非出现极端局面,知道判断大盘的风险只是在个别情况下、极端情况下是有用的,大部分情况下,连巴菲特老先生都是选股。

现在新的行业和赛道层出不穷,人类的创新出现了边际加速这样一个局面,留给基金经理可投资标的是很多的。

我们认认真真给大家选择好阶段性的高增长的行业和龙头企业,把每个梦想都识别清楚,这就是我们能给大家赚钱的最夯实的基础。