本文来自格隆汇专栏:国泰君安证券研究 作者:翟堃

导读:

动力煤价调整,向下空间有限,淡季不淡来临;稳增长将发力,焦煤高景气将持续显现;需求无忧,煤炭长牛。

摘要:

动力煤价调整,向下空间有限,淡季不淡来临。随着采暖季保供结束,动力煤市场开始进入季节性淡季,秦皇岛Q5500煤价由1605元/吨快速调整至1295元/吨,下跌310元/吨,价格调整的原因一方面来自电厂耗煤量相对减少,一方面来自春节后保供煤矿产能有所恢复,推动库存反弹。目前沿海电厂存煤可用天数在16天左右,依然处于相对较低水平,考虑到一方面疫情恢复后制造业高能耗行业仍将面临较强需求,一方面相对落后的保供产能将有所退出,预计动力煤依然将处于供需相对紧平衡状态,预计价格调整向下幅度有限,价格淡季不淡。

稳增长将发力,焦煤高景气将持续显现。“稳增长”力度加大,超前开展基建投资,房地产政策底出现,基建发力叠加传统旺季来临,二季度需求将迎来快速提升,钢铁行业碳达峰时间由2025年调整至2030年,支撑未来更长一段时间的焦煤需求。保供煤炭新增产量以动力煤为主,对焦煤的供给贡献有限,进口煤仍难有起色,当前正是二季度焦煤长协调价的窗口,当前主要焦煤公司长协价明显低于市场价,供需紧张下存在提升空间,带动盈利环比持续上行、同比大幅增长。

需求无忧,煤炭长牛。3月16日,国务院金融稳定发展委员会召开专题会议,政策底已现,“稳增长”仍将进一步推进,对于能源,以煤炭为代表的化石能源的需求将有非常强力的支撑,煤炭支柱地位强化。俄乌冲突推动欧盟电源结构调整,能源安全战略的重要性将在未来一段时间内高于减排,替代效应将进一步提升全球煤炭需求。由于全球煤炭资本开支长期低位,化石能源全球供给曲线陡峭,预计全球煤价仍将上涨且维持强势。

投资建议。中国神华连续两年全分红,作为龙头表率明显,彰显高分红意愿和决心,“双碳”战略下行业资本开支将持续下降,市场格局持续向好,“资本支出-现金流-财务-利润-分红”将出现可持续优化,近两年已经持续看到多家上市公司分红率提升,叠加长协基准价格提升,企业分红的动力将进一步增强,且高分红、高股息也将更加稳定,现价价值凸显。推荐:1)全年主线:高股息、绿电转型、成长性煤化工,中国神华/平煤股份/兖矿能源、靖远煤电/电投能源、中国旭阳集团/宝丰能源;2)坐拥海外煤矿资源:兖矿能源;3)资源优质弹性企业:兰花科创、陕西煤业、淮北矿业、山西焦煤、潞安环能、中煤能源、山煤国际、盘江股份、昊华能源。

行业回顾。截至2022年4月1日,秦皇岛Q5500市场价1295元/吨(-17.8%),秦皇岛港库存为507.0万吨(0.4%)。双焦方面:京唐港主焦煤库提价(山西产)3350元/吨(0.0%),港口一级焦3500元/吨(0.0%),炼焦煤库存三港合计181.0万吨(-2.2%),200万吨以上的焦企开工率为85.1%(-0.10PCT)。

风险提示。宏观经济持续下行;全球油气价格下跌;煤炭供给超预期释放

1

行业数据跟踪:国内煤价下跌,海外煤价持续新高

1.1. 煤电:港口动力煤价有所调整

秦港煤价较上周下跌。截至2022年4月1日,动力煤方面:秦皇岛Q5500市场价1295元/吨,较上周下跌280元/吨(-17.8%);秦皇岛Q5000市场价1044元/吨,较上周下跌317元/吨(-23.3%)。

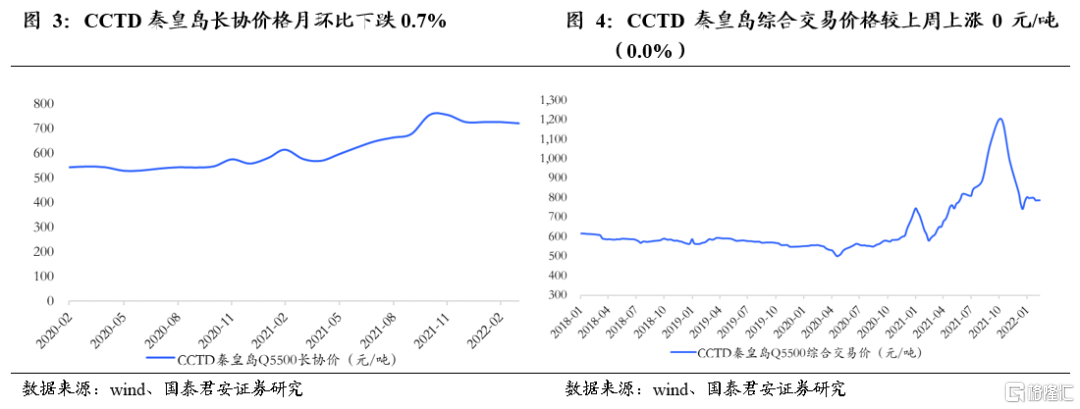

3月长协价为720元/吨。2022年3月,CCTD秦皇岛动力煤Q5500长协价为720元/吨,较上月下跌5元/吨(-0.7%);截至2022年3月4日,CCTD秦皇岛动力煤Q5500综合交易价为786元/吨,较上周上涨0元/吨(0.0%)。

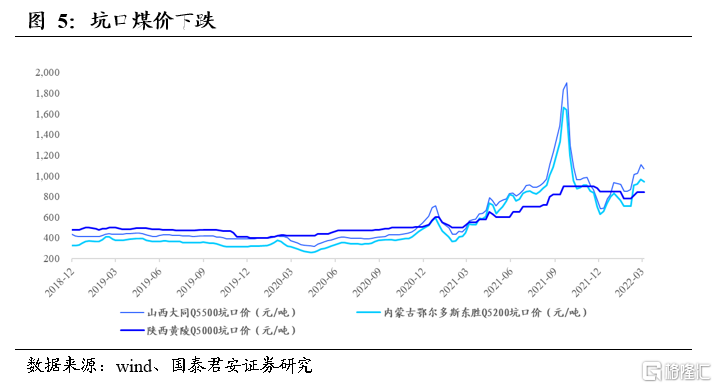

坑口煤价下跌。截至2022年4月1日,山西大同Q5500动力煤坑口价为1070元/吨,较上周下跌40元/吨(-3.6%);内蒙古鄂尔多斯东胜动力煤Q5200坑口价945元/吨,较上周下跌18元/吨(-1.9%);陕西黄陵Q5000坑口价为840元/吨,较上周上涨0元/吨(0.0%)。

海外煤价上涨。截至2022年3月25日,ARA港动力煤281.80美元/吨,理查德RB动力煤264.50美元/吨,纽卡斯尔NEWC动力煤253.00美元/吨,分别较上周上涨86.80美元/吨(44.51%)、上涨17.00美元/吨(6.87%)、下跌4.38美元/吨(-1.70%)。

秦皇岛库存增加,南方主流港口库存减少、北方主流港口库存增加。截至2022年3月28日CCTD北方主流港口库存为2756.2万吨,较上周增加153.7万吨(5.9%);CCTD南方主流港口库存1934.1万吨,较上周减少22.9万吨(-1.2%)。截至2022年4月1日,秦皇岛库存507万吨,较上周增加2.0万吨(0.4%)。

国内运价下跌、国际运价下跌。截至2022年3月30日,国内OCFI运价:秦皇岛-广州、秦皇岛-上海分别为58.1元/吨、33.6元/吨,较上周变化分别为:下跌12.9元/吨(-18.2%)、下跌12.0元/吨(-26.3%);截至2022年4月1日,国际CDFI运价:纽卡斯尔-舟山、萨马林达-广州分别为15.97美元/吨、13.45美元/吨,较上周变化分别为:下跌0.73美元/吨(-4.37%)、下跌0.94美元/吨(-6.55%)。

秦皇岛港铁路调入量增加、港口吞吐量增加、锚地船舶数减少。截至2022年4月1日,秦皇岛港铁路调入量58.4万吨,较上周增加5.8万吨(11.0%);港口吞吐量57.4万吨,较上周增加4.3万吨(8.1%);截至2022年4月1日,秦皇岛港锚地船舶数45艘,较上周减少9艘(-16.7%);预到船舶数6艘,较上周减少7艘(-53.8%)。

1.2. 煤焦:双焦价格持平,库存持续下降

京唐港焦煤价格较上周持平、日照港焦煤价格较上周持平。截至2022年4月1日,京唐港主焦煤库提价(山西产)3350元/吨,较上周持平;京唐港主焦煤库提价(河北产)2850元/吨,与上周持平;截至2022年4月1日,日照港主焦煤市场价(澳大利亚)3110元/吨,与上周持平;日照港主焦煤市场价(俄罗斯)2700元/吨,与上周持平。

山西产焦煤车板价较上周上涨、澳大利亚峰景焦煤到岸价较上周持平。截至2022年4月1日,山西古交肥煤车板价3300元/吨,较上周上涨200元/吨(6.5%);内蒙古乌海主焦煤车板价2650元/吨,与上周持平;澳大利亚峰景焦煤到岸价450美元/吨,与上周持平。

焦煤三港库存减少、六港库存减少。截至2022年4月1日,炼焦煤库存三港合计181.0万吨,较上周减少4.0万吨(-2.2%);炼焦煤库存六港合计197.0万吨,较上周减少8.0万吨(-3.9%)。

焦化厂焦煤库存减少、钢厂焦煤库存减少。截至2022年4月1日,100家独立焦化厂炼焦煤库存1141.20万吨,较上周减少9.8万吨(-0.9%);110家样本钢厂炼焦煤库存864.83万吨,较上周减少28.2万吨(-3.2%)。

国内主要港口一、二级冶金焦价格较上周持平。截至2022年4月1日,国内主要港口一级冶金焦平仓价3500元/吨,与上周持平;二级冶金焦平仓价3285元/吨,与上周持平。

110家样本钢厂喷吹煤库存减少、焦炭库存增加。截至2022年4月1日,110家样本钢厂喷吹煤库存为454.64万吨,较上周减少7.19万吨(-1.6%);110家样本钢厂焦炭库存为707.41万吨,较上周增加9.16万吨(1.3%)。

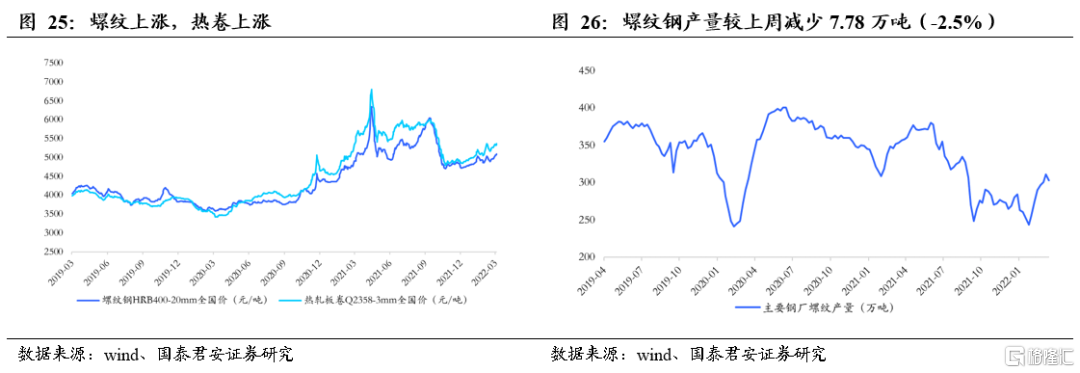

螺纹钢价格上涨、产量减少。截至2022年4月1日,螺纹钢HRB400-20mm全国价5100元/吨,较上周上涨113.0元/吨(2.3%);热轧板卷Q2358-3mm全国价5360元/吨,较上周上涨60.0元/吨(1.1%);截至2022年4月1日,螺纹钢产量303.37万吨,较上周减少7.78万吨(-2.5%)。

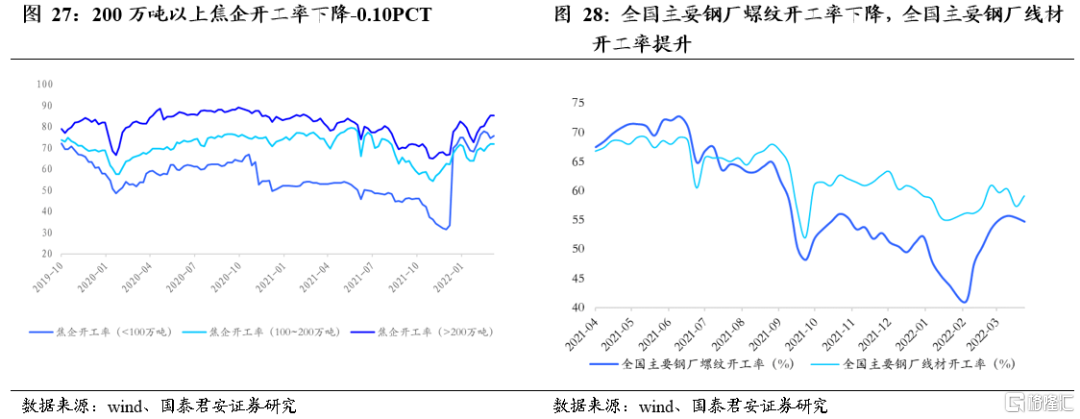

焦企开工率下降,全国主要钢厂螺纹开工率下降,线材开工率提升。截至2022年4月1日,产量小于100万吨、介于100到200万吨、200万吨以上的焦企开工率分别为75.7%、71.7%、85.1%,较上周绝对值变化分别为1.10、-0.10、-0.10个百分点。全国主要钢厂螺纹开工率、全国主要钢厂线材开工率分别为54.75%、59.17%,较上周绝对值变化分别为-0.66、1.77个百分点。

1.3.无烟煤:价格持平,尿素价格下跌,甲醇价格下跌

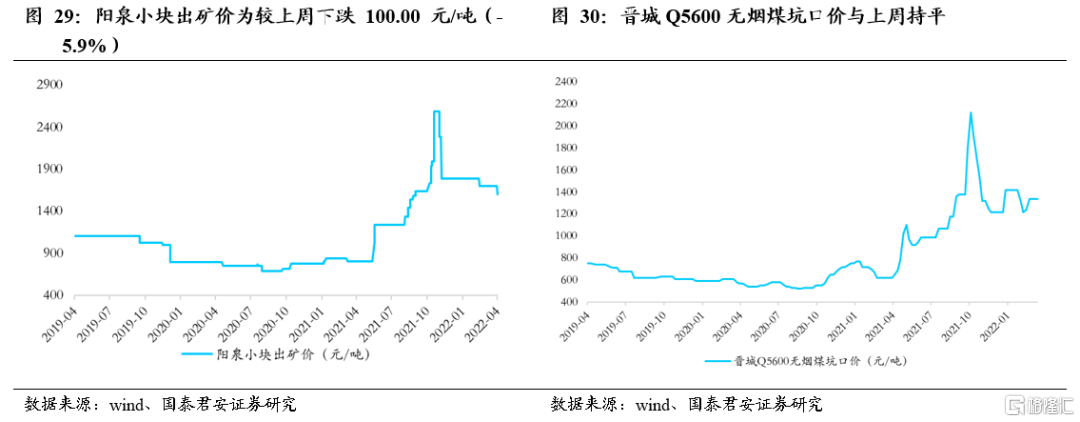

阳泉煤价下跌、晋城煤价持平。截至2022年4月1日,阳泉小块出矿价为1600元/吨,较上周下跌100.00元/吨(-5.9%);截至2022年4月1日,晋城Q5600无烟煤坑口价为1340元/吨,与上周持平。

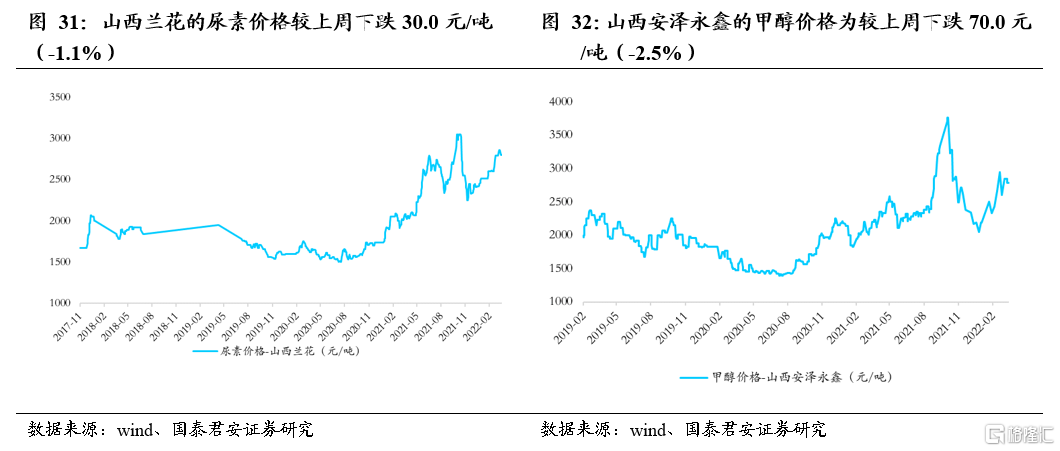

尿素价格下跌、甲醇价格下跌。截至2022年4月2日,山西兰花的尿素价格为2800元/吨,较上周下跌30.0元/吨(-1.1%);截至2022年4月2日,山西安泽永鑫的甲醇价格为2780元/吨,较上周下跌70.0元/吨(-2.5%);山东济宁荣信的甲醇价格为3050元/吨,较上周下跌20.0元/吨(-0.7%)。

水泥价格较上周下跌。截至2022年4月1日,华东PO42.5水泥平均价585.43元/吨,较上周下跌4.4元/吨(-0.8%)。

2

本周行情回顾:板块上涨,跑赢大盘

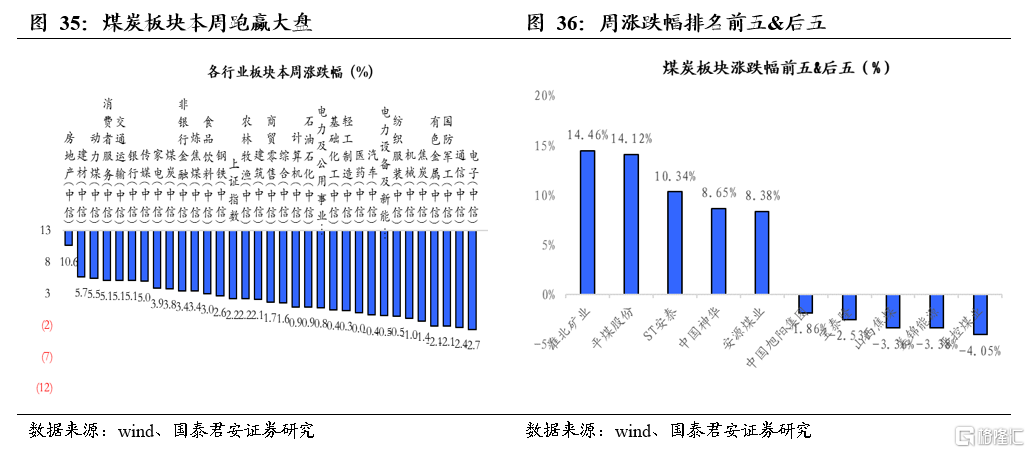

上证综指上涨2.19%、煤炭板块上涨3.80%,动力煤、炼焦煤、焦炭上涨5.46%、上涨3.45%、下跌1.35%。

涨幅前五名:淮北矿业(14.46%)平煤股份(14.12%)ST安泰(10.34%)中国神华(8.65%)安源煤业(8.38%)

跌幅前五名:中国旭阳集团(-1.86%)宝泰隆(-2.53%)山西焦煤(-3.36%)美锦能源(-3.38%)晋控煤业(-4.05%)