本文来自格隆汇专栏:天风宏观宋雪涛,作者:宋雪涛、林彦

3月第3周各大类资产性价比和交易机会评估:

权益——北向资金情绪大幅降温,Omicron爬坡到达峰一般一个月左右

债券——市场对降息预期的交易并不积极

商品——交易逻辑进一步偏向衰退

汇率——金融市场资金净流入给人民币币值提供了较强支撑

海外——离岸美元流动性环境保持偏紧状态

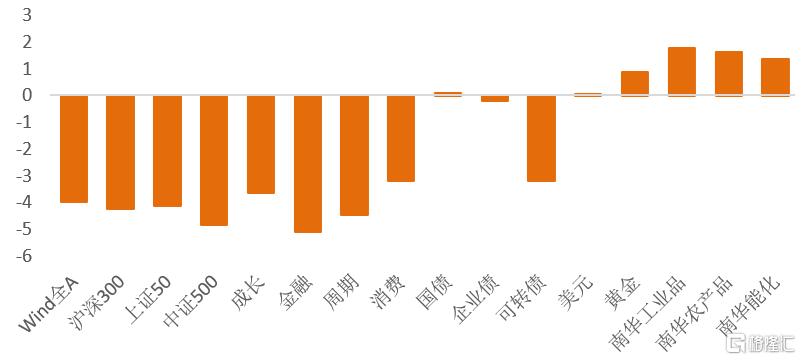

图1:3月第2周各类资产收益率(%)

资料来源:WIND,天风证券研究所

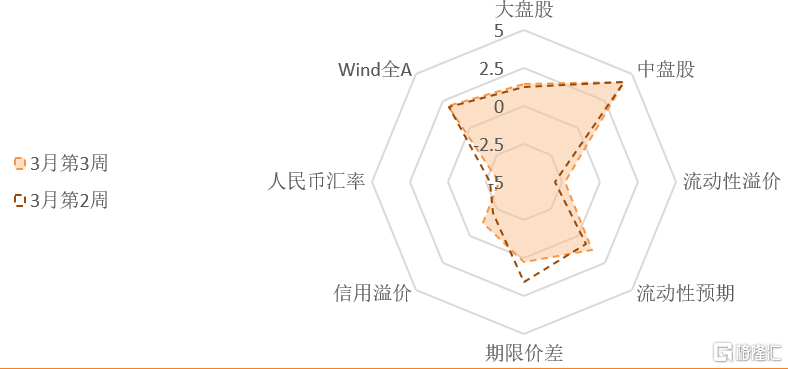

图2:3月第3周国内各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

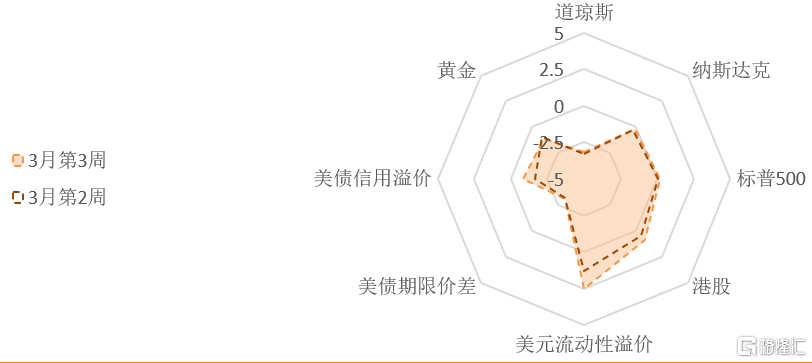

图3:3月第3周海外各类资产/策略的风险溢价

资料来源:WIND,天风证券研究所

注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高;

流动性溢价为市场对于当前流动性松紧程度的价格映射;

流动性预期为市场对于远期流动性松紧程度的预期。

1、权益:北向资金情绪大幅降温,Omicron爬坡到达峰一般一个月左右

疫情是国内当前最大的宏观。3月第2周,全国新增新冠确诊4598例,创下第一波疫情爆发之后的新高。2月中旬深圳新增确诊开始上升,2月下旬上海新增确诊和无症状感染者开始加快上升,3月初吉林、青岛新增确诊开始上升。从近期爆发的日本、新加坡和中国香港的数据来看,Omicron的爬坡期到达峰点的间隔时间在一个月左右。国内疫情整体爬坡期开始于2月底,估计本轮疫情有望在3月底-4月初过峰,因此对消费和供应链的压力主要集中在1季度。

3月第2周,A股市场继续维持滞胀交易状态。Wind全A下跌3.96%。金融股领跌,下跌5.11%;周期股、成长股、消费股分别收跌4.47%、3.66%和3.18%。大盘股(上证50和沪深300)震荡下跌4.14%、4.22%,中盘股(中证500)大幅回落4.85%(见图1)。

大盘股(上证50和沪深300)的短期交易拥挤度小幅回落(23%和17%分位),中盘股(中证500)的短期拥挤度维持在中低位置(26%分位)。宽基指数的拥挤度从高到低的排序是:中证500>上证50>沪深300。以沪深300作为基准的A股情绪指数大幅回落至【偏悲观】水平(30%分位),大盘蓝筹的情绪降温明显。衍生品市场在大盘蓝筹和中盘股上的情绪分化继续,中证500基差维持在历史高位(91%分位),沪深300和上证50基差下行至68%和74%分位。

金融股的短期拥挤度由上周的中位数下方(42%分位)迅速回落至较低位置(25%分位);周期股的短期拥挤度维持在中低位置(36%分位);成长股、消费股的短期拥挤度小幅回升,但仍处在历史低位(22%分位和14%分位),消费的交易拥挤度处在极端超卖的区间。短期拥挤度从高到低的排序是:周期>金融>成长>消费。

一级行业中,煤炭、建筑、交通运输、综合金融、农林牧渔的交易拥挤度排名靠前,其中煤炭的交易拥挤度仍在继续上升(从79%分位上升至85%分位),其他四个行业拥挤度都有所下降;电子、医药、食品饮料和汽车交易拥挤度排名靠后,且都处在15%分位以下,超卖幅度较为极端,情绪进一步下跌空间有限。

Wind全A目前估值水平处于【偏便宜】区间(见图2)。上证50与沪深300维持【中性偏便宜】水平,中证500的估值维持【很便宜】水平,赔率处在历史高点附近。金融的风险溢价小幅上行,估值维持【很便宜】(91%分位),周期估值【很便宜】(82%分位),成长估值【便宜】(79%分位),消费估值【中性偏便宜】(56%分位)。风险溢价从高到低的排序是:金融>周期>成长>消费。

3月第2周北向资金周度净流出363.20亿,在互联互通历史上净流出量排列第三。3月第3周的前两个交易日,北向继续加速净流出,已累积净流出超300亿。历史净流出金额的峰值出现在20年3月第2周(净流出417.95亿元),并在之后一周也净流出超过330亿。当时北向净流出的原因是新冠疫情在海外暴发造成的流动性冲击,北向净流出持续时间较短,之后的近四个月北向持续维持净流入(3月第4周至7月第2周)。净流出金额次高出现在15年7月第2周(净流出371.15亿),主要原因是A股大幅调整,当时北向资金维持相对较低水平到15年8月底。3月第2周,阳光电源、紫金矿业和隆基股份净流入规模靠前。南向资金净流入149.61亿港币,南向交易情绪有所回温。恒生指数的风险溢价有所回升,性价比中性偏高。

2、 债券:市场对降息预期的交易并不积极

3月第2周,央行公开市场操作净回笼3300亿,资金面保持平稳,流动性溢价小幅回升至(27%分位),目前处于【较宽松】水平。中长期流动性预期继续小幅上升,目前在中性偏高位置(63%分位),市场对未来流动性环境的预期中性略偏紧。1个月和3个月利率互换的价格与上周基本持平,市场对3月降息预期的交易并不积极。

3月第2周,期限价差回落,已经来到中位数附近(53%分位),久期策略性价比降至中性。信用溢价由29%分位迅速上行至38%分位,内部分化继续弥合,中低评级信用债和高评级信用债的估值水平均来到偏贵区间(信用溢价分别上升至37%分位、40%分位)。

3月第2周,债券市场的情绪较悲观。利率债短期拥挤度从上周中低位置(39%分位)迅速下降至历史低位(20%分位)。中证转债指数的短期交易拥挤度连续下行超两个月,目前已经进入极端超卖区间(10%分位)。信用债的短期拥挤度持续回落,已经来到中低位置(32%分位)。

3、商品:交易逻辑进一步偏向衰退

能源品:俄乌冲突造成的原油供给冲击仍在延续,但市场对第一波冲击的消化充分,供给方面开始出现一些有利因素:欧佩克+2月增产幅度超过协议增产数量,IEA或进一步释放原油储备,油价自高位出现回落调整。3月第2周,布伦特油价震荡下行5.07%,收于112.12美元/桶。美国原油产能利用率小幅上涨,产量与上周持平(1160万桶/天),原油库存(不含战略储备)持续回落,再创2014年以来新低。布油主力合约相对于6个月的远月合约贴水幅度维持在15%左右,看多远期原油供给、看跌远期原油价格的预期不变。

基本金属:3月第2周,LME铜收跌5.37%,录得10101美元/吨。COMEX铜的非商业持仓拥挤度与上周基本持平(62%分位),市场情绪较乐观。有色金属价格普遍高位回调,随着市场对俄乌冲突造成的第一波供给冲击定价逐渐充分,交易逻辑逐渐偏向定价全球衰退预期。

贵金属:对黄金的定价包含了避险和宽松(美元信用替代)的双重属性,伦敦现货金价上涨0.91%,收于1988.07美元。COMEX黄金的非商业持仓拥挤度回落至38%分位,市场情绪偏中性偏悲观。全球最大的黄金ETF-SPDR的黄金持仓总量继续小幅上升,刷新去年三月以来的新高。

3月第2周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【贵】。

4、汇率:金融市场资金净流入给人民币币值提供了较强支撑

3月第2周,美债实际利率基本与前一周持平(下行1bp,录得-0.94%);美元指数周内呈“V”型走势,录得99.13(上涨0.62%)。受出口强劲的支撑,人民币近期币值较为稳定。虽然3月第2周,北向资金净流出363亿元,创下疫情以来新高。但根据EPFR数据显示,开年以来海外资金连续维持对中国股债净流入的趋势。金融市场资金流向短期给人民币币值提供了较强的支撑。

美元兑人民币(在岸)震荡上行,收涨0.33%报6.3400。人民币的短期交易拥挤度维持在60%分位,情绪中性偏高。中美利差继续收窄,人民币性价比下行至历史低位(17%分位)。汇率的当前状态是有贬值压力,但催化剂还没有出现。1-2月出口数据仍然维持强势,后续出口回落是观察人民币汇率贬值的关键路标。

5、海外:离岸美元流动性环境保持偏紧状态

美国2月CPI同比升至7.9%创1982年以来最高水平,核心CPI同比升至6.4%,CPI除油价外,食品和租金也有不同幅度上升。10年期盈亏平衡通胀预期升至2.94%,创下TIPS发行以来的历史新高。CME美联储观察数据显示,3月美联储加息25bp基本确定(概率为95%),但全年加息次数预期再次走高,从前一周的5.7次上升至6.7次。3月第2周,10年期美债名义利率在通胀预期的推动下迅速回升26bp至2.00%;10年期实际利率全周基本收平,录得-0.94%;美债期限溢价维持在18%分位。道琼斯工业和纳斯达克指数均录得跌幅,标普500基本收平。标普500和纳斯达克的风险溢价维持在中性的位置(52%分位、49%分位),估值中性;道琼斯风险溢价与上周基本持平(19%分位),估值较贵。

美元流动性溢价继续快速走陡,目前来到中高位置(75%分位),流动性环境持续偏紧。在岸美元流动性目前并不紧张,但离岸美元流动性溢价从82%分位进一步上升至91%分位,次贷危机后仅次于2018年3月和2020年3月。信用环境方面,美国信用环境由松转紧的趋势也较为明显,但目前信用溢价仍处在中位数下方(41%分位)。美国投机级与投资级的信用溢价从历史极低位置持续回升至30%分位和53%分位。流动性溢价的骤紧目前来看传导到信用端的速度较慢。

风险提示:Omicron致死率超预期;出口回落快于预期;货币政策超预期收紧

报吿来源:天风证券股份有限公司

报吿发布时间:2022年3月16日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报吿的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报吿为准。本资料内容仅反映作者于发出完整报吿当日或发布本资料内容当日的判断,可随时更改且不予通吿。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。