本文来自格隆汇专栏:中金研究,作者:邓学 常菁

近期汽车整车及零部件板块回调幅度较大,市场对行业需求、电池及原材料涨价以及供应链存在较多担忧。我们认为今年乘用车行业整体销量稳健,新能源维持高景气、销量快速增长,大宗原材料涨价边际改善,同时估值回落至中枢以下,已较充分反映盈利下行预期,建议关注低吸机会。

摘要

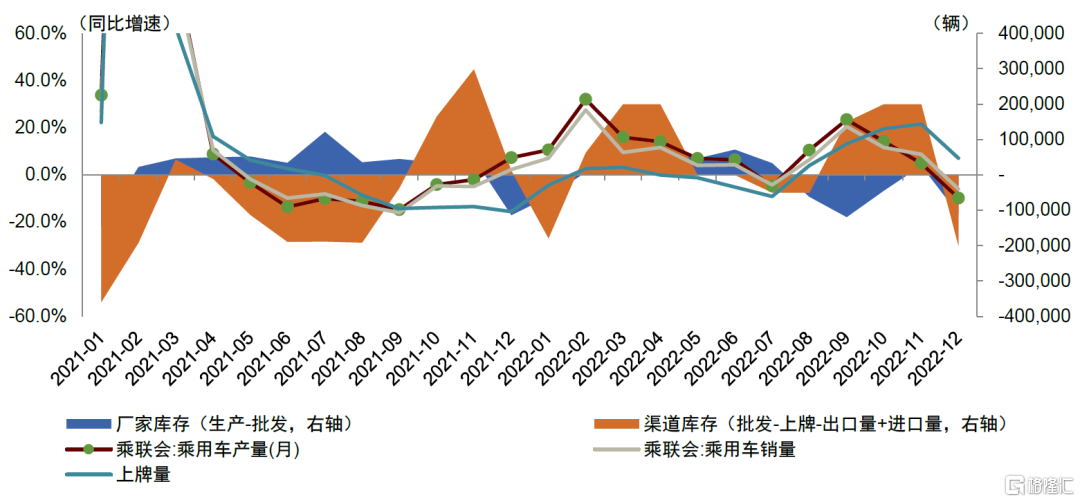

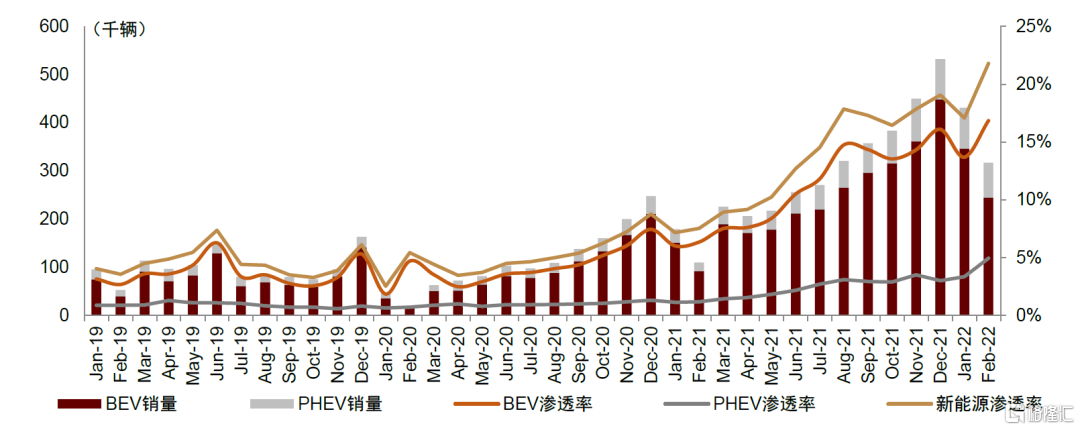

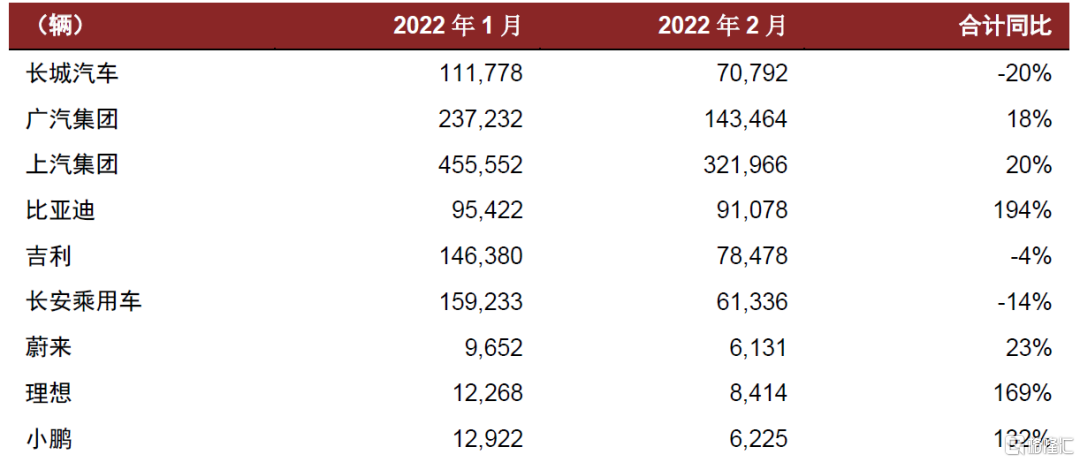

乘用车全年销量平稳增长有支撑,新能源销量表现有望持续跑赢行业。2月受到春节假期和疫情反复的影响,乘用车产销环比均有较大幅度下滑,但幅度基本可比实际工作日数减少对应的销量下滑幅度。新能源市场保持高景气度,批发销量同比增长189.1%,渗透率维持高位(21.8%),特斯拉、比亚迪以及新势力等头部新能源车企节后订单恢复较快,需求旺盛、展现较强品牌认可度。展望全年,我们认为补库周期有望支撑行业批发销量平稳增长,而高增的新能源市场和强周期品牌有望继续大幅跑赢行业。

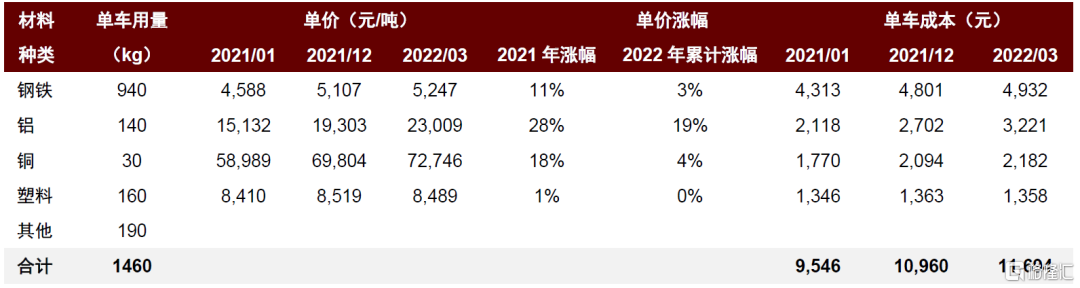

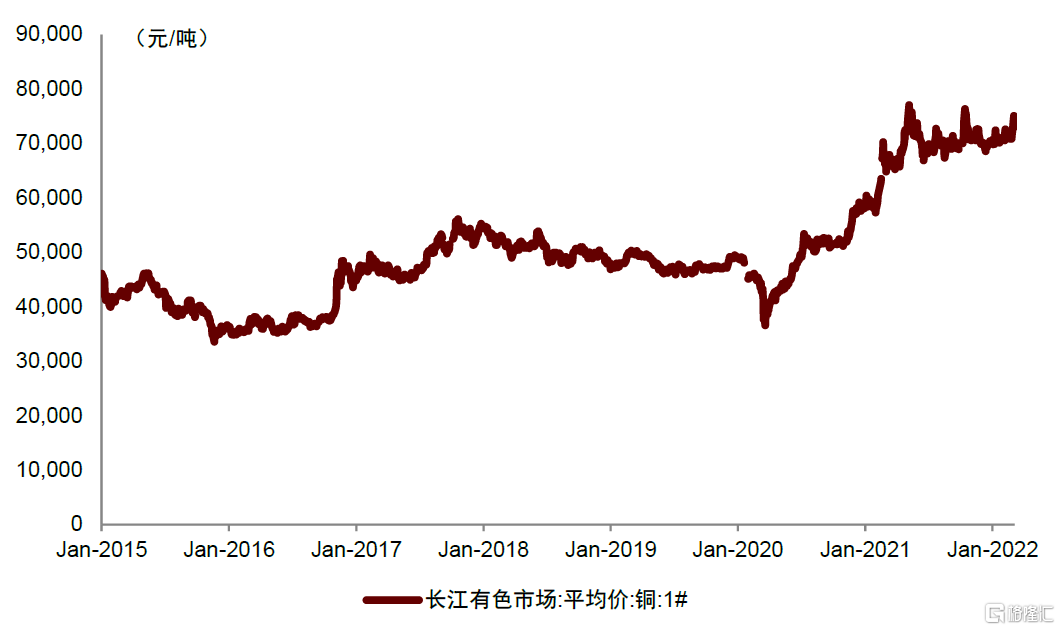

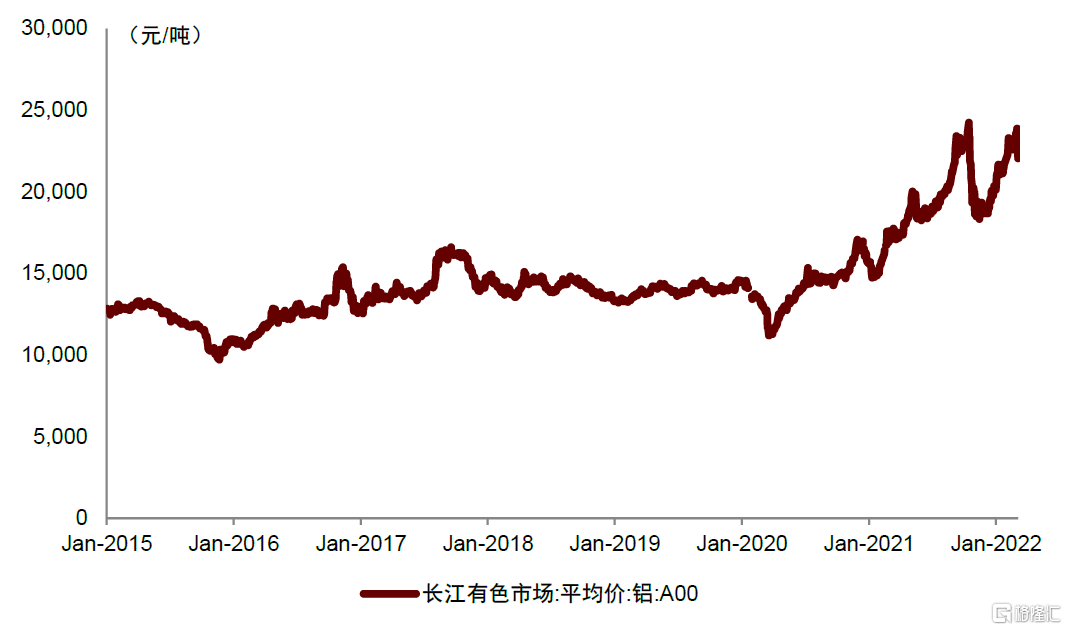

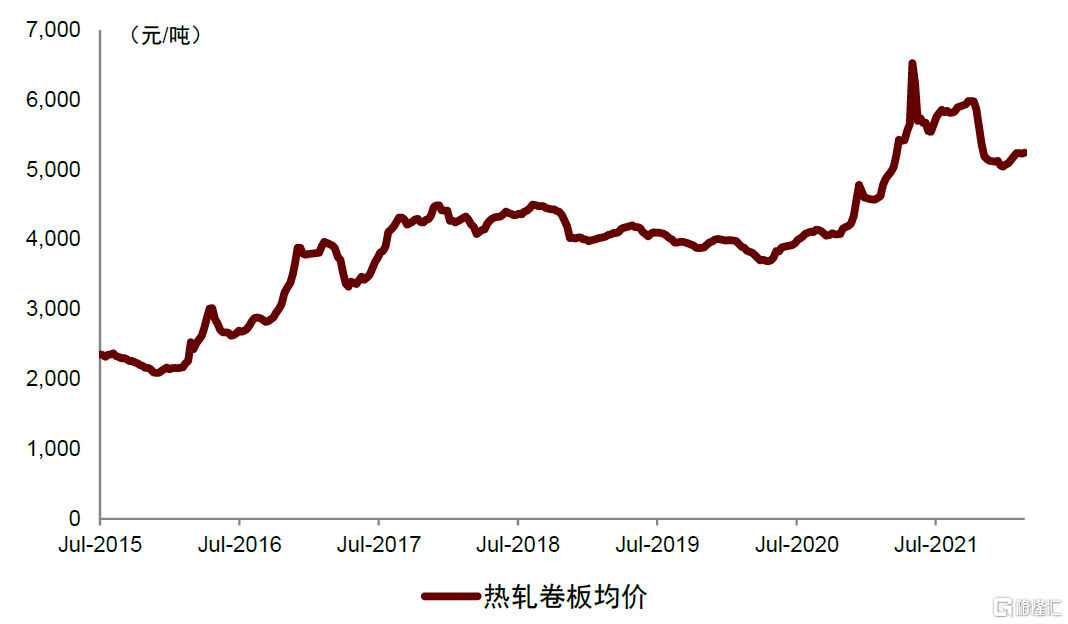

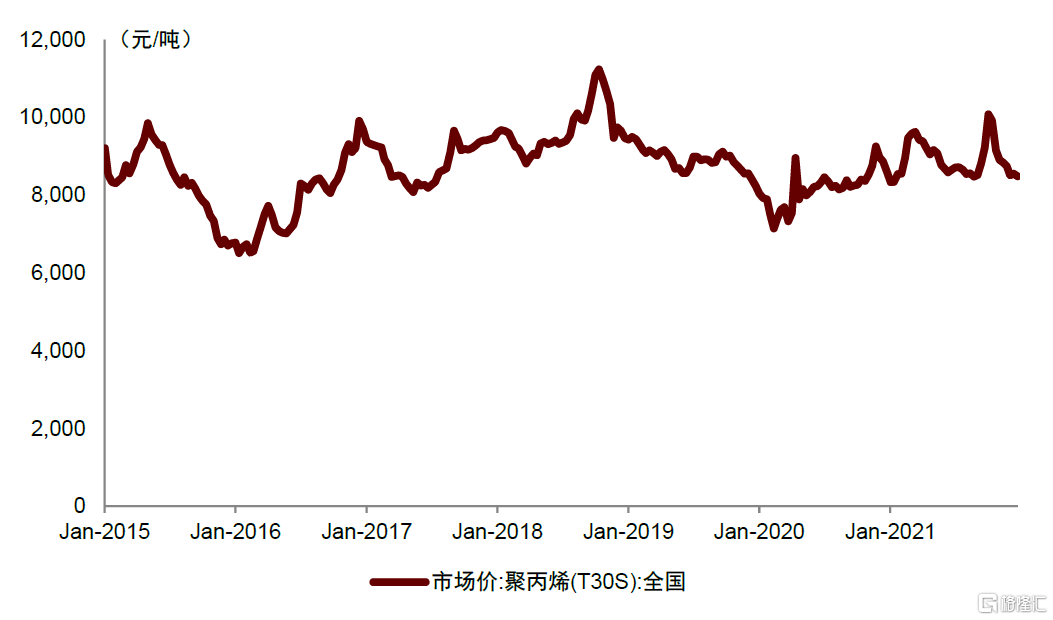

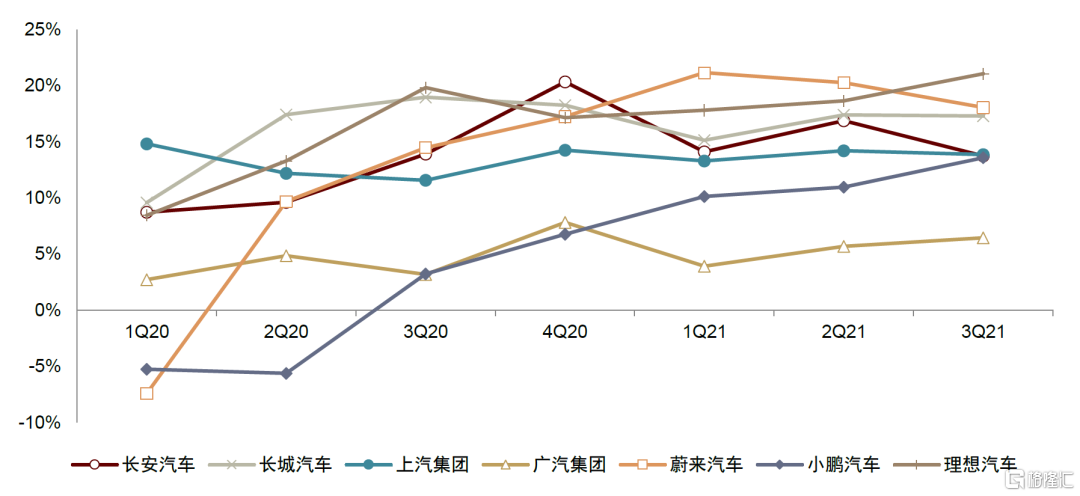

大宗原材料涨价边际改善明显,期待畅销品牌较好应对电池涨价风险。2022年以来,除铝以外的主要汽车大宗原材料价格涨幅较小,单车成本涨幅不足千元、相比去年改善明显。回顾1-3Q21车企毛利率,头部车企通过产品结构向上较好对冲了成本上涨。此外根据车企反馈,电池成本年初普遍涨价10-15%,不排除后续继续提价的可能。年初应对补贴退坡主要车企涨价5000元/车左右,虽然2022年1月新增订单有所下降,但节后订单恢复良好,部分品牌达到2021年12月的高水平。目前畅销品牌供不应求、等车周期长,我们认为为车企进一步提价消化成本上涨留出空间。

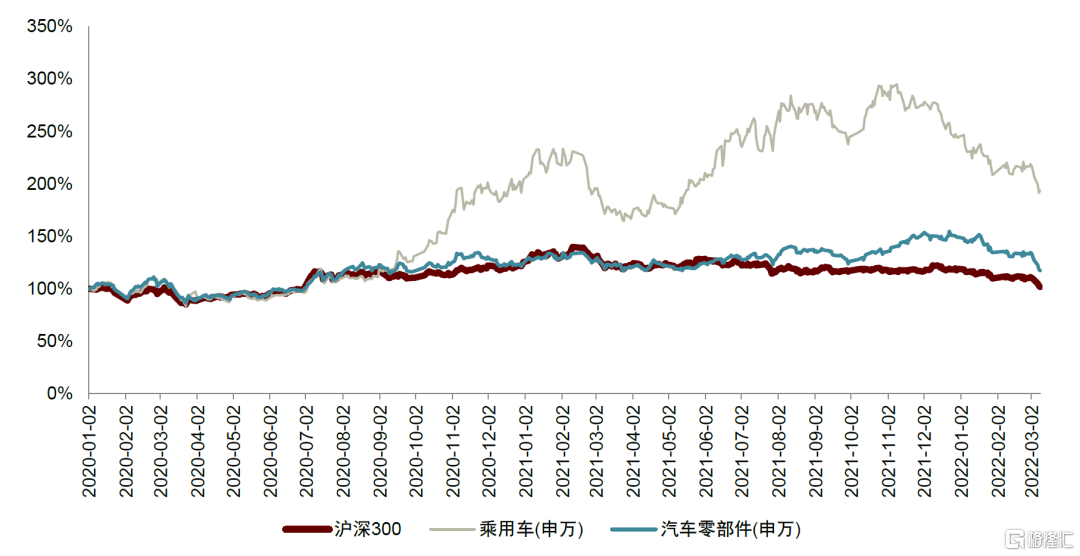

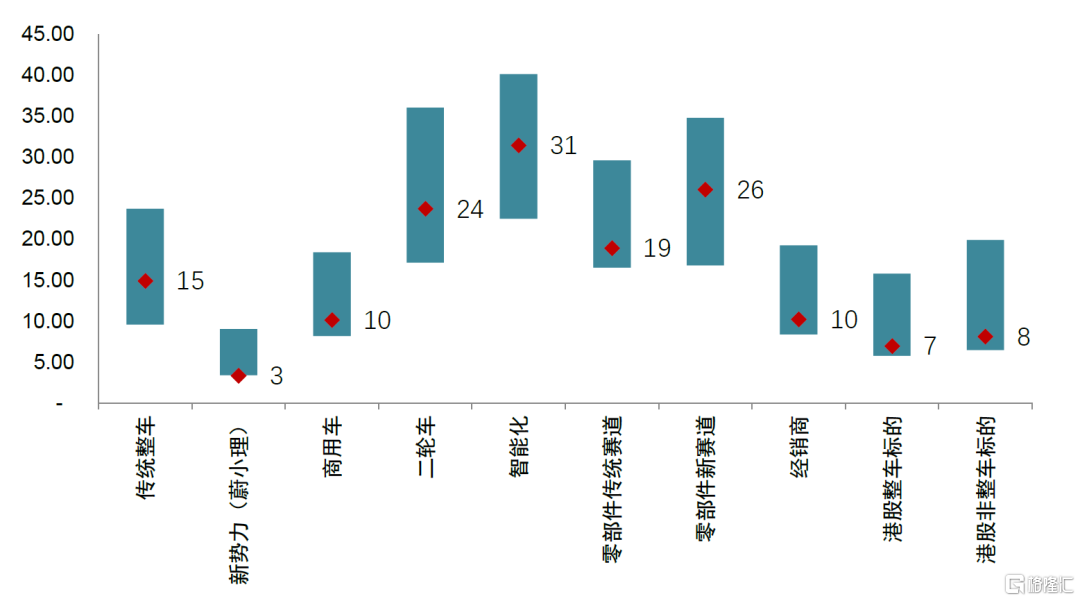

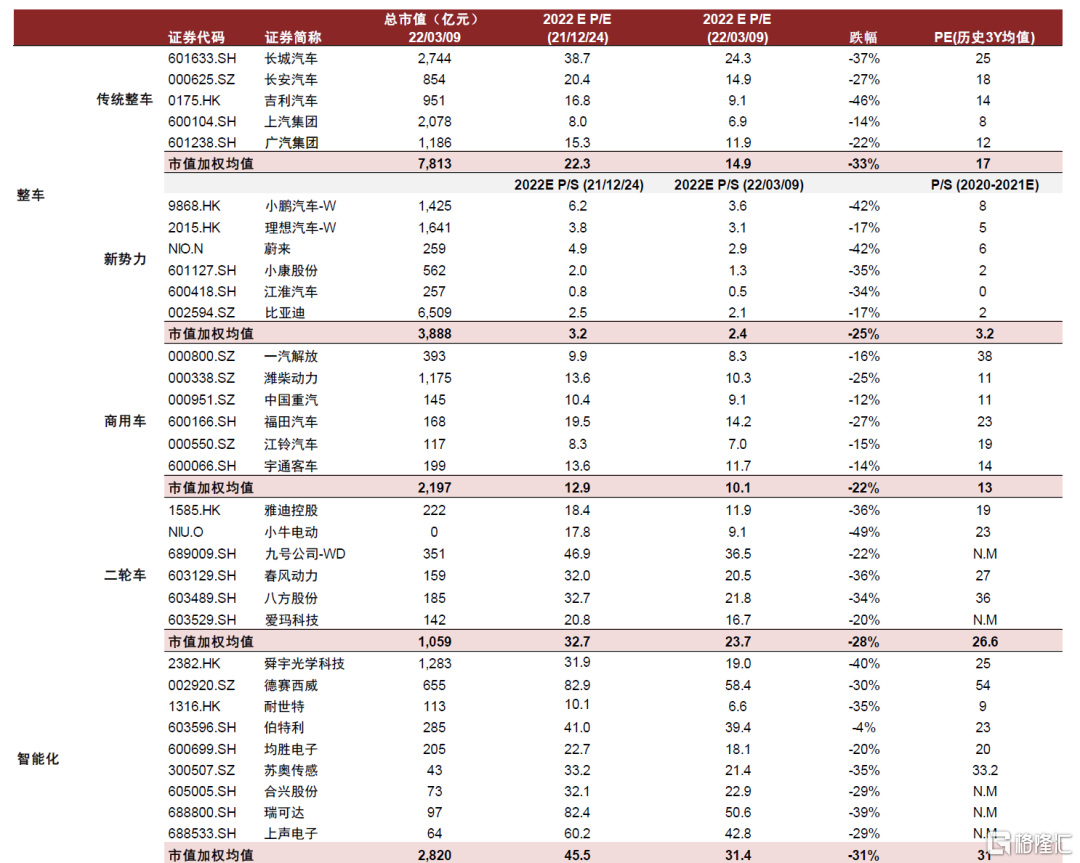

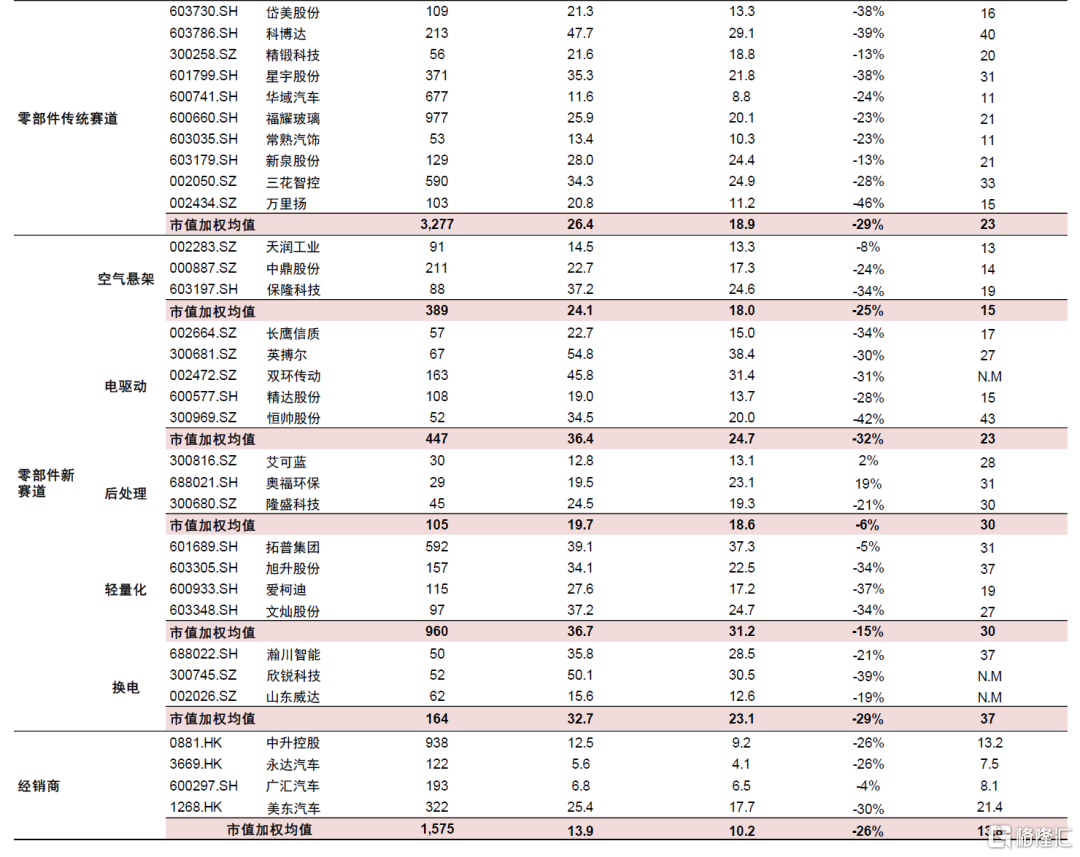

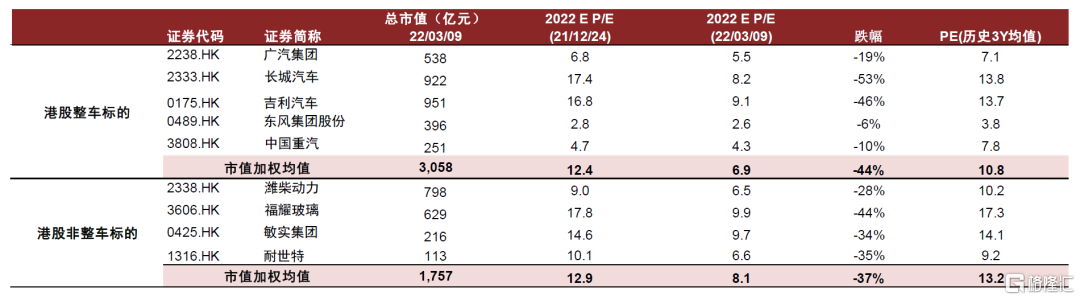

板块估值回落至历史低位,关注低吸机会。2022年以来部分龙头企业的盈利预测下调幅度较大,我们认为已反映了市场对需求及上游涨价的预期。估值方面,整车及零部件板块股价回调幅度普遍超过50%,其中整车股价已经接近1H20上涨前的低点、新势力车企回到历史低点,多个细分赛道估值显著低于过去3年均值(详见图表13/14),整车A/H平均市盈率回落至15倍/10倍以下,传统/成长零部件平均估值回落至20/25倍左右,具备吸引力。如果3月开始上述诸多担忧能够有所缓解,例如销量数据进一步企稳、电池价格谈判落地,我们认为有望带动估值重回上行轨道。

风险

芯片供应缓解不及预期,疫情反复影响汽车产销。

图表1:我们预计2022年乘用车批发销量同比增长7.7%,建立在上牌量4%增长基础上

资料来源:乘联会,中金公司研究部

图表2:新能源销量表现较好,渗透率持续保持20%以上

资料来源:中汽协,乘联会,中金公司研究部

图表3:主要车企2022年1-2月销量:合资品牌受益于低基数,部分自主品牌受限于芯片供应

资料来源:公司公吿,乘联会,中金公司研究部

图表4:2022E一致盈利预测(EPS)下调反映成本上涨压力

资料来源:万得资讯,中金公司研究部

图表5:2022年以来涨幅明显主要为铝,其他大宗原材料价格涨幅边际改善

资料来源:万得资讯,中金公司研究部

图表6:铜价格走势

资料来源:万得资讯,中金公司研究部

图表7:铝价格走势

资料来源:万得资讯,中金公司研究部

图表8:热轧卷板价格走势

资料来源:万得资讯,中金公司研究部

图表9:主要塑料材料价格走势

资料来源:万得资讯,中金公司研究部

图表10:头部车企2021年毛利率稳健,较好的对冲了原材料价格上涨等负面影响

资料来源:万得资讯,中金公司研究部

图表11:乘用车板块与零部件板块走势图(以2020年1月1日为起点)

资料来源:万得资讯,中金公司研究部

图表12:目前多个细分赛道估值已位于历史3年平均估值的下缘(2022年3月9日)

注:采用forward12个月P/E估值,新势力采用forward12个月P/S估值;柱状图上沿表示历史3年平均估值加一倍标准差,柱状图下沿表示历史3年平均估值减一倍标准差,红点表示当前估值倍数(2022年3月9日);均采用万得一致预测

资料来源:万得资讯,中金公司研究部

图表13:汽车各个细分板块估值回调幅度均较大,当前估值显著低于历史均值水平

注:均采用万得一致预测

资料来源:万得资讯,中金公司研究部

图表14:港股汽车板块主要标的估值更加显著低于历史均值水平

注:均采用万得一致预测

资料来源:万得资讯,中金公司研究部