本文来自格隆汇专栏:兴证宏观王涵,作者:卓泓 王涵等

内容摘要

1月美国CPI数据超预期,再次推升市场对联储收紧的恐慌情绪。作为《兴析通胀》系列报吿的第三篇,我们对美国通胀进行了详细的模型拆分和展望,希望提供我们的观察线索及未来向上和向下的风险点。

2022年美国核心通胀展望:

全年高增:2022年美国核心PCE增速预期全年高于联储平均通胀目标;

前高后低:2022年压力最大的时间是一季度,之后将回落。

线索一:服务价格是通胀全年高增的主要支撑。

美国消费主线正在从商品向服务切换;

房租价格持续维持高位,是服务通胀高增的核心。

线索二:原油价格是最大的不确定性来源。

油价对核心通胀的影响是滞后但持续的;

根据EIA预测,原油供需紧平衡将于3月开始逐渐缓解。

线索三:商品价格的贡献预期转弱:

需求端看,耐用品需求或已“透支”,预期随着财政撤出而回落;

核心约束仍然在供给端,需持续关注供应链恢复的情况;

进港集装箱往年看为淡季,如果圣诞节存量需求进一步被消耗,供应链堵点应该将被继续疏通。

本轮通胀向上超预期的三个风险点:

地缘政治高度不确定,本轮油价到通胀的传导可能更为通畅;

供应链问题受到多因素扰动,改善的时间存在不确定性;

当前居民通胀仍然处在高位,关注通胀预期自我实现的风险。

本轮通胀向下超预期的三个风险点:

财政退出+市场下跌对消费的额外拖累,美国需求回落可能更陡峭;

低端劳动力逐步回归就业市场,工资涨幅有望放缓;

如果美元上行及美国页岩油产量快速释放,则油价压力或能缓解

风险提示:通胀持续性超预期,全球央行货币政策超预期收紧。

正文

2022年美国核心通胀展望:全年高增、前高后低

2022年美国核心PCE预期全年维持在2%以上且一季度接近5%。整体来看,美国2022年核心PCE同比增速或将维持在2%以上的高增速平台。走势呈现前高后低的形态:一季度受到高油价及2021年低基数的影响,核心PCE同比增速或接近5%;到年底预期核心PCE同比增速回落到2.2%左右。

线索一:原油价格是最大的不确定性来源

油价对核心通胀的影响,是滞后但持续的。虽然核心PCE已经剔除了能源分项,但核心通胀(如交运分项下的机票及住房分项下的燃料)都会受油价的影响。根据2017年联储工作论文(Conflitti & Luciani)的研究结果,油价对核心通胀的影响会滞后但持续:在油价冲击对核心通胀的显著影响往往集中体现在第2-5个月,且在第2个月达到最高。

2012年12月以来油价大幅上升的影响,在1月通胀中或尚未充分体现。1月美国CPI环比能源的贡献有所收窄,从上月的0.07%降到了0.05%,交通分项下的能源环比甚至是转负的。从这个角度看,12月以来油价的大幅上行可能会在此后的核心通胀中进一步体现。

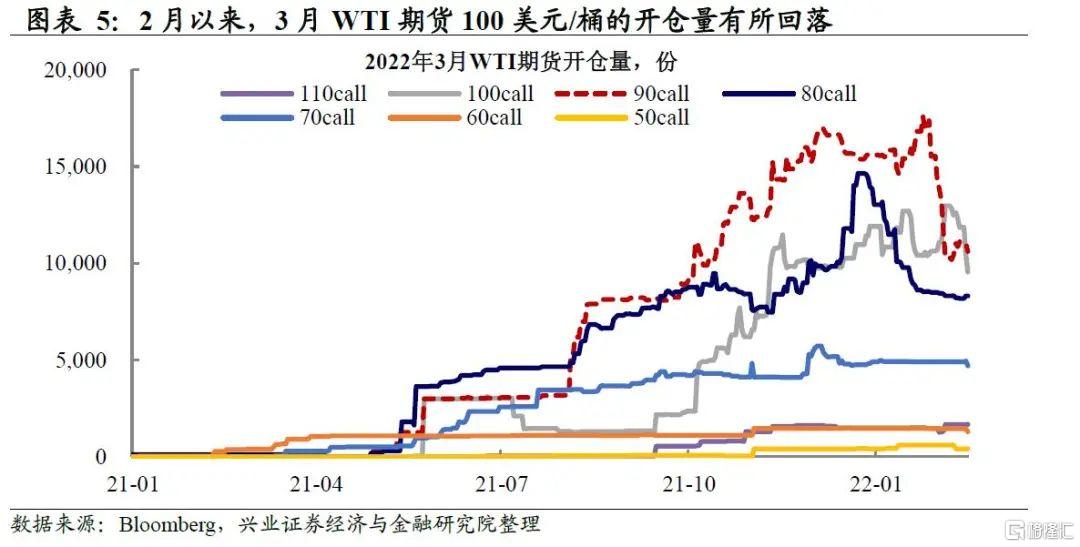

基本面看,原油供需紧平衡预期从3月逐步缓解。如果只从基本面出发,参考EIA的预测,原油的供需缺口预期将于3月闭合,而历史上看,油价拐点较供需拐点约有1个季度左右的滞后,因此我们模型中的基准预期是油价在2022年4月见顶并逐步回落。当然,这一假设可能会受到很多变量的扰动,包括全球需求的韧性的影响,俄罗斯-乌克兰局势的不确定性、美国在内的博弈方对油价的诉求、美国页岩油的增产情况、OPEC的增产情况尤其是伊朗的原油供应能否释放等等,我们将在后文的风险点中进一步讨论。

不同油价中枢假设下美国核心PCE的走势。在我们的预测模型中,2022年油价中枢100美元/桶、90美元/桶、80美元/桶对应的核心PCE同比全年增速分别为4%、3.9%、3.8%;年末时低点分别为2.5%、2.2%和1.9%。如果油价上行幅度或者持续的时长超预期,那么核心通胀可能将面临平台上移或者延长通胀在高位的时间。

线索二:服务价格是通胀全年高增的主要支撑

1月美国CPI环比超预期,服务业是主要拉动。2022年1月CPI环比走高,除了食品价格外,主要受服务分项(包括住房、医疗、娱乐)的拉动。

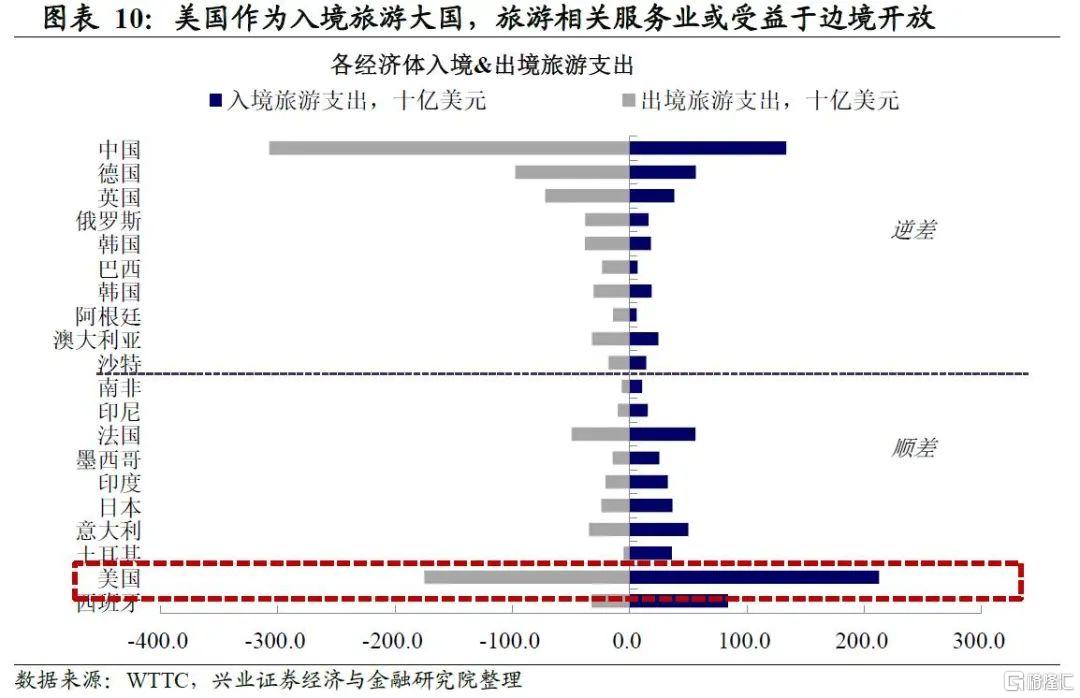

美国消费主线正在从商品向服务切换。我们在2022年海外年度策略《缝缝补补又一年》已经指出,美国消费主线将从商品向进一步转向。和疫情前相比,当前美国服务消费的缺口主要集中在交通和娱乐——这两个分项较疫情前还有约20%的缺口。2021年3季度Delta变种的传播,使得此前美国服务复苏是比较曲折的。当前Omicron的影响相对有限,以及感恩节圣诞节的假期,使得美国国内服务业有所复苏——这与1月非农数据服务就业的恢复是相吻合的。如果在2022年后期,跨境开放(Reopen)能够有进一步推进,则服务的复苏及其价格可能将有继续的支撑。

就通胀而言,房租价格持续维持高位,是服务通胀高增的核心。基于我们对服务将修复的判断,观察服务通胀走势的核心是住房分项——其在核心PCE占比16%,核心CPI占比49%。

历史上看,住房分项是非常典型顺周期分项,经济复苏周期劳动力回归大城市找工作推升房租价格,房租分项滞后失业率约2-3个季度见拐点。但实际上,本轮房租分项的反弹开始于2021年5月,滞后于失业率拐点1年左右,这主要是由于疫情期间居家办公使得劳动力回流大城市较慢,租房需求不足。而近期房租分项同比增速已经超过2009年以来的前期高点,这显示这一滞后正在被快速回补。

按照当前非农修复的情况,非农就业将在2022年年中回到疫情前的水平,如果假设失业率在2022年中见底,则2022年全年房租分项预期都将维持高位,这也是核心通胀维持高位重要支撑。

线索三:商品价格的贡献预期转弱

需求端看,耐用品需求或已“透支”,趋势上预期随着财政撤出而走弱。如前所述,和疫情前相比,美国消费数据显示美国商品消费(尤其是包括车和家具在内的耐用品消费)已经较疫情前填坑完成且超额修复了15%-30%左右。考虑到耐用品的属性——买房后换置家具及买车后置换的间隔较长,在前期财政几轮发钱的支撑下,居民耐用品消费需求可能已经有所透支,而PCE消费数据显示12月耐用品消费量开始有所收缩,也印证了这一点。

核心约束仍然在供给端,持续关注供应链恢复的情况。对于耐用品价格而言,更大的约束在供给端——汽车可以作为典型的观察代表——2021年3季度以来芯片短缺导致二手车价格高涨是美国核心通胀上行的重要原因。

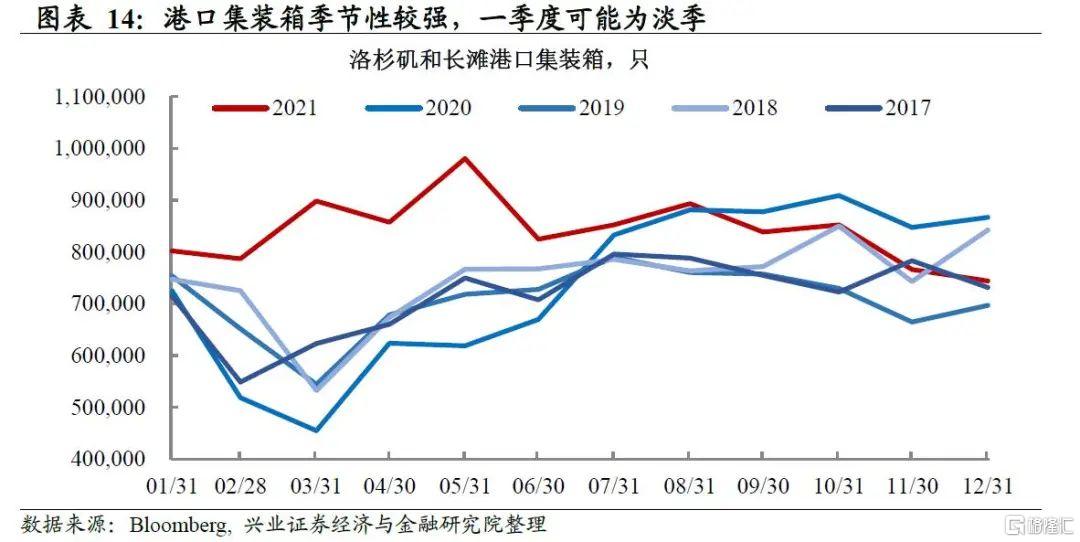

我们在2月8日报吿《供应链情况好转了吗?》提到当前美国供应链出现了边际好转的迹象,从港口数据来看,洛杉矶和长滩港待泊船只数量已经从1月的100只以上回落到了当前的75只。从历史季节性看,美国港口集装箱数量在1季度整体逐步迈入淡季,一方面圣诞节需求高点过去,另一方面中国在内亚洲多个经济体进入春节,也使生产相对有所停滞。我们在《缝缝补补又一年》中提示,本轮通胀问题仍是库存周期层面的问题,如果美国圣诞节囤积的存量需求在淡季窗口被消化,则供应链有望继续释放好转信号。

美国通胀价格走势的三种逻辑推演

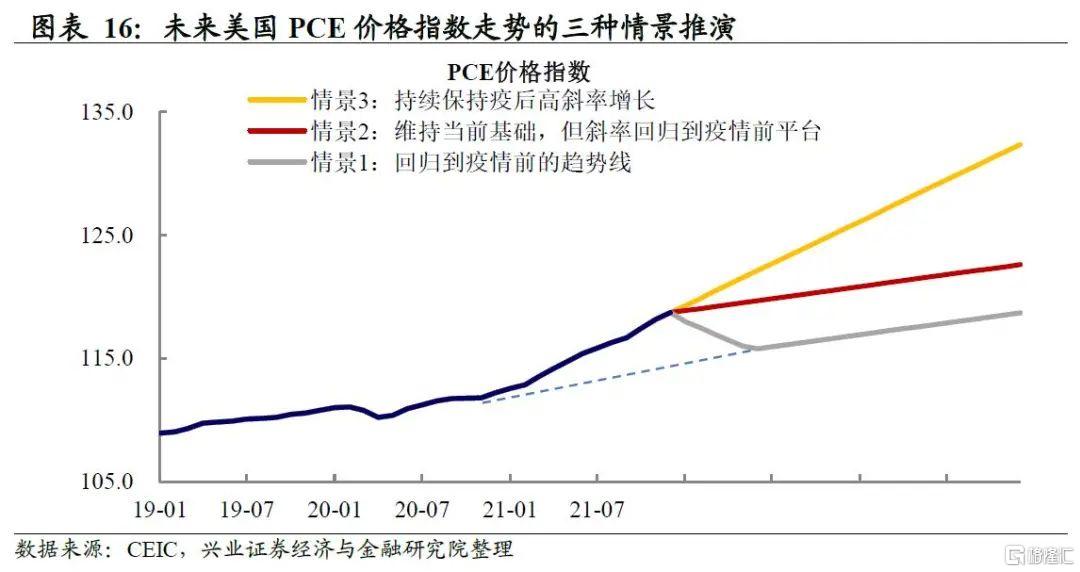

疫情之后,美国PCE价格指数呈现明显陡峭化特征。如果把美国通胀增速的加速倒推映射回美国PCE价格指数,可以发现,其上行斜率在2020年之前变化并不大。而疫后(尤其是2021年)需求的强劲反弹及罕见的供给约束,使得价格指数呈现明显的陡峭化。

基于此,理论上来说美国PCE价格指数将有三种可能的走势:

乐观:PCE价格指数持续保持疫后高斜率增长,对应环比维持在当前高位;

中性:PCE价格指数维持当前基础,但斜率回归到疫情前平台,对应环比回归到前期均值;

谨慎:PCE价格指数逐步回归到疫情前的趋势线,对应环比先向下探转负,再逐步回到前期均值。

当前我们的模型结果,介于情景(2)与(3)之间,在此基础上,我们想分别探讨通胀向上和向下超出预期的核心风险点。

本轮通胀向上超预期的三个风险点

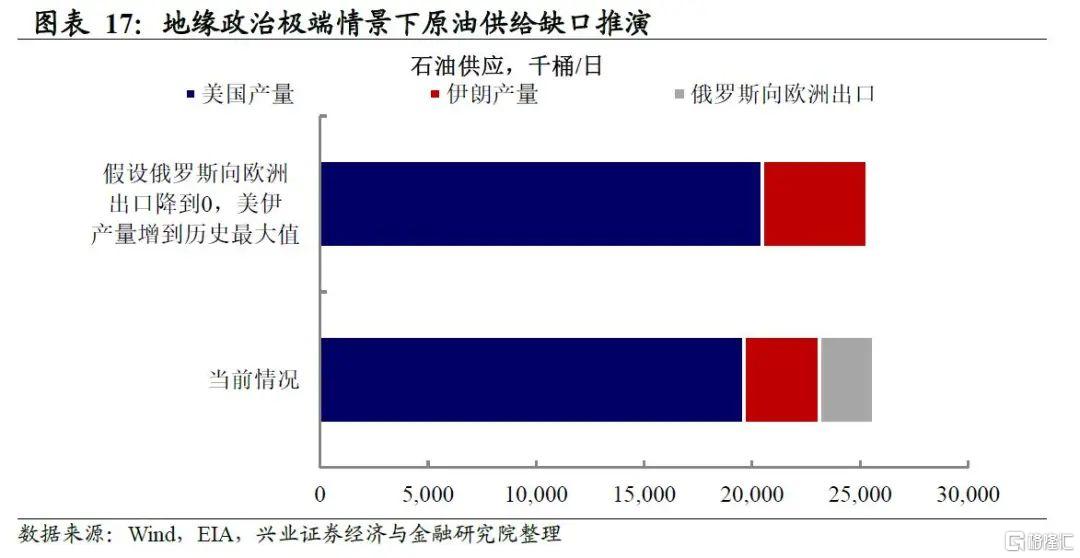

地缘政治不确定性使得油价存在上行风险,且本轮油价传导更加通畅。对于原油而言,当前最大的不确定性来自地缘政治。考虑一个极端情景,如果俄罗斯完全切断对欧洲的出口,那么需要美国原油产量迅速增至历史最高产量,且快速释放伊朗的产能才能将将填补缺口,这构成了油价的上行风险。

此外,上一轮油价大幅上涨时期(10-11年)美国居民资产主要配置在地产,美国房价二次下跌使得美国居民资产负债表修复相对缓慢,油价到核心PCE的传导也相对滞后。但是,这一轮财政刺激下美国当前居民资产负债表非常健康,这也使得原油到通胀的传导将更加顺畅。(详见2021年2月24日报吿《大宗商品涨了,什么时候起通胀?》)

供应链问题受到多因素扰动,改善的时间存在不确定性。供应链具有“牵一发而动全身”的特点,打通供应链上的所有环节是供应链恢复正常的必要条件。虽然2月初以来美国港口拥堵情况有所改善,但在劳动力供应层面仍然非常短缺。此外,2月以来加拿大卡车司机暴动因反对疫苗强制接种发起了大规模罢工和游行,这也将进一步影响全球物流和供应链情况。(详见2021年6月15日报吿《除大宗外,全球供应链问题还出在哪里?》以及2022年2月8日报吿《供应链情况好转了吗》)如果供应链改善偏慢,则商品价格的回落可能也会对应放缓。

当前居民通胀预期仍然处在高位,通胀预期的自我实现逐渐强化。当前,美联储鹰派“急转弯”的重要目标是控制住实体经济的通胀预期——密歇根消费者调查显示,美国居民通胀预期仍在高位。从居民消费角度而言,涨价的预期可能会驱动其提前消费,从而可能助推螺旋。

本轮通胀向下超预期的三个风险点

财政退出 + 紧缩冲击市场进而额外拖累需求,美国需求回落可能较陡峭。逻辑上而言,疫情对于经济的影响往往呈现:砸坑-快速反弹的情况-向中枢回落的特征。参考中国的GDP增速来看,这个回落可能是比较陡峭的。美国需求恢复的路径也是同样的逻辑。考虑到美国财政刺激的余韵将逐步消退,且美联储收紧对股市的冲击可能对美国消费带来负反馈。美 国需求的回落可能是比较陡峭的。

随着低端劳动力逐步回归,供需矛盾缓解,工资增速有望回落。本轮美国工资高增的症结,其实来自于低年龄低学历人群迟迟未回归劳动力市场。疫情前,这部分议价能力较低的劳动力涌入美国就业市场,虽然美国失业率一再下探,但工资增长始终较低。但是,财政支票的直接发放,使得这部分群体的议价能力快速抬升,甚至迟迟不回归劳动力市场。考虑到当前财政补助已经发放完毕,低端劳动力逐步回归,工资涨幅可能也会随之放缓。

如果美元快速升值、或页岩油产量释放,则油价高增的压力相对能缓解。回顾2014年的俄乌纷争,油价从当年6月的106美元/桶降到了12月的56美元/桶。一方面,为了争夺俄罗斯的份额,美国页岩油大幅增产;另一方面,美元快速上行也拖累了油价。因此,即使本轮地缘政治存在不确定性,但如果美元出现快速上行、叠加页岩油产量快速补充,则油价高增的压力相对能缓解。

风险提示:通胀持续性超预期,全球央行货币政策超预期收紧。