本文来自格隆汇专栏:开源证券研究所,作者: 陈曦

近期,煤炭、化工等期货价格大幅下跌。但是,一些市场观点认为,当前的价格下跌是价格直接管控的结果。

市场普遍观点仍然认为,四季度煤炭供需仍将难以平衡,在保“长协煤”的背景下,“市场煤”供给仍将不足。

我们认为,这些观点对于当前政策层的保供意愿和政策力度存在严重低估。

今年以来,商品和周期股的一条主线逻辑是:“碳中和=供给短缺=涨价”,其中隐含的假设是,通过减少供给,自动实现碳中和。

这是最简单、最容易的“碳中和”路径,但实践表明,这种供给端的办法最终会导致民生、经济问题,从而对“碳中和”本身产生负面影响。

为了更好的、可持续的实施“碳中和”,应当彻底落实7.30政治局会议提出的“先立后破”,使“碳中和”与“供给短缺”这种简单粗暴的办法脱钩,更多的采用技术升级等减少对碳的需求。

对投资来讲,我们认为,“碳中和”不再等于“供给短缺”,也就不再等于“涨价”,周期涨价行情已经结束。

对宏观来讲,PPI在10月确定性见顶,2022年1月即可下降至5%左右,且将继续快速下行,PPI回落速度将显著超出市场预期。

对政策和债市来讲,随着10-11月“供给”和“胀”的问题得到解决,政策层目光将重新集中于“需求”和“滞”的问题,货币宽松空间打开,债券牛市重启。

煤炭供需紧张,本质上国内供给短缺

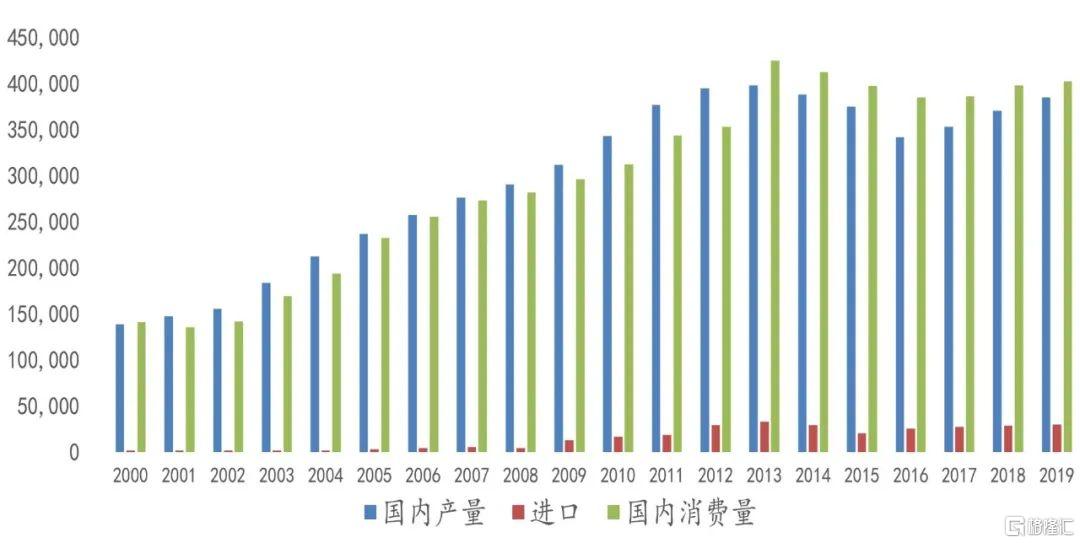

我国的煤炭供给主要依赖于国内,而非进口。

自2000年以来,煤炭进口量逐年增加,但当前进口占比不足8%。2021年缺煤的关键因素还是在国内,在用电量同比较高的背景下,原煤产量与2020年相比并未上升,6-7月甚至低于2020年、2019年,这是国内缺煤的主要原因。

图1:中国煤炭供给以国内生产为主

2021年以来,国内煤炭供给短缺,主要原因有两个:

一是“倒查20年”+“超产入刑”,导致煤矿生产意愿下降;

二是在“碳中和”大背景下,环保、安监力度加大,导致煤矿审批难度加大。

除这两个原因之外,还存在这样一种倾向:通过减少煤炭供给,来自动实现“碳中和”。

产生这种倾向的原因是,降低对碳的需求是难的,而切断对碳的供给是容易的,因此实现“碳中和”最简单的办法就是“碳供给短缺”。

供给端,行政化导致短缺,而需求端,再交给所谓的“市场”,全国所有居民、企业去争夺有限的煤炭供给,价高者得,美其名曰“通过价格的市场化,来倒逼实现碳中和”。

这是2021年大宗商品上涨的主线逻辑之一:“碳中和”=“供给短缺”=“涨价”,但这种逻辑并不合理。

拉闸限电触及民生底线,导致政策思路发生重大变化

9月,全国多地发生“拉闸限电”,尤其是居民拉闸限电,触及了政策层关于民生问题的底线。

如前所述,所有居民、企业争夺有限的碳供给,碳价格必然高企,对于企业而言,仅仅是损失利润,而对于居民而言,则是民生问题:

一方面,9月的拉闸限电已经影响居民的正常生活;

另一方面,北方大量农村是自己买煤取暖,对农村而言,买不起煤涉及到安全过冬的生存问题。

9月的拉闸限电敲响了警钟,政策层思路发生重大变化。

一个标志性事件是10月9日的国家能源委会议,此次会议明确指出“供给短缺是最大的能源不安全”,标志着政策思路从“减产”向“保供”的转变。

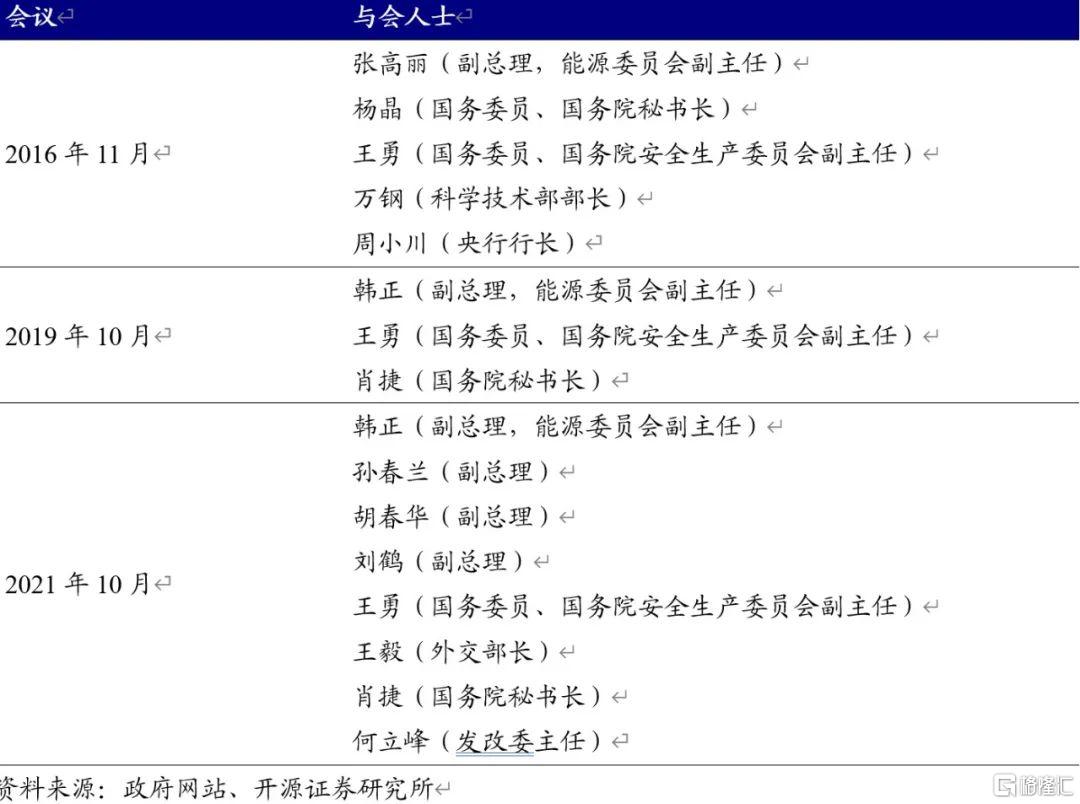

此外,我们考察了近年来历次的国家能源委会议,发现此次会议的出席规格远超以往,这或是因为“保供”需要各部委密切协调。

表1:2021年国家能源委会议出席规格远超以往

对比4-5月的大宗商品调控,此次调控特点是自上而下、多部委协调,遇到问题解决问题,不断政策加码。

政策主要体现在三个方面:

一是供给端,提高煤炭供给,8-10月各地陆续批准产能,10月的日产量已经达到1160万吨/天,如果按此计算全月,较2019年10月产量提高超过10%,较2020年10月提高7%;

二是需求端,一方面要求电厂补库,另一方面提高电价缓解电厂压力;

三是价格端,依据《价格法》,直接调控坑口、港口等价格。

限价促进煤炭价格的合理回归

市场的主要争议是,对煤炭价格的直接调控。

一些观点认为,这不能解决问题,反而会导致问题,特别是认为市场煤价格可以保持高位,对此我们并不认同。

第一,应当看到,价格的直接调控,只是本轮煤炭保供的一环而已,应当站在更大的视角看待这个问题。

第二,政策层非常清楚当前的问题核心是供需缺口,也已经在这一点上采取各种措施,之前的供给短缺是行政导致的问题,那么同样可以通过行政从根本上解决供给短缺。

第三,市场煤价格保持高位会导致很大的问题。只保长协煤是不够的,中国还有大量农村地区采用的是自行购买煤炭取暖,他们只能用市场煤,这才是保供的薄弱环节。

第四,市场都清楚市场煤价高位不可持续,那么煤价可以早一些回归正常,而没有必要等到2022年年中。

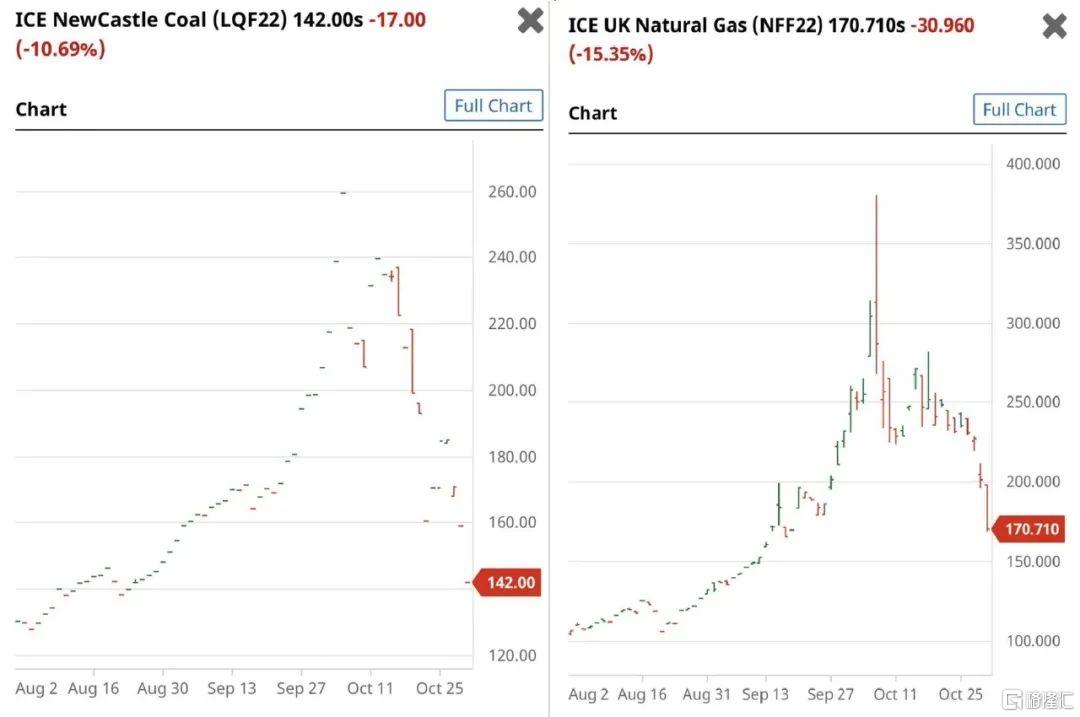

第五,很多人讲,中国限价那么煤炭企业会转向出口,这实际上是对国际煤价并不了解,总以为是国际煤价高、所谓“全球能源危机”导致国内煤价高。

事实上,近期欧洲煤、天然气现货、期货均大跌,当前国际煤价低于国内煤价。以1月期货价格为例,欧洲的煤期货截止上周五仅为900人民币/吨,显著低于同期国内煤期货的970人民币/吨。

图2:欧洲煤、天然气期货1月合约大跌

“碳中和”的目标没有变化,变化的是实现方式

煤炭供给的政策思路的变化,是否意味着“碳中和”目标发生变化?

我们认为不会。“碳中和”还是要按照既定目标前进。

根据“1+N”的顶层设计文件(《中共中央国务院关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》),可以看出政策层对于碳中和的目标表述没有变化。

但是,碳中和的方式将发生变化。此前的一种思路是,通过减少煤炭供给,自动实现碳中和,2021年的客观现实表明,直接减少供给的问题很大,影响到民生的底线问题。

在顶层设计文件中,有这样一句话:“处理好减污降碳和能源安全、产业链供应链安全、粮食安全、群众正常生活的关系”,这是至关重要的。

我们认为,之后的“碳中和”,更多的是从减少对煤炭的需求着手,“1+N”中的“N”,很大程度上是各行各业的技术升级、减少煤炭用量。

从煤炭供给端减少,到煤炭需求端减少,这是一个重大的变化。这才符合7.30日政治局会议提出的“先立后破”。

不影响民生,“碳中和”才能更好的、更可持续的执行下去。

按照“先立后破”的思路,之前大宗上涨的主线逻辑:“碳中和=供给短缺=涨价”将不再成立。

我们认为,煤价历史大顶已铸,同时涨价周期品的投资逻辑也正在发生重大变化。

PPI确定性见顶,货币政策空间打开,债牛重启

从PPI构成来讲,按照行业产值占比计算权重,煤炭、化工、有色、黑色、石油五大行业的占比总和并不算太大,但这些行业的价格波动极大,贡献了PPI绝大部分波动。

我们可以通过煤炭、化工、有色、黑色、石油五大行业拟合PPI,得到的结果与PPI高度一致。

9月PPI同比10.7%,按照五大行业模型,其中煤炭拉动3.2%,黑色拉动1.9%,化工拉动2.4%,考虑化工部分是油化工,我们认为与煤炭、国内供给短缺相关的PPI同比拉动应当在6-7%。

我们认为,煤炭价格在10月已经经过历史大顶,且将在2022年1月至少回落到1000元/吨,则1月煤炭对PPI同比的拉动将回落至0.2%,相应的黑色、煤化工都将大幅回落,三者合计贡献PPI同比大致将在2.5%左右;假定原油价格继续温和上涨至90美元,有色价格保持当前历史高位不变,则石油拉动PPI保持不变仍为1.6%,有色随着基数上升拉动略有下降为1.0%。

根据上述计算,1月PPI有望快速回落至5%左右,且之后将继续下降。

10月PPI将见顶,且之后将快速回落,将确认中国“胀”的问题得到初步解决,可以开始着手解决“滞”的问题,这意味着货币政策空间打开。

对于债市而言,我们认为3%左右的十年国债具有足够的配置价值和交易价值。

今年3月,我们提出“债牛已至”;11月我们提出“债牛重启”,看好后期债市表现。

风险提示

政策变化超预期。