本文来自格隆汇专栏:国泰君安证券研究,作者: 国君环保团队

摘要

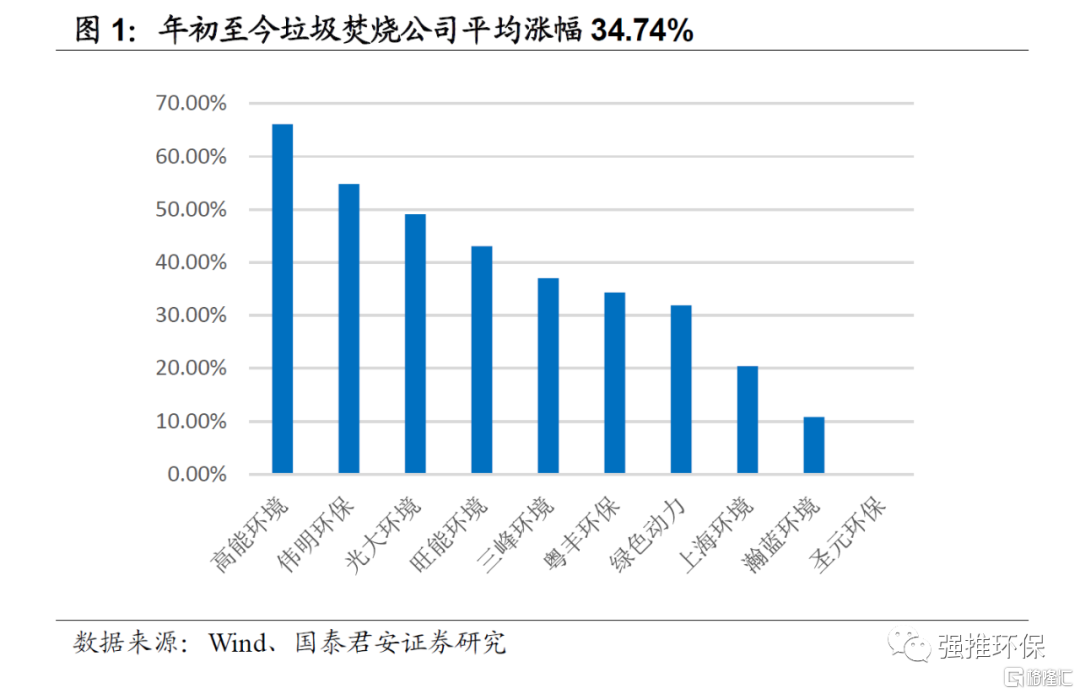

垃圾焚烧公司年初至今平均涨幅34.74%。

1)垃圾焚烧发电的绿色电力属性逐步为市场所认知,近期板块迎来估值修复行情。上周(9月22日-9月24日)低估值垃圾焚烧龙头公司市场表现较好,三峰环境、瀚蓝环境、旺能环境、绿色动力涨幅靠前,周涨幅分别为+21.44%、+18.73%、+17.76%、+11.20%。2)年初至今(2021年9月24日),垃圾焚烧公司平均涨幅34.74%(算术平均值),跑赢环保指数(申万环保工程与服务二级指数,+24.99%)、创业板指(+8.14%)、以及上证指数(+4.03%)。

目前垃圾焚烧板块估值仍然较低。

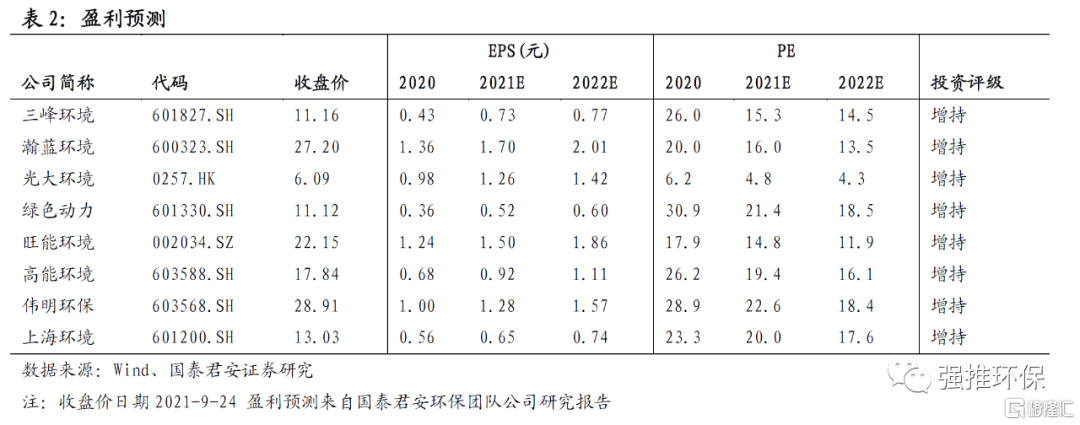

2021年初至今垃圾焚烧板块虽然有所表现,但随着龙头公司业绩快速增长,目前整体估值仍然较低。A股垃圾焚烧公司2021年平均净利润增速35%、目前2021年PE 19倍;2022年平均净利润增速21%,目前2022年PE 16倍,其中,三峰环境、绿色动力、旺能环境、瀚蓝环境、高能环境、伟明环保、上海环境2021 PEG分别为0.23、0.46、0.55、0.68、0.76、0.78、0.98,业绩增长快而估值低。

关注碳中和加速推进带来的垃圾焚烧价值重估机会。

我们认为垃圾焚烧板块目前仍然是环保行业的最佳细分之一,行业稳健发展,碳中和加速推进带来行业价值重估机会。1)“十四五”行业维持稳健发展,龙头公司储备产能逐步释放,未来几年仍将保持较高增长。①垃圾焚烧行业在“十四五”期间仍将保持约10%的行业增速。②且我们判断未来碳减排约束将进一步降低垃圾填埋比例,焚烧工艺的渗透率有望提升至更高水平,行业天花板将有所提升。③头部公司目前丰富的储备产能仍能保障未来数年高增长,且随着行业进一步发展,并购整合加速,龙头公司的长期成长空间仍然广阔。2)伴随碳中和配套政策逐步落实,绿电交易及CCER交易将使得垃圾焚烧公司的盈利能力及现金流水平获得明显提升,行业有望迎来重新估值的机会。①2021年7月全国碳交易启动,在碳边境调节机制带动中国碳交易市场与欧洲对标的背景下,我国碳交易价格有望超预期。②2021年9月全国绿电交易试点启动,在试点初期,绿色电力产品为风电、光伏发电项目的上网电量,后续将逐步扩大到其他可再生能源。③生活垃圾焚烧为生物质可再生能源的重要部分,有显著的碳减排量,可申请CCER。作为生物质可再生能源,垃圾焚烧发电也具备绿色电力属性。今年以来碳中和配套政策逐步落实和完善,我们认为绿电交易及CCER交易将使得垃圾焚烧公司的盈利能力及现金流水平获得提升。3)持续推荐垃圾焚烧龙头公司:三峰环境、瀚蓝环境、光大环境、绿色动力、高能环境、旺能环境、伟明环保与上海环境。

正文

1. 垃圾焚烧公司年初至今平均涨幅34.74%

垃圾焚烧发电的绿色电力属性逐步为市场所认知,近期板块迎来估值修复行情。上周(9月22日-9月24日)低估值垃圾焚烧龙头公司市场表现较好,三峰环境、瀚蓝环境、旺能环境、绿色动力涨幅靠前,周涨幅分别为+21.44%、+18.73%、+17.76%、+11.20%。

年初至今(2021年9月24日),垃圾焚烧公司平均涨幅34.74%(算术平均值),跑赢环保指数(申万环保工程与服务二级指数,+24.99%)、创业板指(+8.14%)、以及上证指数(+4.03%)。

2. 目前垃圾焚烧板块估值仍然较低

2021年初至今垃圾焚烧板块虽然有所表现,但随着龙头公司业绩快速增长,目前整体估值仍然较低。采用万得一致预期中值的算数平均值,A股垃圾焚烧公司2021年平均净利润增速35%、目前2021年PE 19倍;2022年平均净利润增速21%,目前2022年PE 16倍,其中,三峰环境、绿色动力、旺能环境、瀚蓝环境、高能环境、伟明环保、上海环境2021 PEG分别为0.23、0.46、0.55、0.68、0.76、0.78、0.98,业绩增长快而估值低。

3.关注碳中和加速推进带来的垃圾焚烧价值重估机会

我们认为垃圾焚烧板块目前仍然是环保行业的最佳细分之一,行业稳健发展,碳中和加速推进带来行业价值重估机会。

“十四五”行业维持稳健发展,龙头公司储备产能逐步释放,未来几年仍将保持较高增长。1)根据《“十四五”城镇生活垃圾分类和处理设施发展规划》,“十三五”期间全国焚烧能力58万吨,城镇生活垃圾焚烧处理率约45%,但目前垃圾焚烧处理能力仍有较大缺口,全国约50%的城市尚未建成垃圾焚烧设施,大多数县城垃圾焚烧能力有较大缺口;规划到2025年底全国城镇生活垃圾焚烧处理能力达到80万吨及城市生活垃圾焚烧处理能力占比65%;垃圾焚烧行业在“十四五”期间仍将保持稳健增长,行业增速约10%。2)且我们判断未来碳减排约束将降低垃圾填埋比例,焚烧工艺的渗透率有望提升至更高水平,行业天花板将有所提升。3)头部公司目前丰富的储备产能仍能保障未来数年高增长,且随着行业进一步发展,并购整合加速,龙头公司的长期成长空间仍然广阔。

伴随碳中和配套政策逐步落实,绿电交易及CCER交易将使得垃圾焚烧公司的盈利能力及现金流水平获得明显提升,行业有望迎来重新估值的机会。1)2021年7月全国碳交易启动,在碳边境调节机制带动中国碳交易市场与欧洲对标的背景下,我国碳交易价格有望超预期。2)2021年9月全国绿电交易试点启动,在试点初期,绿色电力产品为风电、光伏发电项目的上网电量,后续将逐步扩大到其他可再生能源。3)生活垃圾焚烧为生物质可再生能源的重要部分,生活垃圾发电对标煤节约的二氧化碳量,减去垃圾焚烧本身产生的二氧化碳之后,仍然有显著的碳减排量,可申请CCER。作为生物质可再生能源,垃圾焚烧发电也具备绿色电力属性。今年以来碳中和配套政策逐步落实和完善,我们认为绿电交易及CCER交易将使得垃圾焚烧公司的盈利能力及现金流水平获得提升,行业有望迎来重新估值的机会。

持续推荐垃圾焚烧龙头公司:三峰环境、瀚蓝环境、光大环境、绿色动力、高能环境、旺能环境、伟明环保与上海环境。

风险提示

行业政策变化、项目进度低于预期等。