据华尔街日报报道,日前,美国民主党人提议对上市公司股票回购征收2%的消费税,这项改革可能在10年内筹集超过1720亿美元。

自前总统特朗普于2017年实施巨额企业减税以来,它引发了股票回购的爆炸式增长,批评人士称这让高管和业内人士变得更加富有。

2011年以来,每年标普500指数成分中有80%的公司都开展回购,回购收益率约3%,对指数额外稳定贡献。

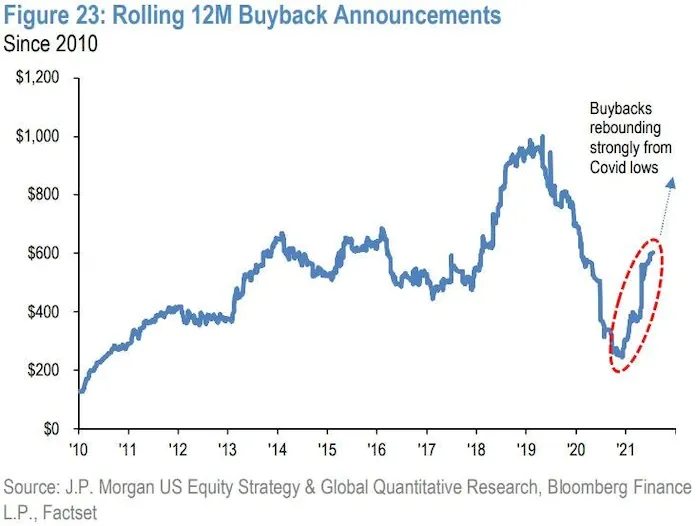

2010-2020年,美国上市公司累计向股东分红4.5万亿美元,并进行了约6.5万亿美元(约合42万亿元人民币)的股份回购,一些上市公司甚至举债回购。

据估计,美国公司今年有望回购约8000亿美元的股票,这表明拟议的回购税每年可能会增加政府收入约160亿美元。

综合来看,据兴业证券介绍,股票回购主要具有以下三种作用:

- 释放正向信号:从公司经营的角度来看,只有当高管看好公司发展前景、认为目前股票被低估时,才会开展回购。

- 优化资本结构:从现金管理的角度来看,回购作为一种处理闲置资金的方式,可以提高公司的财务杠杆,优化资本结构。

- 股利灵活分配:比起分红,股票回购在时间、数量、金额、方式等方面更具备灵活性,同时回购只需缴纳资本利得税,更具备税收优势。

在港股市场上,互联网科技公司几乎都经历了一大波下跌过程,腾讯、小米也开启孜孜不倦的回购模式。据统计,9月以来,腾讯累计回购11次,共计回购221.9万股,耗资10.68亿港元;小米集团累计回购9次,共计回购5199万股,耗资12.35亿港元。

股神也要另找出路?

如果美国国会成功对股票回购征收2%的税,巴菲特去年最青睐的一项投资可能会迎来成本飙升。

巴菲特在今年5月份的伯克希尔年度股东大会上表示,他已经准备好投资。伯克希尔目前坐拥约1440亿美元的现金及等价物,后者大部分是美国国债。

投资者不禁也有疑问,为何不用这笔巨额现金来进行“大象级别”的收购?

在美国股市接连创新高之际,股神也很难找到合适的交易机会,而私人股本公司和特殊目的收购公司(SPACs)也推高了收购价格。

过去一年中,并购交易环境竞争更加激烈。据SPAC Research统计,目前有超过500个SPAC手持超1380亿美元正在寻找目标收购公司。

由于缺乏令人信服的投资机会,巴菲特在截至2021年6月30日的12个月内斥资310亿美元回购伯克希尔股票。与此同时,他的公司在此期间净出售了27亿美元的股票。

如果回购税如愿以偿,这无疑将对伯克希尔和其他每年花费数十亿美元回购股票的公司构成打击。

在所有条件相同的情况下,如果该税在去年夏天开始征收,巴菲特的公司在截至2021年6月的12个月内将需要缴纳约6.2亿美元(约合40亿人民币)的回购税,相当于该公司在2020年缴纳的120亿美元所得税的5%。

巴菲特曾多次鼓吹,对于那些拥有充裕现金、能够以低于内在价值的价格回购股票的公司,回购无疑是最佳选择。

明智的回购计划通过减少公司的流通股来增加股东对公司的所有权,帮助股票卖家得到一个价格,表明高管们是在为股东的利益行事,比收购承担的风险更小,而且不会像股息那样招致税收——至少目前是这样。

过去一年,随着股价上涨,伯克希尔的回购成本已经越来越高。征税将使它们的吸引力更低,进一步限制巴菲特的投资选择。