此文於3月11日在格隆匯SVIP相關欄目發佈,板塊至今表現不俗。

以下為全部正文。

【投資亮點】

1、CXO行業供給在中國,需求在全世界,優質一體化龍頭和各細分領域佼佼者正趁勢而起!

2、受益於全球產業轉移和中國醫藥創新崛起,國內CXO有望長期高景氣,行業有望繼續保持20%以上的持續高增長!

3、國內CXO是中國真正具有全球競爭力的細分領域,具備持續增長的動力,機構表示中國CXO各細分領域企業未來有8-12倍的收入提升空間!

【風險預警】

全球新藥研發景氣度不及預期、監管政策波動影響、產能擴張過快出現供大於求的風險、匯兑損益風險、新技術出現快速迭代的風險等。

CXO行業正文如下:

1、供給在中國,需求在全世界!國內CXO有望長期保持高景氣!

新藥研發合同外包(CRO+CDMO,簡稱CXO),是新藥研發合同外包服務機構,主要通過合同形式向製藥企業提供新藥研究服務。CXO起源於20世紀70年代,經過三十餘年的歷程,CXO企業已經成為醫藥研發產業鏈的中堅力量,在跨國醫藥企業和Biotech產品早期開發、臨牀試驗、商業銷售和代工生產等方面都已不可或缺。

受益於全球產業轉移和中國醫藥創新崛起(傳統醫藥企業轉型+新興Biotech公司崛起),國內研發外包服務行業將迎來長期高景氣週期,行業有望保持20%以上的持續高增長!

從行業規模看,我國整體醫藥外包市場持續擴容。CRO行業銷售額16年達465億元(12-16CAGR=25.41%),預計2021年市場有望超過1165億元(CAGR=20.63%);C(D)MO行業銷售額16年達270億元(12-16CAGR=16.02%),預計2021年達626億元(CAGR=18.41%)。

從公司層面看,國內龍頭上市公司業績近年來均保持高速增長,以藥石科技、凱萊英、藥明康德、泰格醫藥、康龍化成等5家上市公司為例,收入增速大多都保持在30%以上,淨利潤增速也大多在30%左右。

2、國內CXO是中國真正具有全球競爭力的細分領域,具備持續增長的動力!

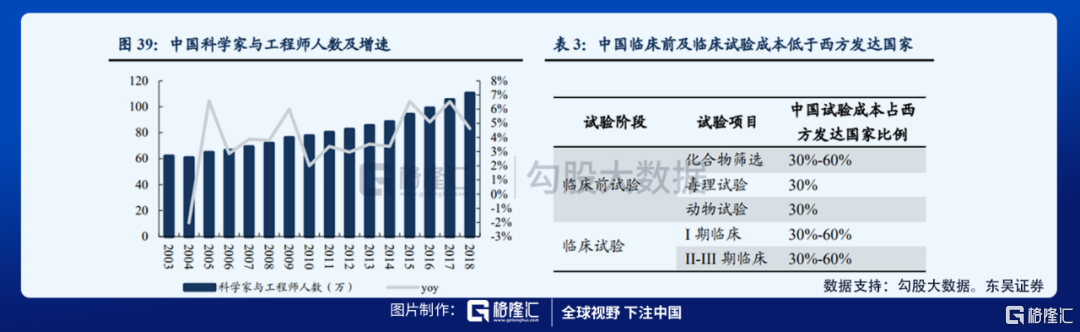

目前全球研發外包產能仍集中在歐美等發達地區,這些地區勞動力、環保成本、生產成本較高;由於環保和安全生產要求嚴格,新產能擴張收到一定限制。研發外包作為技術密集型行業,需要大量的高端研發人才,人力成本是非常重要的成本項。

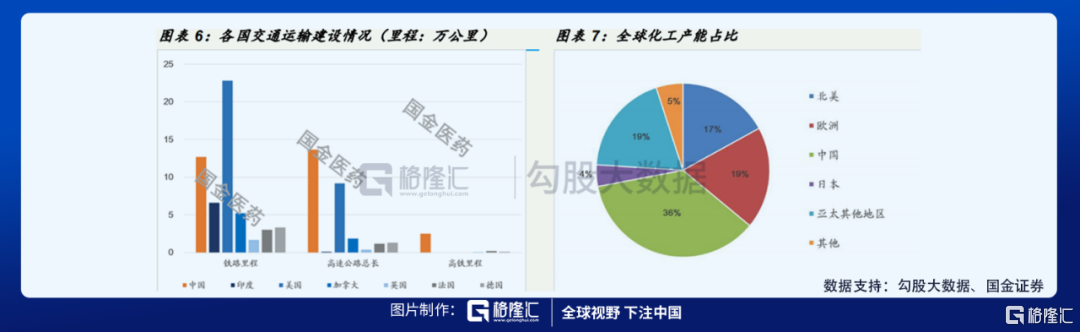

而中國具有全方位的比較優勢,成為產能遷移的主要目的地(多快好省):工程師紅利,成本優勢;勤勞的中國人,高效率;基礎設施建設和基礎化工供應鏈優勢,成本優勢;科研水平不斷提升,質量管理體系和知識產權保護體系日益完善,國際認可度提升;終端藥品市場需求旺盛,患者基數龐大。

2015年以來,隨着醫療改革的不斷深入,國內醫藥公司的創新轉型力度不斷加大,總研發支出增速不斷提升,2018年總研發投入為661億元,2015-2018年同比增速分別為23%/24%/28%/43%。國內醫藥研發投入中製藥工業佔比在80%左右,以國內製藥工業上市企業研發投入為例,儘管近年來研發投入快速增長,但總體研發投入仍處在較低水平,2018年僅為5%左右,同期美國製藥工業上市企業研發投入強度接近19%,國內企業仍有很大的發力空間(需求端老齡化擴容+創新崛起刺激催化供給側)。

3、中國CXO各細分領域企業未來有8~12倍的收入提升空間!

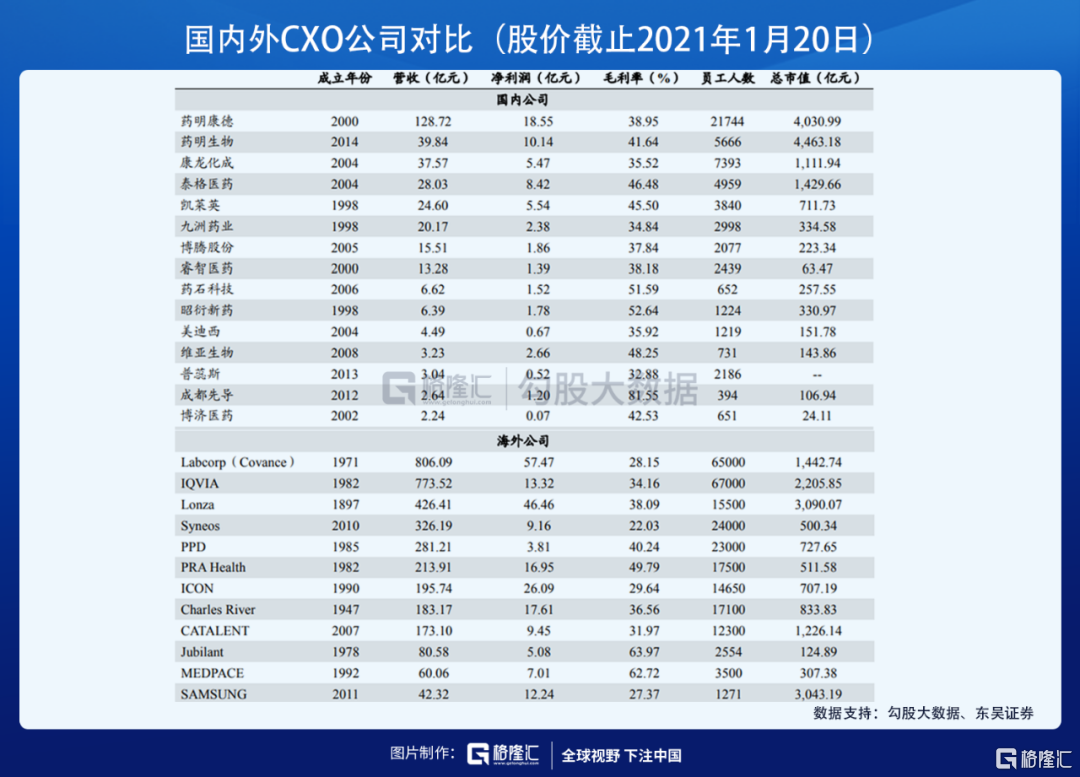

從企業規模看,中國CXO龍頭當屬藥明康德,2019年實現營業收入129億元,擁有員工近2.2萬人,但其絕對體量較全球CXO龍頭IQVIA、Covance、CharlesRiver等仍有不小的差距。

然而從盈利能力看,國內CXO公司的毛利率普遍高於海外(35%-50%vs25%-40%),這一方面源於國內行業增速更高,蛋糕足夠大而競爭格局較海外更為寬鬆,另一方面也是因為國內企業能夠提供更為低價高效的服務。

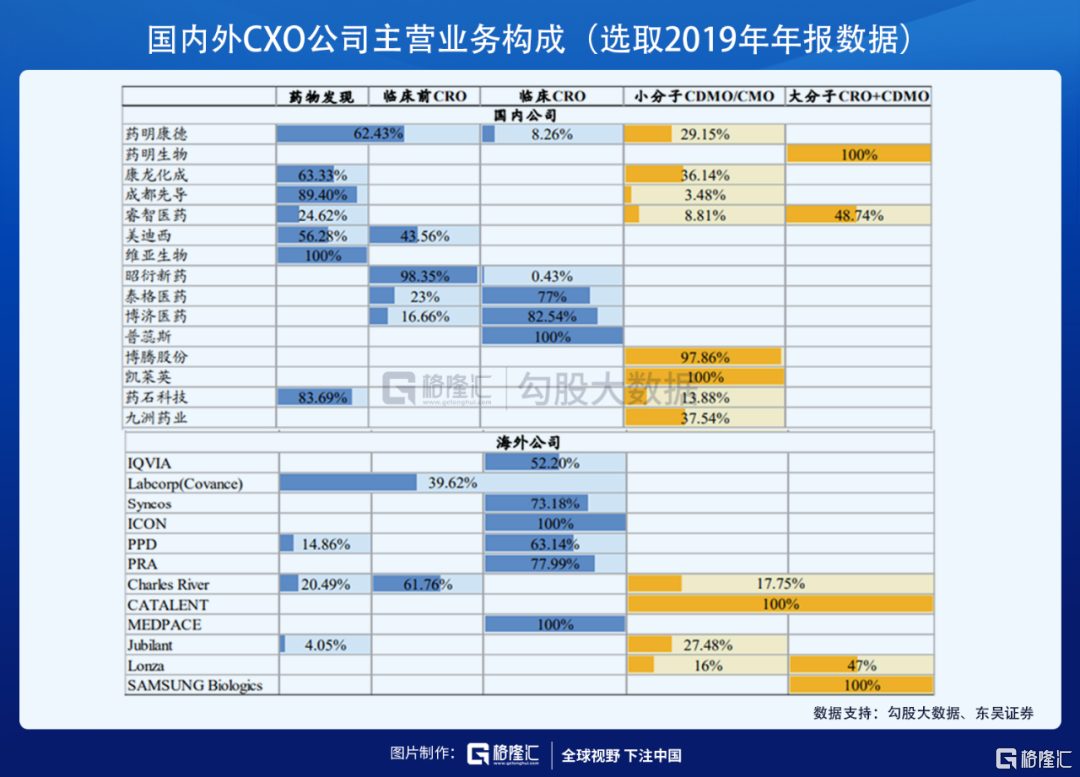

具體細分板塊看,中國CXO龍頭企業在藥物發現與CDMO領域佈局更多,相較之下海外CXO公司在臨牀CRO領域出現更多全球性龍頭企業。

CXO產業的空間主要來自全球創新藥研發投入與醫藥健康領域融資規模,以及外包滲透率的提升。根據當前全球新藥研發產業鏈各環節的外包滲透率,臨牀前安評與小分子CDMO已具備較高滲透率,而API研發、藥物發現、製劑開發等領域滲透率仍然較低,上述子領域受益雙因素驅動有望實現更快增長。

參考Frost&Sullivan的行業數據,2019年國內主要CRO公司在各自的目標市場中全球市佔率都很低,除了藥明生物以外,市佔率均低於3%。

東吳醫藥認為CXO行業受益創新藥高景氣度,各子領域未來都將蓬勃發展。其中大分子CDMO、藥物發現與臨牀CRO受益滲透率的提升增速將高於平均水平。至2029年各子領域增速將回落至5%-10%左右,同時假設至2029年各國內CXO公司的收入增速,則中國各家CXO公司有8~12倍的收入提升空間。

按市佔率看藥明康德全球市佔率有望達8%,而藥明生物在大分子CDMO領域市佔率將達20%,中國其他各細分CXO龍頭也有望在其各自細分領域佔據全球5%以上的市場份額。

東吳證券表示:重點關注CXO一體化龍頭藥明康德、凱萊英、康龍化成,關注藥明生物、泰格醫藥;關注各細分領域優勢企業九洲藥業、藥石科技、昭衍新藥、博騰股份。

國金證券表示:重點關注行業內綜合平台型公司及小分子CDMO細分領域龍頭公司,藥明康德、凱萊英、康龍化成、九洲藥業、健友股份等。